9月信用,防御

作者:郁言债市

题图:郁言债市微信公众号

摘要

9月信用债仍需防御

8月,信用债调整幅度大于利率债,信用利差全线走扩,中长久期品种表现弱于短久期,低评级表现弱于中高评级。

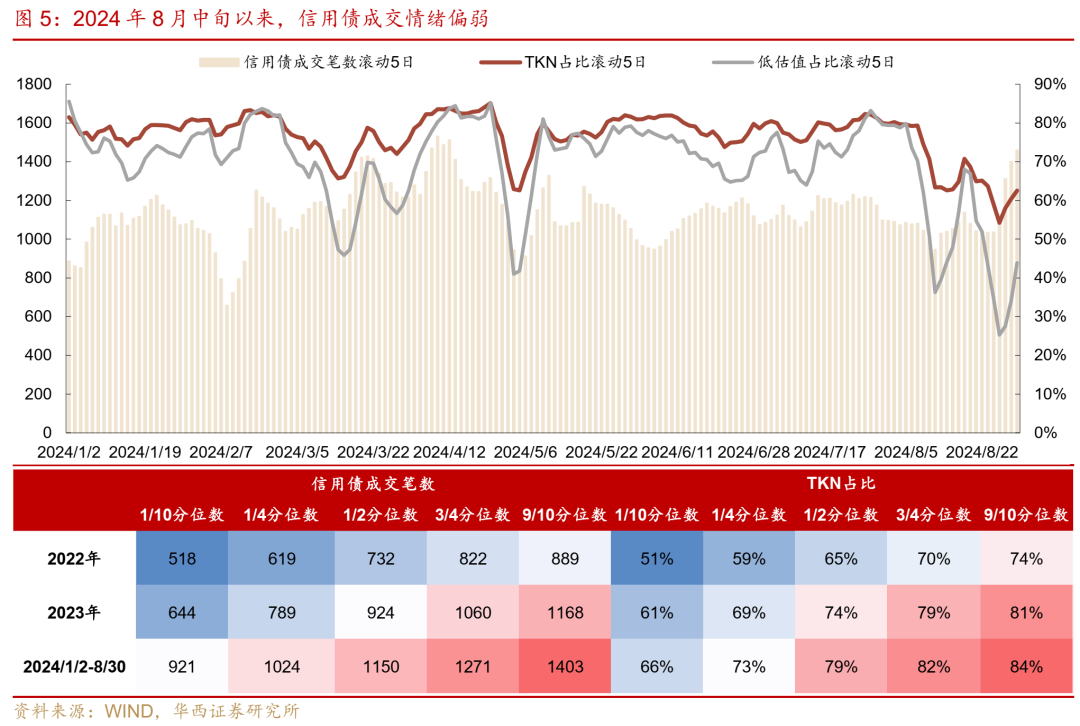

8月中旬以来,信用债成交情绪偏弱,滚动5日TKN成交占比持续处于70%以下。8月29-30日信用债企稳,TKN占比回升至73%左右,而4月下旬调整后企稳阶段,4月30日-5月7日TKN占比快速回升至82%-87%。

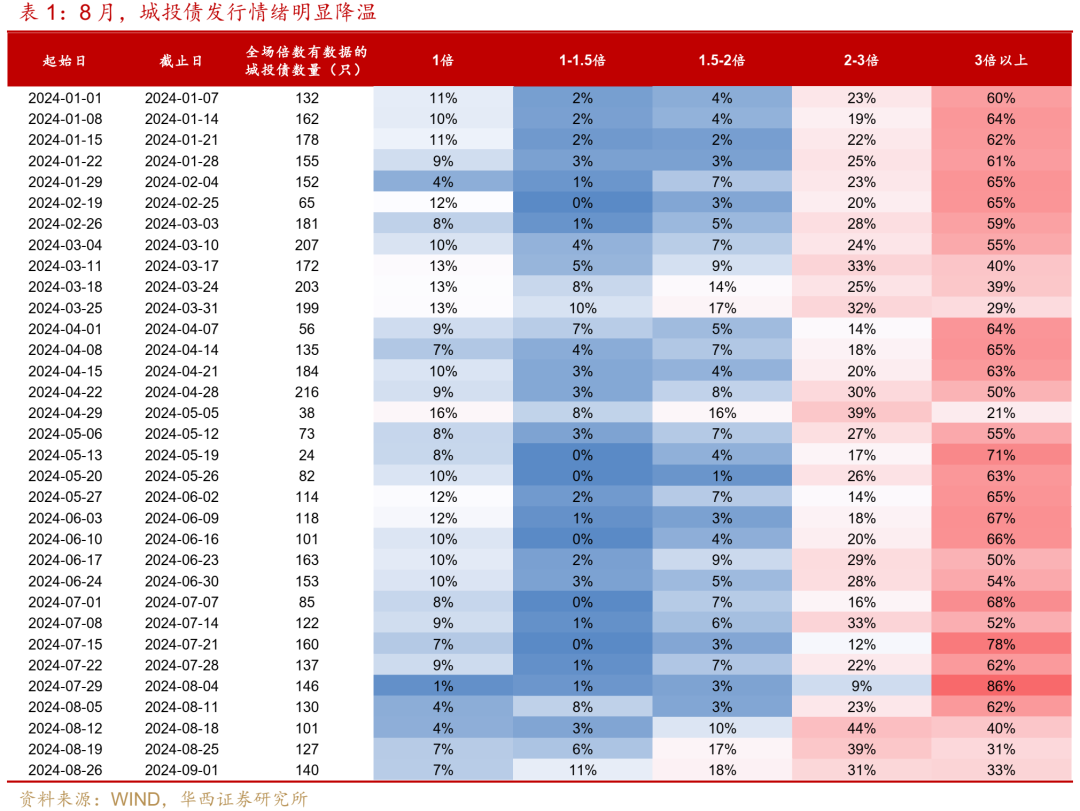

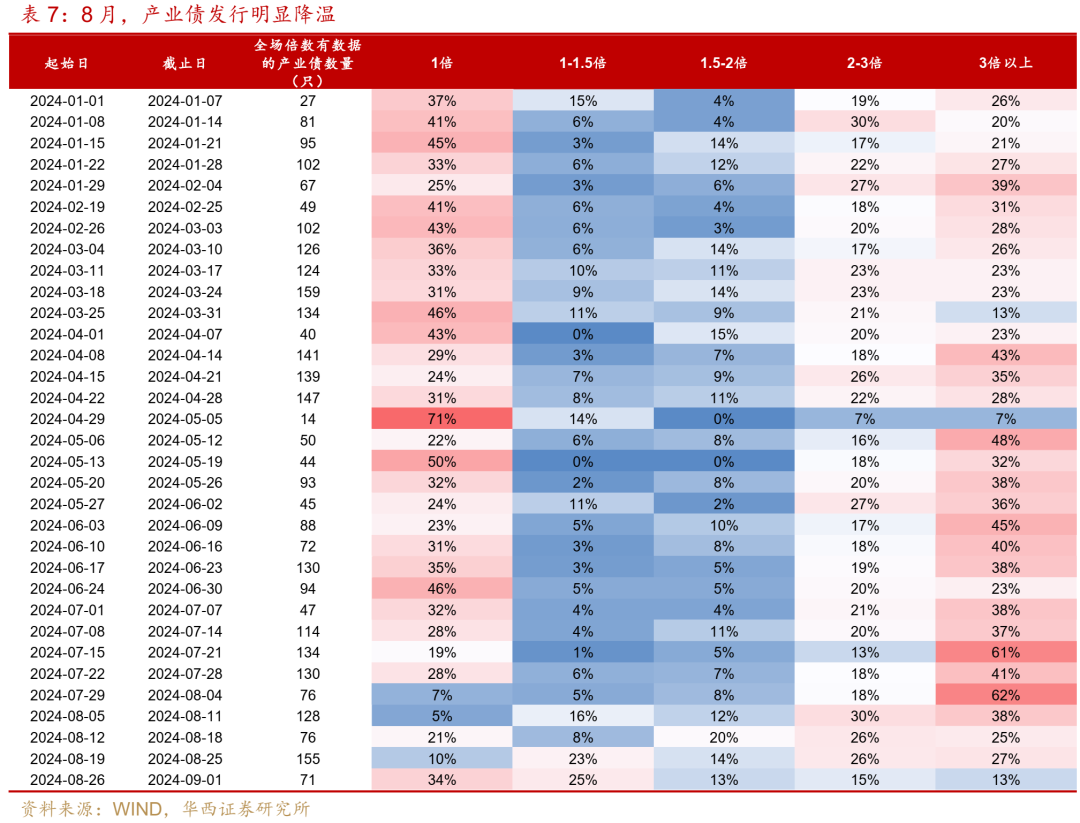

从一级发行来看,信用债发行情绪快速回落,8月最后1周城投债发行倍数3倍以上占比为33%,产业债3倍以上占比仅13%。结合一二级表现看,这一轮调整的程度要大于4月下旬的调整,目前情绪处于弱修复阶段,9月可能容易受资金面波动的影响。

展望9月,信用债仍需防御。一方面,银行理财规模呈现季末下降的特征,信用债需求随理财规模增幅放缓而减弱,2020-2023年9月,银行理财规模下降5600-8900亿元左右。另一方面,伴随着规模增速放缓,叠加信用利差处于低位,理财投资决策的重心或将由追求收益转变为控制回撤。从历史规律看,9月信用利差往往呈现震荡偏走扩的趋势。

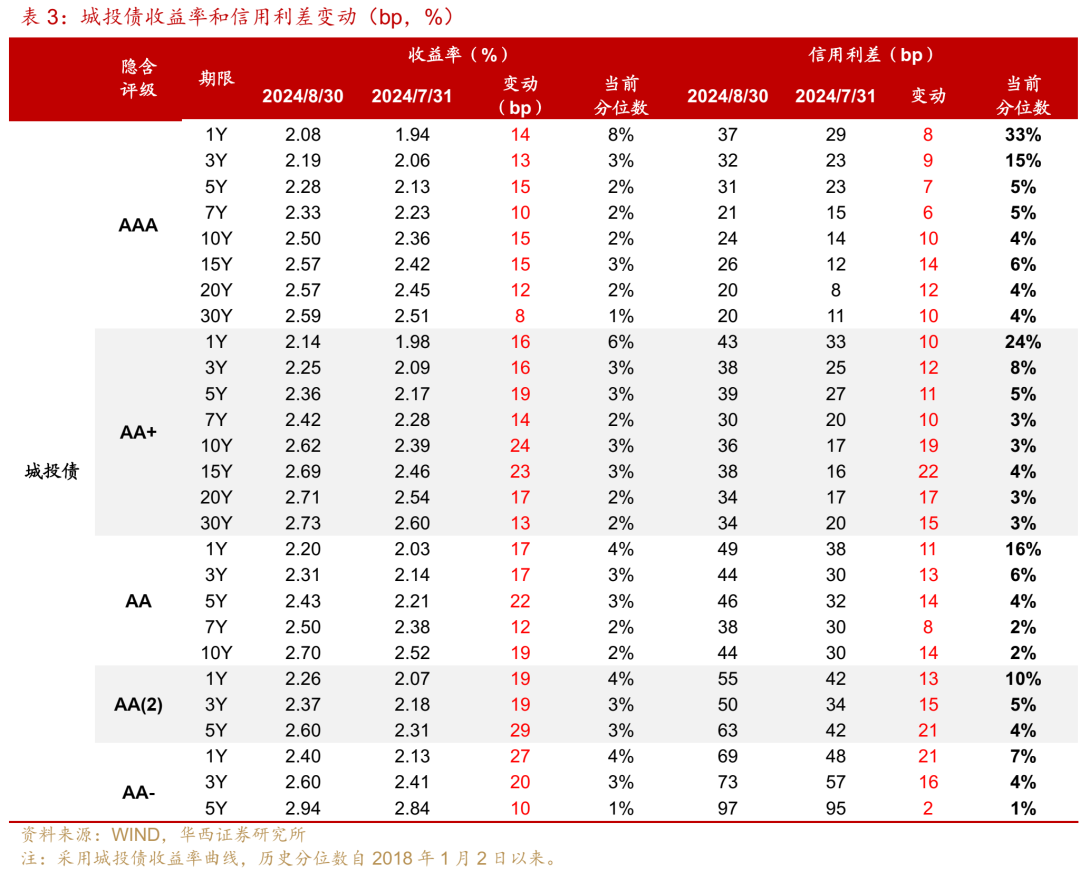

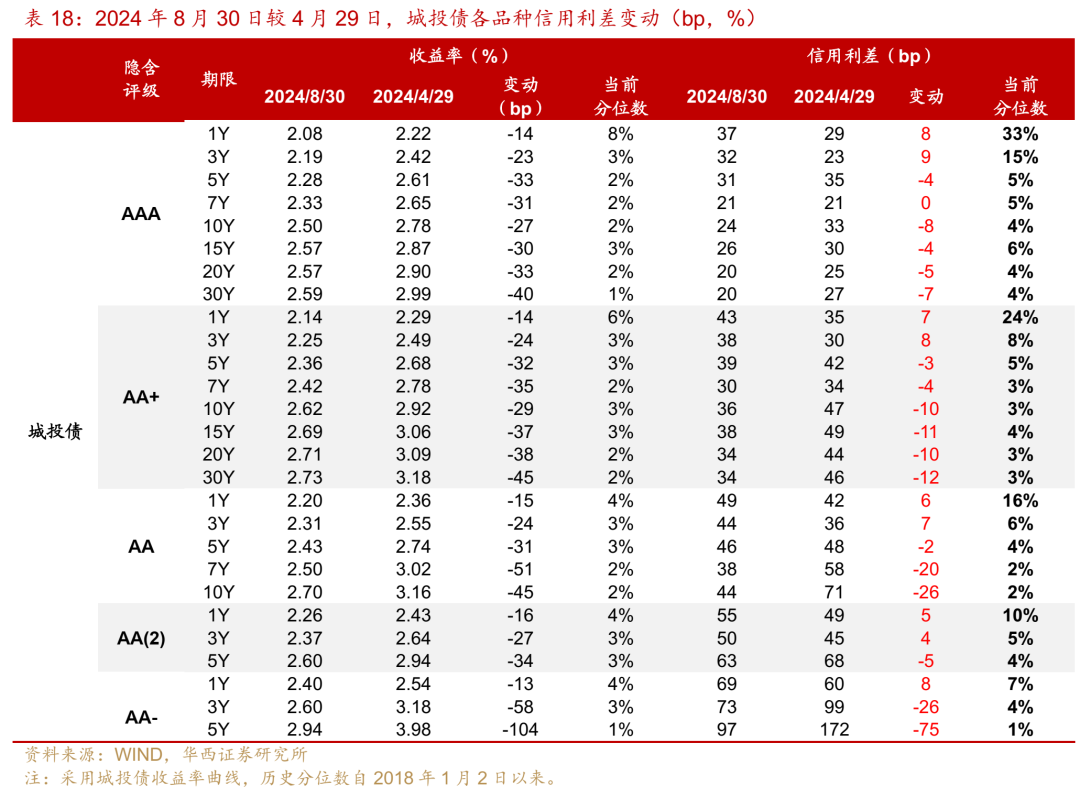

此外,观察调整后信用债各品种的性价比,我们认为可以与2024年4月29日(4月下旬调整高点)的信用利差进行对比(今年信用利差中枢明显下移,导致其与往年几轮调整不可比)。例如,2024年8月30日,城投债中高评级1Y和3Y信用利差高于4月29日水平6-9bp,有一定的性价比,而5年及以上品种信用利差仍低于4月29日水平5-10bp左右,如果后续有波动,其调整幅度可能也相对较大。因此,我们建议信用债投资以中短久期防御型品种为主。

银行资本债多看少动

8月债市调整阶段,银行资本债成交放量下跌,低估值成交占比回落到50%以内,收益率全线上行,信用利差也均走扩,大行中长久期表现较弱。

对于9月银行资本债的操作建议是多看少动,当前债市环境下消息面对于估值的影响较大,过于频繁的参与市场交易可能会适得其反。对于有配置需求的机构而言,可以根据自身对于银行资本债性价比的绝对和相对要求来综合判断,尽量选择大行以及流动性较好的城农商行短久期,作为阶段性防御品种。

风险提示:货币政策出现超预期调整;流动性出现超预期变化;信用风险超预期。

01

城投债:供需两弱,长久期品种成交高估值幅度大

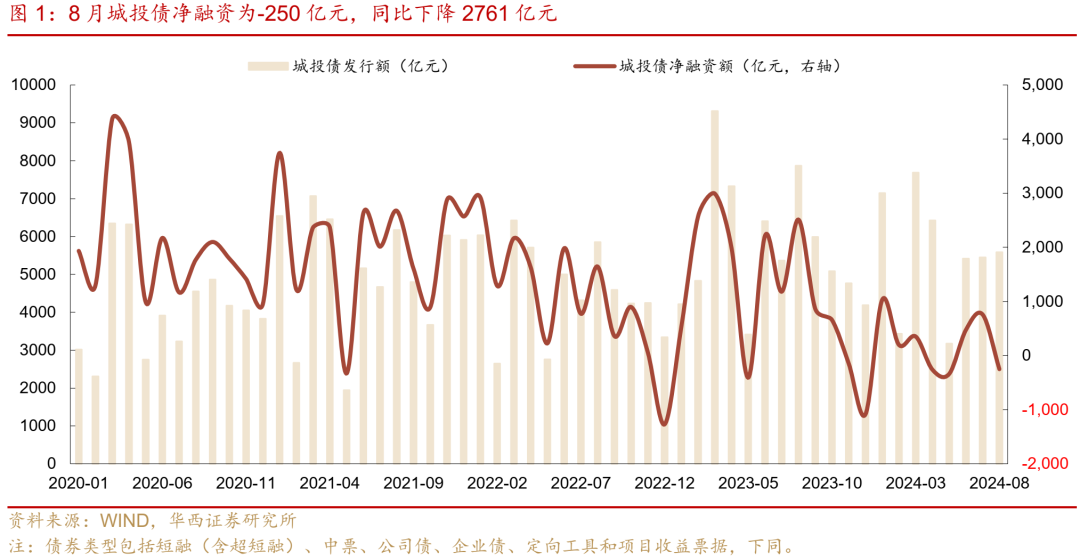

8月,受债市调整影响,城投债供需两弱,发行同比缩量,净融资由正转负,发行情绪持续降温。2024年8月,城投债发行5584亿元,同比下降2283亿元,净融资为-250亿元,同比下降2761亿元,自2015年以来首次8月出现净融资为负。从发行倍数看,城投债周度发行全场倍数3倍以上占比由7月的52%-78%逐步回落至30%左右,抢券热度降温。

分期限看,中长久期城投债发行占比仍上升。8月,城投债发行期限3-5年(含5年不含3年)、5年以上占比分别为47%、10%,较7月的43%、9%进一步上升。发行利率方面,城投债1年以内和1-3年加权平均发行利率分别为2.11%、2.40%,较7月分别上升10bp、5bp;而3-5年和5年以上发行利率分别为2.55%、2.59%,较7月分别下降6bp、4bp。

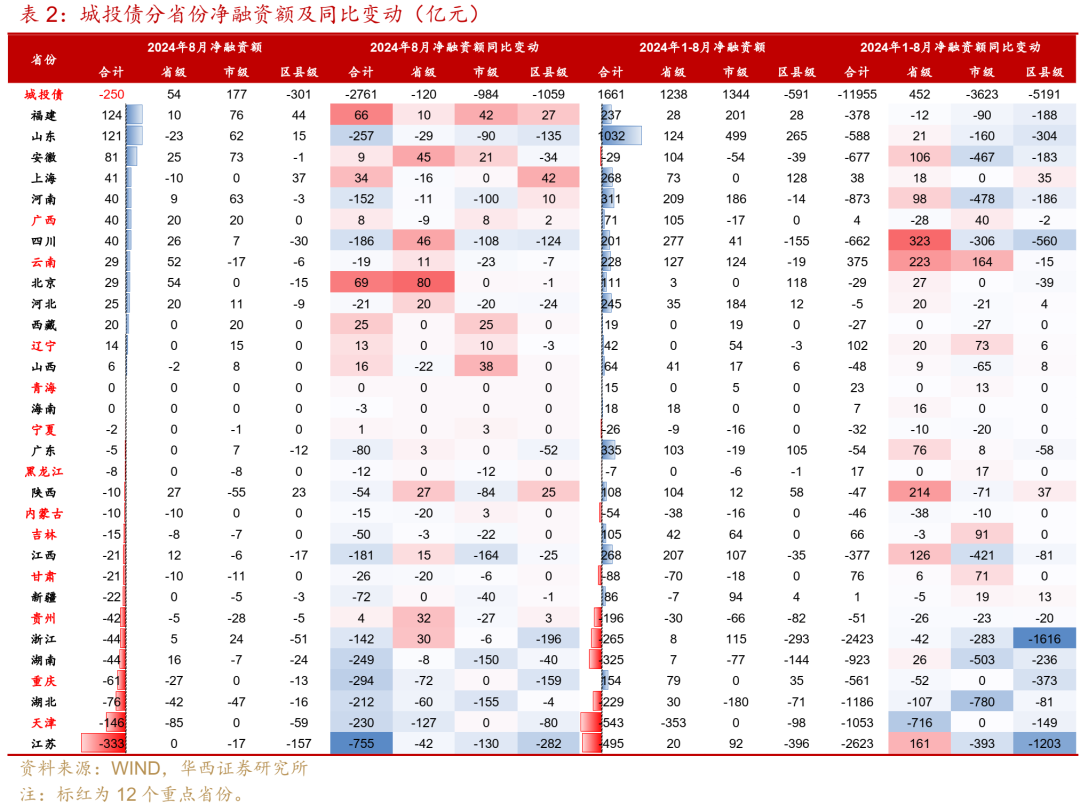

分省份看,8月有16个省份城投债净融资为负,其中江苏净融资缺口最大,为333亿元,天津净融资缺口在146亿元,重庆和湖北净融资缺口在61-76亿元,贵州、浙江和湖南净融资缺口在42-44亿元。而福建和山东净融资在121-124亿元,排名前二。其中,江苏和浙江的区县级城投债净融资缺口较大,天津和湖北的省级城投债净融资缺口较大。

2024年1-8月,江苏和浙江净融资分别为-495亿元、-265亿元,同比下降超过2400亿元,区县级城投债净融资同比分别下降1203亿元、1616亿元。天津、湖南和湖北净融资分别为-543亿元、-325亿元和-229亿元,同比下降900-1200亿元左右。河南、安徽和四川净融资同比下降660-870亿元左右,均为市级和区县级城投债降幅较大。

回顾利率走势,8月债市的运行方向逐渐变得模糊,利率波动也在相应放大。8月利率走出“一波三折”形态,虽然10年国债收益率仅由2.15%上行至2.17%,但区间的高低点之差达到15bp。低票息环境下,市场的担忧情绪与观点分歧,均成为利率的下行阻力与波动的放大器。8月上半月,大行开启大额卖债操作,资管类产品的一致性卖出使得长端利率超调,债市初现负反馈迹象。央行及时通过大额逆回购投放稳定了市场情绪,叠加中旬7月金融、经济数据不及预期,债市阶段性企稳。8月下半月,全市场成交活跃度急剧下降,利率调整向信用债蔓延,部分投资者出于避险情绪加点变现信用债,广义基金产品负债端的赎回力度较上半月的调整行情明显增强。

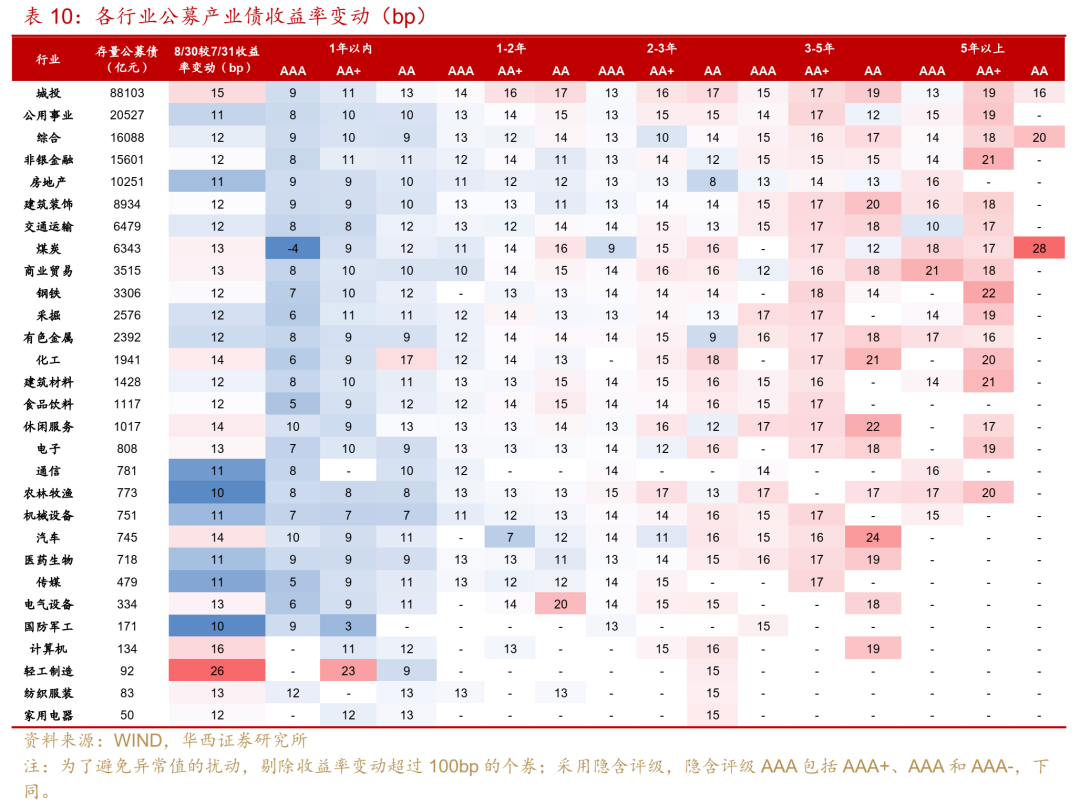

8月,信用债调整幅度整体大于利率债,信用利差全线走扩,中长久期品种表现弱于短久期,低评级表现弱于中高评级。城投债方面,AA+ 10Y收益率上行24bp,信用利差走扩19bp;AA(2)和AA 5Y收益率分别上行29bp、22bp,利差走扩14-21bp。截至2024年8月30日,中高评级1Y信用利差回升至2018年以来24%-33%分位数,而5年及以上品种信用利差分位数仍低于5%。

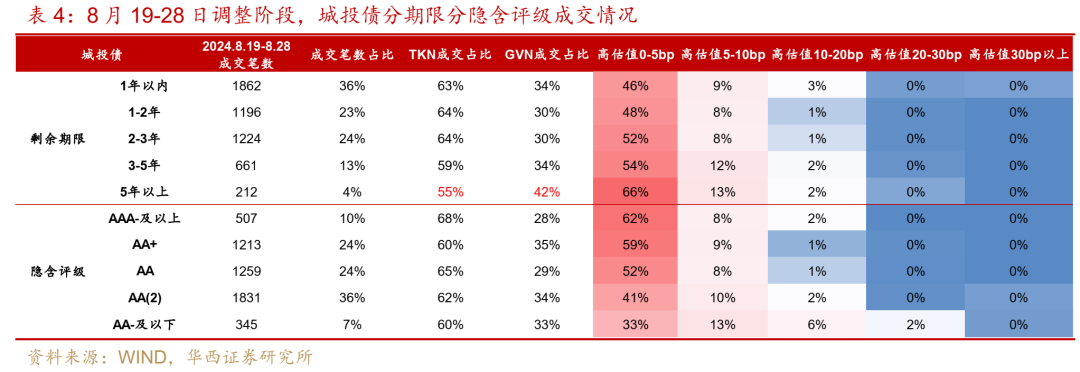

从二级成交看,调整阶段城投债中长久期品种的流动性劣势暴露,一方面中长久期成交笔数占比下降,另一方面中长久期品种卖盘情绪重、成交高估值幅度更大。8月最后1周,城投债3-5年成交笔数占比由月初16%下降至12%,5年以上占比由9%降至3%。8月19-28日调整阶段,城投债5年以上GVN成交占比达42%,明显高于其他期限,抛盘情绪重;高估值0-5bp、5-10bp占比分别为66%、13%,均高于其他期限。

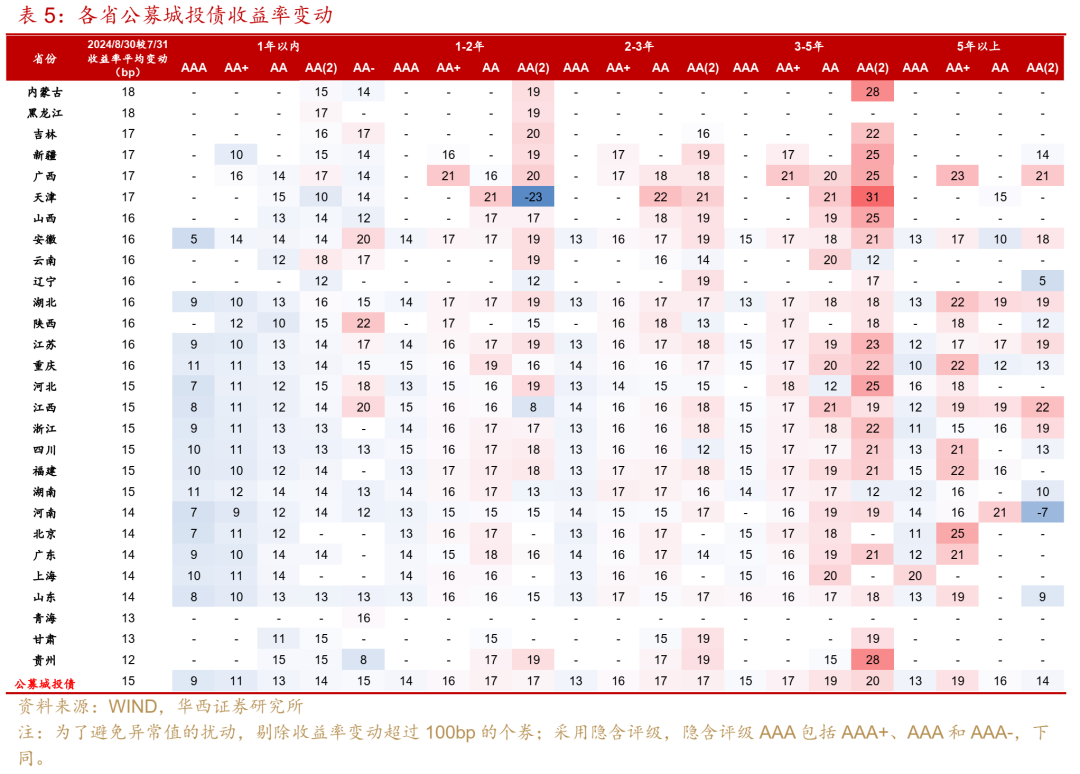

分省份收益率表现看,弱区域城投债表现分化。8月30日较7月31日,内蒙古和黑龙江公募城投债收益率上行18bp,吉林、新疆、广西和天津收益率上行17bp,而贵州、甘肃和青海收益率上行12-13bp,其余省份收益率上行14-16bp。分期限分隐含评级看,收益率上行幅度较大的是5年以上AA+和3-5年AA(2)。其中,北京、广西、重庆、湖北、福建、四川和广东5年以上AA+收益率上行21-25bp;天津、贵州和内蒙古3-5年AA(2)收益率上行28-31bp。

02

产业债:发行情绪降温,成交情绪偏弱

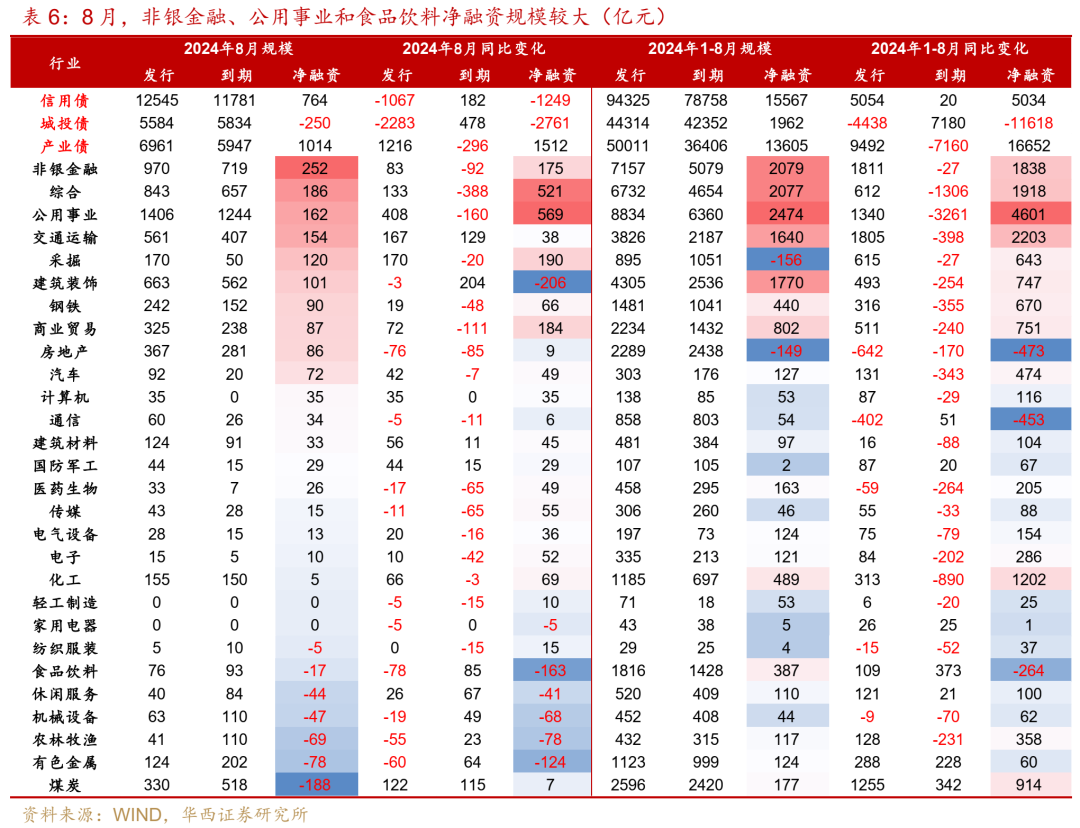

8月,产业债发行和净融资同比均上升,不过发行情绪同样明显降温。8月产业债发行6961亿元,同比增加1216亿元,净融资为1014亿元,同比增加1512亿元。其中,非银金融、综合、公用事业和交通运输净融资额较大,在150-250亿元左右。从发行倍数看,8月产业债周度发行全场倍数3倍以上占比降幅明显,最后1周3倍以上占比仅13%,明显低于7月35%以上的水平。

分期限看,产业债5年以上发行额占比回落,5年以上占比由7月的17%下降至12%,3-5年(含5年不含3年)占比由21%上升至25%。8月,短久期产业债发行利率上行,中长久期品种发行利率降幅也明显缩小。1年以内加权平均发行利率为2.04%,较7月上升15bp;1-3年、3-5年和5年以上平均发行利率分别为2.28%、2.31%和2.47%,较7月分别下降1bp、4bp和3bp。

8月,产业债同样长久期、低评级品种表现垫底。8月30日较7月31日,中短期票据AA及以上1Y收益率上行13-16bp,信用利差走扩6-9bp,3Y收益率上行14-16bp,利差走扩10-12bp,5Y收益率上行16-21bp,利差走扩8-14bp;10Y收益率大幅上行18-30bp,利差走扩14-26bp。

从二级成交看,产业债经历了缩量下跌到放量下跌的过程,TKN成交占比持续下降至70%以下。8月第2-4周,产业债周度成交笔数在2500-2600笔左右,较7月小幅缩量,8月第5周成交笔数增至3246笔,这个过程中,TKN占比由80%左右持续下降至60%左右,买盘情绪偏弱,低估值成交占比也大多低于50%。

分行业收益率表现看,多数行业收益率上行幅度小于城投债,其中房地产、公用事业、交通运输、采掘和有色金属等相对抗跌。分期限分隐含评级看,5年以上AA+和3-5年AA收益率上行幅度较大。其中,钢铁、非银金融和建筑材料5年以上AA+收益率上行幅度相对较大,休闲服务、化工和建筑装饰3-5年AA收益率上行幅度相对较大。

03

银行资本债:多看少动

2024年8月,银行资本债发行进一步放量,不过到期赎回规模也较大,净融资979亿元,环比7月减少133亿元。8月城农商行资本债发行规模较大,带动银行资本债整体发行放量,当月合计发行达2792亿元,环比7月增加480亿元。不过8月银行资本债赎回规模较大,净融资环比减少133亿元,为979亿元。

另外,8月建行、农行分别发行500亿元TLAC债。8月8日,建行发行两只TLAC债,发行期限分别为3+1、5+1,发行规模分别为350、150亿元,发行成本分别为2.0%、2.1%,相比5月工行、中行发行的同期限TALC债低15bp。8月28日,农行发行3只TLAC债,发行期限分别为3+1、5+1和10+1,发行规模分别为350、100、50亿元,未来可能会有更多10年期TLAC债供给。不过随着近期市场调整,债市情绪较差,农行发行的TLAC债发行成本略高于建行。

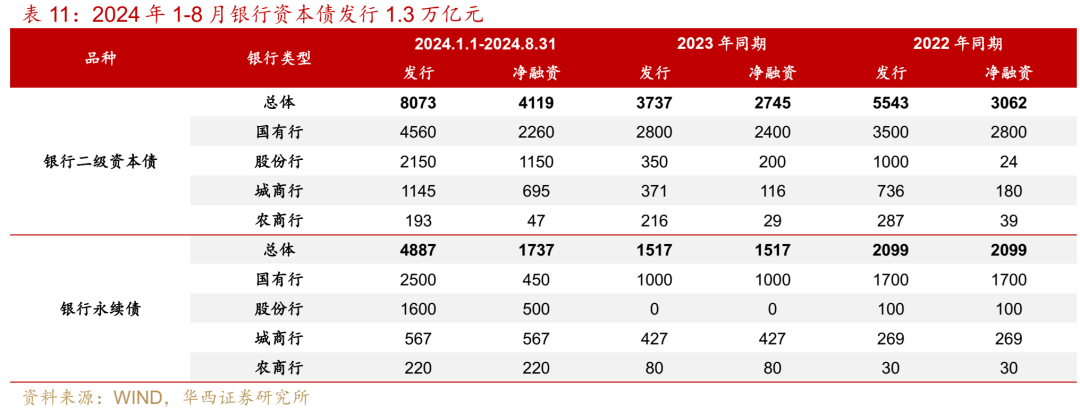

整体来看,2024年1-8月银行资本债发行共计1.3万亿元,净融资也远超往年同期。2024年1-8月,银行二级资本债发行8073亿元,净融资4119亿元,较去年同比增加1373亿元。银行永续债发行4887亿元,净融资1737亿元,同比增加220亿元。

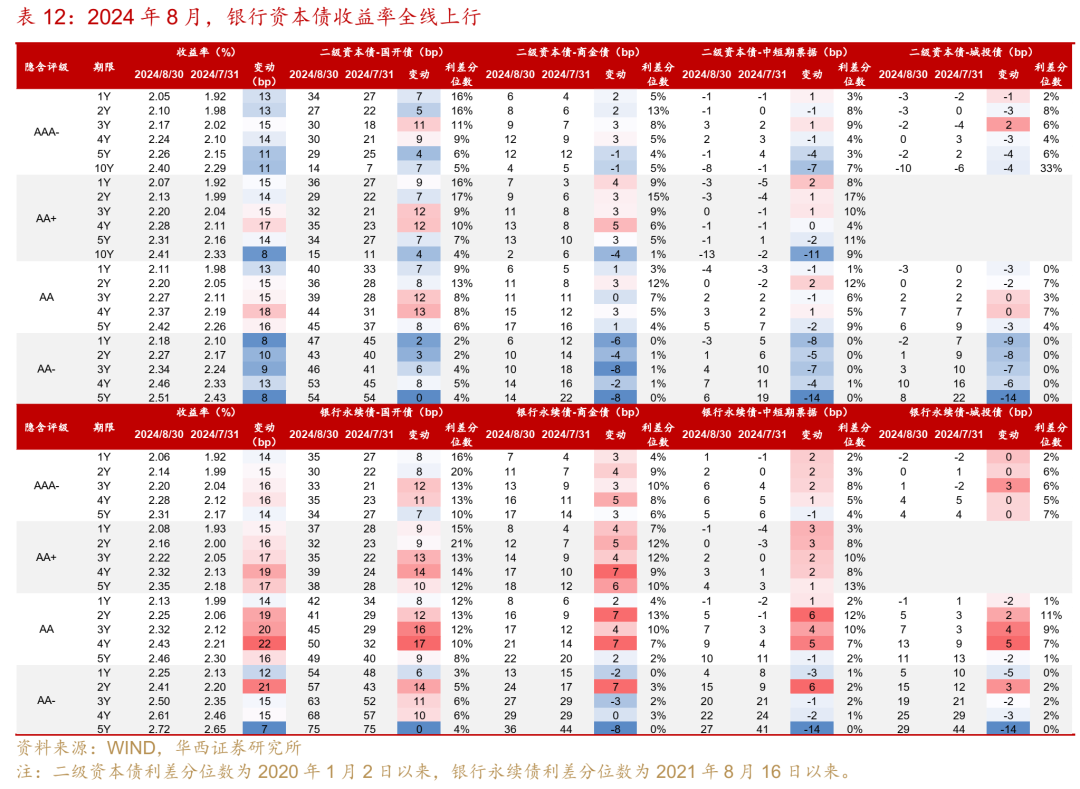

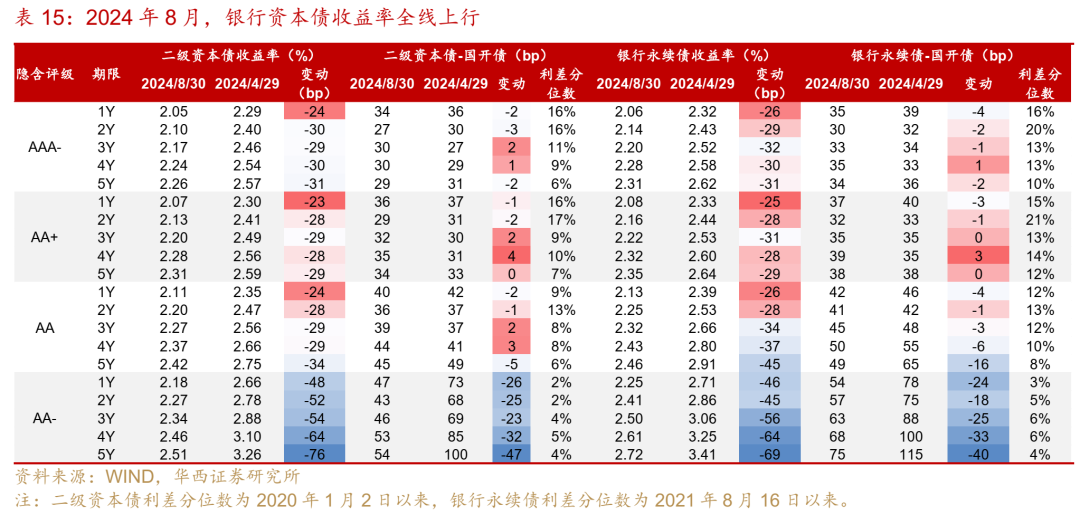

2024年8月,银行资本债收益率全线上行,信用利差走扩,年初以来表现强势的银行永续债调整幅度更大。其中,票息较高的AA-低等级银行资本债收益率上行幅度较小,表现普遍优于同期限商金债和中短期票据,尤其是AA-二级资本债,与中短期票据之间的相对利差大幅收窄4-14bp,性价比下降显著。AA及以上银行永续债则表现较弱,相对利差普遍上行1-6bp。从期限上来看,8月1-2Y短久期品种跌幅较小,信用利差走扩幅度多在10bp以内,而3-4Y表现最差,利差多走扩10bp以上。

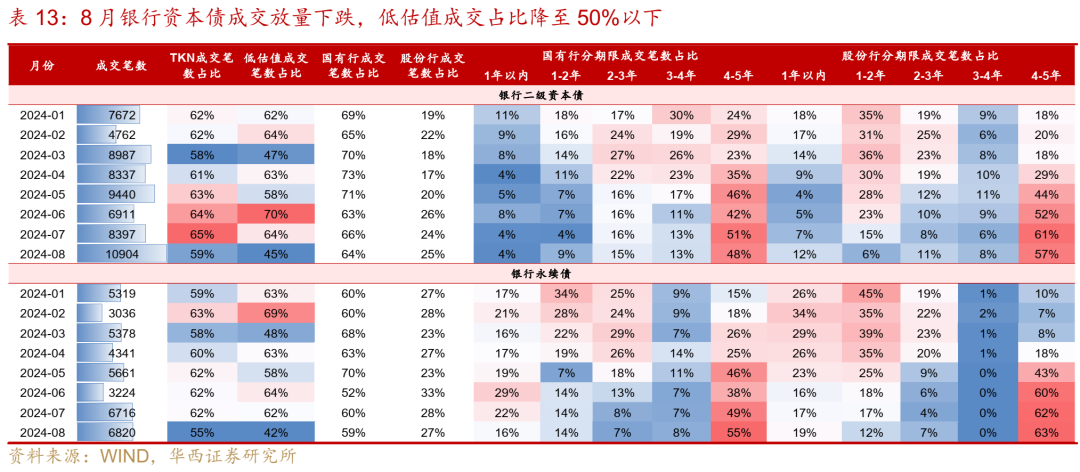

成交来看,8月债市调整阶段,银行资本债成交放量下跌,低估值成交占比降至50%以下,期限仍集中在中长久期。具体来看,8月银行资本债成交放量,成交笔数环比上月明显增加,成交笔数创2024年以来新高,尤其是二级资本债,成交上万笔。与此同时,低估值成交占比明显下降,其中二级资本债下降19pct至45%,银行永续债下降10pct至42%。成交券期限依然主要集中在流动性更好的中长久期,4-5年成交占比依然维持在50%-60%左右的高位。

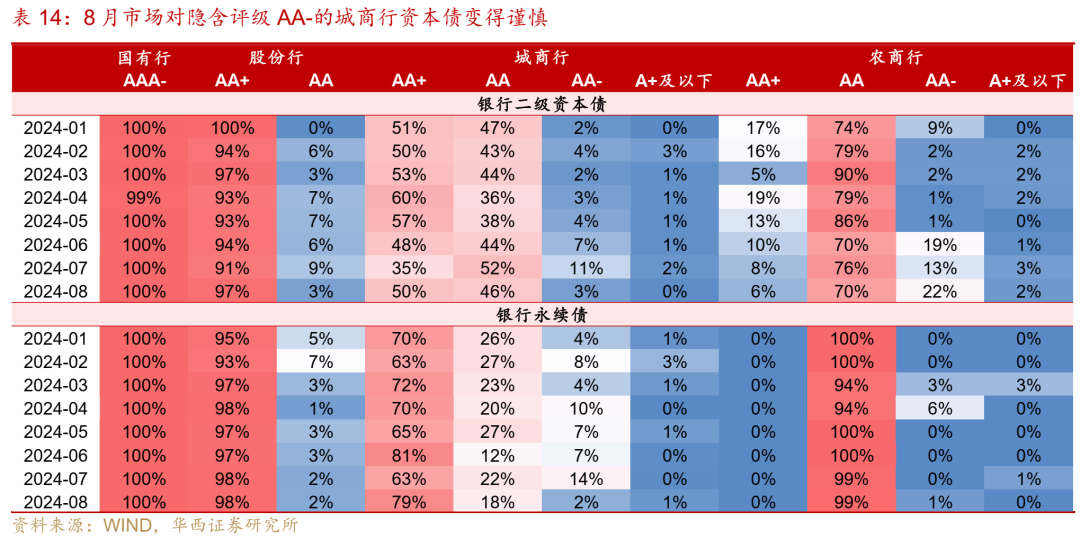

城农商行成交笔数也环比增加,不过城商行成交偏谨慎,隐含评级AA-及以下成交占比环比上月明显下降,但是农商行AA-二级资本债成交比较多。7月随着债市利率持续向下突破,机构对城商行显著下沉,体现为AA-成交占比明显提升。8月债市回调,市场对城商行的态度转为谨慎,AA-占比有所下降,其中二级资本债下降8pct至3%,永续债下降12pct至2%。不过,本月农商行AA-二级资本债成交还比较活跃(成交占比22%),主要是萧山农商行和南海农商行在小幅高估值成交。

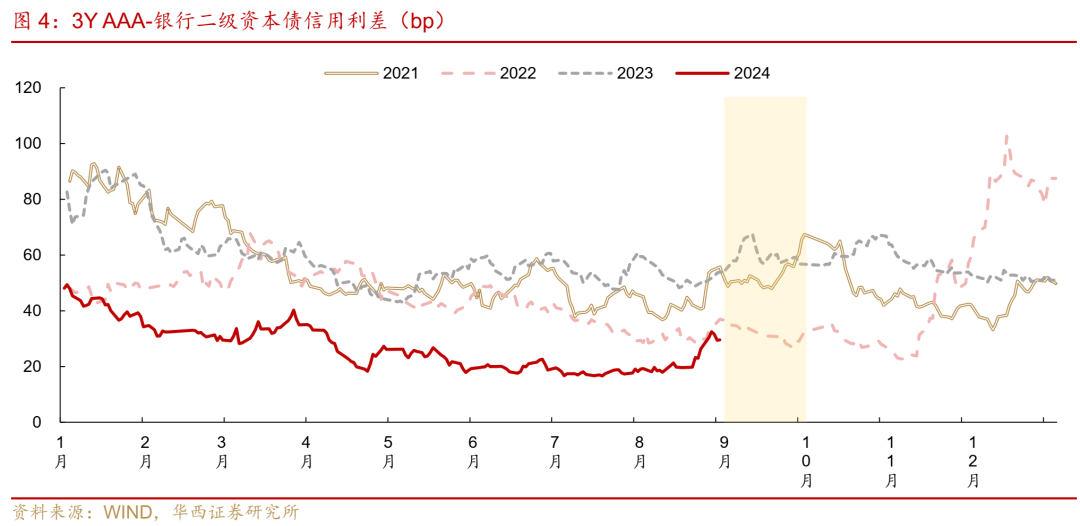

回顾历史,银行资本债每一阶段的调整总有上限和下限的压力点位。以3Y AAA-二级资本债与国开债之间的信用利差来看,2021-2023年其信用利差中位数在45-55bp左右,并且其信用利差多在35-65bp的区间内波动。也即当其利差下行到35bp左右时机构普遍止盈卖出,而当利差回调到65bp的高位时,机构就会再次参与买入。不过,2022年在极度缺资产的格局下,3Y AAA-二级资本债的信用利差下限一度来到20bp的低位,11-12月发生的负反馈将其利差带到100bp左右的高位。

今年来看,3Y AAA-二级资本债信用利差中枢降到25bp,相应的上限和下限点位也再次刷新新低,整体普遍在17-40bp之间波动,可以从今年以来银行资本债经历的3轮调整中窥见。第一轮调整是3月。1-2月债牛行情延续,银行资本债信用利差持续收窄,3月债市下行动能减弱,出口超预期回暖、农商行调研问卷等多方面因素扰动债市,银行资本债信用利差走扩达到阶段性高点(3Y AAA-二级资本债信用利差40bp)。第二轮是4月23-29日。4月1-23日,债市收益率持续向下突破,银行资本债利差也来到了历史低位(3Y AAA-二级资本债信用利差18bp)。但4月23日央行再度表态“长期国债收益率处于偏低点位”,债市避险情绪迅速发酵,叠加期间地产政策放松、政府债供给预期的升温,多重利空下市场连续大幅调整,4月24-29日,银行资本债信用利差走扩10bp左右,3Y AAA-二级资本债信用利差达到27bp。

第三轮是8月下旬。5-7月,信用债供需矛盾凸显,票息品种受到青睐,银行资本债信用利差再次来到历史低位水平附近,期间小幅波动,波动幅度普遍在5bp以内。7月,银行资本债低位磨底,3Y AAA-信用利差整体在15-20bp之间小幅波动。8月月初与月末债市各经历了一轮急调,月初银行资本债与利率债同步变动,月末利率债在回调之后又迅速企稳,但全市场成交活跃度明显下滑,机构加点变现信用债,银行资本债信用利差迅速走扩10bp左右(3Y AAA-二级资本债信用利差30bp)。8月末最后两个交易日,随着资金面阶段性修复,信用债市场短暂企稳,银行资本债信用利差开始小幅收窄。

总体来看,今年3Y AAA-二级资本债信用利差低位在17bp左右,达到这一点位往往就难再收窄,上限点位从40bp降到30bp左右。后续来看,3Y AAA-二级资本债信用利差或大概率在17-30bp这一区间内窄幅波动。

不过,9月来看银行资本债可能难有行情,一方面在于当前信用债的企稳环境并不稳固,资金面的稳定性与利率债的成交活跃度仍有待观察(详见《9月利率,难上难下》)。另一方面,9月理财规模下降将无法对信用债行情形成支撑。

与普通信用债类似,往年9月银行资本债往往会受到理财回表的影响,表现不佳。2021-2023年9月,银行资本债收益率普遍上行,信用利差月内波动,整体走扩为主,不过内部存在分化。2021年9月大行长久期跌幅较大,利差走扩15-25bp左右,而同期机构在短久期下沉AA及以下品种,因此1-2Y AA及以下利差仍小幅收窄。2022年9月短久期品种表现较弱,利差小幅走扩,而中长久期相对抗跌,5Y利差多收窄10bp以上。2023年低等级调整更多,大行利差走扩幅度多在5bp以内。

因此,对于9月银行资本债的操作建议是多看少动,当前债市环境下消息面对于估值的影响较大,过于频繁的参与市场交易可能会适得其反。对于有配置需求的机构而言,可以根据自身对于银行资本债性价比的绝对和相对要求来综合判断,尽量选择大行以及流动性较好的城农商行短久期,作为阶段性防御品种。例如大行3-4Y资本债,流动性比较好,且在本轮调整中跌幅较大,信用利差高于2024年4月29日(4月下旬调整高点),相对更有性价比。

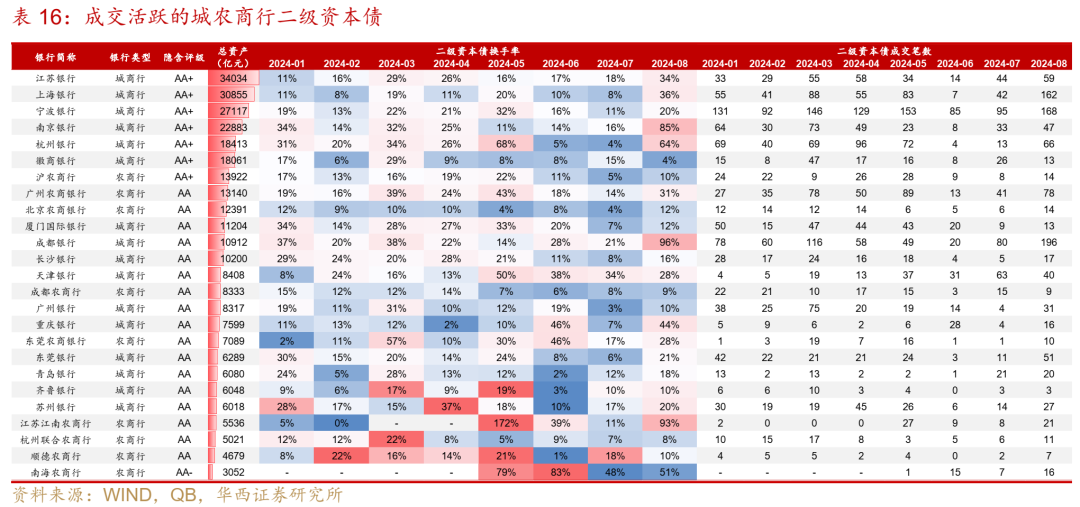

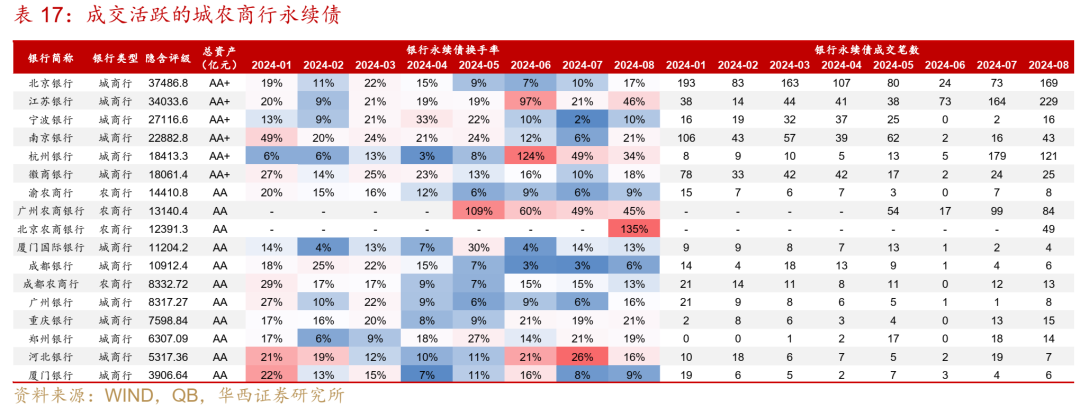

对于城农商行,我们根据2023年以来各城农商行资本债月度成交换手率以及经纪商成交情况,筛选出隐含评级AA-及以上、2023年1月-2024年8月平均月度换手率在10%以上且至少有12个月稳定在5%以上、平均每月经纪商成交笔数在3笔及以上的城农商行,成交活跃度相对较高,且在市场调整期间也能保持较好的流动性,估值波动风险相对较小。例如江苏银行、上海银行、宁波银行、南京银行等隐含评级AA+的大型银行,以及北京农商行、成都银行、广州农商行等AA城农商行。

04

9月信用债,仍需防御

8月信用债调整幅度大于利率债,信用利差全线走扩,中长久期品种表现弱于短久期,低评级表现弱于中高评级。8月中旬以来,信用债成交情绪偏弱,滚动5日TKN成交占比持续处于70%以下,并经历了8月19-23日缩量下跌到8月26-28日放量下跌的过程。8月29-30日,信用债收益率企稳下行,TKN占比回升至73%左右,但仅处于今年以来1/4分位数。而4月下旬调整后企稳阶段,4月30日-5月7日连续3个交易日TKN占比快速回升至82%-87%。

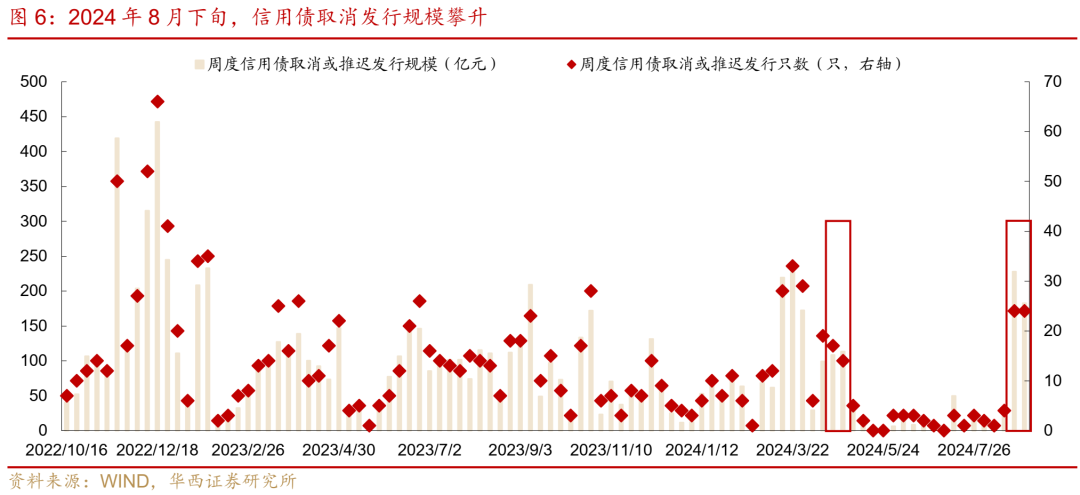

从一级发行来看,信用债发行情绪快速回落,8月最后1周城投债发行倍数3倍以上占比为33%,产业债3倍以上占比仅13%。同时,近两周信用债取消发行规模攀升至228亿元、183亿元,也明显高于4月下旬110亿元的规模。结合一二级市场表现看,这一轮调整的程度要大于4月下旬的调整,目前情绪处于弱修复阶段,9月可能容易受资金面波动的影响。

展望9月,信用债仍需防御。一方面,银行理财规模呈现季末下降的特征,信用债需求随理财规模增幅放缓而减弱。2020-2023年9月,银行理财规模下降5600-8900亿元左右。往后看,10月理财规模的回升幅度也通常小于4月和7月。另一方面,伴随着规模增速放缓,叠加信用利差处于低位,理财投资决策的重心可能将由追求收益转变为控制回撤。

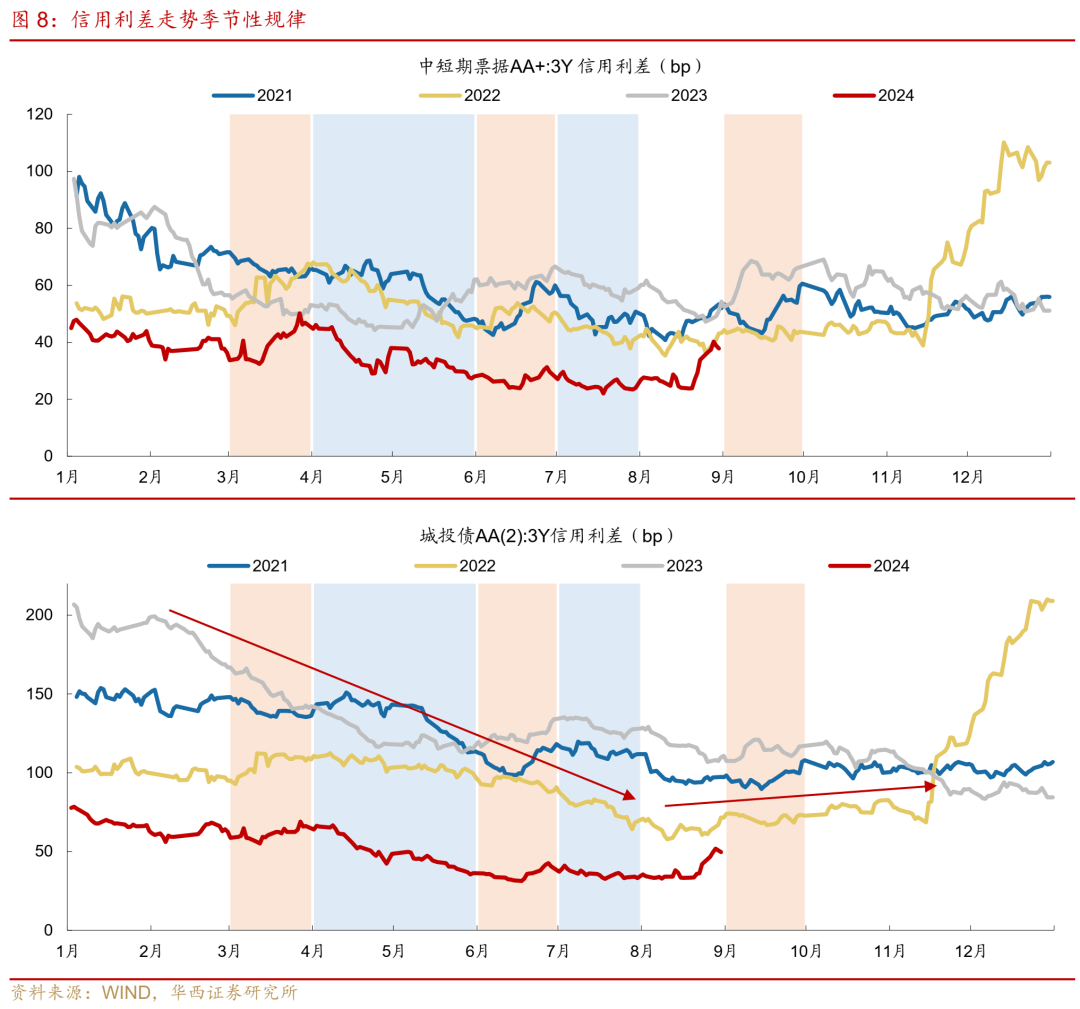

与理财规模变动的规律对应,信用利差走势也呈现季节性规律。3月由于信用债供给放量叠加银行理财规模下降,信用利差大多走扩。6月和9月由于银行理财季末规模下降,信用利差呈现震荡偏走扩的趋势。4月和7月,理财规模回升幅度较大,配置需求推动信用利差收窄。5月主要由于需更新募集说明书至年报数据、净供给明显收缩,加剧了资产荒,带动信用利差收窄。

从年内规律看,1-7月,信用利差整体呈现压缩趋势,且低评级品种通常压缩幅度更大,主要由于理财规模增长的配置需求以及信用债收益荒。8-12月,信用利差呈现震荡偏走扩的趋势,主要由于信用利差已经压缩至低位、性价比下降,且理财规模增速放缓。

此外,观察调整后信用债各品种的性价比,我们认为可以与2024年4月29日(4月下旬调整高点)的信用利差进行对比(今年信用利差中枢明显下移,导致其与往年几轮调整不可比)。例如,2024年8月30日,城投债中高评级1Y和3Y信用利差高于4月29日水平6-9bp,有一定的性价比,而5年及以上品种信用利差仍低于4月29日水平5-10bp左右,如果后续有波动,其调整幅度可能也相对较大。因此,我们建议信用债投资以中短久期防御型品种为主。

风险提示:

货币政策出现超预期调整。本文假设国内货币政策维持当前力度,但假如国内经济超预期放缓、或海外货币政策出现超预期变化,国内货币政策相应可能出现超预期调整。

流动性出现超预期变化。本文假设流动性维持充裕状态,但假如流动性投放少于往年同期,流动性可能出现超预期变化。

信用风险超预期:若发生超预期的信用风险事件,可能会引发信用债市场调整。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。