国信证券丨多元资产比较系列(九)QDII 浪潮奔赴全球配置

来源:国信证券

分析师:陈凯畅、王开

编辑:好投学堂

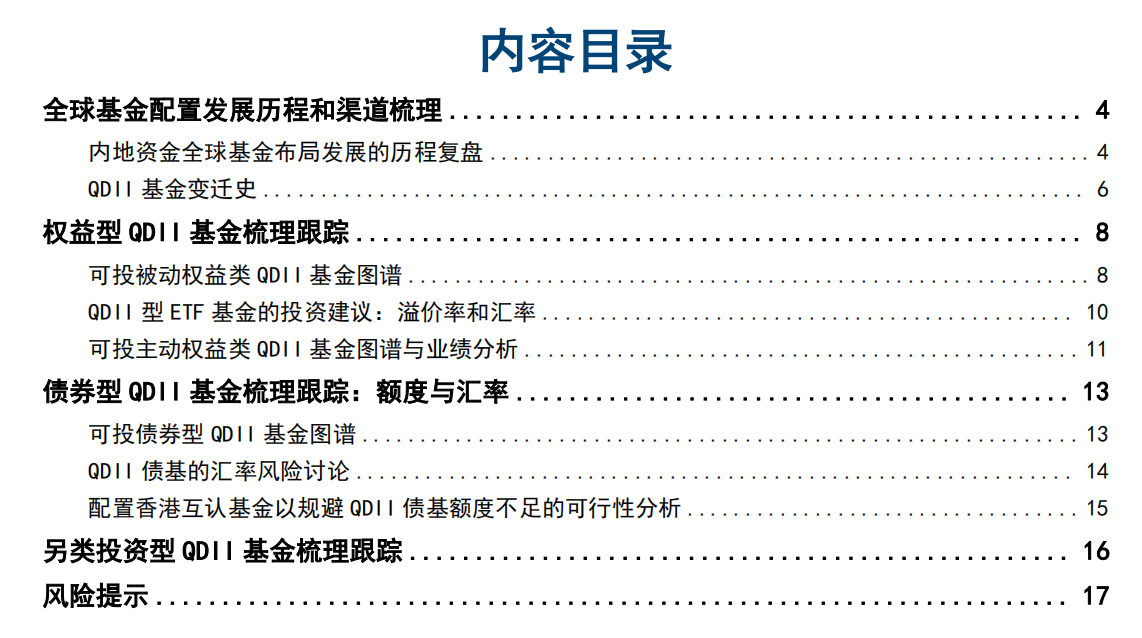

海外配置发展历程和渠道梳理:内地投资者既可以通过港、陆两地多元联通机制间接配置全球资产,也可以通过 QDII 等境外投资特殊通道投资境外标的。自 2006 年起,中国陆续以试点方式开通了 QDII/RQDII、QDLP 及 QDIE等境外投资通道。随着我国资本市场对外开放的提升,QDII 制度经历前期试点、正式推行,迈入有序发展的新阶段,为境内投资者提供了便利的海外布局渠道,实现全球化资产配置和风险分散。2021 年起,QDII 公募基金迈入稳步发展快车道。投资类型上,被动指数型 QDII 尤其是 ETF 发行不断加速,占据全部公募 QDII 基金的半壁江山,QDII 型 ETF 配置价值逐渐被重视。投资地区上,美国市场增量显著。

权益型 QDII 基金投资布局全球配置:

(1)被动型:当前可申购的被动权益型 QDII 基金中,有 54 只港股&中概股主题,35 只美股主题,4 只欧洲主题宽基,10 只全球或跨多个市场的产品。在选择跨境 ETF 时,既要综合宏观经济环境判断指数未来走势、关注汇率风险,也要考虑产品历史的跟踪误差的大小,同时还要考虑 ETF 的折溢价率以免在溢价率过高时透支底层资产的涨幅。

(2)主动型:主动权益型 QDII 基金的配置策略主题也更为多元,策略型产品覆盖成长、价值、景气、红利、龙头、产业升级等;行业主题覆盖硬科技、医药、消费、新能源等。投资标的上,港股&中概股主导。行业配置上,今年以来业绩表现较好的主动股票型 QDII 大多重仓信息技术尤其是美股科技巨头。

债券型 QDII 基金投资赚取相对稳定收益:

存量可申购的 QDII 债基有 21 只,偏债混合型 QDII 基金 3 只,且几乎均存在大额申购限制。QDII 债基整体市场规模不大,主要为美元债类产品,费率略高于普通债基。

(1)QDII 债基的收益可以拆解为票息收入、资本利得和汇兑损益三部分。相对于权益类QDII 产品,债券类 QDII 产品更需考虑锁汇。不同基金锁汇策略有差异,若美元进入贬值通道,则锁汇 QDII 债基吸引力更强。(2)在存量 QDII 债基额度受限情况下,我们考虑配置香港互认基金作为债券型 QDII 产品的可行性。将组合中的中短期美元债 QDII 产品替换为互认基金,年化回报与最大回撤均效果均不理想,产品风险敞口过于集中。

另类投资 QDII 基金投资的布局谋篇:

另类投资型 QDII 基金跟踪房地产、大宗商品、原油等,存量产品数量和规模均不大,且大多存在限额,管理费和托管费相较其他类别的 QDII 基金更高。整体来看,另类投资型 QDII 业绩均较为稳健。商品型 QDII 底层资产与国内股债市场相关性极低,可以起到很好的优化资产配置效果。今年以来黄金主题产品业绩表现突出,REITs类QDII基金则由于美国地产上半年销售走弱,业绩表现相对较弱。

风险提示:(1)海外地缘政治冲突不确定性;(2)汇率波动和溢价/折价问题带来的投资损益;(3)文中所列基金产品仅做汇总梳理,不形成任何形式的投资建议。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。