美债最好的上车机会来了!QDII没额度可以考虑互认基金

作者:看山财富笔记

题图:看山财富笔记微信公众号

一、美债:天时、地利、人和具备

美联储9月份降息已经是板上钉钉的事情,差别只是降25个基点还是降50个基点。

而美债收益率仍处于高位,投资性价比与确定性俱佳。这为投资美债带来了绝佳的时机,上一次是在2007年,时隔17年才再次出现。

从天时上讲,美国当前通胀和经济增长数据正在逐步走弱,为联储"温和降息"创造了客观需求。

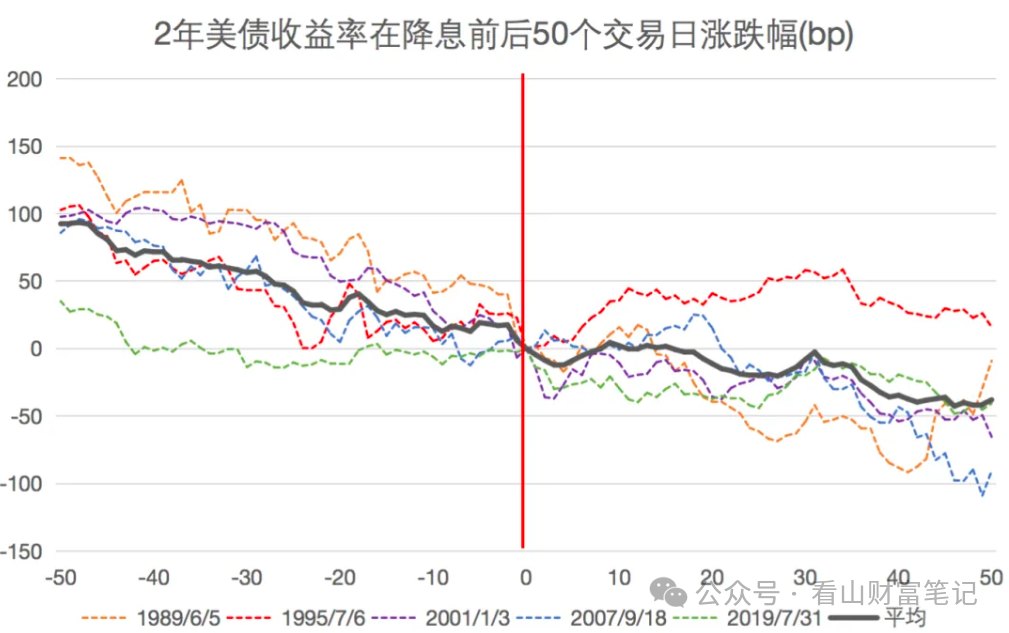

从历史经验来看,"降息交易"通常会带来一波美债牛市行情。在2008年金融危机之后的降息周期中,10年期美国国债收益率从5%左右一路下行至不足2%,收益丰厚;而在1995年,在联储温和降息的背景下,10年期美债收益率从8%左右下行至6%,收益也不错。

从地利上讲,当前全球央行的利率周期有所不同,美债相比于股票资产和一些欧洲国家、中国及日本的国债,都还具有一定的收益优势。加上当前国内面临"资产荒"的环境,美债对国内投资者来说会具有更多吸引力。

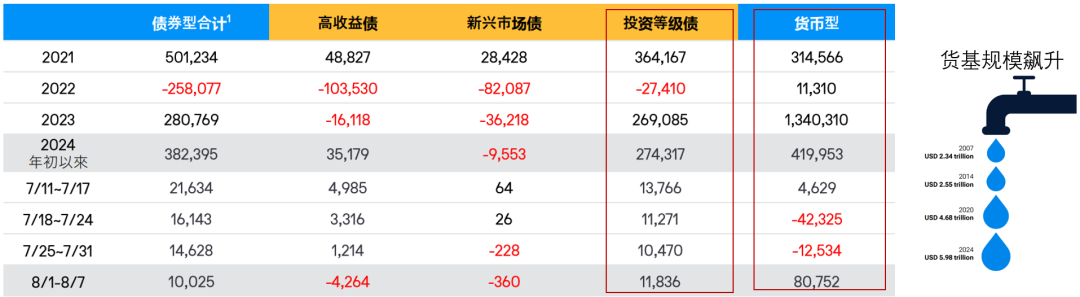

从人和上讲,过去几年的美联储加息周期里,全球投资者的资金主要流向了美债的货币基金及短债基金,当利率进入下行周期,这些资金或将进一步转向中长期的美债板块。同时,抱团AI股太过于集中,从股债收益性价比上看,美债的性价比远超美股,必然也会有不少美股止盈的资金流入美债。

总的来看,美债投资当下可谓"天时地利人和"俱全,是值得关注和布局的优质资产。

二、互认基金破解了QDII额度限制

尽管美债正处于难得的投资机遇,但QDII产品面临着额度限制,这无疑给很多投资者带来很多烦恼。

这时,互认基金应运而生。

所谓的互认基金,就是香港证监会批准的公募基金产品,获得大陆证监会同步批准后,可以在大陆的银行、电商平台等渠道代销。

与QDII相比,互认基金具有三大特点:

1、额度几乎不受限制。互认基金总额度3000亿,而现在规模只有300亿,相当于没限制。

2. 管理人集中度高。目前规模前三的管理人是摩根、汇丰和施罗德这些知名外资机构,占比超过65%,实力也都不错。

3. 基金种类较为齐全。以某丰为例,其旗下3只互认基金涵盖了9个份额,涵盖面很广。

因此,对于无法获得QDII名额的投资者而言,互认基金无疑是一个不错的替代选择。通过这一渠道,投资者仍可以顺利布局美债,分享下行周期的收益。

三、投资者想要的是确定性,刚好债能给你

中国高净值投资者过去几年的金融产品投资体验总体并不好。房子是重灾区,其次是PE 产品,高位买入的明星基金、部分暴雷的固收比比皆是。

在通缩背景下,投资人更注重收益的确定性,这也是国债和美债大火的原因。

但是呢,绝大部分投资人都是根据过去投资体验去投资,很少有人去思考资产的预期风险和收益。

现在,吃了这么多亏,上了这么多课,终于明白资产要分散,要海外多元化配置。

所以,当前配置美债并不晚,而且是不错的机会。如果,如果想了解是否要锁汇对冲,可以看我上一篇文章。“降息交易”引爆美债上车机会!那么,要不要锁汇呢?

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。