长波系列之三:标普500——长赢市场的无限游戏

作者: 券业星球

题图: 券业星球微信公众号

坊间有个金句——普通人,不排队,有好处,三个事情,无法同时满足。

但一直以来,标普500好像是个例外。

过去几十年,不管从投资业绩上还是管理规模上,标普500都是投资世界里灯塔一样的存在。在许多人看来,全球最成功、业绩持续性最好的投资经理团队,是标普500指数的委员会。

关于标普500的若干事实

关注美股的人,经常能读到由全球头部金融机构分析师撰写的「Long-view」的内容,乍看下来美股的分析人士好像很爱这种套路,动不动就统计20世纪初以来的数据,然后告诉你一个最简单的道理:买入并持有。

他们的视角通常也很简单,无非就是总量市值、行业分布、投资者结构,没有太多神乎奇技的东西。

这里陈述关于美股的几个事实:

1. 90年代中期以来,美股上市公司数量一直在减少,从8000多家减少到当前的4000多家。

2. 美股当下正处于高集中度状态,科技股占据美股总市值的40%。这是上半年被讨论最多的现象之一。

3. 六成美国家庭持有美股,权益资产在美国家庭金融资产中的占比接近50%。因此美股的涨跌,与普通家庭的消费支出息息相关。

4. 2000年以来,增持美股最多的投资者,是美股的上市公司。这解释了为何回购是美股上涨的主要动力之一。

除上述客观事实以外,被动化投资的兴起,对美股产生了持续的正反馈,对投资者规模、市场集中度、股票市场活跃度,乃至科技股的表现都产生了正向的影响。

一切看起来顺理成章,市场的微观机制之间互相促进、彼此成就。

开放市场的两端

近两年,日本公募投信(公募基金)销售火热,但是绝大部分投向了美股。截至目前,日本最大的一只追加型投信(开放式基金)是一只跟踪标普500的指数基金,管理规模超过5万亿日元。

这很大程度上佐证了美股作为一个开放的、全球公开交易市场的优势。

在这个市场的另一端——上市公司这一端,它同样吸纳了来自全球的企业,典型如诺和诺德(Novo Nordisk,丹麦)、阿斯麦(ASML,荷兰)。时间再稍微往前一点,在移动互联网热潮时期,中国内地的一众互联网公司也争先奔赴美股。

即便如此,美股到最后却有一个特别的现象,就是上市公司数量在减少。

■ 美国上市公司数量(1975-1922,世界银行)

问题的答案指向「有计划的舍弃数量、追求质量」吗?其实不尽然。

美国上市公司的数量在减少,是因为越来越多本土公司不再依赖IPO融资,与之对应,美国的非上市公司数量一直在稳定增长。另外,90年代以来广泛发生的并购事件也是重要原因。

唯一的例外

今年初,我写了一篇《日本股东回报简史——穿越百年历史的回响》。为了写好那篇文章,搜寻了大量资料,读完最大的体会是,成熟的、带有正反馈机制的股票市场,是很难形成的。

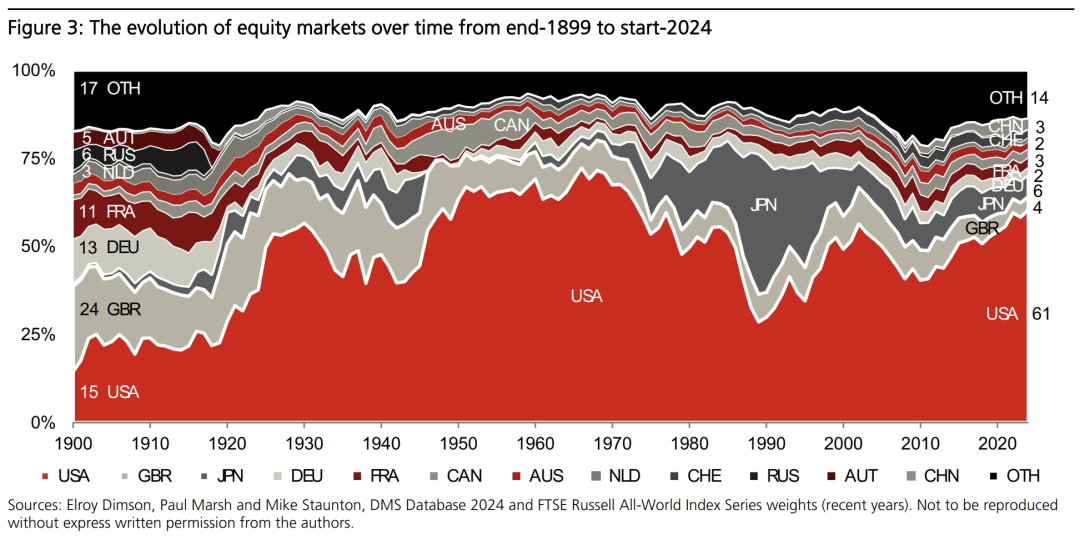

80年代,日本股票总市值在全球的市值曾经短暂超越美国,占到全球第一。这也是当时为何在日本会出现「日本第一」口号的原因——这就是叙事的力量。

■ 全球股票市场市值占比变迁(瑞银)

交叉持股、主银行主导的融资模式,和经营者(而非股东)主导的经营模式,让当时的日企一度令全球艳羡,当时的美国公司派了很多专家来学习。但是到了90年代,随着全球诸多经济体迈过重工业阶段,日企这种依赖主银行解决一切问题的融资模式,变得不再奏效。

风险投资文化的缺乏,让日本错过了科技产业全面兴起的十年。

观察所有非美的资本市场,几乎无一例外,银行在社会融资中间占据了决定性的地位。而仅仅站在股票市场的角度去看:

投资型市场,靠的是风险资本进入和退出机制顺畅,交投活跃。

融资型市场,靠强制分红、特估。

真正有价值的交易市场是非常脆弱的,需要花上几代人的努力去培育。很多事情都如此:一个带有正反馈机制的东西,是要用到巧妙的设计,以及后期大量的精力去捍卫,从而才能抵抗熵增。

低利率、低通胀的20年

美股长牛的迷因之一在于回购。回购的流行始于2000年以后,从PKW(今天的Invesco Buyback Achievers ETF)问世以来,上市公司的回购行为受到更多公众投资者的关注。大公司的大手笔回购成为公开的财技,不断刺激股价上行。

大面积的回购发生在一个全球主要经济体低利率、低通胀的时期,它很大程度上源于无处不在的中国商品,或者可以泛泛地说,它受益于全球化浪潮。

有关回购的几个事实:

1. 在低成本债务的支持下,回购变得容易操作且极为有利可图,是个阳谋。

2. 相较于分红,回购行为享有更高的税费优势,资本利得的税率通常低于现金股利的税率。

3. 大公司是回购的真正受益者,因为中小公司的负债成本实际比大公司高得多。这也一定程度上推动了股票市场的高集中度,造成了越来越明显的「缩圈」现象。

而在今天,显而易见的是,全球化退潮,头部的少数公司仍然在大涨,但是回购的基础已经开始受到影响。那个资金价格无比便宜的时期,已经结束了。

属于少数人的「美国梦」

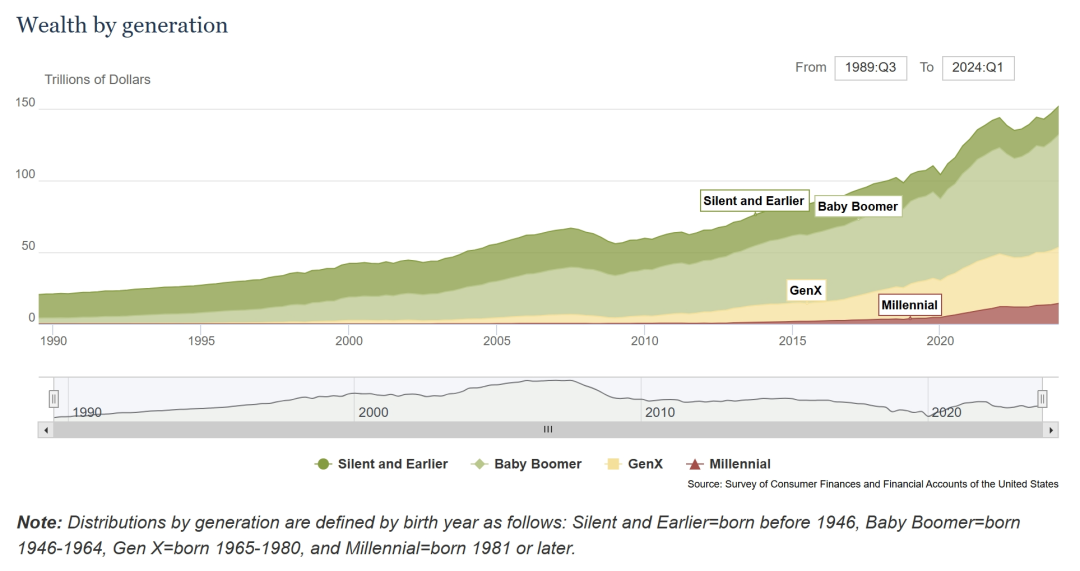

近三十年来,美国财富管理行业被捧为教科书般的案例,一众不同模式的财富管理机构脱颖而出。但在这背后,其实有一个容易被忽略的暗线,就是婴儿潮一代的财富积累。

战后美国1946~1964年出生的一代人被称作「婴儿潮一代」(Baby Boomers),他们见证了全球经济的高速增长和有效分工,持有最多的财富,陪伴标普500长成巨擘。如今,他们已经不再是美国人口最多的一代人,却占有着最多的社会财富。

■ 美国社会财富的代际分布(美联储)

标普500是「美国梦」叙事的一部分,但显然,美国梦也只是少部分人的梦。

过去几年,比特币狂潮、Gamestop事件的出现,都在提醒大家New Money对传统规则的挑战。社会财富的持续增长固然重要,它的分配更加值得重视。这种分配不仅仅指代参与劳动带来的分配,还包括区域的不平等、代际的不平等——显然,后者是更不容易被察觉的。

今年海外有一本畅销书叫《如何倾听市场的声音》(How to Listen When Markets Speak: Risks, Myths, and Investment Opportunities in a Radically Reshaped Economy),书中专门探讨了被动化投资的暗面。未来十年,随着婴儿潮一代彻底步入老年,并在随后进入自然消亡阶段,数十万亿美元资金将会从股票市场撤出。

当宏观条件反转,会不会将标普500拖入另一种局面,结束这场持续了40年的无限游戏?

每个人都有自己的答案,但理解市场的机制,是一个必要的过程。

警惕「难而正确的事」

读到这里,相信你已经对文章开头所列的几个「关于标普500的若干事实」之间的关系有了更清晰的了解。

回到买方投顾的话题,理解了今天的标普500,以及在此基础上构建的所谓「伟大的财富管理行业」,就不难明白,市场土壤为什么重要,而市场土壤,本质上可以看作一系列宏观和微观因素的巧合,它不是光靠机制顺畅、有一批积极热血、为之奋斗的人存在,就能够解决的事情。

当大部分人都不假思索地说出一些话的时候,要学会保持警觉——

一直以来我觉得,财富管理并不是什么「难而正确的事」,条件不够或者方向出错,都可能给你在做的事情增加难度。一件事情,如果所有人都觉得烂,所有人都做不好,也许就不是正确的事。接纳和顺从市场的现状,提供合适的产品、服务,反而更有可能收获积极的反馈。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。