央妈的新招式

作者:表舅是养基大户

题图:表舅是养基大户微信公众号

今天终于出现了久违的股债跷跷板效应,也不能说久违,因为股票跌的时候,债券一直涨,今天只不过是难得A股涨,A债跌的情况。

A股的话,今天最大的亮点,是北上资金净流入122亿,非常给力。

而A债,更加戏剧化,我们昨天说,预计债券最近会处于紧平衡的状态,结果也确实这样演绎,所谓的紧平衡,就是能上能下,边际的风吹草动,就能改变市场的走向。

今天截至中午,我们发完债市推送,《债券今天有蛋吗?大概率没蛋,市场进入紧平衡,但有公募可能取消免税的瓜》,债市其实还走的比较平,没涨,但也没跌多少。

但下午,风云突变,央妈发现,自己突然多了两个新招式。

一个,是关于银行控制SPV投资和公募取消免税的传闻。具体的解读,大家看上面的链接。

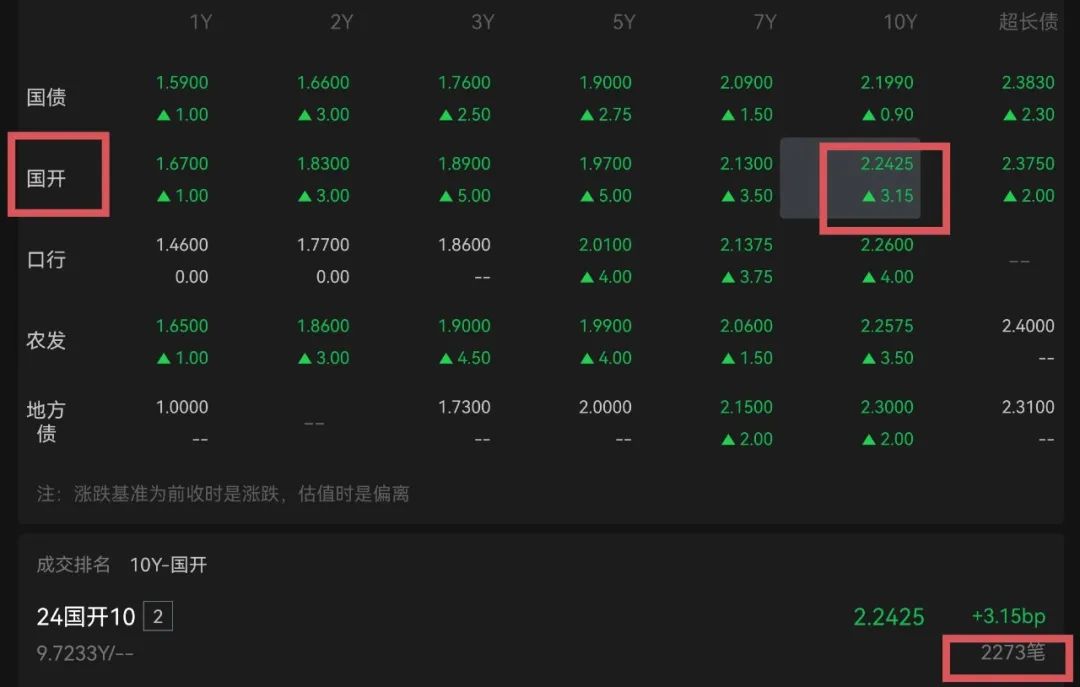

另一个,是央妈可能也发现了国开和国债价差的问题。之前,光怼着国债卖,导致大家都跑去买国开债了,国债和国开债的价差,接近历史最低点,而今天,央妈使用了新招式,下午开始顺势卖出国开债,尤其是10年国开活跃券,240210,今天成交超过2200笔,而10年国债活跃券仅500多笔。

我们把结论放一下,和中午说的一致,如果你购买国内的债券类产品,目前推荐的优先级是:

摊余成本法的活期理财>存单基金或7天定开的短久期理财>短债基金>中长期的信用债纯债基金>中长久期的利率债指数产品。

......

很有意思的是,我们每天上午聊一次海外市场,中午聊一下国内债券市场,评论区或者私信里,问的最多的问题,且在两个号会产生交集的,就是:表舅,美债基金还能买吗?

是啊,央妈其实也想说,你们为什么一定要买1.X%的A债,不去买4.X%的美债呢,能不能让我省点心啊!

上午,又有小伙伴提出来,答应的事情就一定要做到,而且今晚刚刚美国的经济数据超预期,美债大幅上行,值得今晚展开聊几句。

总的来说,可以分为两个子问题:

一是要不要做多美元债?

二是QDII额度没了,如何做多美元债基金?

如果大家想以后推美债产品,推互认基金的,建议收藏一下这篇。

......

第一个问题,要不要做多美元债?

考虑到美元债基金,其实是跟着美债走的,所以我们还是把美国国债作为跟踪标的来分析一下,回顾一下,我们对美债基金的观点,可以分成四个阶段,我们看下面这个图,2年期美债的走势图(不好意思,我截图的速度,赶不上美债上行的速度,截至晚上9点,2年期美债反弹到4.1%了)。

第一,起始看多阶段;

第二,强烈看多的阶段;

第三,开始谨慎的阶段,我们8月6日,上周一,在《carry trade unwind带来的流动性冲击巨大》中,提醒大家,短期来看,做好阶段性调整的心理准备;

第四,也就是现阶段,兼具胜率和赔率,我们本周二,在《影响美股的三要素》中,提到,“大家手上的美债基金,最痛苦的短期回调可能快过去了,未来5个月的时间,继续还会交易降息的逻辑,可能呈现,震荡(交易预期和幅度的拉扯),但整体下行的趋势。”,美债前两天又小幅下行。

由于2年期美债,对降息预期和货币政策高度敏感,且单一因素的权重占比非常高,所以整体判断的难度会小一点,只要盯着CME的降息概率,整体的胜率还是比较高的,并且今晚美债反弹上行,实际是进一步增加了大家短期的胜率和赔率。

所以,对于至少未来3-6个月的美债,依然是全球性价比和确定性最高的资产之一,看下图,之前给大家展示过的,降息前后50个交易日,2年期美债的走势图,目前9月降息铁板钉钉,大家仅仅在交易是降息25bps还是一次性降息50bps。

这是第一个问题,要不要做多美债?答案是可以有,而且短期越是上行,胜率和赔率就越好。

......

接下来第二个问题,QDII额度没了,如何做多美债基金?

好,在确认了资产收益的趋势判断后,回到另外一个问题。

看好美债,但是QDII的美元债基金限购,怎么办?

这是一个很现实的问题,对于基金公司而言,QDII额度本来就很珍贵,而权益产品比美元债的产品管理费高,而且权益产品的粘性还强,弹性还大,如果有少量的额度,肯定是紧着让客户买权益、买纳指,所以各家的QDII美元债基金,要么限购,要么直接停止申购,这也挺崩溃的。

而这也是为什么,最近这么多卖方、这么多大V,开始转而关注互认基金,通过香港的互认基金,去曲线救国,买入美元债,而且买了之后,最近发现还挺香。简而言之,一句话定义互认基金,就是:

相对于QDII的美元债基金而言,额度管够,投向更偏向亚洲地区的,美元债基金,或者说很多都是亚洲美元债基金。

我先解释一下,美元债基金,就是买用美元计价发行的债券,比如工商银行,要在海外发行个美元债,这就属于亚洲美元债,它的定价,等于美国国债+风险溢价,也就是美国国债收益率作为基准利率,在这个基础上加点,比如美国国债2年期4%,那么工行的2年期美元债得发个比如5%,要有1个点的风险补偿给投资者,所以,美元债比美国国债收益更高。

所以现阶段,其实亚洲的美元债基金,比美国国债,性价比要高不少,一方面是票息高很多,亚洲美元债,和同期的美国国债相比,利差基本都在100bps以上,另一方面,因为基准利率是美国国债,所以也会跟着美国国债一起,上下波动,在美元降息周期,会跟着一起下行,吃资本利得,而且可能下的更多。

市场里的文章很多了,表舅用几句话,把互认基金这个东西给大家讲清楚,一共3个特点,并且告诉你怎么挑。

1、先看定义。

互认基金,英文叫Mutual Recognition of Funds,mutual是共同的、互相的,recognition是认识、识别,所以纯粹是照着英文翻译的。

所谓的互认,就是香港证监会批的,香港的公募基金发出来的产品,我大陆证监会“认”你,你可以在大陆代销卖;反过来大陆证监会批的公募产品,香港的证监会“认”了以后,也能在香港卖。

所以,我们这里说的互认基金,指的是,香港证监会批的,在香港成立的公募基金公司,发出来的公募产品,获得大陆证监会同步批准后,可以在大陆的银行啊、电商平台啊上面代销,销售。

2、和QDII基金相比,第一个特点,是额度几乎不受限。

因为大陆有外汇管制,所以会给每家公募基金批QDII额度,给你批10亿美元,你就只能做到10亿美元的规模,而香港是自由港,可以说没有外汇管制,货币可以自由兑换,所以理论上,香港的公募基金,去投资美元债,想买多少,就能买多少。

唯一的理论上的限制,有两个。

第一,香港和大陆的证监会约定了,买互认基金的上限,是3000亿,也就是说,大陆的所有资金,去买香港的这些互认基金,一共只能买3000亿,但现在,合计也就买了300亿不到,所以这个限制,等于没有限制。

第二,还有个约定,就是你香港的产品,在内地募集的资金,不能超过产品总规模的50%,换句话说,比如我发了一个产品,在香港募集了50亿,那么,同时,可以在大陆也卖50亿,这样比例不超过50%,但如果你在大陆卖了50亿,结果香港那边的钱赎回了,只剩20亿了,那么,不好意思,你的这个产品,在大陆得停止销售,指导回到50%以内。

这里的第二个限制,就困住了一些产品。

因为有些内地的公募基金,在香港成立子公司,可以发行公募产品,然后回过头来在国内申请作为互认基金,但是这些基金子,在香港没啥销售渠道,所以钱主要都是国内募集的,很快就超了50%,所以就没法继续卖了。

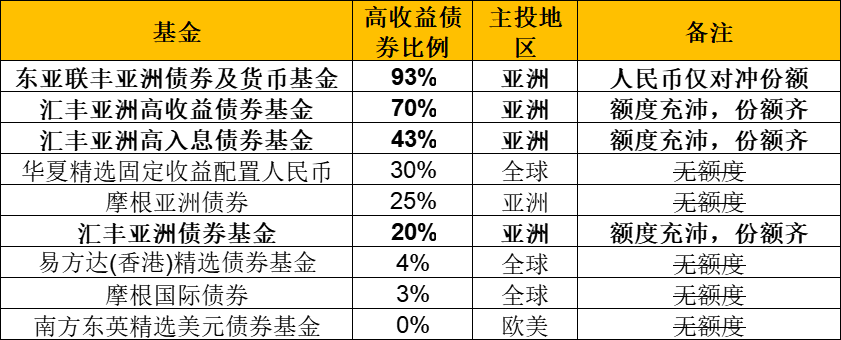

比如下图显示的,现在规模5亿以上的美元债互认基金(低于5亿的债基你就别看了,会有流动性冲击风险),一共9只,有5只已经没额度了,人民币对冲份额的事情,下面继续讲。

3、和QDII基金相比,第二个特点,是管理人集中。

QDII,外汇总局和证监会只要发额度牌照,谁都能做。

但互认基金的管理人比较集中,一共21家在香港的管理人,6家外资,6家港资,9家内资机构在香港的子公司,但实际的集中度要更高。

规模前三的,是摩根、汇丰、施罗德,都是外资,6家外资在互认基金中的占比,超过65%。

而且集中度很高,前五大管理人,规模占比86%。

所以,互认基金这个东西,就是玩家本来就少,且外资占大头,且头部外资,又占了大头的大头。

这里之所以头部效应很明显,逻辑也很简单。

一是研究优势,外资的研究人员多,以我上面提到的汇丰为例,看整个亚洲债券的,有30个基金经理,15个分析师,这个其他资管是烧不起。

二是销售渠道优势,上面说了,互认基金,大陆募集规模不能超过产品总规模的50%,也就是说,你在大陆和香港的销售能力,要相对均衡,不能偏科,而大部分国内公募的香港子,在香港没什么销售网络,很多吃的都是牌照饭、通道饭,而外资这点是相对最强的,比如汇丰,本来全名就叫HSBC,香港上海汇丰银行,在香港根基强,在大陆又有自己的公募,汇丰晋信,做代理人,两边的销售网络都有。

4、和QDII基金相比,第三个特点,是份额多。

我以份额最全的汇丰的产品为例,它们家三个产品,但产品份额都是9个,非常齐全。教大家怎么挑适合自己的产品。

以汇丰亚洲债券基金为例,这是电商上卖的比较好的一只。

直接说结论。

1、选人民币份额,直接看名字的后缀就可以了,美元份额要自己先换汇,因为互认基金是用离岸人民币结算,而不是像QDII基金一样,用人民币中间价,所以没有人民币高估的损益,直接用人民币买更方便。

2、不要选名字带H的,H就是Hedge,就是对冲,是做汇率对冲的份额,在这个位置,没有太必要做对冲份额,一是因为对冲成本,目前年化三个点左右,人民币在这个位置波动3%,概率非常小,收益覆盖不了对冲的成本,就好像你看上图我圈出来的,近一年收益,同样是人民币份额,没H的比有H的,高6%多,一大块就是对冲成本吃掉的;二是,通常,四季度,企业要换汇,给工人发工资、结算货款,所以人民币会阶段性走强,汇率更偏均衡,从8月开始买,更没必要对冲了。

3、这时候,选定人民币,剔除带H的,那就只剩一个BC,和一个BM2了,对吧,你选BC就可以了,BC里的B表示仅在大陆销售的份额,而BC里的C表示累积份额(C是Cumulation),表示复利再投资,不作分红,而BM2里的M是按月分红(Monthly)的意思,但因为要扣20%的分红税,故而选不分红的。

懂了吧,根据上述的案例,现在,你就应该买968103,我加了星星,自选的那个。

当然,你认为我的逻辑有地方你不认可的,那就选别的,反正份额是全的。

这是关于第二个问题,QDII额度没了,如何做多美债基金?答案是挑选合适份额的债券型互认基金。

......

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。