新发红利基金,将超近十年总和

作者:资管风铃

题图:资管风铃微信公众号

7月份的最后两天,2024年迄今最大的普通股票型基金诞生了。

这只被1.3万户有效认购、首募近10亿的产品,正是由外资公募摩根基金发行的摩根红利优选股票型基金(以下简称“摩根红利”)。

最大新发普股由一只红利主题拿下,这并不超出市场预期。

权益资产低迷的持续,风险厌恶情绪的蔓延,让避险资金天然聚焦在波动更小且预期更稳健的红利资产周围。

投资者的热情汹涌下,红利赛道拥挤度的上升亦是客观事实。

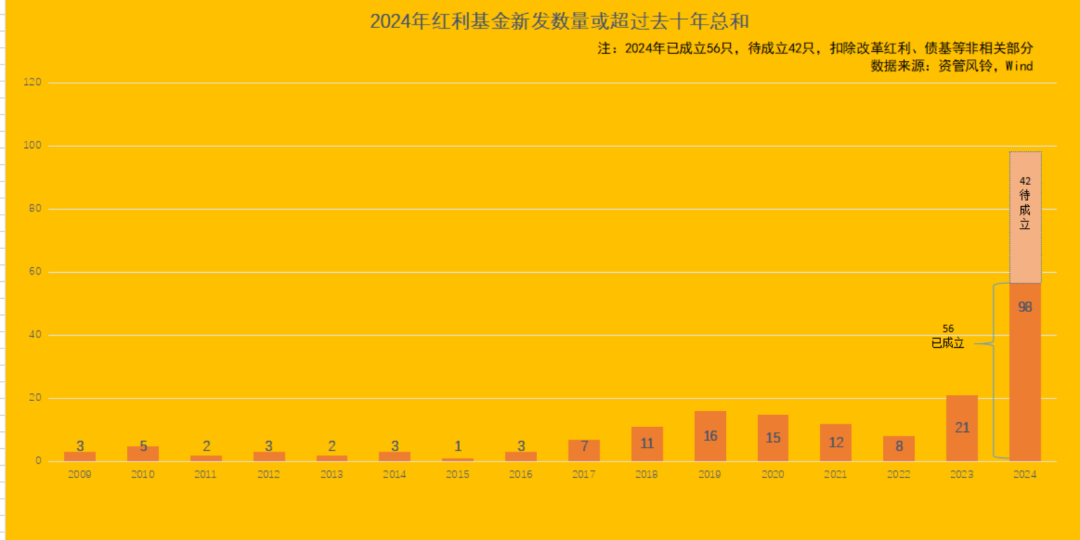

资管风铃统计Wind数据发现,2024年以来成立的红利股息类基金已达56只,若将在审或待成立产品考虑在内,新发数量有望接近百只。

如此数量若达成,年内红利基金的发行数量将一举超过

近10年来总和

新发基金扎堆此地的背后,波动风险已现苗头——6月以来,中证红利全收益指数累计下跌达-7.61%。

这并未浇灭市场对红利资产的信仰,仍有不少投资经理坚定加持分红资产来防御,以对抗当下的宏观产能过剩和风险偏好的下移;

近年饱受净值回撤折腾的持有人,也希望躲进更踏实的角落。

这是行业面对市场变化的自然反馈,核心资产拐点难显、海外风险高企扩散时,红利资产成为“没机会的机会”。

但拉长时间来看,在熊市阶段布局红利板块,未必能够取得战胜市场的长期回报。

当市场整体估值持续走低,对分红的执念会容易错失许多潜在的超额机会,更何况不少体现为资源品的高分红标的,现实中也往往也难以摆脱周期的宿命。

01

绝对峰值

对于摩根红利此番近10亿的首募规模,摩根基金的副总刘非将其描述为“逆市发行”,就时下权益基金的萧条而言,如此表达并无不妥。

但若纵向比较红利基金的热度变化,摩根红利的诞生仍不失为一种“顺势而为”。

基金业问世至今,红利产品从未像今年一样备受市场钟爱。

2024年以来,新成立的红利股息类基金已达56只,累计首发规模达220.2亿元,另有42只同类产品处于上报审核、待发行或待成立阶段(ETF/联接分计)。

若上述拟成立基金落地,在不考虑其他新增的情况下,年内成立的红利基金将接近百只。

要知道,2014年至2023年的长达10年期间,全市场累计成立的红利基金也不过仅有97只。

一将功成万骨枯。

从历年数据来看,熊市所提升的防御诉求,确实会利好红利类基金的新发。

例如在2010年,红利新发数达到5只;上轮底部的2018年责达到了11只,首次进入两位数时代;调整加速的2023年,红利新基史无前例的突破了20只。

当前A股市场的震荡持续,俨然加速了这种趋势,更是市场保守预期逐渐趋于一致的表达。

观察年内争相设立的红利产品,更能管窥“红利+指数”这种双重防御的组合拳思路——其中,被动指数类多达35只,普股、偏股、QDII各有6只、14只和1只。

按管理人统计,在ETF领域竞争激烈的易方达、华夏年内成立红利产品分别达6只、4只,其中被动产品就分别达4只和3只,博时、华安、国泰也各有不少于3只红利产品成立。

昔日高成长的白马股迟迟无法迎来底部反转,而与其在估值泡沫破灭的途中“接飞刀”,不如股息率可观的分红标的里积攒现金流。

于是,更多投资经理和持有人还在继续拥抱红利板块。

今年二季报,易方达萧楠、景顺长城鲍无可等顶流还在加仓红利板块,汇添富蔡志文、永赢许拓也仍在重仓红利板块。

瑞银证券分析认为,公募基金在今年二季度对股息率不低于3%的红利标的加仓约为2.7个百分点。

哪怕具有更长久期的配置资金也在用脚投票。

例如太平洋保险在减持锂矿龙头天齐锂业后,转而向华能国际、华电国际等标的加码举牌。

一边脱手早前隐含高成长预期但后来遭遇大幅波动的新能源上游,另一方面朝业绩稳定、高分红惯性的电力股押下重注,折射了作为长久期投资者们对于高概率、现金流和防御资产的偏爱。

02

中烧何时

市场热情高烧,但从部分过往业绩看,熊市阶段切入红利产品的长期收益并不必然可观。

例如工银瑞信2018年成立的灵活配置产品工银红利优享,成立近6年来的年化回报仅有3.6%,如此成绩在1672只可比同类产品中排名倒数30%;

再如同年成立的股混基金华安红利精选,6年多来的年化回报甚至出现了-1.1%的亏损,在498只可比同类中排名倒数23%。

将时间线进一步拉长,2008年熊市中成立的南方盛元红利年化回报仅有3.9%,在116只可比同类中排名居中;

诡异的是,该产品在红利风格当道近一年来,仍然出现了-22.4%的回撤。

和主动产品相比,部分被动红利产品则呈现了更可观的长期回报,这或许也解释了当下公募管理人纷纷布局被动红利产品的原因。

例如大成基金旗下大成中证红利在成立14.5年至今的年化回报达6.6%,在38只可比同类中排名第1位;

工银瑞信同年设立的工银深红利ETF也以过往16.4年中的4%年化回报,排名同类前23%;

2018年末成立的华泰柏瑞红利低波ETF更是在过往5.6年时间里实现了13.31%的年化收益,在504只可比同类中排前2.4%。

然而,红利指数迄今的长期超额收益,亦要考虑当下市场策略过多集中于此的“干扰”,正如核心资产在估值高光时刻,也曾展现出非凡的年化曲线。

当整体板块受资金驱动持续走高后,估值和股息率背后的安全边际脆弱性或许会悄然上升。

市场固然存在均值回归和风格轮动的逻辑,但站在当下基于线性外推一味盲猜,或许也难以找到答案。

目前有关红利风格可持续性的最大争议之一或在于:

这次是否不一样?

若宏观利率等DCF分母端因素在更长期限的作用于权益投资,红利题材确实有更大概率跑赢市场;

反之市场一旦迎来转机,当下所积攒的一致预期,恐怕又会面临土崩瓦解时刻。

有分析指出,目前市场对于红利板块的配置还远非拥挤,例如中金公司比对二季报认为,目前公募对高股息标的的持仓比例距离历史高点尚有6-8个百分点的距离。

但围绕红利高烧的警惕已然在业内显现。

二季度减配了红利标的的嘉实基金谭丽认为,红利集中的资源品估值正在趋于合理,吸引力有所下降。

离职不久的丘栋荣指出,高股息策略在趋势中被投资者不断强化和线性交易,标杆公司的性价比持续下降。

在其看来,高股息的基本面风险和机会成本也在成为红利策略的当下隐患。

“盈利风险肯定是首要的风险来源。能源、煤炭、石油这种传统能源,有比较强的盈利周期风险。”丘栋荣如此指出,(红利)估值处于相对高位,导致隐含回报率不足,而市场相对低位,机会成本更高。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。