投资策略有优劣吗?

作者:六禾致谦

题图:六禾致谦微信公众号

01 投资策略与风格

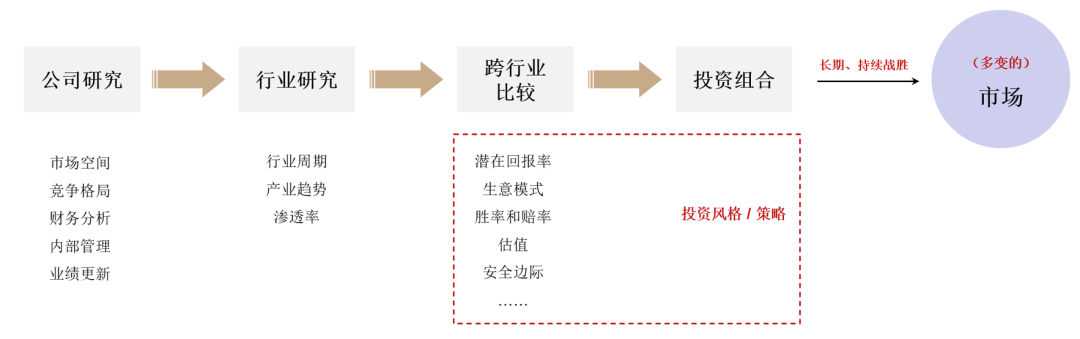

如果对投研过程做分步,第一步是基础的公司研究和行业研究,第二步是进阶的跨行业比较,第三步则是构建特定的投资组合迎战市场。

投资的艺术性或者难点,往往体现在第三步。

冬天和夏天是容易比较的,但不相上下的春天和秋天,应该选哪个放进组合?苹果和香蕉,应该选哪个放进组合?这些都很依赖于个人偏好,也即不同的投资策略与投资风格。而以不同策略和风格构建的投资组合,在市场的不同周期里,表现会有很大的区别。

02 市场极致且多变

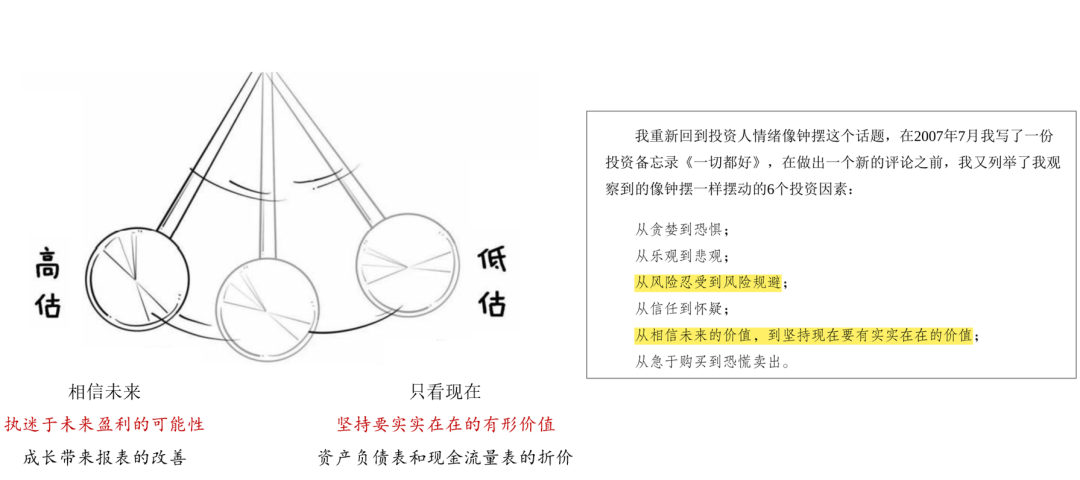

A股的市场风格历来是极致、且易变的。霍华德·马克斯说,“投资人对未来纳入估值的接受意愿,也表现出一个起伏的周期,这个周期是威力最强大的周期之一”。回顾过去5年,这一说法在A股体现得淋漓尽致:

2019年,基于对长期永续的幻想,市场以大市值龙头白马为美。DCF模型下的现金流折现,让海天味业、爱尔眼科等代表公司,估值飞上100倍。

2020年,基于对中期产业趋势的狂热,市场以赛道和景气度为美。GARP策略下增速掩盖了其它问题,新能源、医美等板块炙手可热。

2023年以来,基于对短期经济的迷惘,市场以现金流和股东回报为美。高分红下的银行板块,即便在息差收窄的背景下,依然成为躺平收息的共同选择。

正因市场风格极致且多变,长期能战胜指数的基金非常少。晨星公司曾对美国主动管理型基金做了统计,1991-2009年间,滚动10年期收益率战胜标普500等指数的产品,平均比率只有30%左右,这一统计还尚未包含被淘汰清除的产品。

03 组合的结构

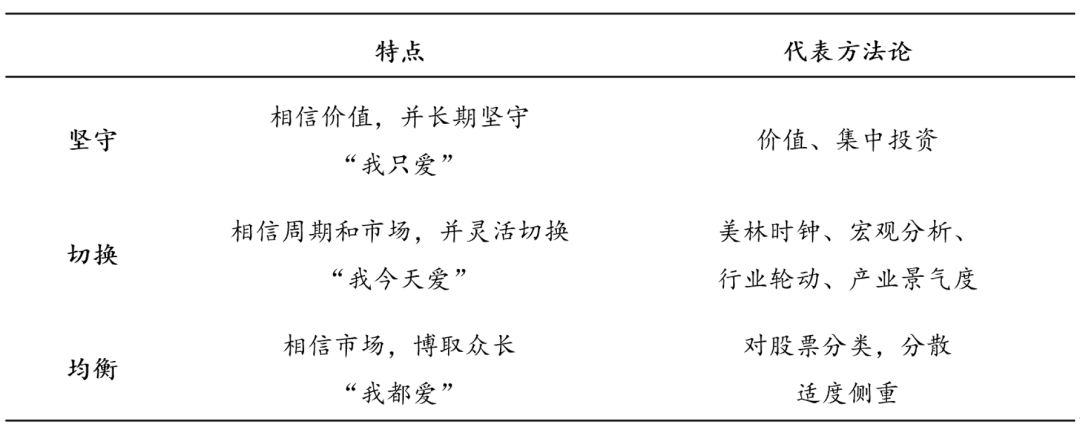

为了应对多变的市场,在构建组合时,一般会有坚守、切换、均衡等思路。选择哪种因人、因性格而异。

坚守型的组合,特点是“我只爱”。深度相信企业价值可以穿越周期,组合保持低换手率,不因环境变化更换策略。这对价值的认知、心理的承受力、资金的属性等各方面,都有极高要求。

例如雪球某大V对泸州老窖的经典投资案例,13年抄底买入,期间经历股价腰斩、业绩变脸、分红下滑、创业板牛市诱惑等,始终不变,“守股如守寡”。一直蛰伏到16年白酒行情前夜,才算略有收益。但也正是这种不变,老窖终成10倍股投资。

切换型的组合,特点是“我今天爱”。相信市场、敏锐捕捉风格变化,灵活调整,通常换手率较高。例如基于宏观的时钟切换、基于策略的板块轮动、基于动量的趋势投资、基于产业变化的景气度投资等。

均衡型的组合,特点是“我都爱”。各行业虽有侧重但均有布局,持仓相对分散。投资思路上,对股票有较为清晰的分类,能接受不同板块的客观特征,长短互补。

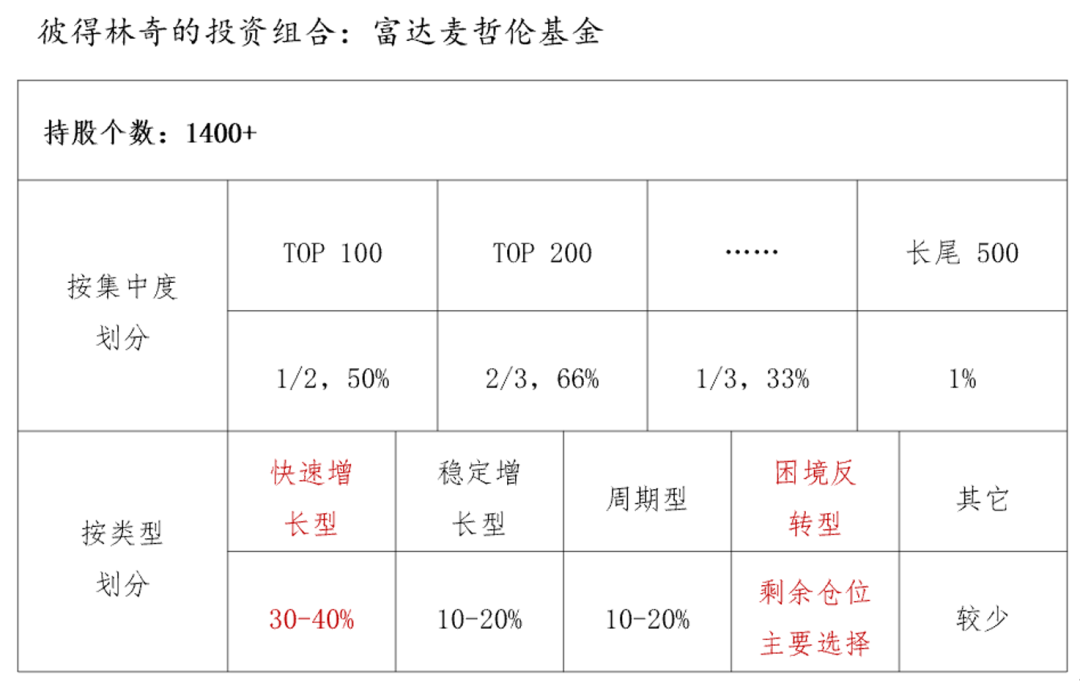

彼得·林奇是均衡型组合的杰出代表。他在书中对股票做了六大类划分,每一类股票对应各自的投资方法。其代表作富达麦哲伦基金持仓,对各类股票都做了配置。

04 风格因子的遍历

不管是坚守、切换、还是均衡的组合,在微观的个股层面,都有一些共同的选股因子,比如低估值、高ROE、高增速、高股息等。

研究员在入行后,通常受行业划分或所在机构的理念影响,逐渐培养出对这些因子的不同偏好,比如偏好增速的景气度投资,偏好质地(长期高ROE)的白马股投资,偏好低估值的逆向投资等。

尽管这些偏好各有千秋,但长期来看孰优孰劣?少有系统的比较。奥肖内西在其经典畅销书《投资策略实战分析》中提到,“研究收益率的长期结果,是理解投资策略价值的唯一方式”。在选择自己的投资风格之前,至少应该对这些因子的长期表现有一个系统的“遍历”。

奥肖内西在书中,以美股上市公司为样本,用量化手段构建了侧重不同因子的投资组合,分析它们的长期表现。以低市盈率策略为例,构建组合的方法是,选择市场市盈率最低10%的个股,每年一换,滚动投资。

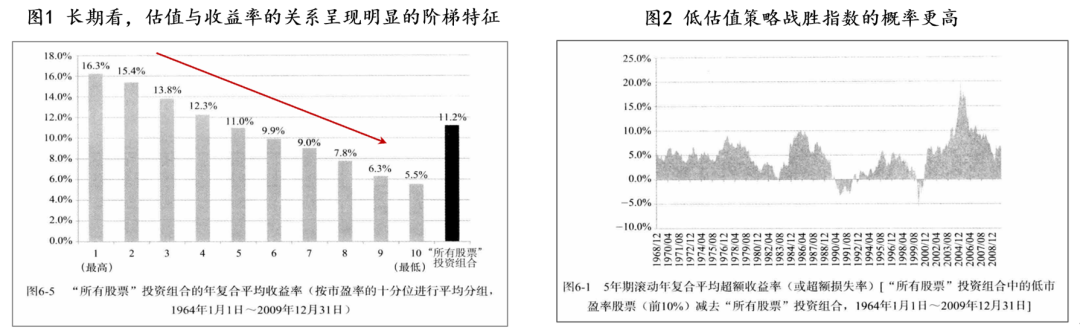

图1展示了长期坚持低市盈率的收益结果。可以看到,估值和收益率之间,呈现明显的阶梯特征。“买得越便宜,长期看收益率越高”。图2展示了长期坚持低市盈率,对比指数获得的超额收益。以5年为考核期,低市盈率策略跑赢指数的概率高达92%。

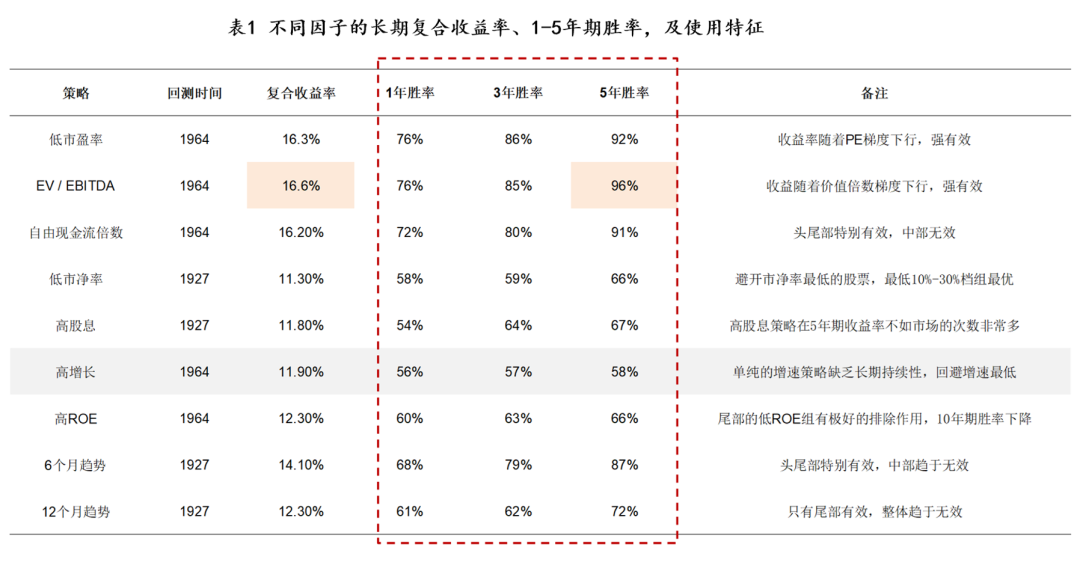

表1展示了其它因子的统计结果,其中一些结论,值得主动管理者参考。可以看到,长期坚守下来,偏逆向、价值类的低估值因子,不仅在收益率上更高,更重要的是,1、3、5年期战胜指数的概率也都更高。

这意味着,这些因子长期应对市场变化的能力更强,即便是市场极致且多变,逆向低估的风格,不适应期也相对更少。

而市场主流的成长因子,如增速,在胜率上偏低。成长型投资者通常赋予增速更高的价格。但检验结果却表明,单纯的增速策略缺乏长期持续性,单独使用时效果不好。一个主要原因是预期太高,股价透支未来但业绩却容易变脸。

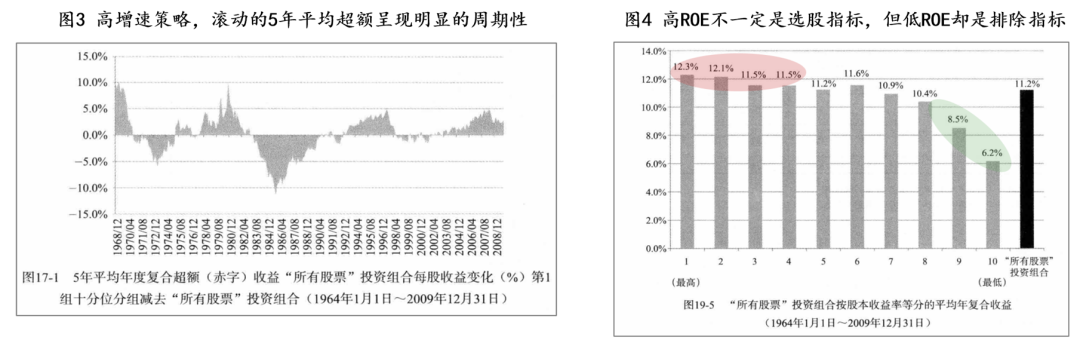

图3展示了增速因子5年平均超额收益率的变化趋势,呈现出明显的周期性,5年期战胜指数的概率仅58%。这意味着:成长股投资很吃市场风格,市场不适应期出现的时间更长。

公司质量因子例如高ROE策略,虽然在收益率、胜率上都表现平平,但却是非常好用的反向选择指标。图2展示了该策略的收益率,ROE最低的两个组,长期表现均有明显塌陷。这意味着在选股的时候,如果ROE长期偏低,这样的公司应给予排除。

05 寻找长期稳定的策略

为了提高长期胜率,很多主动型管理者会将一些因子做复合。比如基于增速与估值的GARP,基于估值和企业质地/盈利变化的PB-ROE等。

奥肖内西在其书中写到,“长期以来,数据最终证明了(表1)价值胜过增长。但是,也有证据证明,价值策略在牛市急剧上涨时,会与市场严重不同步。”

一个较好的复合策略,应以“低估值”指标为优先。在良好的低估特征上,配合企业质地、或者分红率、亦或是动量,都是提高胜率的方法。

从长期看,组合结构上的均衡,风格上基于 “低估+”的复合策略,或许是一种能战胜市场、减少市场风格影响的较好方式。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。