中长久期城投债如何骑乘

作者:郁言债市

题图:郁言债市微信公众号

摘要

7月理财欠配推动一级抢券和信用利差收窄行情

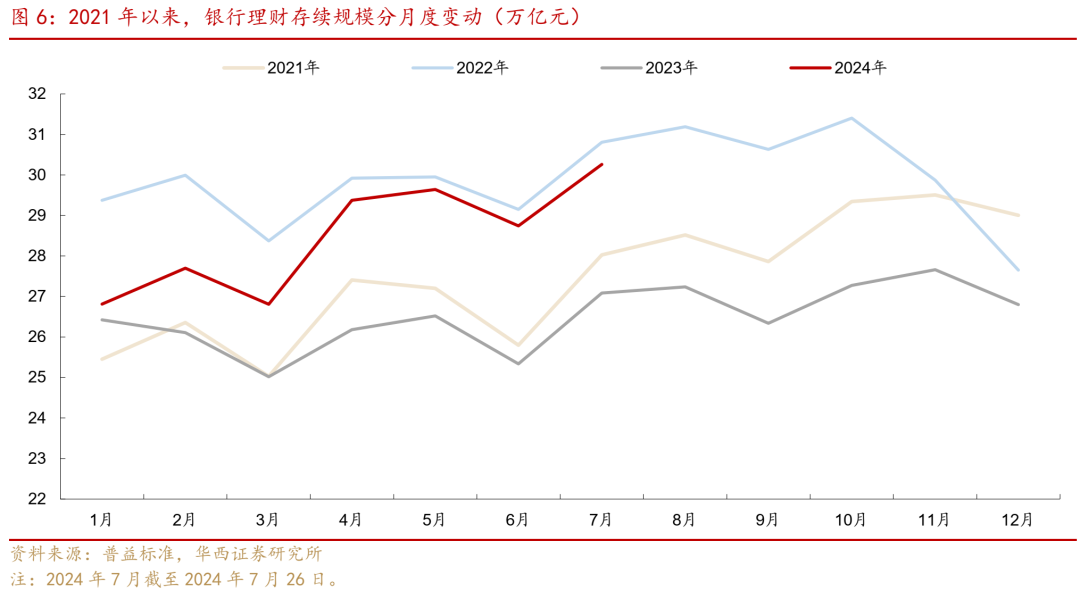

7月,信用债一级发行期限拉长且抢券火热,弱区域核心城投发行长债增多;信用利差全线收窄至历史低位,二级成交明显拉久期,背后主因是理财欠配严峻。7月前4周理财规模增长1.52万亿元,而信用债净融资仅2974亿元。理财也加大对长久期信用债的配置,7月前4周净买入10年以上信用债达104亿元。

寻找流动性较好的城投,采用骑乘策略

展望8月,供需矛盾可能有所缓和。供给端,从往年信用债发行规律看,8月净融资通常高于7月。此外,8月国债和地方债发行进度加快,预计净发行约1.6-1.8万亿元。需求端,理财8月规模仍然延续增长,增幅通常小于7月,考虑到7月下旬国有行和股份行集中下调存款挂牌利率,或推动部分存款搬家理财。

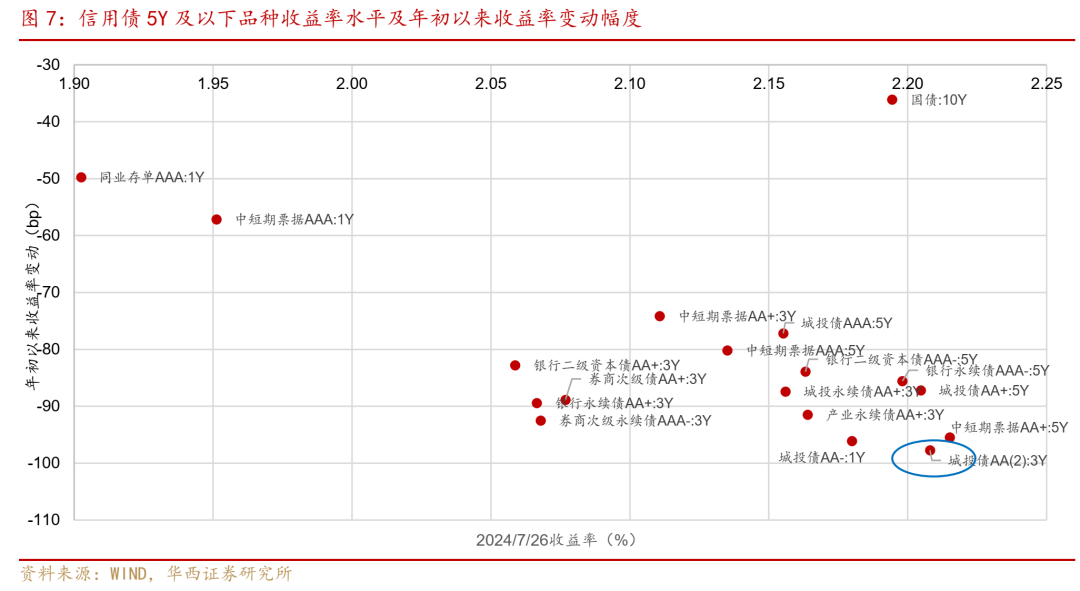

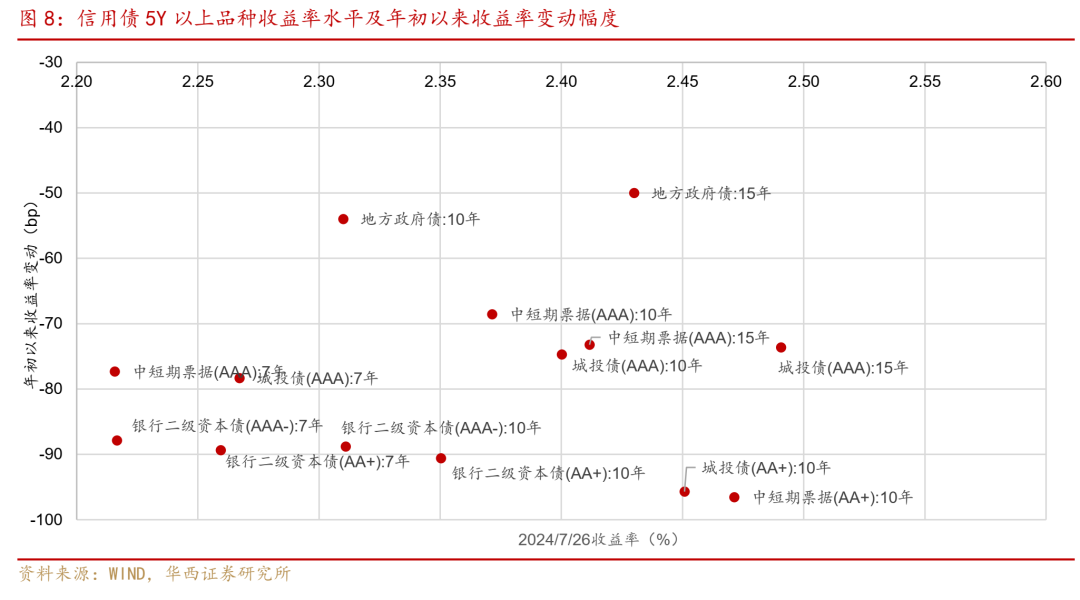

从性价比图谱来看,城投债AA(2)适当拉久期性价比相对较高,而高评级长久期信用债性价比下降。截至7月26日,城投债AA(2) 3Y收益率2.21%,高于城投债AA+ 5Y收益率2.2%;城投债AA(2) 5Y收益率2.36%相对较高。对于长久期品种,信用债AAA 10Y收益率高于同期限地方债6-9bp,考虑税收后没有优势。中短期票据AAA 15Y收益率已低于同期限地方债。

当票息、利差均处于低位,我们重点关注中长久期城投债骑乘策略。首先,需要计算换手率来衡量城投主体的流动性。其次,根据城投主体存量债的收益率曲线,寻找较为陡峭的期限区间。最后,综合考虑城投主体流动性、收益率及曲线斜率。

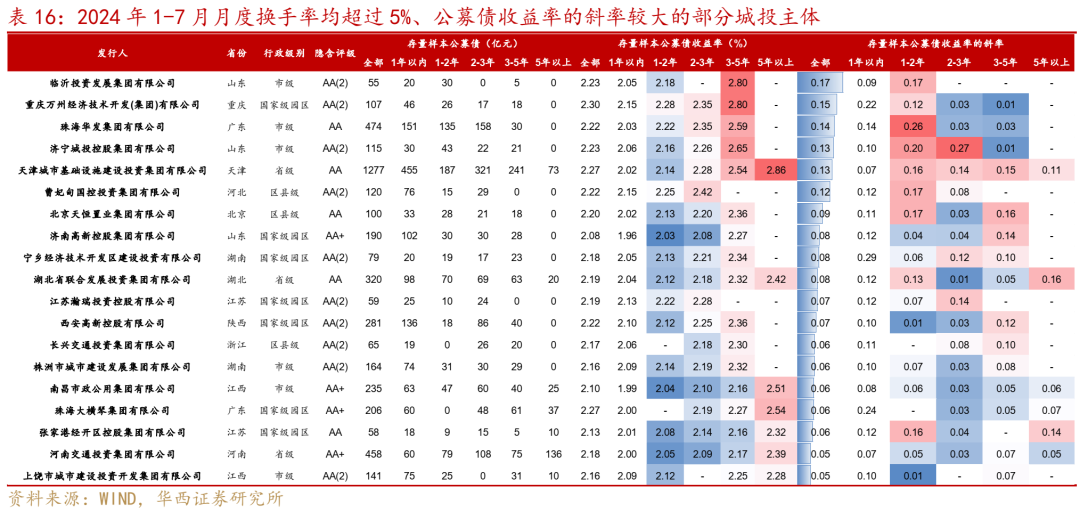

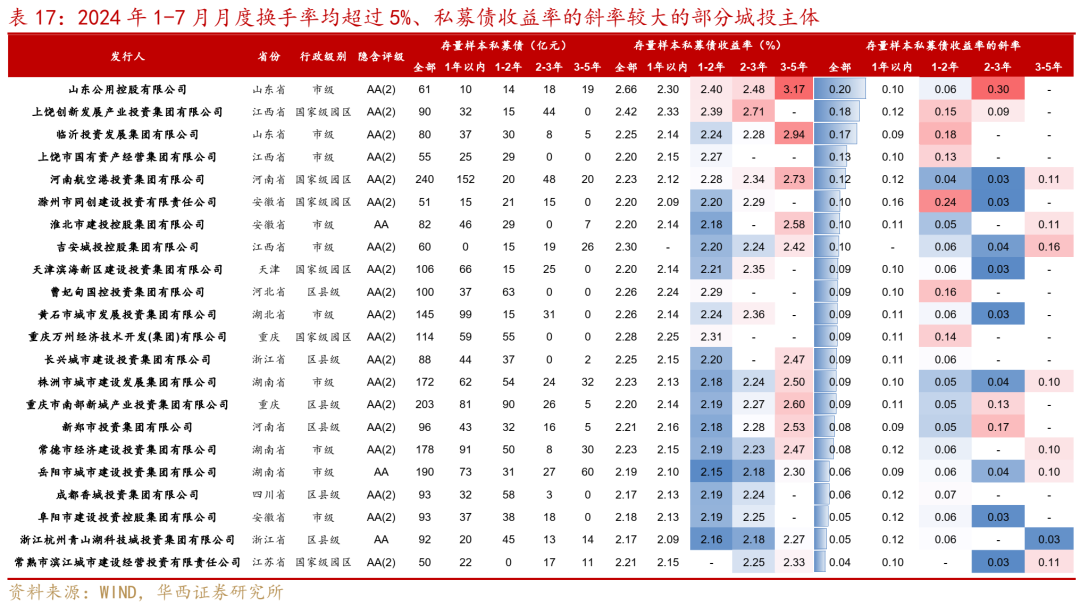

城投公募债中,珠海华发集团1-2年,济宁城投2-3年和1-2年,津城建、天恒置业、济南高新控股、西安高新控股、长兴交投、株洲城建3-5年,珠海大横琴集团、南昌市政公用、湖北联发集团5-10年区间段较为陡峭。城投私募债中,滁州同创建投、临沂投资1-2年,山东公用控股、新郑投资集团、重庆南部新城产投、上饶创投2-3年区间段较为陡峭。

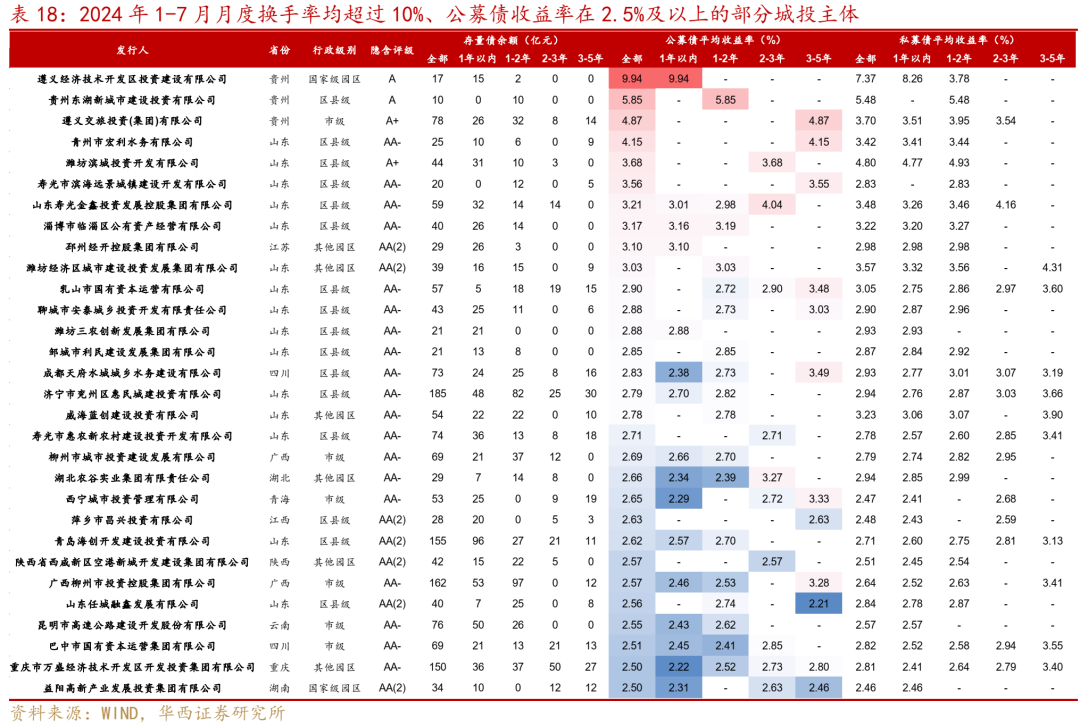

此外,流动性较好且仍有较高票息的城投债也值得关注。政策呵护叠加欠配格局,有利于高票息城投债估值的压缩。我们按照以下方式筛选出部分城投主体,一是有存量公募债且存量债规模大于10亿元,二是2024年1-7月月度换手率均超过10%,三是公募债平均收益率仍在2.5%及以上。

风险提示:货币政策出现超预期调整;流动性出现超预期变化;信用风险超预期。

01

城投债:弱区域城投发行长债增多,二级成交拉久期

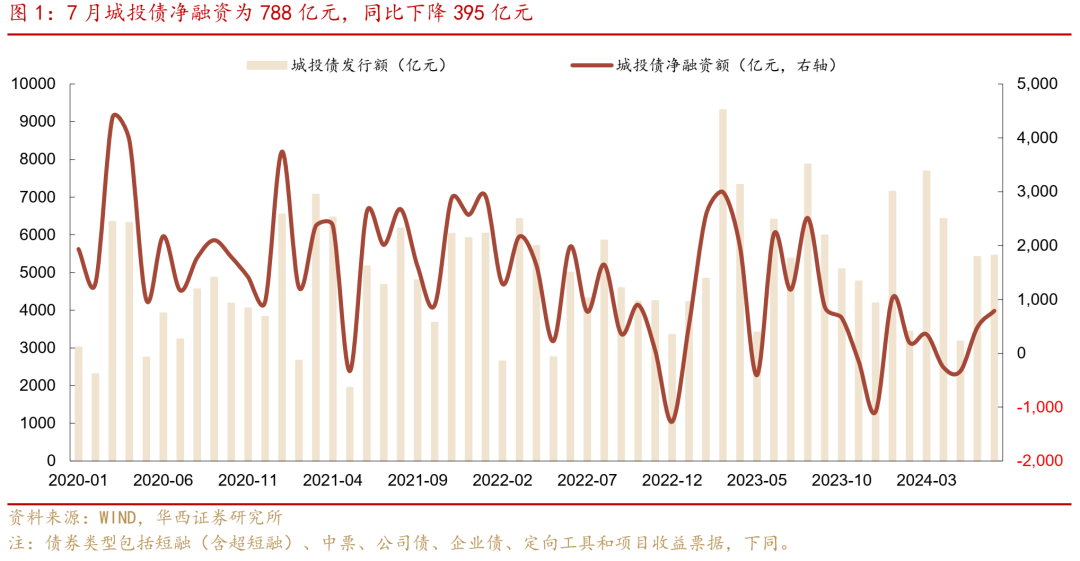

7月,城投债净融资规模环比上升,不过净融资同比仍下降,叠加理财规模增长,一级抢券行情火热。2024年7月,城投债发行5454亿元,同比略增85亿元,净融资788亿元,同比下降395亿元。与此同时,7月前4周,理财规模环比增加1.52万亿元至30.26万亿元,带来增量配置需求,推动一级抢券火热。7月,城投债周度发行全场倍数3倍以上占比达52%-78%,1倍占比仅7%-9%。

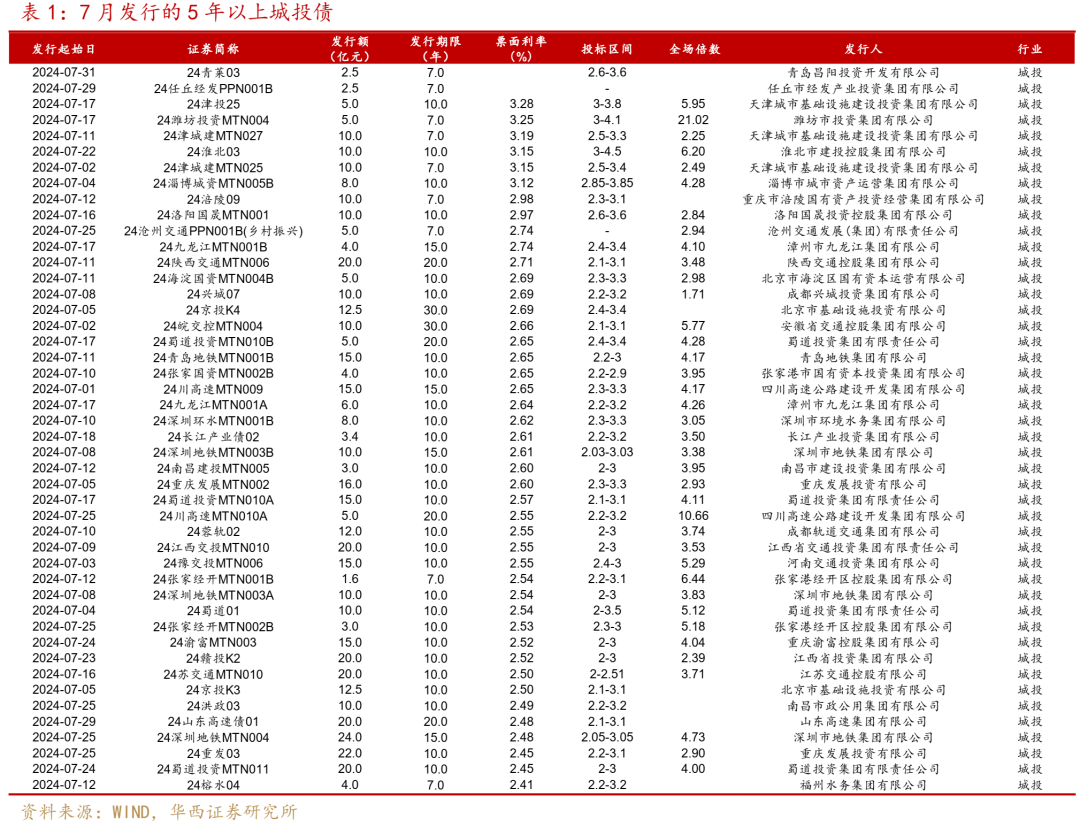

中长久期城投债发行占比进一步上升,且发行利率降幅更大。7月,城投债发行期限3-5年、5年以上占比分别为43%、9%,较6月的40%、6%继续上升。发行利率方面,城投债1年以内、1-3年、3-5年和5年以上平均发行利率分别为2.01%、2.36%、2.62%和2.64%,较6月分别下降8bp、12bp、16bp和15bp。

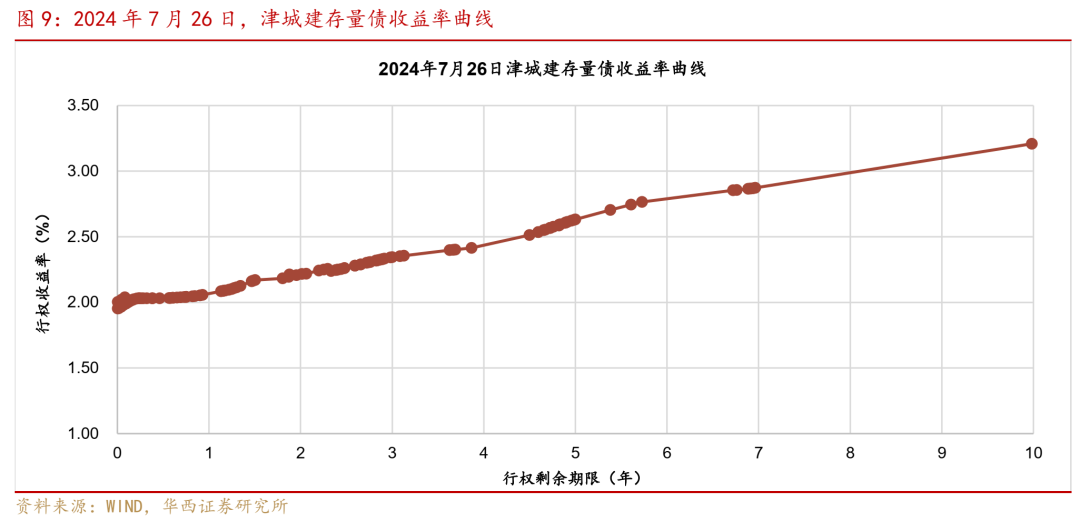

7月,弱区域核心城投发行长债增多,发行利率创新低,认购火热。其中,7月初发行的10年期“24淄博城资MTN005B”票面利率3.12%,低于6月下旬发行的10年期“24淄博城资MTN004B”票面利率3.38%。潍坊投资发行7年中票(3.25%),全场倍数达21倍;津城建自2021年以来首发10年公募债(3.28%),全场倍数近6倍;淮北建投首发10年私募债(3.15%),全场倍数为6.2倍。西宁城投7月再次发行5年期中票,票面利率为3.45%,大幅低于4月发行的票面利率5.1%。

此外,安徽交投和京基投均发行了1只30年债券,票面利率分别为2.66%、2.69%,其中“24皖交控MTN004”全场倍数达5.77倍。

分省份看,7月湖南净融资缺口为101亿元,天津和安徽净融资缺口在31亿元,而重庆、湖北和江西净融资在94-128亿元。此外,云南、江西和山东市级城投债净融资同比上升63-90亿元,而浙江、江苏区县级城投债净融资同比分别下降158亿元、73亿元,安徽和河南市级城投债净融资同比下降86-96亿元。

2024年1-7月,浙江和江苏净融资同比下降超过1800亿元,区县级城投债净融资同比分别下降1424亿元、928亿元。湖北和天津净融资同比下降820-920亿元左右,河南、湖南和安徽净融资同比下降670-700亿元左右,四川和福建净融资同比下降420-460亿元左右。

回顾7月利率走势,经历了监管调控与市场定价的磨合期。7月上旬,央行货币工具箱日益丰富,旨在对利率点位的调控更加精细化,长债收益率也在强有力的引导下回归当时的合理水平;中旬,债市收益率进入低波震荡期;下旬,货币政策再发力,7月22日,央行宣布OMO利率下调10bp至1.80%,1年期及5年期LPR报价相应降低10bp至3.35%、3.85%;7月25日,MLF月内二次操作且降低20bp至2.3%,债市收益率的下行空间重新打开,成功挑战新低。

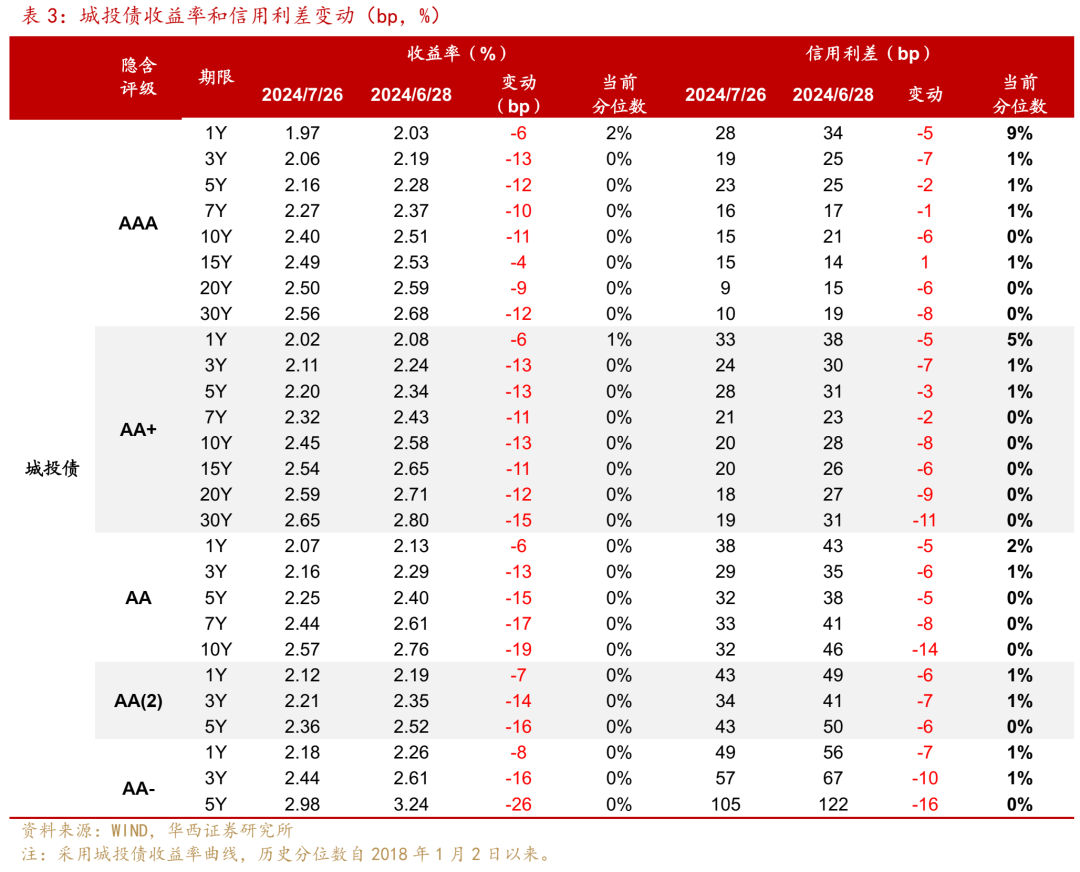

7月,理财欠配主导信用利差收窄,低评级、中长久期品种表现占优,进一步消灭较高票息资产。城投债方面,AA(2)及以上评级1Y收益率下行6-7bp,信用利差收窄5-6bp,3Y和5Y收益率下行12-16bp,利差收窄2-7bp;AA+和AA 7Y及以上收益率下行11-19bp,利差收窄2-14bp。

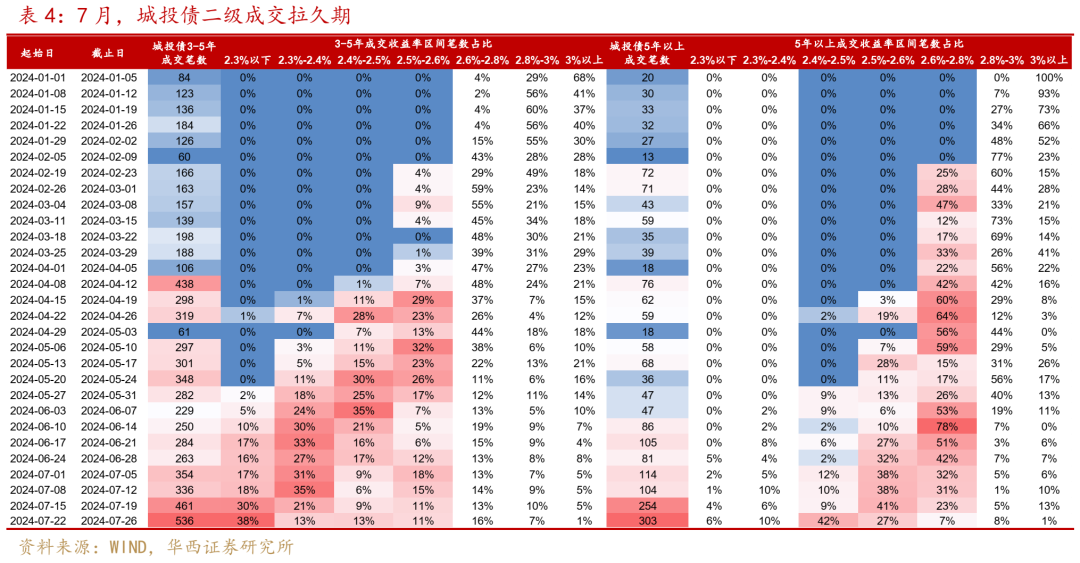

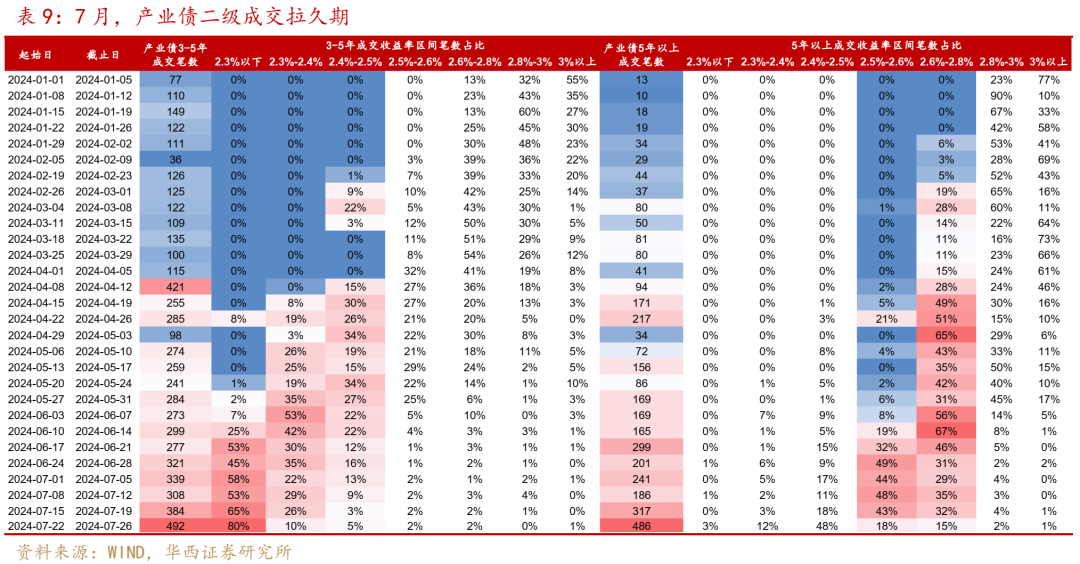

从二级成交看,城投债明显拉久期,7月第4周,3-5年成交笔数占比上升至18%,5年以上占比也上升至10%,均创下新高。其中,3-5年成交收益率2.4%以下占比达51%,5年以上成交收益率集中在2.4%-2.5%、2.5%-2.6%,占比分别为42%、27%。分省份看,江苏、浙江、广东、福建和安徽城投债成交笔数占比小幅下降,而山东、江西、四川和河南成交活跃度上升。

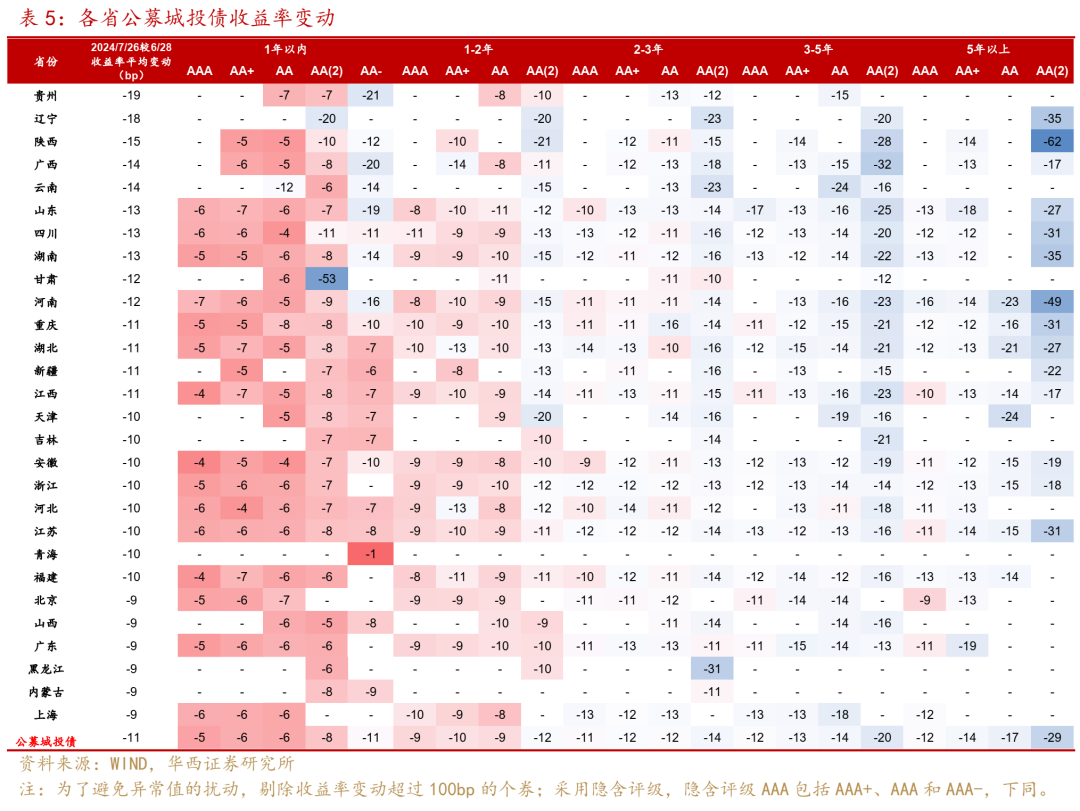

分省份收益率表现看,弱区域城投债依旧领先。7月26日较6月28日,贵州和辽宁公募城投债收益率下行18-19bp,陕西、广西和云南收益率下行14-15bp,山东、四川和湖南收益率下行13bp,其余省份收益率下行9-12bp。分期限分隐含评级看,中低评级长久期品种表现占优,收益率下行幅度最大的是5年以上和3-5年AA(2)。其中,陕西、河南5年以上AA(2)收益率大幅下行49-62bp,湖南、四川、重庆和江苏5年以上AA(2)收益率下行31-35bp;山东、江西、河南、湖南3-5年AA(2)收益率下行22-25bp。

02

产业债:中低评级中长久期表现领先

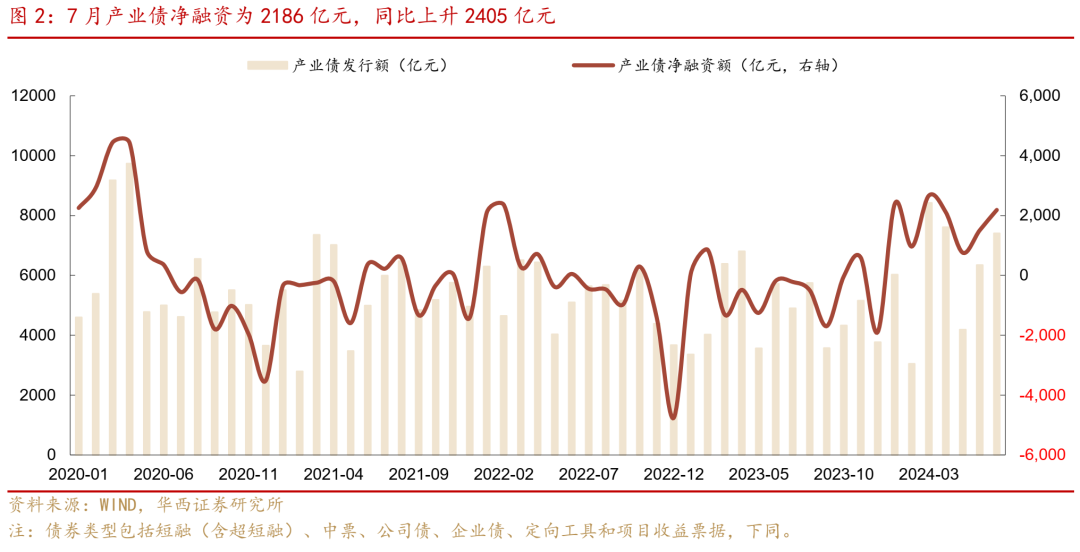

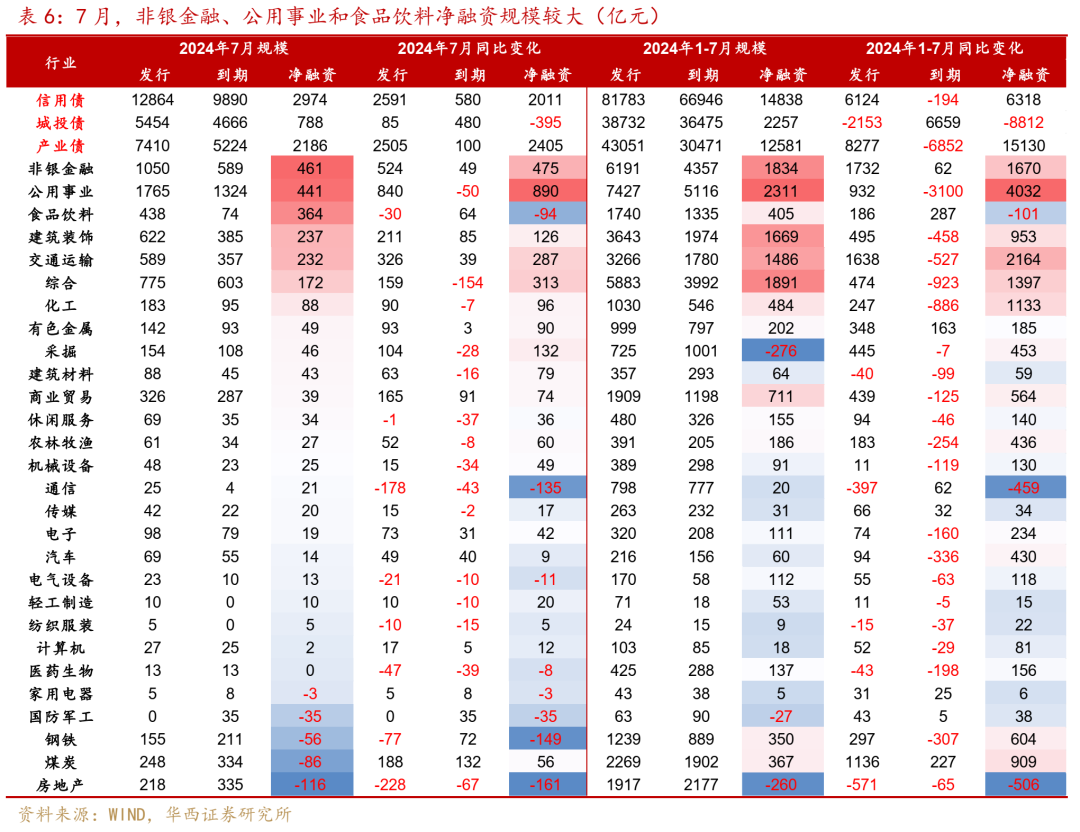

7月,产业债发行和净融资同比均上升,发行情绪同样火热。7月产业债发行7410亿元,同比增加2505亿元,净融资为2186亿元,同比增加2405亿元。其中,非银金融、公用事业和食品饮料净融资额较大,在360-460亿元左右。从发行倍数看,7月产业债周度发行全场倍数3倍以上占比均超过35%,其中第3周3倍以上占比达61%。

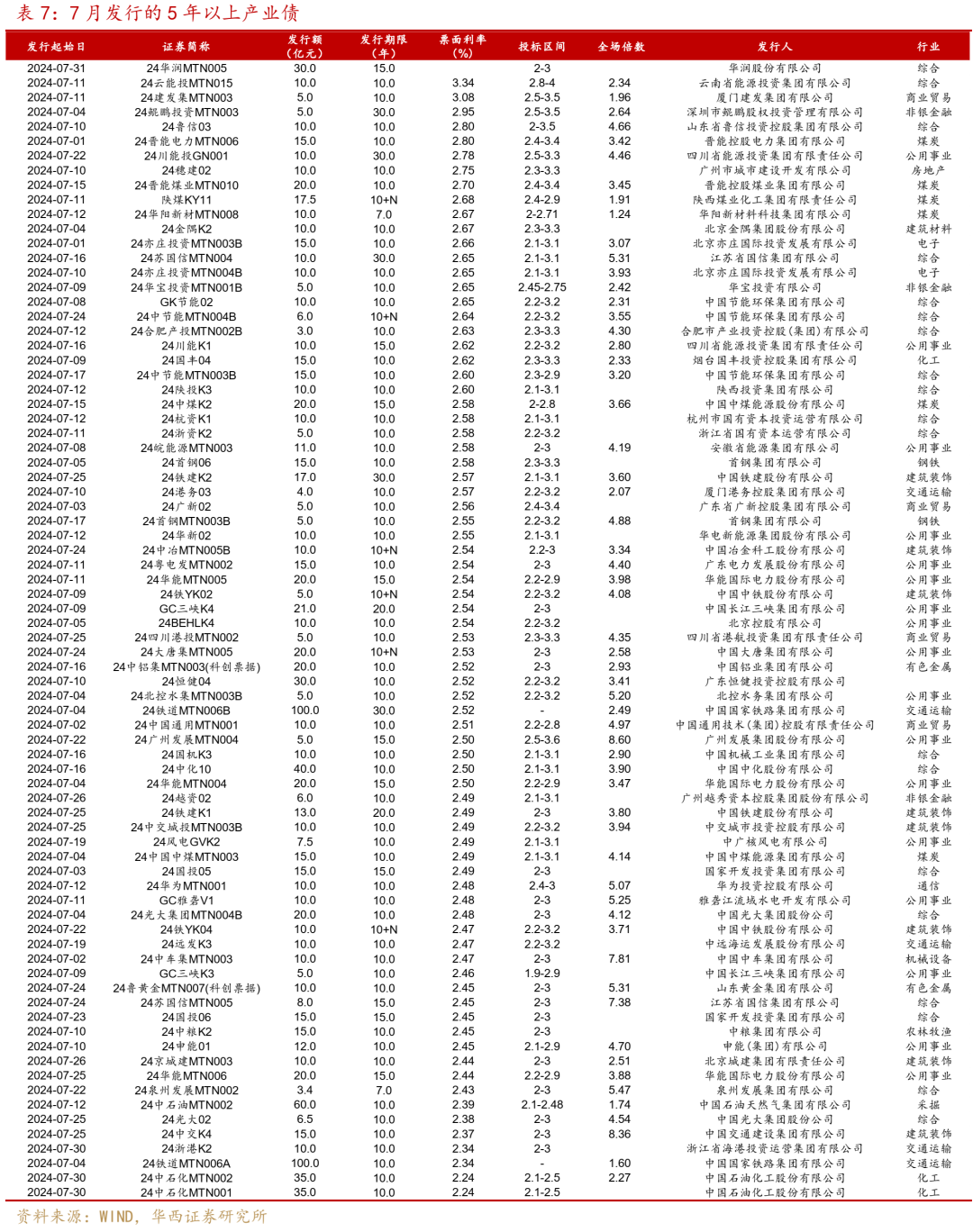

分期限看,产业债5年以上发行额占比进一步上升,5年以上占比由6月的14%上升至17%,3-5年占比由20%小幅上升至21%。相比城投债,产业债中长久期品种发行利率更低。7月,产业债1年以内、1-3年、3-5年和5年以上平均发行利率分别为1.89%、2.29%、2.35%和2.51%,较同期限城投债分别低了12bp、7bp、27bp和13bp。

7月,共63家产业主体发行了5年以上信用债。其中,国家铁路集团、铁建股份、江苏国信集团、四川能源投资、深圳鲲鹏股权投资均发行了30年债券,其中江苏国信集团发行30年中票的票面利率仅2.65%,认购倍数达5.31倍。山西煤企的晋能控股电力、晋能控股煤业和华阳新材料发行10年或7年中票,其中晋能控股煤业首发10年中票,票面利率2.70%,认购倍数超过3倍。民企的华为首发10年中票,票面利率仅2.48%,全场倍数达5.07倍。云能投2016年以来首发10年中票,票面利率3.34%。

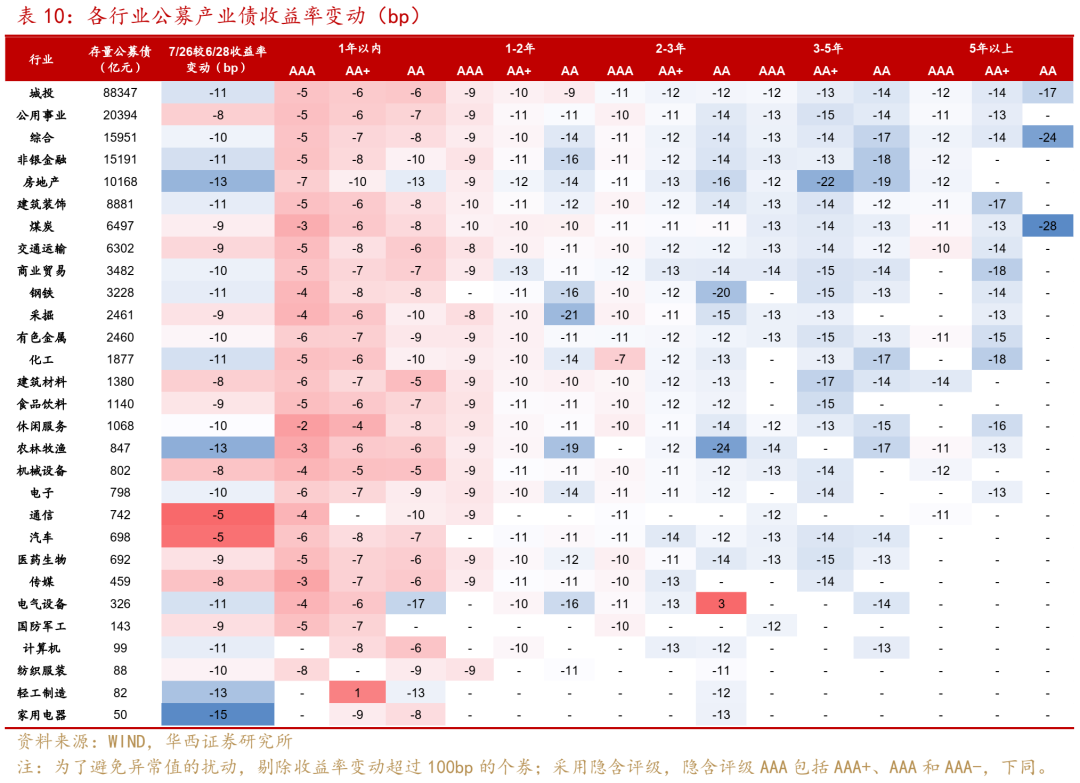

7月,产业债低评级表现亮眼,中长久期优于短久期。7月26日较6月28日,中短期票据AA及以上1Y收益率下行6-9bp,信用利差收窄6-8bp,3Y和5Y收益率下行12-15bp,信用利差收窄3-6bp;AA 7Y和10Y收益率大幅下行27-30bp,AA- 5年以内品种收益率均下行超过30bp。

从二级成交看,产业债同样拉久期,7月第4周,5年以上、3-5年占比均上升至16%,创下年内新高。其中,产业债3-5年成交收益率低于城投债,收益率2.3%以下占比达80%;5年以上成交收益率集中在2.4%-2.5%、2.5%-2.6%,占比分别为48%、18%。此外,产业债出现5年以上隐含评级AA主体成交,以山西煤企为主,其中晋能控股装备、晋能控股电力7月连续4周有成交,晋能控股煤业和华阳新材料在7月第3周首度有成交。

分行业收益率表现看,存量公募债规模超过1000亿元行业中,房地产收益率下行幅度排名第一,非银金融、化工、建筑装饰和钢铁表现也相对领先。分期限分隐含评级看,3-5年、5年以上AA+和AA收益率下行幅度领先,各行业5年以上以及3-5年隐含评级AA+收益率大多下行13-18bp左右。其中,化工、商业贸易和建筑装饰5年以上AA+收益率下行幅度较大,房地产3-5年AA+收益率下行幅度较大。

03

银行资本债:继续下沉找票息

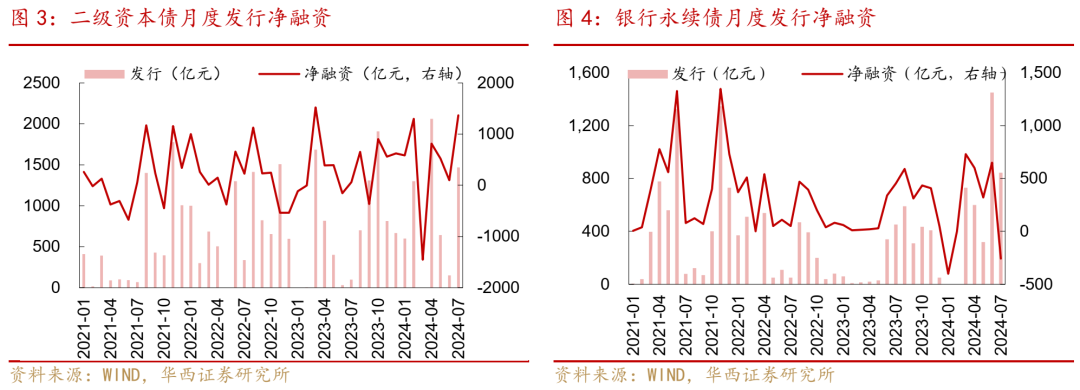

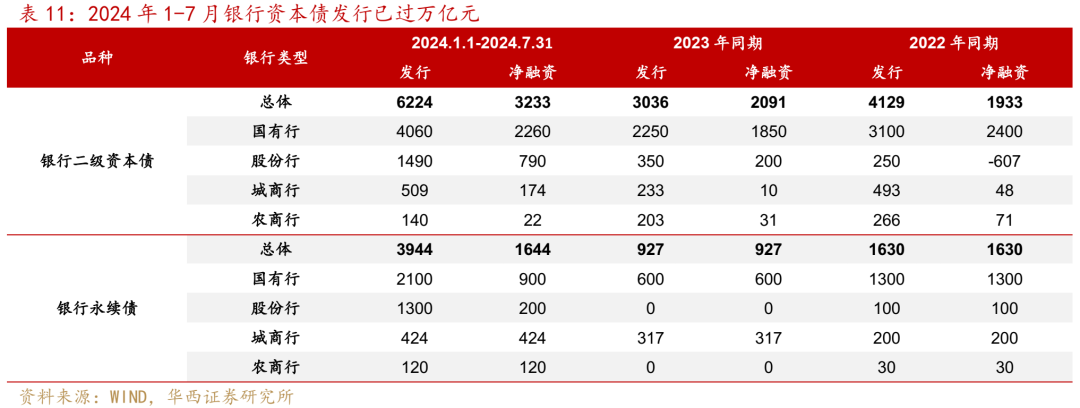

2024年7月,银行二级资本债发行放量,而银行永续债赎回量较大导致净融资转负。7月大行加快资本债发行进程,当月二级资本债合计发行1468亿元,净融资1368亿元。银行永续债发行844亿元,但当月赎回量较大(1200亿元),净融资转负,为-256亿元。总体来看,7月共发行银行资本债2312亿元,净融资1112亿元,环比6月增加364亿元。

2024年1-7月银行资本债发行已过万亿元,供给远超往年同期。2024年1-7月,银行二级资本债发行6224亿元,净融资3233亿元,同比增加1141亿元。银行永续债发行3944亿元,净融资1644亿元,同比增加717亿元。

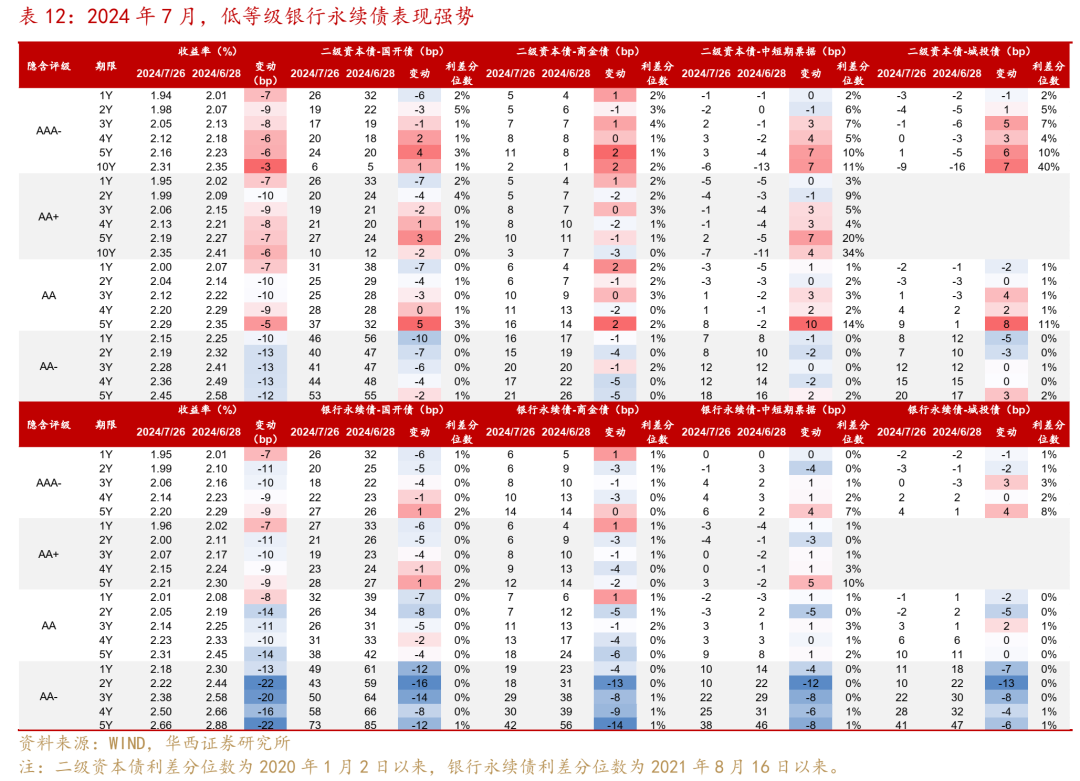

2024年7月,银行资本债收益率波动下行,AA-低等级表现相对占优。信用利差表现分化,低等级表现优于中高等级,中短久期表现优于长久期,其中大行4-5Y资本债信用利差普遍小幅走扩,其余品种则多收窄1-8bp。具有票息优势的低等级永续债表现强势,当月到期收益率下行13-22bp,信用利差收窄8-16bp,并且其与同期限商金债之间的品种利差、与中短期票据之间的相对利差均大幅收窄,市场仍在下沉挖掘票息。

目前银行资本债相对中短期票据的性价比已经被极致压缩,AA及以上二级资本债收益率已经普遍不及同期限中短期票据,且1-2Y AA及以上银行永续债的相对利差也转负。

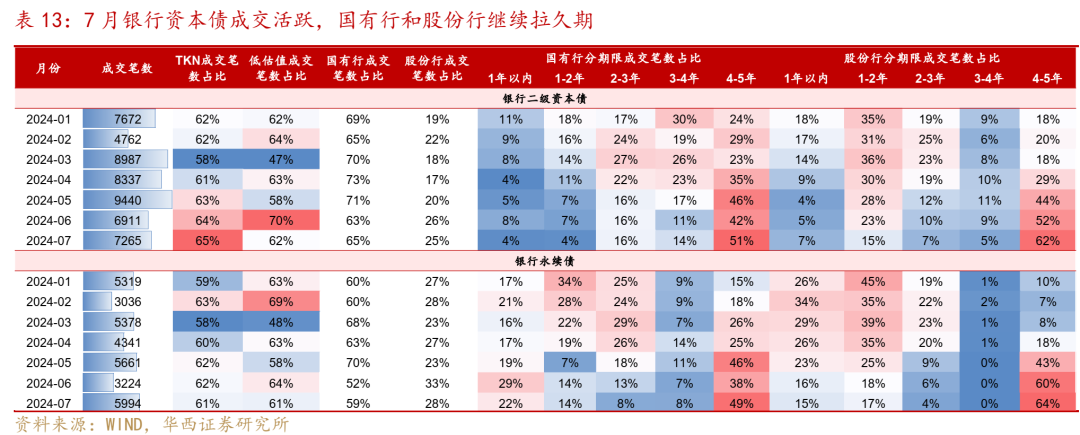

成交来看,7月大行资本债继续拉久期,城商行则显著下沉。具体来看,7月银行资本债成交火热,成交笔数环比上月有所增加,低估值成交为主。国有行、股份行成交继续拉久期,其中,国有行二级资本债4-5年成交占比上升9pct至51%,国有行永续债4-5年占比上升11pct至49%;股份行4-5年二级资本债和永续债占比分别上升10pct、4pct至62%、64%。目前大行资本债的交易期限已经主要集中在4-5年。

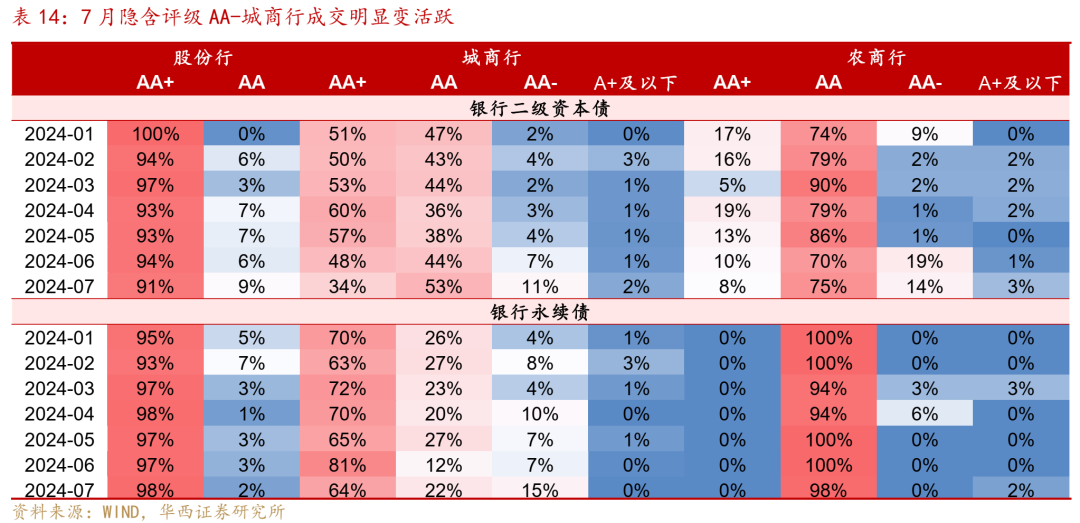

另外,随着大部分AA及以上城商行流动性改善,其收益率也大幅下行,已经很难成为获取票息的来源,因此7月以来机构进一步下沉AA-城商行资本债,成交占比明显提升。其中,7月AA-城商行二级资本债成交占比环比上升4pct至11%,AA-城商行永续债占比上升8pct达到15%。成交明显变活跃的AA-城商行包括温州银行、广东华兴银行和河北银行等。

目前银行资本债的绝对收益率持续向下突破,隐含评级AA及以上城农商行资本债有四分之三收益率在2.3%以下,并且相对性价比也被极致压缩,获取票息的方式只能通过继续拉久期和下沉。

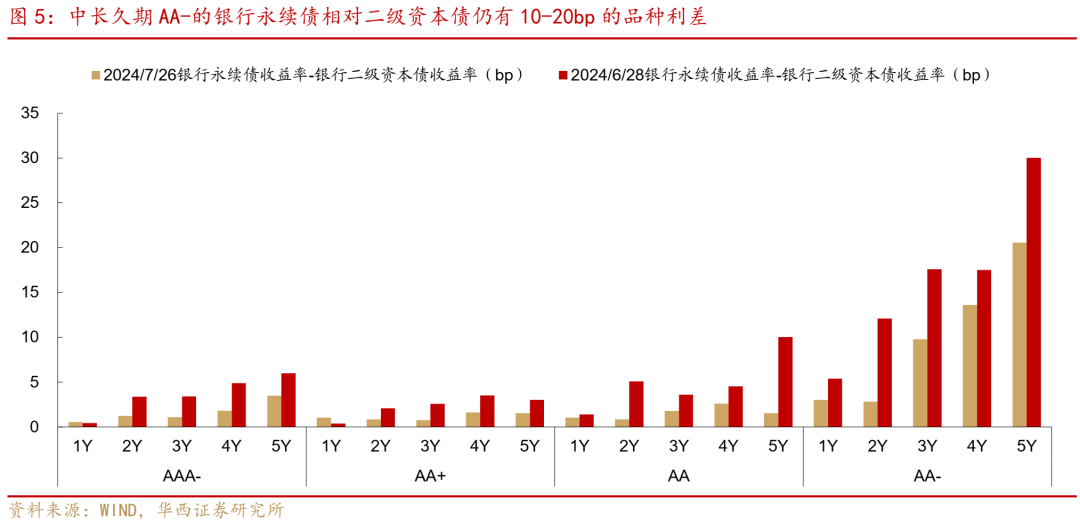

从相对性价比的角度来看,中长久期AA-银行永续债相对二级资本债的品种利差还较高,或仍是短期内可追逐的方向。7月以来,银行永续债相对同等级、同期限二级资本债的品种利差压缩,尤其是大行1年期银行永续债,收益率已经与二级资本债相当。2-5YAA-银行永续债由于品种利差较厚压缩幅度也更大,在4-10bp之间。目前,AA及以上银行永续债相对二级资本债的品种利差已经不到4bp,但4-5Y AA-仍有10-20bp的票息优势,或仍将是短期内可追逐的方向。

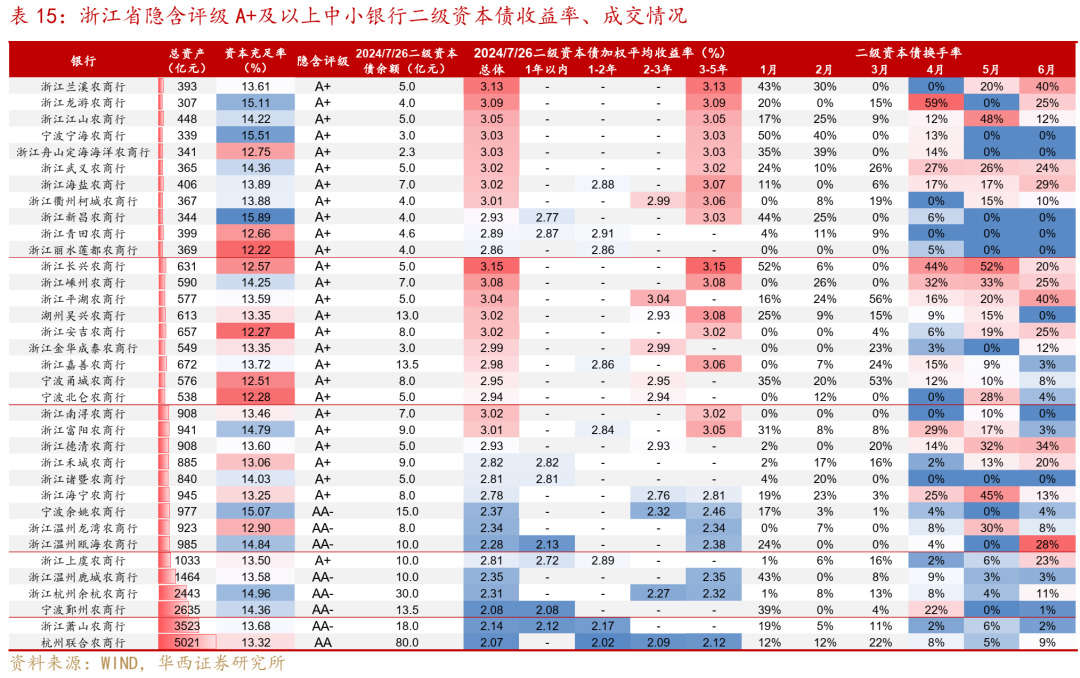

从绝对收益率的角度来看,下沉发达省份农商行也是当前破局的方向之一,例如浙江省隐含评级A+的农商行,二级资本债收益率还在3%左右。负债端不稳定的投资者可以关注资产规模800亿元以上、剩余期限3年以内的浙江省农商行。这部分银行规模相对较大,且资本充足率普遍较高,不赎回风险较小,不会造成账户估值的剧烈波动。比如富阳农商行、德清农商行、禾城农商行、诸暨农商行、海宁农商行、上虞农商行1-3年二级资本债收益率多在2.8%-3%之间。

负债端稳定的投资者,对于估值波动风险容忍度更高,可以进一步下沉资产规模800亿元以下的农商行,收益率能够达到3%以上。即使这些银行不赎回二级资本债,在未来7-8年内锁定一个收益率3%以上的资产也是极具性价比的。(详见《浙江农商行,值得挖掘》)

04

寻找流动性较好的城投,采用骑乘策略

7月信用债保持强势行情,信用利差继续收窄,低评级、中长久期品种表现占优,进一步消灭较高票息资产。截至7月26日,剔除违约和展期主体,存量信用债(不包括金融债)27.69万亿元,90%的部分收益率在2.5%以下,其中3年以内品种超过80%的部分收益率在2.3%以下。供需矛盾仍是推动信用债行情的主因,7月前4周理财规模增长1.52万亿元,而信用债净融资仅2974亿元。7月以来,理财也加大对长久期信用债的配置,7月前4周净买入10年以上信用债达104亿元,之前月份通常是净卖出或净买入规模低于30亿元。

展望8月,供需矛盾可能有所缓和。供给端,从往年信用债发行规律看,8月净融资通常高于7月。此外,8月国债和地方债发行进度加快,预计净发行约1.6-1.8万亿元。需求端,理财8月规模仍然延续增长,增幅通常小于7月,考虑到7月下旬国有行和股份行集中下调存款挂牌利率,或推动部分存款搬家理财。供需矛盾缓和,叠加信用债票息已处于低位,或将导致信用债行情有所降温。

从性价比图谱来看,城投债AA(2)适当拉久期性价比相对较高,而高评级长久期信用债性价比下降。截至7月26日,城投债AA(2) 3Y收益率2.21%,高于城投债AA+ 5Y收益率2.2%;城投债AA(2) 5Y收益率2.36%相对较高。对于长久期品种,中短期票据和城投债AAA 10Y收益率分别为2.37%、2.40%,高于同期限的地方债6-9bp,考虑税收后没有优势。中短期票据AAA 15Y收益率仅2.41%,已经低于同期限地方债。

当票息、利差均处于低位,骑乘策略成为增厚收益的重要方式。骑乘策略的要点有三个,一是选择安全性和流动性相对较好的债券,二是选择收益率曲线相对陡峭的期限区间,三是在利率具有下行趋势或窄幅波动的阶段采用骑乘策略。现阶段,我们重点关注中长久期城投债如何骑乘。一方面,35号文延期至2027年6月,有利于缓释尾部城投风险,另一方面,城投债整体票息高于产业债,挖掘空间相对较大。

首先,需要衡量城投主体的流动性。我们采用以下处理方式:1、以每月末存量已上市的债券为基础,加总其当月CFETS、上证竞价、上证固收平台、深证匹配这4个成交来源的成交量;2、对于当月上市的债券,扣除其上市首日的成交量;3、城投主体当月换手率=(当月成交量合计-当月上市首日成交量)/存量债余额,城投主体分期限当月换手率=该期限区间(当月成交量合计-当月上市首日成交量)/该期限区间存量债余额。

其次,根据城投主体存量债的收益率曲线,寻找较为陡峭的期限区间。我们采用以下处理方式:1、对城投债样本区分公募和私募,并剔除永续债、担保债以及无估值的债券;2、对同一主体所有债券按照行权剩余期限升序排列,计算该城投整体公募债或私募债收益率曲线的斜率,以及分期限区间的斜率(任一期限区间需有2只及以上存量债),斜率越大,代表曲线越陡峭。

最后,我们结合城投主体流动性、收益率及曲线斜率,在表20、表21分别罗列了部分适合做骑乘的城投主体公募债和私募债。第一,城投主体要有足够多的存量债,才能有效构建自身收益率曲线,因此我们选择的城投存量样本公募债或私募债超过50亿元。第二,城投主体的流动性要相对较好,我们选择2024年1-7月月度换手率均超过5%的主体。第三,从总体、分期限两维度看城投主体收益率曲线的斜率。

其中,城投公募债中,珠海华发集团1-2年,济宁城投2-3年和1-2年,津城建、天恒置业、济南高新控股、西安高新控股、长兴交投、株洲城建3-5年,珠海大横琴集团、南昌市政公用、湖北联发集团5-10年区间段较为陡峭。城投私募债中,滁州同创建投、临沂投资1-2年,山东公用控股、新郑投资集团、重庆南部新城产投、上饶创投2-3年区间段较为陡峭。

此外,流动性较好且仍有较高票息的城投债值得关注。政策呵护叠加欠配格局,有利于高票息城投债估值的压缩。我们按照以下方式筛选出部分城投主体供投资者参考,一是有存量公募债且存量债规模大于10亿元,二是2024年1-7月月度换手率均超过10%,三是公募债平均收益率仍在2.5%及以上。

风险提示:

货币政策出现超预期调整。本文假设国内货币政策维持当前力度,但假如国内经济超预期放缓、或海外货币政策出现超预期变化,国内货币政策相应可能出现超预期调整。

流动性出现超预期变化。本文假设流动性维持充裕状态,但假如流动性投放少于往年同期,流动性可能出现超预期变化。

信用风险超预期:若发生超预期的信用风险事件,可能会引发信用债市场调整。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。

陈C1… 等 1 人为本文章点赞