央行降息引爆债市狂欢?国债利率衍生品成热点!

作者:看山财富笔记

题图:看山财富笔记微信公众号

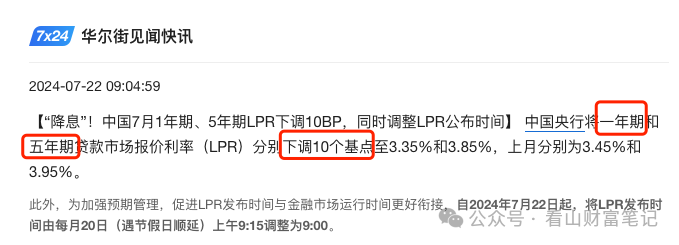

好消息是:降息了,逆回购利率降10bp,1年LPR和5年LPR各降了10bp,100万房贷30年少还近2万,每月少还55。

坏消息是:降的比预期的少,股市不认帐。

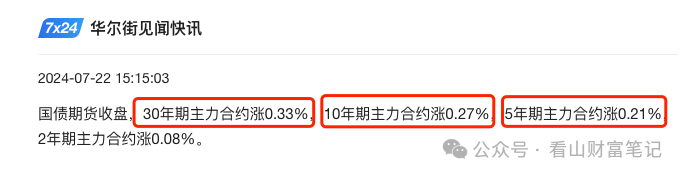

于是,汇率微跌,前期抱团的红利股崩盘带动大盘大跌,国债期货价格上涨,债牛狂欢继续。

一、终于等到央行降息,债券牛市继续狂欢

其实,全市场都知道央行必然会降息,不得不降。

央行虽然前期喊话要逆市抬高长债收益率,但这是为了控风险而不得不干,它自己也知道,长期来看总归是要降的。

国债收益率中枢的走低,背后就是国债价格的上涨,持续债券牛市。

前面我们说过,央行前期不想让长端国债利率快速下跌,是为了保汇率和息差,是要控市场非理性风险,它又不得不降,要防缩表。

这是一个不可能三角。

而现在,随着美联储降息已成定局、前期喊停银行手工贴息保护了银行息差、实体经济压力山大,央行终于拉开了降息的铁闸。

市场期待已久的降息终于开始了,中国正一步一步的走入低利率时代。

虽然说不一定会像日本那样长期零利率或者负利率,但是,低利率时代一旦开启,很难短时间内结束。

如何去交易国债利率产品呢?

除了国债期货以外,从场外衍生品的角度来看,则可以考虑国债利率的香草、雪球及其他结构。

二、如何用国债利率衍生品来表达后市观点?

作为一种表达市场观点最典型的非线性工具,那就要属香草期权了。

以10年期国债利率为例。

如果你认为后续国债期货价格会持续上升,收益率会下降,那就应该买入看跌香草期权;

如果你认为后续国债期货价格会持续下降,收益率会上升,那就应该买入看涨香草期权;

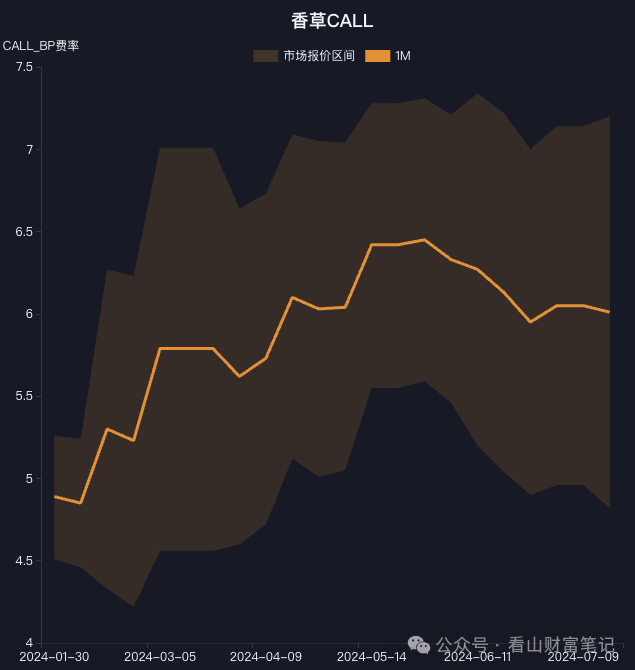

(数据来自:同余终端)

挂钩10年期国债到期收益率:

Call:max(期末利率-期初利率,0) * 名本

Put:max(期初利率-期末利率,0) * 名本

期权费 = 名义本金 * bp费率/10000

以7月22日十债收盘收益率2.254%为例,此时如果买入1M 看涨香草,要付出的期权费是6.01bp,到期的时候,10债收益率要>2.254%+0.0601%,也就是>2.3141%才是实值期权,否则就是亏本的。

值得注意的是,图中报价可以看到,同样是1M的十债利率香草,call的价格是6.01bp,put的价格是4.99bp,并不代表着市场认为十债利率上升的概率更大。当前的十债利率市场看涨与看跌的利率可谓势均力敌,只不过,这目前还是一个未充分定价的市场,各交易商的风险敞口状况不同,报价水平也有差异,存在着定价错误的情况。

除了国债利率香草以外,还有国债利率雪球。

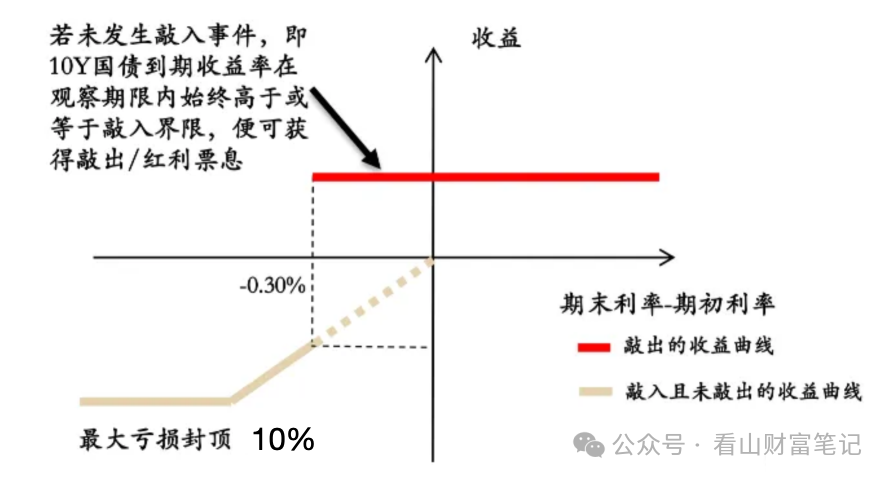

如果你认为后续国债期货价格会持续下降,收益率会上升,那就应该投向上敲出国债利率雪球;

举个例子,当前中国10年期国债收益率报价为2.254%,那么上图产品的要素:

- 雪球敲入线:期初利率-0.3%=1.954%,下跌安全垫约为13%。

- 雪球敲出线:收益率2.254%

- 存续期365天,每月敲出观察,每日敲入观察

- 期初预付金:10%

- 敲出/红利票息:15.4%年化(参考报价,非可成交价格)

- 对冲原理:与指数雪球一样,对国债期货进行高抛低吸场内对冲

如果你认为后续国债期货价格会持续上升,收益率会下降,那就应该投向下敲出国债利率雪球。

- 雪球敲入线:期初利率+0.3%=2.554%,下跌安全垫约为13%。

- 雪球敲出线:收益率2.254%

- 存续期365天,每月敲出观察,每日敲入观察

- 期初预付金:10%

- 敲出/红利票息:28%年化(参考报价,非可成交价格)

由于10Y国债是稳定性和信用等级的天花板啊,波动率极低,因此,十债利率雪球基本都会采用保证金模式,向上敲出雪球年化15.4%,向下敲出雪球年化28%。

试问,在非标固收暴雷、银行存款利率破2%、A股萎靡不振、量化折戟、传统投资策略失灵、整个市场投资收益中枢不断下移的低收益时代,什么样的投资产品能给你带来两位数的投资收益回报呢?

三、如何投资利率衍生品?

只不过这个产品在财富端不供应,基本都是定制的。再加上私募新规对非商品类衍生品的限制,能参与的人就更少了。有几个点要额外注意。

第一个是投资者的适当性问题。国债利率雪球属于场外期权产品,能够开展这项业务的交易商不多,因此,它不能像挂钩中证500/1000的普通雪球那样在财富端购买,必须和交易商签订SAC协议进行定制。SAC协议的签署门槛也就是我们平常所说的“532”和“552”。

第二个是风险控制问题。为了提高整体的收益率,产品本身加入了预付金机制,到期敲入未敲出的话,最大损失是失去全部预付金。虽然我们前面分析了挂钩标的处于一个近20年的历史低位,但是历史数据不代表未来,凡是雪球产品,都会有敲入风险,区别在于风险收益是否具有性价比。

因此,投资国债利率衍生品的投资者需要有成熟的投研分析能力,能够对宏观市场走势有自己的阅读和判断,能够清晰的认识到其中的风险与机遇。

第三是资产配置问题。由于国债利率衍生品的非线性收益结构,它不太适合作为单一投资策略,而应该把它放在整个资产组合中去,通过加入这种创新的波动率资产,来分散投资风险,增厚投资收益。

这就是衍生品的魅力,万物皆可挂钩,除了可以挂钩国债利率,还能挂钩10年期美债,这在不确定性频发、中国迈入低利率时代的当下,给各位投资人提供了灵活多变的投资工具。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。