海外资管机构月报【国信金工】

作者:量化藏经阁

题图:量化藏经阁微信公众号

报 告 摘 要

一、美国公募基金市场月度收益

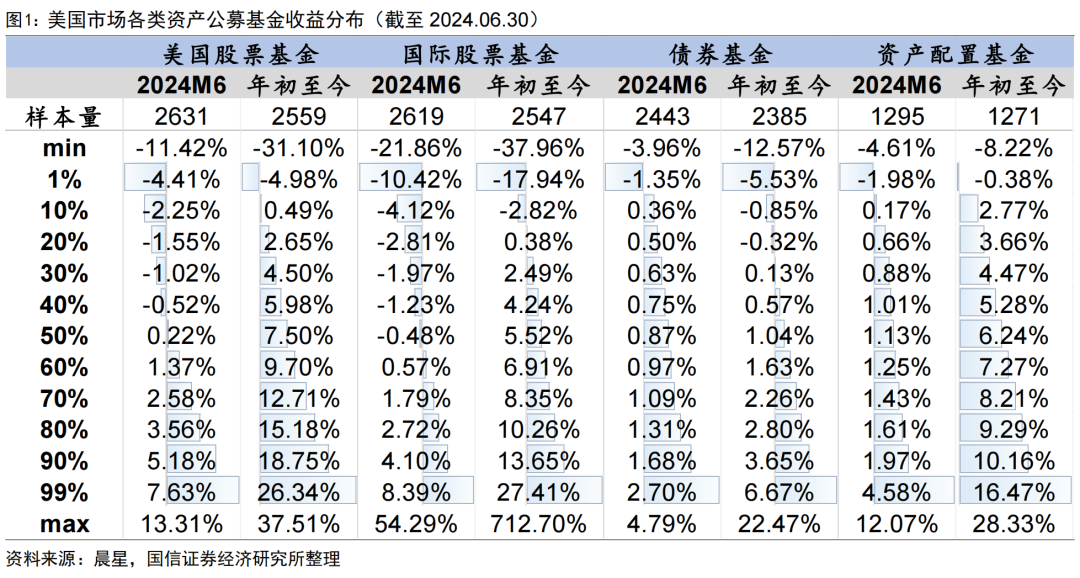

- 2024年6月,美国股票型基金业绩强于国际股票基金,弱于债券基金和资产配置基金。具体来看,6月美国股票型基金、国际股票型基金、债券型基金、资产配置型基金收益中位数分别为0.22%、-0.48%、0.87%、1.13%。

二、美国非货币基金资金流向

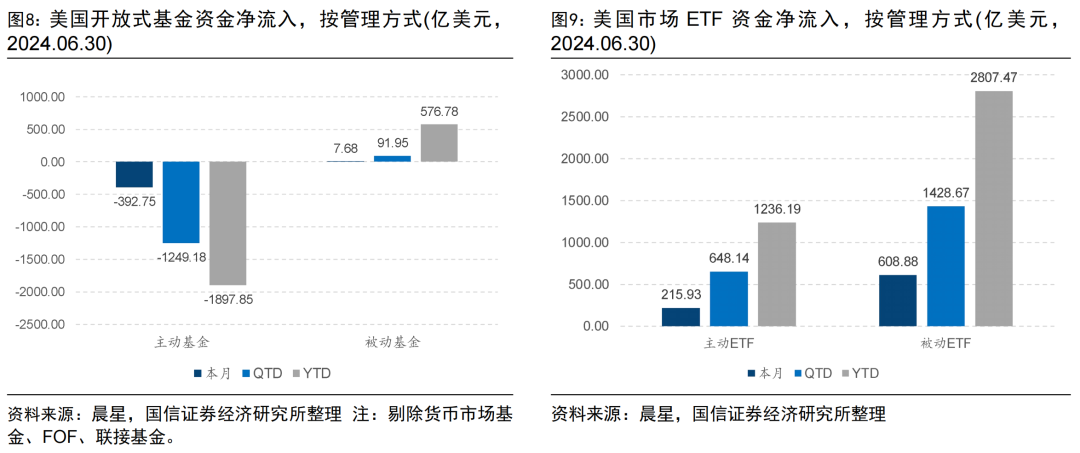

- 按管理方式:2024年6月,主动管理型基金整体净流出177亿美元,被动基金整体净流入617亿美元。

- 按资产类型:2024年6月,美国市场开放式基金中,股票型基金资金净流出较多,达333亿美元;债券型基金资金净流入26亿美元。

- 2024年6月,美国市场ETF中,股票型、债券型ETF资金净流入较多,分别达557亿、257亿美元。

- 值得注意的是,股票型基金中,开放式基金与ETF资金流向相反,表现为资金流出股票型开放式基金并流入ETF。

三、头部资管机构资金净流入

- 统计美国市场在管基金规模Top10资管机构旗下开放式基金2024年6月资金净流入:Top10资管机构资金除了Fidelity Investments和JPMorgan外在2024年6月均为流出,其中Vanguard和American Funds资金净流出较多,分别净流出104和73亿美元。

- ETF方面,2024年6月美国ETF规模Top10资管机构除了State Street外均有净流入,其中iShares净流入最多,达473亿美元。

四、美国公募基金市场新发产品

- 2024年6月,美国基金市场新成立基金共48只,其中包括35只ETF和13只开放式基金产品;按资产类别区分,2024年6月新成立股票型基金24只、债券型基金15只、资产配置型基金9只。

五、海外资管机构观点梳理

- 我们围绕海外头部资管机构近期较为关注的主题,从资管机构公开发布的报告及文章中,整理海外头部资管机构的市场观点及配置建议摘要。本月热点主题包括:欧美政策走势、外资对股票市场观点等。

一、引言

据晨星统计,截至2023年末,美国市场共同基金总规模达18.4万亿美元,ETF总规模达8.2万亿美元,是全世界最大的公募基金市场之一;作为基金市场的风向标,美国基金市场的最新表现对全球投资者具有重要的参考意义。

本报告中,我们基于月度数据,从收益表现、基金规模、资金流向、产品发行等多个维度对美国市场公募基金月度动向进行观察和总结,并对海外头部资管机构对月度热点主题发表的观点进行梳理,供投资者参考。

二、美国基金收益月度统计

基于美国基金收益数据,统计美国市场各类资产公募基金整体收益情况,并按基金细分类别对各类基金业绩进行详细对比分析。

1、按资产大类

2024年6月,美国股票型基金业绩强于国际股票基金,弱于债券基金和资产配置基金。具体来看,6月美国股票型基金、国际股票型基金、债券型基金、资产配置型基金收益中位数分别为0.22%、-0.48%、0.87%、1.13%。

2、按细分资产类型

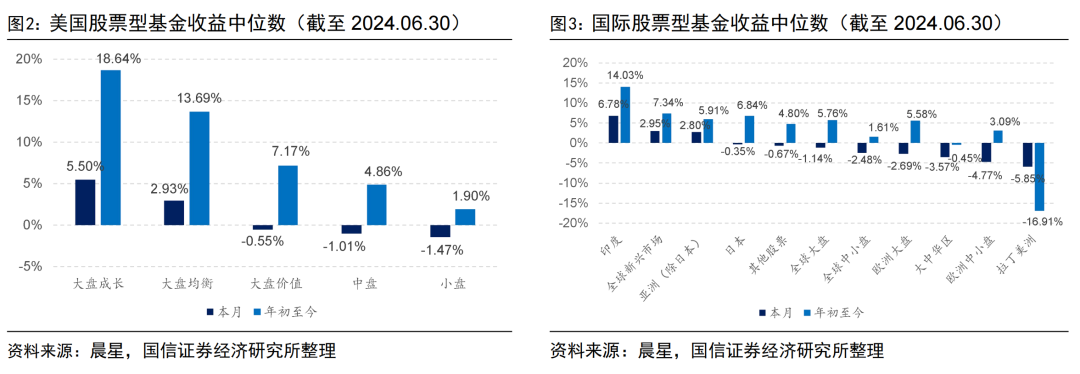

美国股票型基金中,按基金风格划分,2024年6月五大类风格基金中大盘风格基金表现好于中盘和小盘风格,其中大盘成长收益中位数达5.5%,大盘均衡收益中位数达2.93%。2024年初至6月末,大盘成长风格股票基金表现较好,区间收益中位数达18.64%。

国际股票型基金中,按地域投向分类,2024年6月各分类投向收益中位数除印度、全球新兴市场、亚洲(除日本)外均为负值,其中印度收益最高,收益中位数为6.78%。2024年初至6月末,投向印度的基金同样表现较好,区间收益中位数为14.03%。

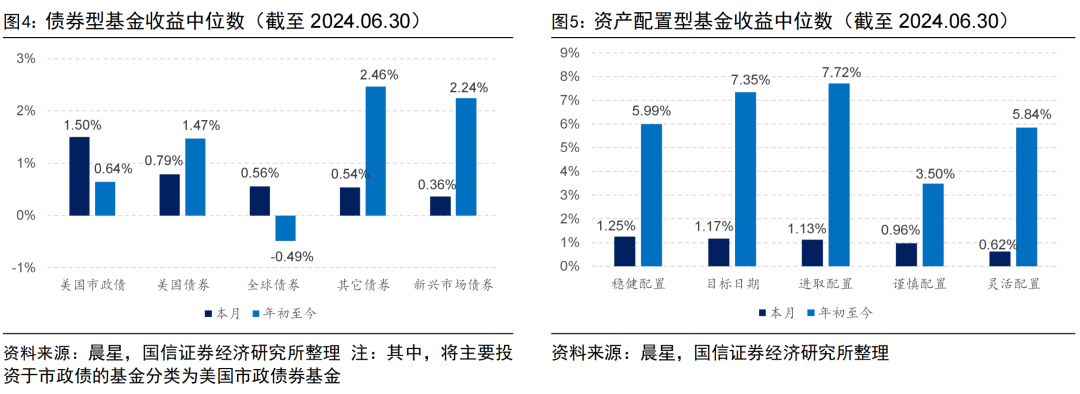

在债券型基金中,按地域划分,美国市政债基金表现相对较好,2024年6月收益中位数为1.5%。

在资产配置型基金中,按股债配置比例分为谨慎、稳健、进取、灵活四大类,并将目标日期型基金单列为一类;2024年6月,稳健配置型基金收益较高,收益中位数为1.25%;2024年初至6月末,进取配置型、目标日期型表现较好,收益中位数分别为7.72%、7.35%。

三、美国非货币基金规模及资金流向

基于美国基金月度净流入数据,观察美国主被动基金和不同基金类型的资金流入流出情况,从而在剥离市场涨跌之后,对比不同时期的基金投资者偏好。

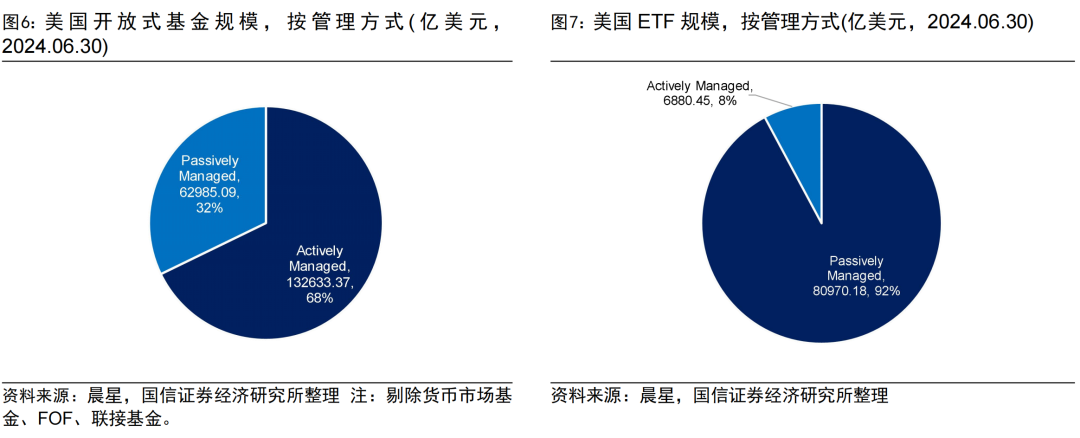

1、按管理模式

截至2024年6月末,美国市场非货币公募基金(含开放式基金[ 参考晨星分类,剔除货币市场基金、FOF、联接基金。]及ETF)中,开放式基金合计规模19.56万亿美元,ETF合计规模8.79万亿美元。其中,开放式基金中约68%规模为主动管理型产品,32%为被动管理型产品;ETF中约92%规模为被动管理型ETF,主动管理型ETF规模占比仅8%。

2024年6月,主动管理型基金整体净流出177亿美元,被动基金整体净流入617亿美元。

按产品类型细分,2024年6月,美国市场开放式基金中,主动开放式基金资金合计净流出393亿美元,被动开放式基金净流入8亿美元;主动ETF净流入216亿美元,被动ETF净流入609亿美元。

2、按资产类别

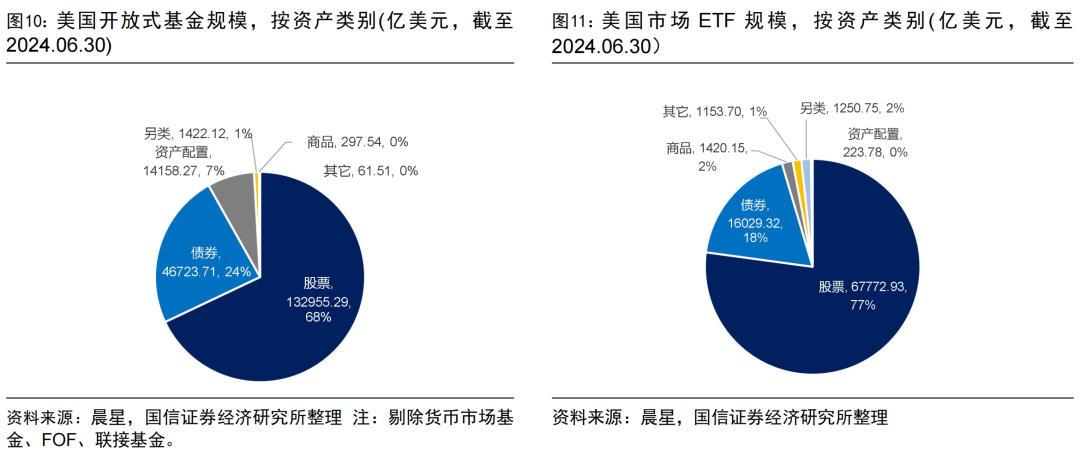

截至2024年6月末,美国市场开放式基金中,股票型、债券型、资产配置型产品规模占比较大,分别达13.3万亿、4.7万亿、1.4万亿美元,在开放式基金中规模占比分别为68%、24%、7%。

截至2024年6月末,美国市场ETF中,股票型、债券型产品规模占比较大,分别达6.8万亿、1.6万亿美元,在全市场ETF中占比分别为77%、18%。

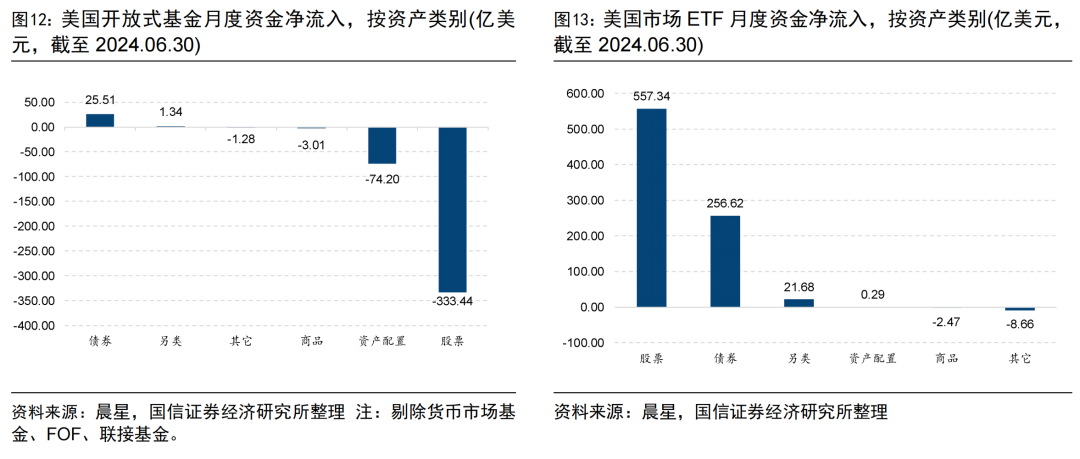

2024年6月,美国市场开放式基金中,股票型基金资金净流出较多,达333亿美元;债券型基金资金净流入26亿美元。

2024年6月,美国市场ETF中,股票型、债券型ETF资金净流入较多,分别达557亿、257亿美元。

值得注意的是,股票型基金中,开放式基金与ETF资金流向相反,表现为资金流出股票型开放式基金并流入ETF。

3、头部资管机构资金净流入

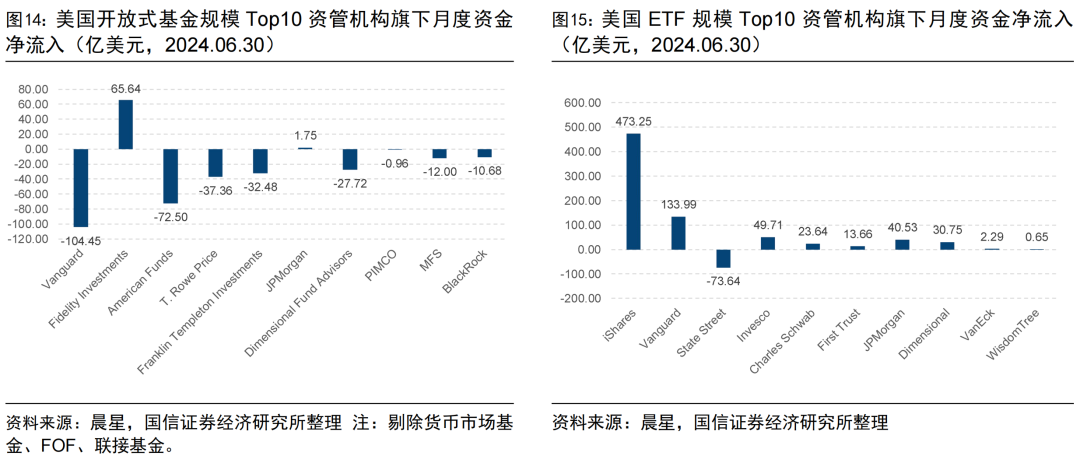

统计美国市场在管基金规模Top10资管机构旗下开放式基金2024年6月资金净流入:Top10资管机构资金除了Fidelity Investments和JPMorgan外在2024年6月均为流出,其中Vanguard和American Funds资金净流出较多,分别净流出104和73亿美元。

ETF方面,2024年6月美国ETF规模Top10资管机构除了State Street外均有净流入,其中iShares净流入最多,达473亿美元。

4、资金净流入TOP10产品

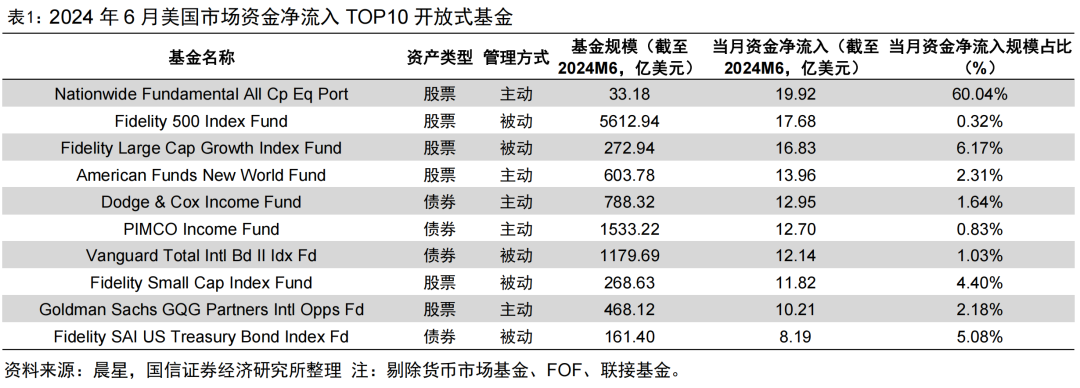

2024年6月美国市场资金净流入TOP10开放式基金中,包含6只股票型基金和4只债券型基金。其中,Nationwide Fundamental All Cp Eq Port净流入20亿美元,流入规模最高,净流入金额占基金规模的比值同样最高,为60.04%。

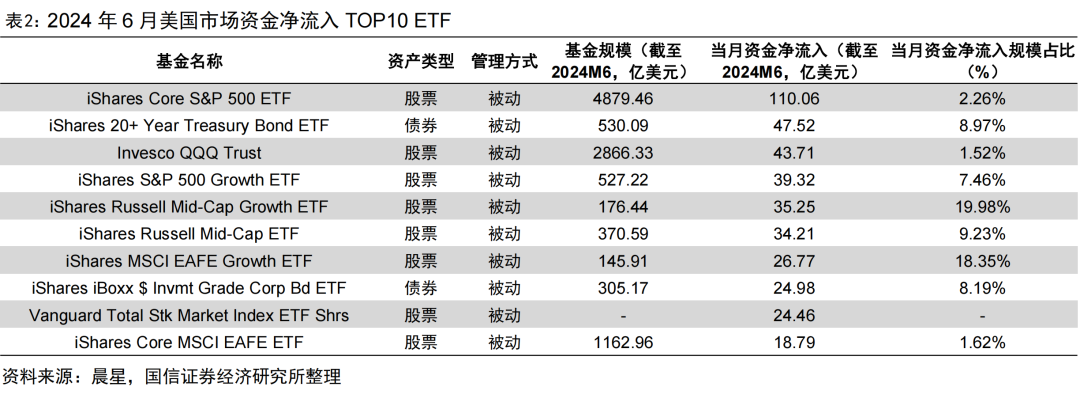

2024年6月美国市场资金净流入TOP10 ETF中,包含8只股票型基金和2只债券型基金。其中,iShares Core S&P 500 ETF净流入110亿美元,流入规模最高;iShares Russell Mid-Cap Growth ETF净流入金额占基金规模的比值最高,为19.98%。

五、美国基金月度发行观察

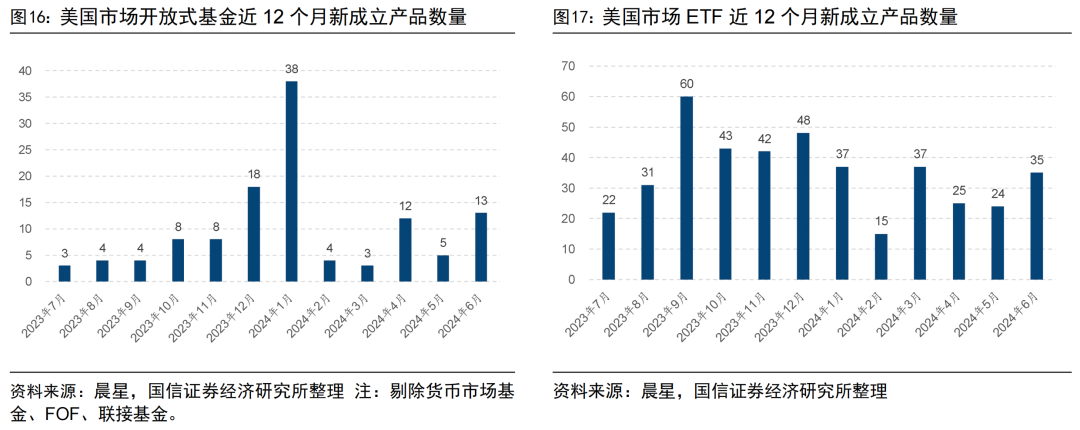

统计近12个月以来美国市场公募基金的发行情况:ETF基金发行节奏自去年10月开始有所回落,2024年6月新成立ETF共35只;开放式基金发行较为冷清,近12个月新成立数量均不超过ETF,2024年6月成立13只开放式基金。

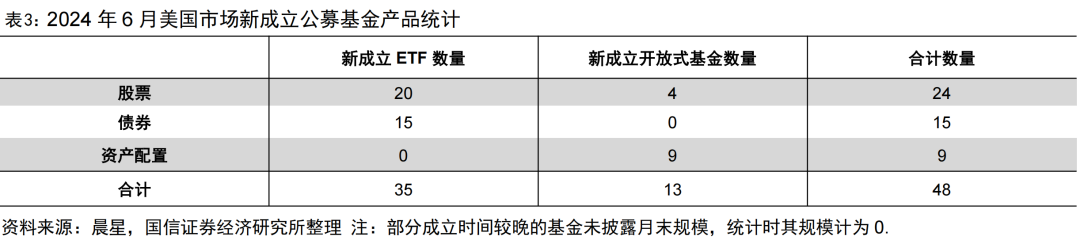

统计美国市场的产品新发情况,2024年6月,美国基金市场新成立基金共48只,其中包括35只ETF和13只开放式基金产品;按资产类别区分,2024年6月新成立股票型基金24只、债券型基金15只、资产配置型基金9只。

六、2024年6月海外资管机构观点

本小节围绕海外头部资管机构近期较为关注的主题,从资管机构公开发布的报告及文章中,整理海外头部资管机构的市场观点及配置建议摘要。从欧美政策走势、外资对股票市场观点的维度,对海外机构的分析观点进行分类汇总。

注:相关投资观点精简自各资管机构官方网站所发布文章,文章观点仅代表文章作者在发布时点所持观点,引用来源及作者信息附于对应观点下方。

1、美国宏观经济展望

UBS

- 美联储主席鲍威尔周一表示,近期的通胀数据“在一定程度上增强了信心”,即物价上涨速度正在可持续地回归央行的目标水平。随着通胀和劳动力市场双双降温,我们预计美联储将利用本月底的FOMC会议发出信号,表明准备开始放松政策。

- UBS: Solita Marcelli, Mark Haefele, Daisy Tseng, David Lefkowitz, Vincent Heaney, Jon Gordon (2024.07.16): Focus on preparing portfolios for a lower-rate environment

BlackRock

- 美国股市上周创下历史新高,10年期美国国债收益率跌至4.21%左右,较4月份的高点下跌近50个基点。美国6月份的CPI出人意料地疲软,但我们认为,鉴于持续的工资压力,这种低水平的通胀水平是不可持续的。另外,收益率的下降引发了小盘股的飙升和科技股的短暂回落,我们认为市场可能再次变得动荡。

- BlackRock: Jean Boivin, Wei Li, Vivek Paul, Natalie Gill (2024.07.15) : Weekly market commentary

PIMCO

- 6月份CPI连续第二个月出人意料地走低,涨幅仅为0.06%,是自2021年1月以来的最低涨幅,意味着核心通胀率目前同比为3.3%。住房数据以及最近的就业数据可能会给美联储官员更大的信心,并有可能在9月份开启一系列降息行动。

- 从整体CPI数据和趋势来看,我们认为6月份0.06%的核心通胀率不太可能成为未来新的月度平均通胀率:住房通胀似乎已放缓,但旅游服务和汽车价格等波动性更大的类别不太可能继续下跌这么多,而运输成本可能导致商品价格上涨。

- PIMCO:Tiffany Wilding, Allison Boxer (2024.07.11): June CPI Marks Progress Along the Last Mile to Inflation Target

2、股票市场观点

UBS

- 我们认为,第二季度财报季应能证实人工智能盈利增长的扩大。对于标普500指数,我们预计盈利将同比增长10-12%,即自2022年第一季度以来的最快增速。虽然这其中的大部分可能是由大型科技公司推动的,但标普500指数的总体趋势依然会表现较好。我们预计,标普500指数中除七大巨头以外的公司将迎来自2022年以来第一个每股收益正增长的季度。

- UBS:Solita Marcelli, Mark Haefele, Daisy Tseng, David Lefkowitz, Vincent Heaney, Jon Gordon (2024.07.16): Focus on preparing portfolios for a lower-rate environment

Capital Group

- 微软、苹果、Alphabet、亚马逊、英伟达、Meta和特斯拉这7只与人工智能和其他科技趋势密切相关的股票并不是唯一的投资机会。在美国以外,拥有领先业务的竞争对手越来越多:例如,MSCI EAFE指数(衡量欧洲和亚洲发达市场的广泛指数)中,在2023年7个主要贡献者的涨幅超过了40%。这些非美公司涵盖的行业更为广泛,包括医疗保健公司诺和诺德、计算机芯片设备制造商ASML、软件巨头SAP和银行业巨头HSBC等。

- Capital Group: Chris Buchbinder, Martin Jacobs, Gerald Du Manoir (2024.06.12): Stock market outlook: Three themes for a broadening market

BlackRock

- 由于我们看好以美国市场为主的人工智能主题,因此我们整体上超配美国股票。随着科技公司不断盈利超预期,人工智能的估值仍有继续提升的潜力,我们认为对于人工智能的乐观情绪可以继续扩大。我们坚信,在大多数情况下,人工智能可以持续带来投资回报。

- BlackRock: Jean Boivin, Wei Li, Vivek Paul, Natalie Gill (2024.07.15) : Weekly market commentary

六、附录:相关海外资管公司简介

·BlackRock:BlackRock是全球最大的资产管理公司之一,成立于1988年。该公司在全球范围内管理着庞大的资产组合,包括股票、债券、多样化投资产品和指数基金。

·Capital Group:Capital Group是一家成立于1931年的美国资产管理公司,总部位于洛杉矶。该公司以其旗下子公司American Funds的系列产品闻名,为个人和机构投资者提供了广泛的投资选择。

·Fidelity:Fidelity Investments是一家成立于1946年的全球性金融服务公司,总部位于美国。该公司为个人和机构客户提供广泛的投资解决方案。Fidelity以其创新的研究和投资工具而著名,为客户提供股票、债券、基金、退休计划等多样化的产品。

·LGIM:Legal & General Investment Management(简称LGIM)是一家成立于1970年的英国资产管理公司,总部位于伦敦。LGIM与众多全球客户合作,包括养老金计划、主权财富基金、基金分销商和个人投资者,公司的核心业务包括股票、债券、多样化基金等各类资产管理服务。

·PIMCO:Pacific Investment Management Company(简称PIMCO)是一家全球知名的资产管理公司,成立于1971年,总部位于美国加利福尼亚州的纽波特海滩。PIMCO核心业务是债券投资,是全球最大的债券投资管理公司之一,旗下投资策略涵盖政府债券、公司债券、新兴市场债券、抵押贷款支持证券等品种,主打研究方法包括宏观经济研究、债券组合管理、利率风险管理等。

·Schroders:Schroders是一家成立于1804年的英国资产管理公司,总部位于伦敦。该公司为个人和机构客户提供全球范围内的投资管理服务,并涵盖股票、债券、多样化基金等产品。Schroders以其长期投资和可持续发展的理念而闻名,为客户提供多样化的投资选择。

·Western Asset:Western Asset Management是一家成立于1971年的美国资产管理公司,总部位于加利福尼亚。该公司专注于债券投资,为个人、机构和政府客户提供一系列债券和债券解决方案。Western Asset以其专业的债券投资能力而闻名,并在全球范围内管理着大量资产。

本文选自国信证券于2024年7月19日发布的研究报告《2024年上半年美国大盘成长型基金中位数收益近19%》

分析师:张欣慰 S0980520060001

分析师:杨丽华 S0980521030002

联系人:杨昕宇

风险提示:市场环境变动风险,风格切换风险。本报告整理自历史数据,不构成投资建议。产品历史业绩不代表未来收益。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。