分化中的A股市场

作者:淡水泉投资

题图:淡水泉投资微信公众号

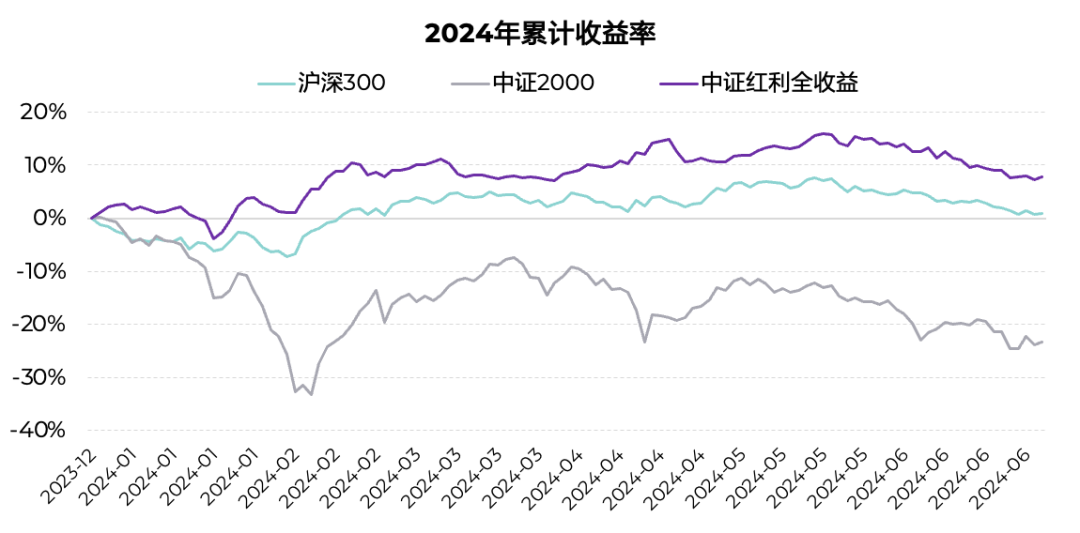

2024年上半年,上证指数基本收平,沪深300微涨1%,中证红利指数上涨8%,而中证2000指数累计下跌23%。一些行业、风格、资产类,走出了不同的行情,A股市场似乎正进入一个大分化的阶段。

来源:万得,淡水泉投资,截至2024年6月28日。

01

行业分化

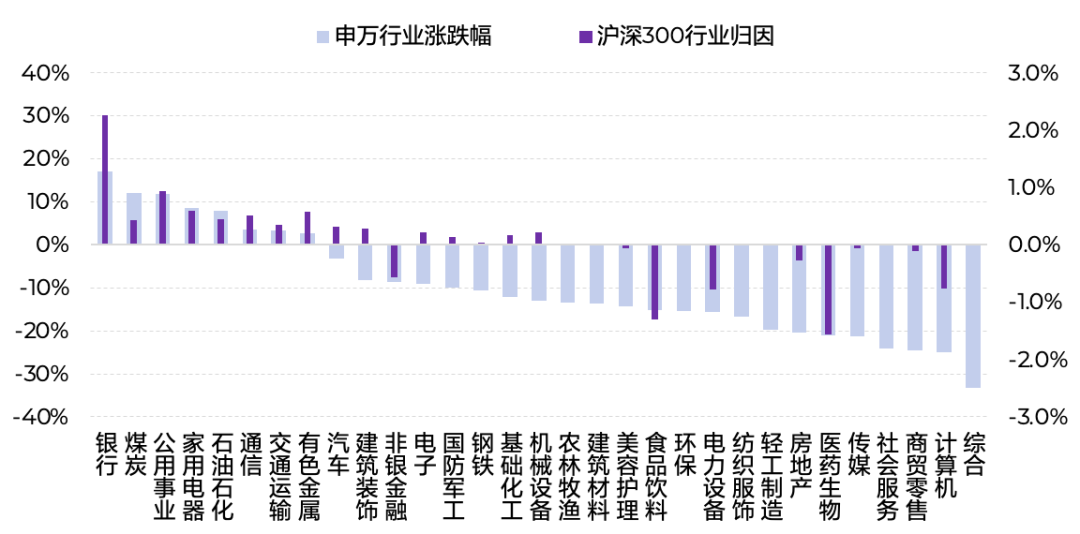

截至2024年6月底,以银行、能源、公用事业等为代表的红利资产,还是延续了2023年以来的抱团势头,继续保持上涨。而消费、医药等相关的行业则受到压制,下跌明显。沪深300成分股涵盖了31个申万行业中的29个,从各行业对沪深300指数涨跌的贡献来看,也基本刻画出了“收平”的大盘之下分化的行业状态,食品饮料、医药生物等几个主要拖累行业,几乎抵消了前面十几个行业的正贡献。

来源:万得,淡水泉投资,截至2024年6月28日。

除了涨跌幅和归因贡献比较显著的行业,另一些相对温和的行业透露了一点新的蛛丝马迹。比如电子、国防军工、基础化工、机械设备,行业都有10%左右的下跌,但是入选沪深300成分的股票却贡献了正收益。这暗示了一个新的分化——龙头股对非龙头的超越。

02

龙头非龙头分化

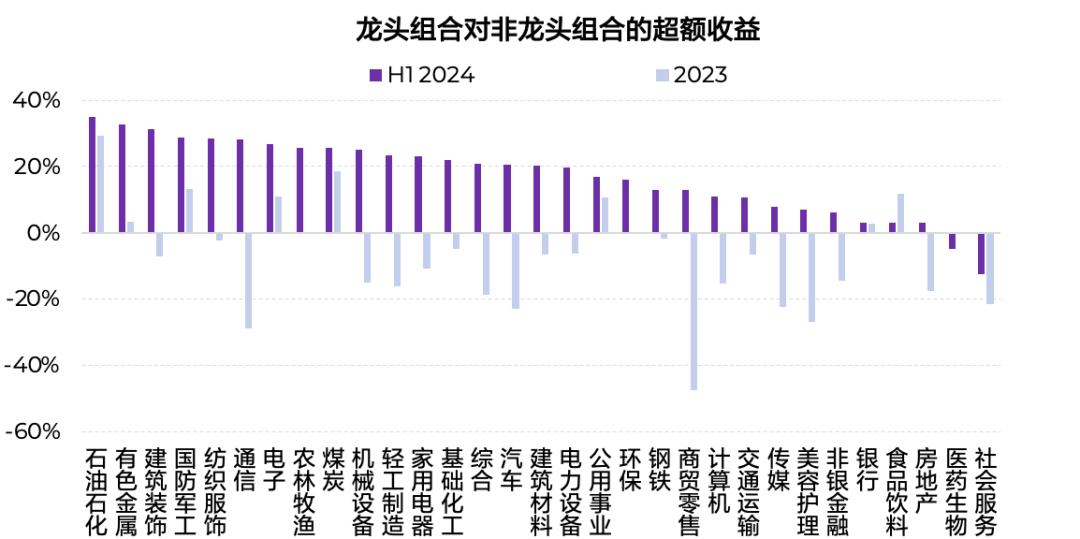

龙头公司的强劲表现是2024年以来A股市场的一个显著特征。用每个行业市值最大的5只股票构建一个“龙头组合”,剩余股票则作为该行业的“非龙头组合”,比较两个组合的股价表现差异。在2023年,龙头组合对非龙头组合并没有表现出明显的优势,甚至在很多行业,龙头组合对非龙头组合的超额收益都是负向的。2024年以来,趋势反转,除了医药、社会服务以外,其余29个申万行业中,龙头组合的表现都优于非龙头组合。

这也就解释了行业分化部分提及的现象,电子、化工等行业的沪深300成分股,能够逆行业下跌的大势为指数贡献正收益。因为能入选沪深300成分的股票,大多都是各行各业的龙头。

来源:万得,淡水泉投资,截至2024年6月28日。

龙头与非龙头的分化,与过去几年压力环境下的马太效应密切相关。龙头公司的抗风险能力更强,能够维持一个相对稳定的经营状态,甚至借行业洗牌的契机获得更好的发展格局。此外,通过龙头公司的重新崛起,也可以看到大小盘风格的分化,看到市场对于基本面因素的重新重视。

03

大小市值分化

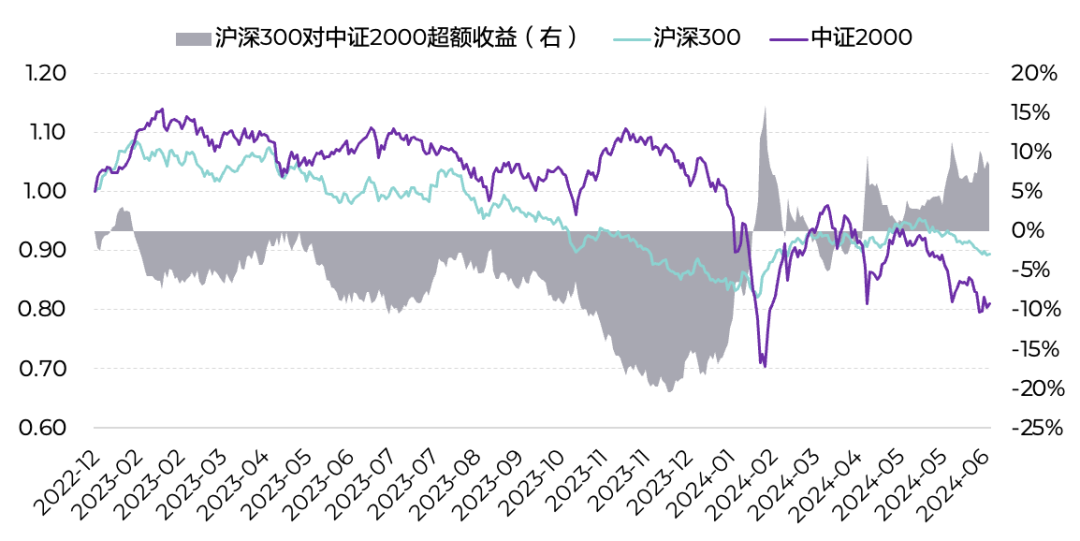

2023年,以中证2000、万得微盘为代表的小市值股票指数,成为了市场上少有的“飘红阵地”。与之相对,沪深300代表的大市值股票则表现偏弱。2024年以来,随着中小盘股泡沫的破灭,大小市值的分化发生了反转,大盘股一举扭转了去年以来累积的近20%的负向超额收益,对小盘股保持了比较长时间的优势。

来源:万得,淡水泉投资,截至2024年6月28日。

04

“高股息”与“高盈利上修”的分化

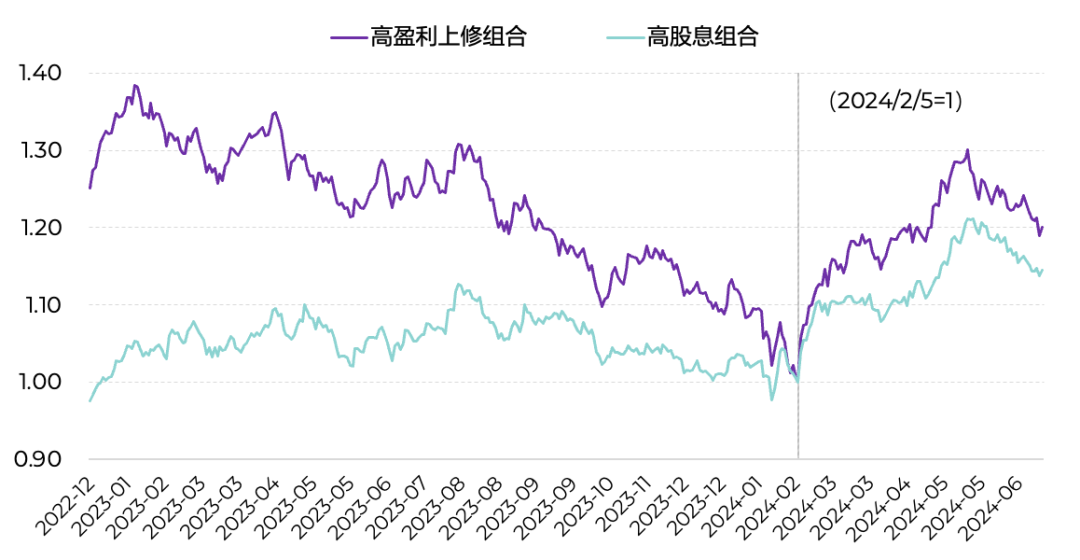

彭博基于具有代表性的A股、港股的大中盘股票池,编制了一系列因子组合,其中高股息组合与高盈利上修组合出现了比较明显的分化行情。高股息组合的成分股是过去一段时间股息率最高的公司,高盈利上修组合则代表了过去3个月上调每股收益(EPS)幅度最大的那部分公司。

过去两三年,伴随投资者风险偏好下降,红利资产的抱团成为市场机会的主流,除高股息组合外,其他因子组合基本都受到压制。2023年初到2024年2月5日,高股息组合上涨了2%,与之对应,高盈利上修组合下跌超20%,这说明市场对于公司基本面的改善表现麻木。此后,情况发生变化,从2月6日至6月28日,高盈利上修组合累计上涨了20%,成为过去几个月表现最好的因子组合。这说明,基本面的积极变化被越来越多的投资人认可,并在股票定价中占据了更大的权重。

来源:彭博,淡水泉投资,截至2024年6月28日。

未来一段时间,如果这种大分化局面继续延续和演绎,把握结构性机会,可能依然会是现有经济和市场环境下的投资解决方案。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。