在投资和选择私募基金时,我常会犯的一些错误

作者:墨城的小宇宙

题图:墨城的小宇宙微信公众号

“When a measure becomes a target, it ceases to be a good measure.”

—— Goodhart’s Law

周末翻到了Kedge Capital的Francois-Serge Lhabitant新写的一篇Paper,原题是:”Ten Common Mistakes Investors Make When Allocating to Hedge Funds“。

这篇文章主要列举了一些在配置私募基金时容易犯的错误,对我很有启发,其中的某些错误我在早期也并没有少犯。

私募基金跟传统资产有着本质的不同,走弯路、交学费以及持续爬坑是寻找薛定谔的圣杯过程中必不可少的环节。如果不能厘清每一条净值曲线背后所隐藏着的风险,那么凭运气赚到的钱最终都要凭实力还回去。

本文基于这篇Paper的内容,结合国内市场的情况和我自己的思考做了延伸展开,希望对各位读者有所助益。

真正的”去相关性“

当面对一个私募资产时,人们往往会喜欢那些与传统资产以及组合现有持仓历史相关性更低的资产。

但其实,历史相关性是一个”雷区“。

首先,相关性本身是线性依赖性的静态度量,无法补充非线性的关系。在上一篇文章《尽调了526家私募管理人之后,我的思考和感悟》中,我提到在投资私募基金时,线性外推本身就是一个伪命题 —— 规模、策略迭代、持仓变化、市场环境等都会造成历史相关性几乎不会维持在一个常量附近。

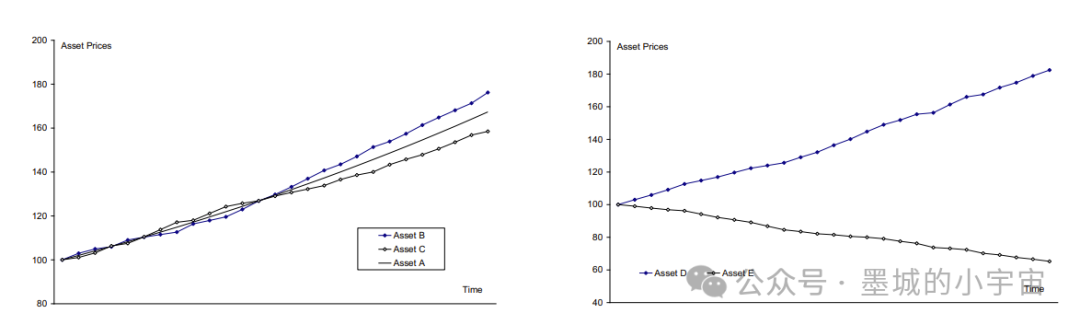

其次,相关性本身捕捉的是趋势的偏离,而不是趋势本身。这个特点在某种意义上会带来反直觉的认知,先看下面的图:左图和右图分别呈现的是不同资产的价格变化,请问哪个图代表正相关,哪个图代表负相关?

答案是:左图的Asset A、B、C几乎是完全负相关,而右图的Asset D、E却是完全正相关。

所以,相关性的这种特性会让我们在构建组合时计算协方差矩阵出现明显的误差。从实践的角度出发,我的思考框架一般是:

- 基金本身是什么策略?

- 这种策略更依赖于哪些市场环境?

- 这些市场环境是否存在一定的代理变量或者驱动因子?

- 不同策略间,对应市场环境的代理变量相关性是如何的?

然后观察并计算资产间的滚动相关性,确认中枢及波动范围,并进行人为主观调整。

另一个我觉得更重要的概念是条件相关性,这对于控制投资组合的极端回撤非常有帮助。

假设你的投资组合的核心资产是权益或者固收,配置的卫星资产除了需要具备传统意义上的低相关属性以外,更应该关注核心资产在出现回撤尤其是出现大额回撤时卫星资产的表现 —— 即条件相关性。

拓展到一般范式,当影响你投资组合收益的主要环境变量或者风险因子相对明确时,你应该思考用哪些资产/策略来对冲这些变量出现大幅反向不利于组合的情况,即哪些资产可能会受益于这个情况。

举例来说:比如量化指增+红利/公募,量化中性+股指CTA/ETF套利,量化CTA+宏观CTA等等。这些组合都不是传统意义上的Pair Trading,但确实在某些情况下叠加了Buff。

篇幅有限,这里不做展开,有兴趣的读者可以做一下研究。

私募指数的问题

由于在样本选择和编制方法都存在明显的问题,私募基金指数的编制事实上无法公允。

只有业绩好的私募会主动披露净值,然后被纳入到指数的样本空间之中;而业绩不好的私募即使原本在指数样本之中,也会因为清盘或者不披露净值而被踢出样本,这会造成极大的幸存者偏差。而指数的编制方法往往也没有考虑基金的规模,甚至在局部存在一定的不透明性,这与传统资产的基准指数有着显著的不同。

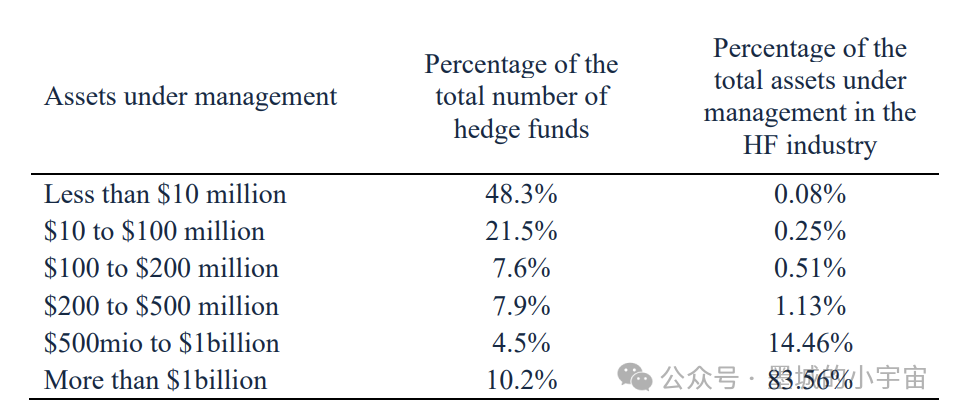

同时,私募行业又是一个马太效应非常显著的行业。以海外为例,接近50%的私募基金规模小于1000万美金,合计规模仅占到行业总资产的0.08%,但却在指数中拥有近一半的权重。

由于无法高频获得每只基金每个时点的规模,等权构建的私募指数自然更偏向于小规模的基金表现。

海外一个有趣的点是可以直接投资对冲基金指数,这也会存在一些问题:简单地说,如果假设每个对冲基金都由一些特殊的Alpha(正或负)和一点系统性的Beta组成,那么在一个指数中增加几百只基金只会导致Alpha多样化和Beta积累,从而使得Alpha彼此间被稀释掉很大一部分,组合的整体收益会主要来源于Beta波动。同时不要忘了,你还需要为其中的”赢家“支付大量费用,这会进一步拉低你实际的投资表现。

所以直接投资于私募指数效率非常低,而其不成立的根本原因在于:私募基金绝对收益回报的本质与指数投资的概念背道而驰。

费用越低越好?

由于存在”委托-代理“问题,私募基金经理倾向于去承担更大的风险来获取更高的收益。而对于一只海外私募基金来说,常规的收费是“2-20”结构:即2%的管理费+20%的业绩报酬,而在国内大部分是“1-20”的收费结构。

从过去来看,当回报率很高时,这些高额的费用是可以被容忍的;但一旦业绩减弱,这些更高的费用就会受到越来越多的批评。一个主要的批评是,即使对冲基金的表现只是平均水平,对冲基金经理也可以比他们的客户赚得更多 —— 这种分割似乎是不公平的,特别是考虑到客户提供了所有资本并承担了所有风险。

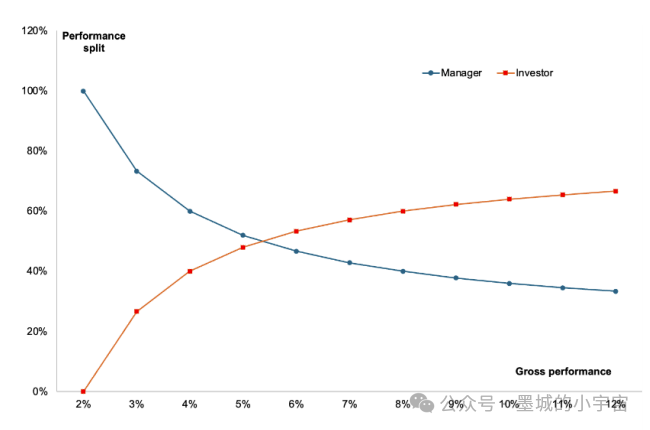

下图以一个”2-20“结构的基金为例,横轴代表基金的费前业绩(管理费、业绩报酬前),纵轴代表基金管理者和投资者在业绩中的切分比例。

可以看到,当基金费前业绩<=2%时,所有的业绩都会被基金管理者提走,而投资者没有收益;此时基金管理者的切分比例是100%,而投资者的切分比例是0%;而只要基金费前业绩<=5.4%时,基金管理人都可以在其中切分比投资者更高的比例(蓝线高于橙色线);而只有基金费前业绩>5.4%时,投资者才能获得更多。

但在我看来,这并不是真正的问题。

海外对冲基金的收费实际上呈两级分化:规模较小且相对较新的对冲基金通过提供折扣的费率来吸引投资者,获得规模增长;其整体的费率要显著低于表现较好的头部对冲基金 —— 他们甚至还会在基础的收费标准上增加费用。

国内的高费率产品往往跟其稀缺性有关,比如高频策略和手工ETF套利。虽然整体的波动和回撤都较小,但费后到手的收益可能也就将将覆盖成本,食之无味。还是要提一下”大奖章基金“,在”5-44“的离谱费率下,依然可以保持30年年化39%的费后收益,这么看来,我们国内的管理人确实还有很长的路要走。

另外,从实际的商业模式出发,由于顶尖的私募基金一年的人员、软硬件开支都是一个天文数字,投资人不应该奢望支付更少的费率就能找到顶尖的团队来管理你的资金。

所以,我们更需要关注的是基金的费后能带给我们多少收益,再评估我们付出的成本是否值得。

个体更优不代表组合更优

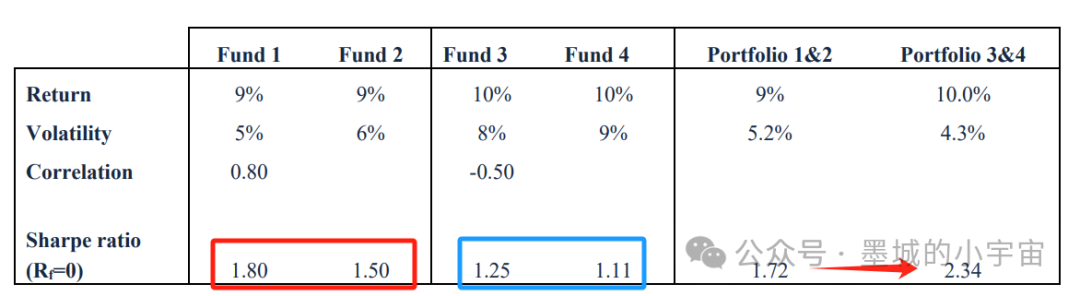

我们常以夏普来衡量单个基金的风险收益表现。但只关注单个资产中的夏普比有一定的误导性,因为高夏普比率基金的组合并不一定会导致投资组合具有高夏普比率。

以下图为例:夏普比率最低的两只基金(基金 3 和 4)的等权重组合比夏普比率最高的两只基金的等权重组合(基金 1 和 2)创造了更好的绩效(1.72 VS 2.34)。

所以,我常说的是:我的舒适区实际上是一堆业绩大概在前30%-40%的基金组合,而不是那些个别的头部顶流。

你真的比基金经理更聪明么?

这个问题我经常反思。

投资者在选择基金时常犯的几个错误是:

- 选择市场观点与自身的观点一致的基金

- 觉得自身比基金经理更懂策略,所以经常在策略上做一些择时

我觉得这里存在一些悖论:

- 如果你的观点大概率是正确的,最有效率的方式应该是直接用底层资产来表达观点,而不是支付费用来投资于私募基金;

- 如果你通过判断底层资产未来的表现来预判策略未来的盈利环境,本质上也是本末倒置;

甚至有些专业的投资人过分聪明,反而会导致有些Overthinking:比如试图想把所有策略都拆解成白箱,再对每一个底层因子进行择时,从而反向映射到策略上进行择时,获取择时收益。

我并不排除真的有人可以在部分策略上做一些择时且长期来看可以产生稳定收益 ,早期我也写过因子择时相关的内容,但实际上,真正能做到的却是少之又少。

在一些风险敞口较为明确的策略上,你或许可以尝试表达观点:比如指增产品,管理人的能力圈是在选股上,他们通过选股来获得超越市场的平均收益;而你对于市场Beta是有自己的择时观点,且假设是有一定胜率的,那么理论上你可以通过申赎产品来结合两者的优点。(在实操层面上,尤其涉及到开放期以及申赎成本的问题,非专户类产品的摩擦成本会较高)

从大样本的角度上来说,在细分策略领域上,基金经理才是该领域的专家,我完全相信我认可的基金经理要远比我专业。他们更了解自身的策略,也在不断迭代策略适应不同的市场环境。而投资人往往是一顿操作猛如虎,收益跑不过红利股(此处仅为押韵)。想着两头吃肉,却被两边打脸的事件时有发生。

Nobody is smart enough.

过度分散化

"固然低相关是资产配置中的免费午餐,但是吃得太饱也会造成问题。”

我见过最大的一个FOF组合大概配置了接近30只基金,很难厘清它背后的配置逻辑,对于子基金的管理也极为粗放,感觉纯粹就是为了分散而分散。它在商业模式上的意义可能要远大于主动管理的意义。

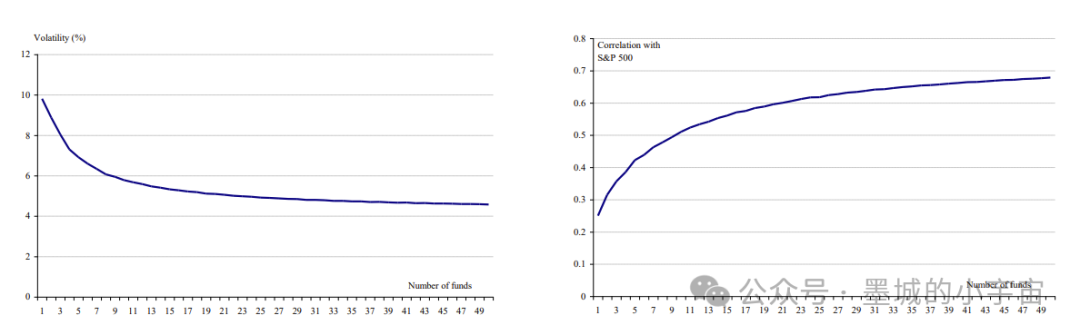

从下图可以看到,子基金的个数对于组合的波动率贡献增益是边际递减的,如果考虑到多覆盖一只子基金而产生的边际成本(投后跟踪、产品运营等)以及外规内规(集中度25%或者16%)的限制,一个基金组合的基金持有个股可能在8-12个之间效果最佳。

右图想要说明的是,在海外市场的基金组合中,随着基金个数增加,组合与标普500的相关性也在不断增加。让我想到了国内的指增FOF,本意是想多元化Alpha收益的来源,但却在无意间累积了市场风险,导致组合与基准指数的相关性过高。更为重要的是,在此过程中,你在Beta上支付了过多的费用。但这个模式还存在的理由在于:国内大部分管理人还是能在指数的基础上做出超额的。如果一旦这个前提不存在了,那么整个产品的逻辑也将会被颠覆。

所以,平衡自身的能力圈,选择尽量互补的私募基金,这样可以最大化减少组合优化时需要配置的私募基金数量,避免了过度分散化和承担过多费用的陷阱。

别随便做空波动率

波动率最大的问题在于上行与下行之间的不对称性。 相对于所收取的溢价而言,空波动率的策略会存在相当大的尾部风险。

波动率的突变往往来源于事件驱动,这意味着我们很难在左侧去预判可能存在的风险。

众所周知,一些以卖权策略为主的空波动率策略实际上是在为市场波动提供保险,从而收取保险费。这类策略从2020年至今经历过多次较大的”闪崩“,流动性更差的商品卖权策略更是如此。从长期来看,由于隐含波动率一定是高于实际波动率,所以该策略一定是长期正期望的策略。但由于头寸的非透明性,投资人无法时刻获知策略的希腊字母暴露,最大的问题在于当尾部风险来临时,大概率一定是超出投资人预设的风险阈值的,此时投资决策上会非常被动,哪怕你知道它未来大概率一定会修复,可是在当下的那一刻,你未必可以扛得过去。

所以,当你无法认识到这类策略的尾部风险之时,做空波动率更需要谨慎。

不容忽视的ODD

ODD是Operational due diligence的简写,可以直译为“运营尽职调查”。

运营尽职调查 (ODD) 涉及评估对冲基金的非投资方面,重点关注运营结构、法律文件、政策、程序、内部控制、合规性、监管监督、技术和员工背景等要素。

在选择私募基金时,我们往往会更关注投资端的尽职调查,而忽略ODD。甚至一些下投的投资决策是建立在完全没有线下见过管理人的前提下完成的。

我不能说这是一种错误的模式。大部分从业者都认同线下面基或者ODD很重要,但客观上确实也是一种较高的成本。尤其是当基金业绩普遍不如预期,机构又面临着降本增效困局的时候,ODD这种无法产生即期回报的环节正在被忽视甚至摒弃。

但实际上,ODD在基金定性方面非常重要。银行和大型金融机构在这一块上的确做得更好,我也遇到过会尽调管理人灾备机房的投资机构。很多时候,在某些方面工作做得越细致,越容易察觉到一些不为人知的危险信号。

比如去年开始陆续发生的私募跑路暴雷事件,如YY、RFD等,其实都是钻了ODD的空子:即使不考虑他们投资端的问题,只要投资人实地去看一下了解一下,甚至都不需要非常彻底的调查,仅仅依靠审慎的判断和常识,就可以防止重大损失。

静态线性模型的局限

自CAPM面世,到后来的APT、Barra模型等等,在金融领域,基金归因的常见做法是将基金的回报率与市场指数或者一系列风格因子进行线性回归。回归后的系数作为基金的风险暴露,截距项作为所谓的Alpha。

但在衡量私募基金的业绩时,静态线性模型有它的局限。从我的实践角度上来看,这些局限包括:

- 股票量化基金会持续迭代其策略,如果从长周期角度建模,会导致模型估计不准确。而如果考虑滚动回归,比如用半年的净值数据,那么也仅有25个样本点(周度净值)。按照CNE5完整的Barra模型来进行回归,会涉及30多个申万的行业因子和10个风格因子,这样的样本个数无法估计完整的参数,只能把行业降维;CTA策略同理。

- 一些私募基金的策略会涉及衍生品、杠杆、卖空和非线性策略,使得基金面临简单的线性模型无法捕获的多种风险因素,最终会导致回归方程和系数的显著性检验都无法被通过。

Paper中举了一个海外长周期下线性回归的问题:在互联网泡沫期间大量接触科技行业的对冲基金,在涵盖整个时期的回归分析中,其市场风险敞口似乎可以忽略不计。该基金在互联网泡沫期间净多头科技行业,在科技行业崩溃时净做空。因此,平均而言,它没有市场敞口,其所有回报都被标记为Alpha。

由此可见,虽然Alpha是评估基金业绩的核心指标,我们也必要理解线性回归模型在捕捉策略复杂性及其真实风险回报状况方面的局限性。

我真的不想吃“饼”了

在传统金融的资产配置框架中,饼图可以代表资金在不同资产/不同策略之间的分配。如果放置到私募基金领域,我们只能通过饼图来了解到投资组合的资金分配,但资金分配并不代表真正意义上了解到组合的风险敞口暴露,尤其是面对一些灵活策略时。

每个基金在多空方向和杠杆使用的情况都不同,所以仅仅看配置的比例既无法获知敞口暴露的方向,也无法获知敞口暴露的大小。

从组合的角度来看,真正有意义的是穿透到底层的各个资产,了解每个私募基金策略的特定风险、敞口组合和市场动态情况,而不是依赖于静态的“吃饼”。

总结

在上一篇文章中我提到,少踩坑或许是基金投资领域非常重要的Alpha。考虑到基金的策略复杂性、流动性和风险问题,完全避免犯错几乎是不可能的。组合投资的本身就是一种提高容错率的模式,我们应该思考的是即使犯错,如果把犯错的成本和代价控制在可控的范围之内。

虽避免错误并不能保证成功,但持续犯错必然会导致失败。

(出梅后的上海真的太热了,Emmmm......)

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。