中金 | 详解止损机制

作者:中金量化及ESG

题图:中金量化及ESG微信公众号

摘要

止损机制指以控制组合回撤为目的策略机制。本篇报告首先从10个方面对止损机制的特点和适用性进行详细介绍,之后针对不同组合的调仓属性,构建了单步止损、多步止损和定期止损策略。在止损机制大概率降低组合收益的理论背景下,本文所构建的止损策略均能有效提升国内股债配置组合的长期收益,并能实现良好的止损效果。

止损机制十问十答

1)什么是止损机制?止损机制可以描述为:当组合的净值损失达到一定数额时,触发止损状态,调整组合中风险资产和安全资产的比例来构建安全组合,避免组合进一步出现损失,并当组合净值恢复到一定程度后,退出止损状态,将组合各资产比例恢复到原有水平。

2)止损机制能提升组合收益吗?止损机制能否提升组合收益,取决于组合中风险资产的下行动量,风险资产的下行动量越强,止损机制提升组合收益的概率越大。

3)什么样的组合适合止损机制?有最大回撤限制的组合、考核期较长的组合、调仓频率较高的组合、风险资产夏普率较低的组合、风险资产动量效应较强的组合。

4)止损和择时有何异同?相异方面:两者目的有本质差异、两者对组合的收益影响有差异、止损适合低夏普资产而择时适合高波动资产。相似方面:部分止损机制能具备“下行择时”效果、部分择时策略能起到止损目的、两者均更适合调仓频率较高的组合。

5)止损和安全垫策略有何异同?相异方面:两者目的有本质差异、两者在初始状态的风险资产配比不同、两者对回撤的忍耐程度不同。相似方面:两者均存在“安全底线”、净值距离“安全底线”越近时两者组合中安全资产的配置比例大概率越高。

6)定期止损和移动止损如何选择?如果组合仅考虑从组合建立日到最终时点的回撤控制,如封闭式产品,则静态止损更加合适;如果组合需考虑任一时点入场到最终时点的回撤控制,如开放式产品,如则移动止损更加合适。

7)止损点位如何设定?对于有最大回撤目标的组合,需要兼顾安全组合来设置止损点位。对于没有最大回撤目标的组合,可以通过技术指标来设定止损点位。同时止损点位整体应与组合波动高低正相关,与组合调仓频率负相关。

8)安全组合如何选择?安全组合应与止损点位同时考虑,安全组合可以动态变化。

9)终止点位如何设定?终止点位应锚定止损点位。

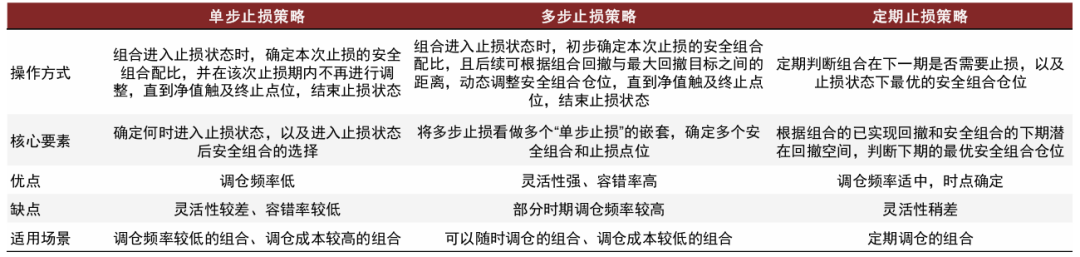

10)单步止损和多步止损有何差异?多步止损的灵活性更强,而单步止损换手率低,适用范围更广。

单步止损策略构建

1)构建思路。单步止损是指组合进入止损状态时,确定本次止损的安全组合配比,并在该次止损期内不再进行调整,直到净值触及终止点位,结束止损状态。因此其核心在于确定何时进入止损状态,以及进入止损状态后安全组合的选择。

2)策略实证。从结果看:

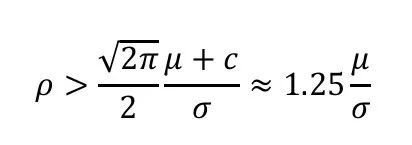

► 对于2股8债的组合:不论最大回撤目标是多少,单步止损策略均能将实际回撤控制在目标之内。不同参数下,策略能平均获取6.61%的全局超额收益。最优策略对应最大回撤目标10%、安全组合股票比例5%、终止点位为止损点位20%的情形。

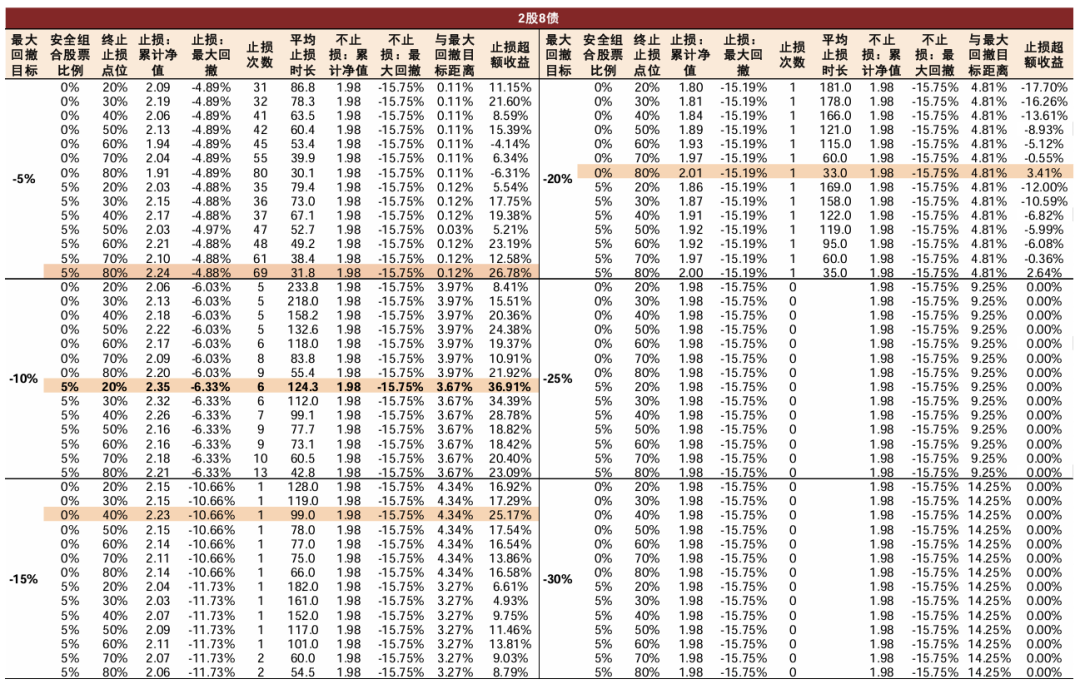

► 对于3股7债的组合:当最大回撤目标为5%时,若将安全组合的股票比例设置为10%的较高水平,则单步止损策略的实际最大回撤会突破5%的最大回撤目标,其余情形下,单步止损策略均能将实际回撤控制在目标之内。不同参数下,策略能平均获取8.12%的全局超额收益。最优策略对应最大回撤目标10%、安全组合股票比例0%、终止点位为止损点位80%的情形。

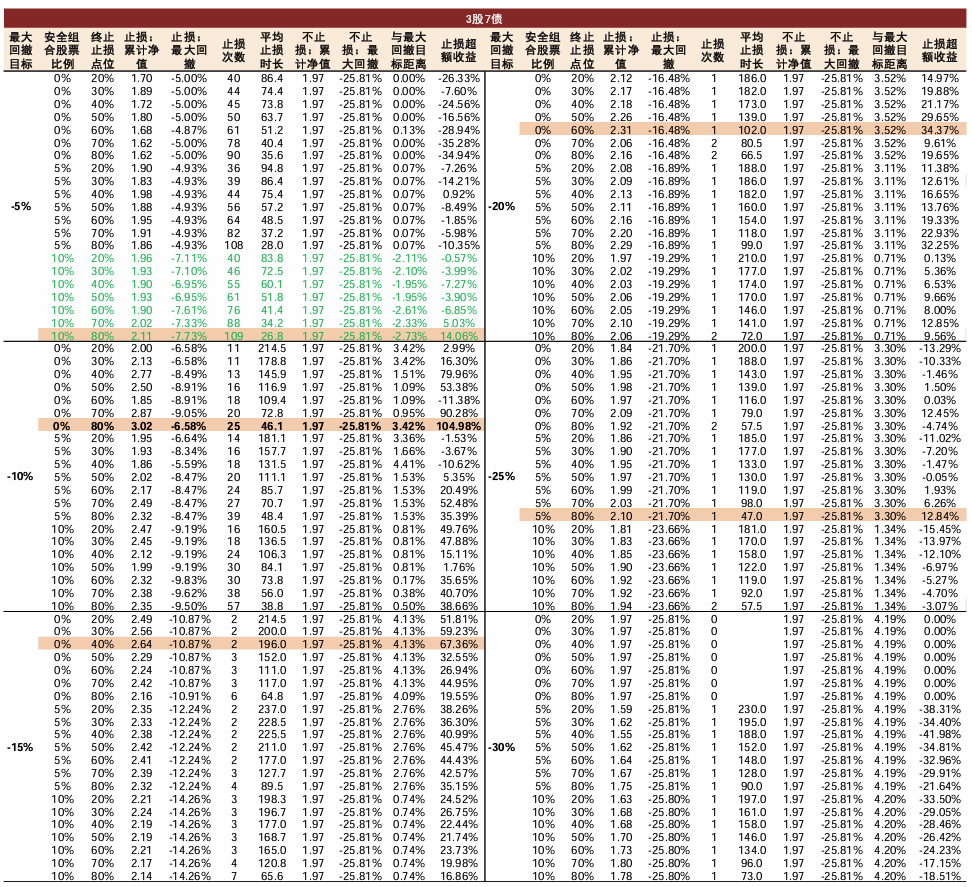

► 对于4股6债的组合:当最大回撤目标为10%时,若将安全组合的股票比例设置为15%的较高水平,则单步止损策略的实际最大回撤会突破10%的最大回撤目标。其余情形下,单步止损策略均能将实际回撤控制在目标之内。不同参数下,策略能平均获取33.66%的全局超额收益。最优策略对应最大回撤目标15%、安全组合股票比例0%、终止点位为止损点位30%的情形。

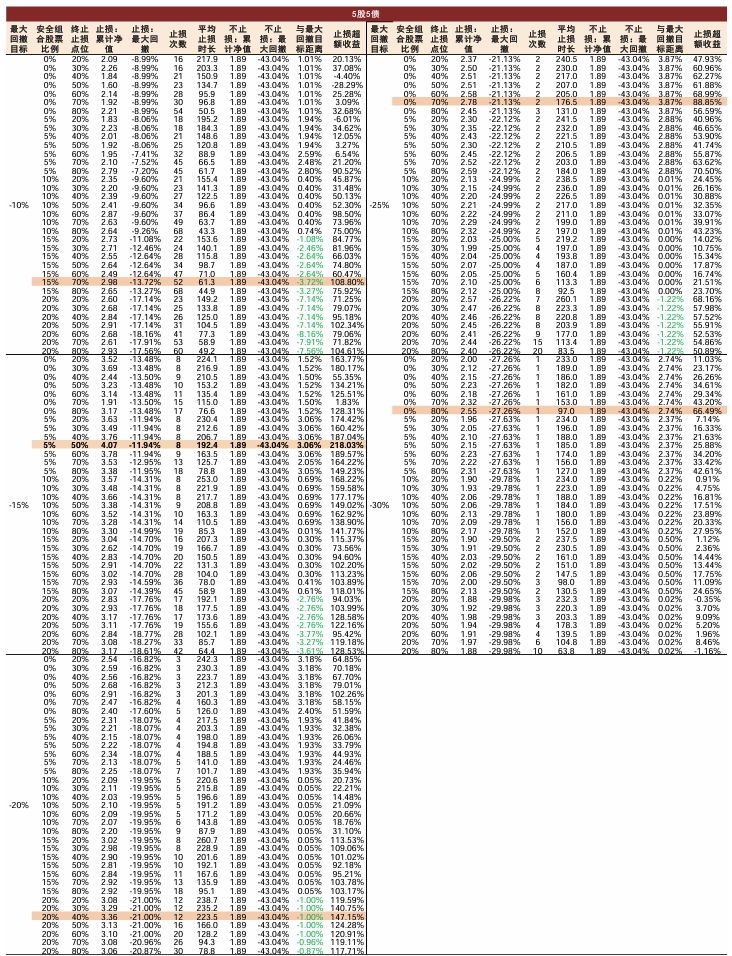

► 对于5股5债的组合:当安全组合的股票比例达到20%时,单步止损策略的实际最大回撤有较大概率会突破5%的最大回撤目标,因此安全起见,对于5股5债的组合,安全组合的股票比例不应超过20%。不同参数下,策略能平均获取63.83%的全局超额收益。最优策略对应最大回撤目标15%、安全组合股票比例5%、终止点位为止损点位50%的情形。

► 原始组合的股票配置比例越高、最大回撤目标越严格、安全组合的股票配置比例越高、终止点位取值越接近止损点位,止损机制越能提升组合收益。

多步止损策略构建

1)构建思路。多步止损策略可以看做多个“单步止损”的嵌套。我们可以通过设置多个安全组合的方法,得到多个止损点位,在每个止损点位内使用对应的安全组合进行止损,从而实现多步止损的效果。

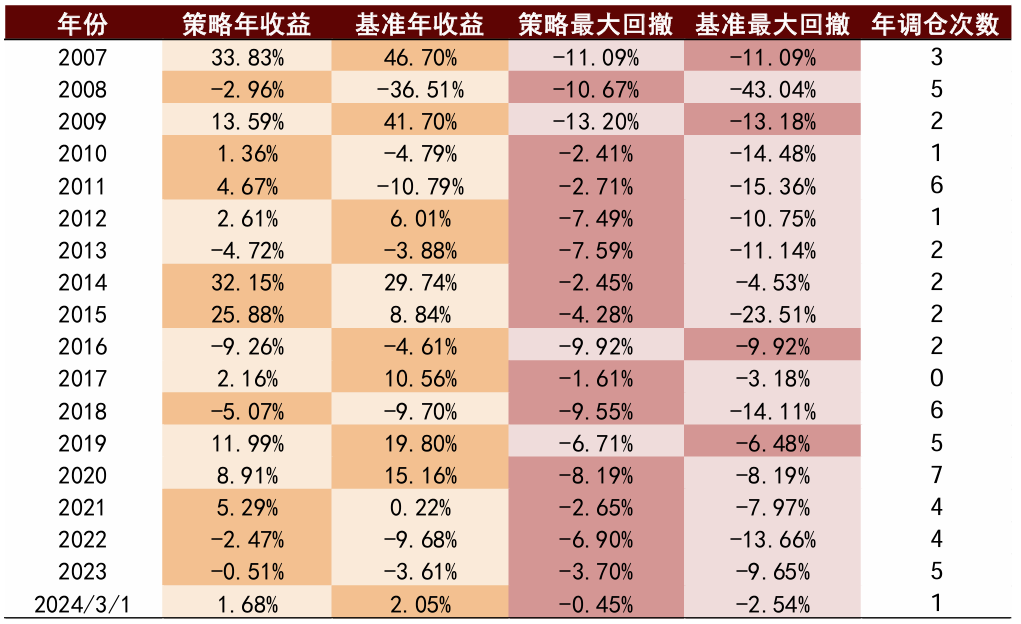

2)策略实证。我们对4股6债组合应用多步止损策略。从结果看,2007年至今,多步止损策略可以将原始组合的累计净值从1.94提升至2.93,滚动最大回撤由35.24%降至11.26%,期间共调仓268次,平均每年调仓15.7次,大约每月调整一次。分年来看,策略在多数年份能够提升组合年收益,仅在2013年微弱增加了组合当年最大回撤,在其他年份均能有效降低组合当年最大回撤。我们认为多步止损策略在调仓频率不算太高的情况下,能有效控制原始组合的滚动回撤,同时可以显著提升原始组合的全局收益。

定期止损策略构建

1)构建思路。定期判断组合在下一期是否需要止损,若需止损,根据组合当前的剩余回撤空间,反推下一期的最优安全组合。

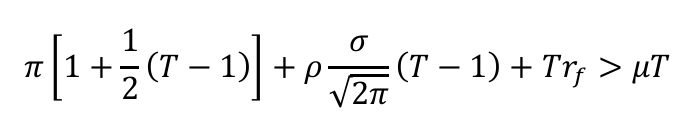

2)策略实证。我们对5股5债组合应用定期止损策略,止损观察日选为每月底。从结果看,2007年至今,定期止损策略可以将原始组合的累计净值从1.89提升至2.62,滚动最大回撤由43.50%降至18.36%。期间共调仓48次,平均每年调仓2.66次,调仓频率较低。分年来看,策略在多数年份能够提升组合年收益,仅在2009和2019年微弱增加了组合当年最大回撤,在其他年份均能有效降低组合当年最大回撤。我们认为定期止损策略能有效控制原始组合的滚动回撤,同时可以较为显著地程度提升原始组合的全局收益。

3)加入择时观点。我们尝试在定期止损策略中,加入在报告《量化配置系列(8)先发制人:A股左侧择时指标探讨》中所构建的A股择时指标。即在定期调仓日,获取A股择时指标的择时观点,如果是看多或看平信号,则延续原定期止损策略的逻辑,得到当前的最优安全组合;如果是看空信号,则直接令安全资产比例最高的一个安全组合,作为当前最优安全组合。从结果看,2007年至今,加入择时信号的定期止损策略可以将不加择时信号时的累计净值从2.62 提升至2.84,滚动最大回撤由18.36%降至16.96%。期间共调仓58次,平均每年调仓3.22次,调仓频率较低。我们认为有效的择时信号能够优化止损策略的表现,择时与止损并不孤立。

风险提示

本文结论基于历史数据构建,当未来投资环境出现变化时,本文结论可能会失效。

正文

止损机制十问十答

什么是止损机制

止损机制可以描述为:当组合的净值损失达到一定数额时,触发止损状态,调整组合中风险资产和安全资产的比例来构建安全组合,避免组合进一步出现损失,并当组合净值恢复到一定程度后,退出止损状态,将组合各资产比例恢复到原有水平。

通过以上定义可以看出,止损机制有4项关键要素:

1)净值损失。根据净值损失的定义不同,止损机制可以被分为静态止损和移动止损:

► 静态止损:计算净值损失时,以组合当前净值相对初始(建仓日)净值的变化来计算净值损失。如组合初始净值为1,当前净值为0.9,则净值损失为10%。

► 移动止损:计算净值损失时,以组合当前净值相对前期最高净值的变化(即组合当前回撤)来计算净值损失。如组合初始净值为1,当前净值为0.9,前期最高净值为1.1,则净值损失为18.18%。

2)止损点位。止损点位为触发止损状态的净值损失程度。止损点位会对于止损效果有一定影响。

3)风险资产和安全资产。止损机制会在触发止损状态后,提升安全资产的配置比例,同时降低风险资产的配置比例,我们在后文中将提升了安全资产配置比例的组合称为安全组合。此处风险资产和安全资产根据资产波动率定义,即波动率较低的为安全资产,波动率较高的为风险资产。同时根据风险补偿,风险资产应具备相对安全资产更高的全局期望收益。

4)终止点位。终止点位为退出止损状态的组合净值恢复程度。终止点位对止损效果也有一定影响。

图表1:止损机制及其关键要素

资料来源:Wind,中金公司研究部

止损机制能提升组合收益吗

止损机制能否提升组合收益,取决于组合中风险资产的下行动量,风险资产的下行动量越强,止损机制提升组合收益的概率越大。我们可以将止损机制对于组合收益的提升程度简化为以下公式:

止损对组合收益的提升=𝜔(𝑅 𝑠𝑎𝑓𝑒−𝑅 𝑟𝑖𝑠𝑘)∗𝑡∗𝑛

其中,𝜔为止损状态下安全资产的超配(风险资产的低配)比例,𝑅 𝑠𝑎𝑓𝑒为止损状态下风险资产预期收益率,𝑅 𝑟𝑖𝑠𝑘为止损状态下风险资产预期收益率,𝑡为平均单次止损时长,𝑛为止损次数。

从上述公式可以看出,若想让止损机制提升组合收益,则需要在止损状态下,风险资产的预期收益率低于安全资产的期望收益率。显然,组合进入止损状态意味着风险资产已经出现下跌,此时:(1)若风险资产在下行状态的动量效应较强,则其在止损状态下的期望收益率有更大概率低于安全资产,从而使止损机制能够提升组合收益(Kaminski, 2014);( 2)若风险资产在下行状态的反转属性较强,则其在止损状态下的期望收益率有更大概率高于安全资产,从而使止损机制无法提升组合收益;(3)若风险资产在下跌之后具有随机游走特征,由于风险资产全局期望收益高于安全资产,因此止损机制也无法提升组合收益。

很多情况下止损机制会降低组合长期收益。首先,并非资产在任何情况之下均有动量特征,一旦资产表现出反转特征,则止损机制大概率会降低组合收益。其次,动量分为上行动量和下行动量,对于期望收益为正的资产(多数资产期望收益为正),一般来说上行动量强于下行动量,典型的例子为债券资产,因此资产具有较强的下行动量是少数情形。也就是说,很多情况下,止损机制会降低组合长期收益多数学术研究(Robin Erdestam, 2008; Tooth, 2014等)表明,加入止损机制的组合难以在收益维度战胜长期持有组合。

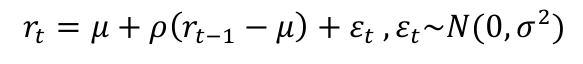

夏普率越低的组合,动量效应越强的组合,止损机制提升组合收益的概率越大。我们在附录1 中,参考Andrew W.(2017)论文中的方法,推导了合理假设下,止损机制能提升组合收益的理论条件。概括来说,当风险资产的一阶自相关系数高于风险资产夏普率的一定倍数时,止损机制才能提升组合收益。根据Andrew W.(2017)在论文中的测算,以A股为例,当资产日均收益 0.04%,日收益波动率1.61%的情况下,资产的一阶自相关系数须超过2.74%,才能使止损机制提升组合收益。以上结论反映出夏普率越低的组合,动量效应越强的组合,越适合加入止损机制。

什么样的组合适合止损机制

我们接下来分析哪些类型的组合比较适合加入止损机制。

1)有最大回撤限制的组合。分组合规定了最大回撤不能超过预设水平,对于这种组合来说,可以通过止损机制对最大回撤进行控制。

2)考核期较长的组合。止损机制触发止损状态后,会将较大比例的权重分配到安全资产之 上,而安全资产往往收益率较低,需要较长时间累积收益来解除止损状态。若组合的考核期较 短,则可能在考核期内多数时间处于止损状态,影响组合考核期收益,即考核期较长的组合更 适合加入止损机制。

3)调仓频率较高的组合。加入止损机制会提升组合的调仓次数,对于调仓频率较低的组合,为控制调仓频率,只能设置一个较高的止损点位(在净值损失较大时止损),策略灵活性较弱;而对于调仓频率较高的组合,可以根据对回撤的忍耐程度,动态设置较高或较低的止损点位,策略灵活性较强。

4)风险资产夏普率较低的组合。根据我们前文分析,止损机制能否提升组合收益,取决于组合中风险资产的下行动量。下行动量分为两部分,一是“下行”,二是“动量”。从下行维度来说,风险资产夏普率越低,越有可能进入连续下行状态,因此加入止损越有价值。

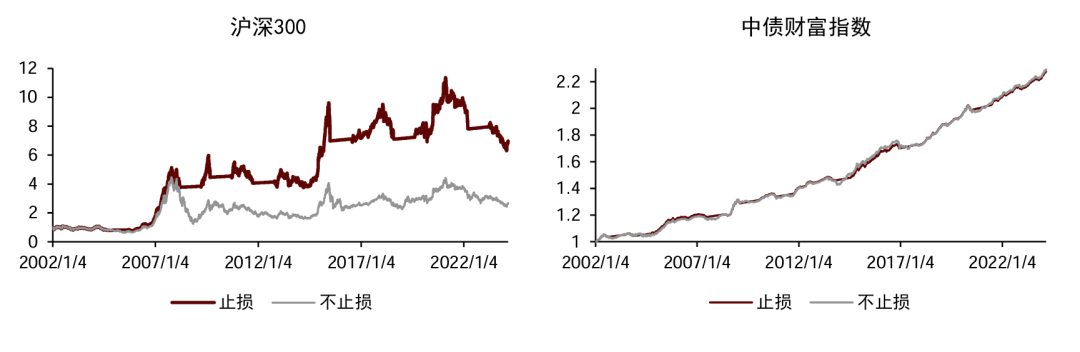

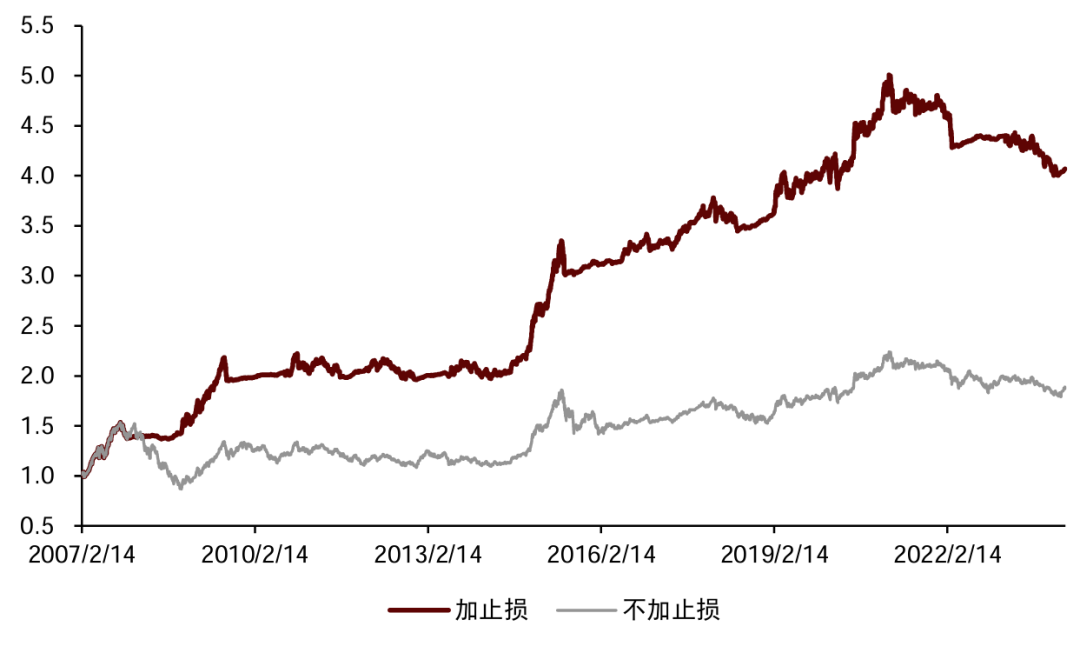

以国内股债为例,2002年至今,沪深300和中债财富指数的年化收益接近,但中债财富指数的夏普率高于沪深300,因此理论上沪深300更适合加入止损机制。我们可以构建一个简单的回测案例:从2002年开始,对于沪深300或中债财富指数,当其回撤超过其年化波动率时,进入止损状态,完全持有年化收益2%的货币资产,直到回撤完全填补至0,再转移至持有原资产。对于沪深300来说,2002年至今,止损的累计净值为6.97,不止损的累计净值为 2.67,加入止损机制能显著提升沪深300的历史表现;而对于中债财富指数来说,2002年至今,止损的累计净值为2.27,不止损的累计净值为2.29,止损反而会降低中债财富指数的历史表现。因此,风险资产夏普率较低的组合,更适合加入止损机制。

图表2:沪深300比中债财富指数更适合加入止损机制

资料来源:Wind,中金公司研究部

5)风险资产动量效应较强的组合。根据我们前文分析,止损机制能否提升组合收益,取决于组合中风险资产的下行动量。下行动量分为两部分,一是“下行”,二是“动量”。从动量维度来说,组合中风险资产的动量效应越强,下行状态的持续性越强,加入止损越有价值。

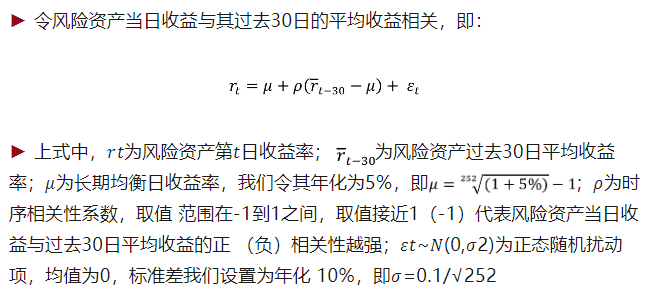

我们通过蒙特卡洛模拟来验证该结论,具体步骤为:

► 为验证不同动量效应下止损策略的效果,我们分别令𝜌取值为0.5、0.25、0、-0.25、-0.5,共5个组合,来进行后续策略构建。

► 止损规则为:如果组合当前回撤超过了5%,则进行止损,完全持有年化收益2%的货币 资产,直到组合的回撤变为0,结束止损,恢复原有配置比例。

► 每个𝜌对应下的组合进行1000轮测试,每次测试按照上述止损规则进行1250个交易日。取1000次测试组合最终收益率的平均值,作为该𝜌对应组合的止损效果。

下表展示了不同时序相关性系数𝜌所对应组合的止损效果。可以看到,𝜌越大,则组合加入止损 机制后的累计收益越高,即组合中风险资产的动量效应越强,加入止损越有价值。

图表3:风险资产动量效应较强的组合,更适合加入止损机制

资料来源:Wind,中金公司研究部

止损和择时有何异同

相异方面:

1)两者目的有本质差异。止损根本目的是为了控制组合回撤,择时根本目的是为了提升组合收益。

2)两者对组合的收益影响有差异。止损机制有较高的概率会降低组合长期收益(原因见前文第二点),而有效的择时策略能够提升组合长期收益。

3)止损适合低夏普资产,择时适合高波动资产。我们在前文第三点分析过,止损机制更适合风险资产夏普率较低的组合。而对于择时来说,在策略长期有效的情况下,资产波动率越高,择时收益提升越高。原因在于𝑎𝑙𝑝ℎ𝑎=𝐼𝐶∗𝑍𝑠𝑐𝑜𝑟𝑒(𝑖)∗𝜎(𝑟𝑖),对于择时策略来说,𝐼𝐶为资产当期观点序列与下期收益序列的相关性,即预测准确度;𝑍𝑠𝑐𝑜𝑟𝑒(𝑖)为当前观点,看多为1,看空为0;𝜎(𝑟𝑖)为资产波动率。可以看出,在择时策略整体有效(IC>0)的情况下,资产波动率越高,择时策略的收益越高。因此概括来说,止损适合低夏普资产,择时适合高波动资产。

相似方面:

1)部分止损机制能具备“下行择时”效果。根据前文分析,如果组合中风险资产具有较强的动量特征,则止损机制能够提升组合长期收益,具备了“下行择时”效果。

2)部分择时策略能起到止损目的。一些短周期趋势型择时策略能够在风险资产下跌初期及时发出看空信号,从而规避组合出现进一步下跌,起到了择时目的。

3)两者均更适合调仓频率较高的组合。我们在前文已经分析得出止损机制更适合调仓频率较高的组合。而对于择时策略而言,由于𝐼𝑅=𝐼𝐶∗√𝑛 ,在择时策略长期有效的情况下,判断次数越多,策略的信息比率越高,即择时策略也更加适合调仓频率较高的组合。

止损和安全垫策略有何异同

广义的安全垫策略指:设定组合在终止日的最低收益率(如5%),令组合当前配置于风险资产的比例,和组合已实现收益率与最低收益率的差值相关(如当前组合收益率为8%,风险乘数为2,则当前风险资产配置比例为(8%-5%)*2=6%)。

实操中安全垫策略可能进行多种变形,在此不做过多赘述,我们着重分析止损机制和安全垫策略的异同点。

相异方面:

(1)两者目的有本质差异。止损根本目的是为了控制组合回撤,安全垫策略根本目的是为了令组合在终止日的收益率不低于特定水平。

(2)两者在初始状态的风险资产配比不同。加入止损机制的组合,在初始点由于不存在回撤,故会配置较高比例的风险资产。安全垫策略的风险资产配比与当前安全垫厚度相关,由于初始状态安全垫较薄,因此安全垫策略会在初始点配置较低比例的风险资产。

(3)两者对回撤的忍耐程度不同。加入止损机制的组合,其风险资产配置比例取决于当前的回撤水平,回撤越大则风险资产配置比例大概率越低。安全垫策略的风险资产配置比例取决于组合当前净值与安全线之间的距离,即使组合已经出现了一定回撤,只要组合净值与安全线之间仍有较大距离,则组合依然可以维持较高的风险资产配置比例。

相似方面:

(1)两者均存在“安全底线”。对于加入止损机制的组合,如组合最大回撤目标为10%,且组合前期净值高点为2,则组合“安全底线”为1.8,即未来净值不能低于1.8。对于安全垫策略,如目标为组合在终止日的收益率不低于5%,则组合“安全底线”为1.05,即安全垫已形成后,组合任一时刻净值尽可能不低于1.05。

(2)净值距离“安全底线”越近,组合中安全资产的配置比例大概率越高。对于止损机制而言,净值距离“安全底线”越近,越有可能进入止损状态,因此组合中安全资产的配置比例大概率越高。对于安全垫策略而言,组合中风险配置比例和组合已实现收益率与最低收益率的差值正相关,因此净值距离“安全底线”越近,组合中安全资产的配置比例大概率越高。

定期止损和移动止损如何选择

我们在前文介绍过,根据净值损失的定义不同,止损机制可以被分为静态止损和移动止损:

► 静态止损:计算净值损失时,以组合当前净值相对初始(建仓日)净值的变化来计算净值损失。如组合初始净值为1,当前净值为0.9,则净值损失为10%.

► 移动止损:计算净值损失时,以组合当前净值相对前期最高净值的变化(即组合当前回撤)来计算净值损失。如组合初始净值为1,当前净值为0.9,前期最高净值为1.1,则净值损失为18.18%。

静态止损和移动止损的适用场景存在差异。如果组合仅考虑从组合建立日到最终时点的回撤控制,如封闭式产品,则静态止损更加合适;如果组合需考虑任一时点入场到最终时点的回撤控制,如开放式产品,如则移动止损更加合适。

移动止损对最大回撤的控制效果更好。如组合先上涨20%,而后下跌10%,则移动止损能够捕捉到10%的回撤,而静态止损无法实现这一点。因此对于最大回撤的控制来说,移动止损更加有效。静态止损对组合收益的损耗大概率更低。我们前文使用公式𝜔(𝑅𝑠𝑎𝑓𝑒−𝑅𝑟𝑖𝑠𝑘)∗𝑡∗𝑛来表示止损 机制对组合收益的提升。多数情况下,𝑅𝑟𝑖𝑠𝑘>𝑅𝑠𝑎𝑓𝑒,因此在其他变量不变的情况下,𝑛越小, 止损机制对组合收益的损耗越低。而静态止损由于只考虑相对初始净值的变化,其触发次数大 概率小于移动止损,因此对组合收益的损耗大概率更低。

静态止损对组合收益的损耗大概率更低。我们前文使用公式𝜔(𝑅𝑠𝑎𝑓𝑒−𝑅𝑟𝑖𝑠𝑘)∗𝑡∗𝑛来表示止损机制对组合收益的提升。多数情况下,𝑅𝑟𝑖𝑠𝑘>𝑅𝑠𝑎𝑓𝑒,因此在其他变量不变的情况下,𝑛越小,止损机制对组合收益的损耗越低。而静态止损由于只考虑相对初始净值的变化,其触发次数大概率小于移动止损,因此对组合收益的损耗大概率更低。

止损点位如何设定

1)对于有最大回撤目标的组合,需要兼顾安全组合来设置止损点位。一个简单的例子,假设最大回撤目标为不超过20%,如果安全组合为100%货币基金,则止损点位可以非常接近 20%;但若安全组合为90%利率债+10%股票,则可能要在15%左右的位置就开始止损。我们会在后文说明,止损点位主要由最大回撤目标和安全组合的剩余回撤空间决定。

2)对于没有最大回撤目标的组合,可以通过技术指标来设定止损点位。比较经典的例子为海龟交易法中基于ATR来设置止损点位,即止损点位为前期最高价-2倍ATR。类似也可根据 MACD、RSI等指标来确定止损点位。其中部分技术指标具备趋势择时效果,对于下行动量较强的资产,利用技术指标来设定止损点位能够在控制回撤的同时,一定程度提升组合长期收益。

我们称高止损点位为在净值损失较大时止损,低止损点位为净值损失较小时止损,则:

3)止损点位整体应与组合波动高低正相关。为高波动组合设置较低的止损点位会频繁触发止损状态,影响组合长期收益;为低波动组合设置较高的止损点位会使止损难以触发,失去止损意义。因此止损点位的高低整体应与组合的波动水平正相关。

4)止损点位应与组合调仓频率负相关。在其他条件相同的情况下,止损点位越低,止损触发次数越多,因此设置止损点位时应考虑组合的调仓频率,调仓频率低的组合应设置相对较高的止损点位,调仓频率高的组合可以接受相对较低的止损点位。

安全组合如何选择

1)安全组合应与止损点位同时考虑。在最大回撤目标不变的情况下,止损点位取得越低,安全组合可以后续出现的回撤空间越大,使得我们可以选择波动相对更高的安全组合。举例来说,如果最大回撤目标是-10%,止损点位为-9%,则基本只能选择现金作为安全组合;而如果最大回撤目标为-10%,止损点位为-7%,则安全组合中也可加入波动更高的利率债等资产。

2)安全组合可以动态变化。进入止损状态后,我们可以根据组合当前回撤与最大回撤目标之间的距离,动态调整安全组合仓位。我们会在后文“多步止损策略构建”中,介绍一个安全组合仓位动态调整的模型。

终止点位如何设定

终止点位应锚定止损点位。原因在于两方面:

► 第一,止损点位的设置一定程度反映了组合属性,比如,较高的止损点位反映组合的最大回撤目标可能较大、组合的目标波动和风险容忍度可能较高、组合的收益目标可能较高,等等,因此终止点位的设定也应契合组合属性,即较高的止损点位应有较高的终止点位,较低的止损点位应有较低的终止点位。

► 第二,如果止损点位与终止点位差距过大,则会使组合长期处于止损状态,影响组合收益;如果止损点位与终止点位差距过小,则会使组合频繁出现短期止损,带来较大的冲击成本。

我们在后文止损策略构建时,会令终止点位为止损点位的固定百分比。

单步止损和多步止损有何差异

单步止损是指:组合进入止损状态时,确定本次止损的安全组合配比,并在该次止损期内不再进行调整,直到净值触及终止点位,结束止损状态。即单步止损对于安全组合只有“一步”调整。

多步止损是指:组合进入止损状态时,初步确定本次止损的安全组合配比,且后续可根据组合回撤与最大回撤目标之间的距离,动态调整安全组合仓位,直到净值触及终止点位,结束止损状态。即多步止损对于安全组合具有“多步”调整。

从两者的差异来看:

1)多步止损的灵活性更强。多步止损的安全组合可以动态变化,从而给予了止损机制更大的调整和容错空间。而单步止损的安全组合保持固定,需要更加精准的估计止损点位和挑选安全组合,灵活性稍差。

2)单步止损换手率低,适用范围更广。由于多步止损会动态调整安全组合情况,因此其换手率和调仓次数显著多于单步止损,对于一些低频组合来说适用性不足。而单步止损仅有“进入止损”和“退出止损”的两次调仓,更适合低频组合,使用范围更广。

由于单步止损和多步止损各有优劣,我们下文将分别构建两种模式的止损策略,方便不同类型投资者参考。

单步止损策略构建

构建思路

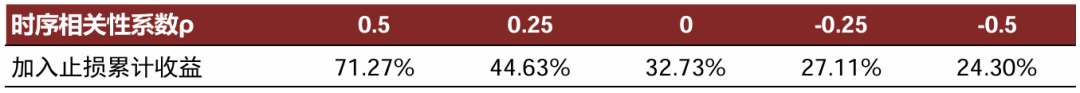

单步止损的关键在于选择止损点位和安全组合。单步止损是指组合进入止损状态时,确定本次止损的安全组合配比,并在该次止损期内不再进行调整,直到净值触及终止点位,结束止损状态。因此其核心在于确定何时进入止损状态,以及进入止损状态后安全组合的选择。

我们通过以下思路来构建单步止损策略:

1)单步止损中,止损点位和安全组合必须先确定其中之一,才能求解另一个的最优解。原因在于单步止损没有容错空间,必须将止损点位和安全组合同时确定;而若在求解时两者均未给定,则最优解存在无数个(每个止损点位均对应一个最优止损组合)。因此在单步止损中,必须先给定止损点位或安全组合,才能进一步求解。

2)我们在单步止损中预先给定安全组合,并进一步计算止损点位。原因在于给定了安全组合相当于明确了止损后组合的收益风险特征,方便我们进一步计算止损点位和终止点位。对于预先给定止损点位再求最优安全组合的模型,可参考下文的“定期止损”策略。

3)止损点位的选取依赖最大回撤目标和安全组合的剩余回撤空间。最大回撤目标是预先给定的组合回撤上限,安全组合剩余回撤空间是安全组合未来进一步可能出现的最高回撤,这两种共同决定了组合的止损点位。举例来说,假设组合的最大回撤目标是不超过30%,而当前时点安全组合未来最多再出现20%的回撤,设当前止损点位为x,则有(1-x)*(1-20%)=(1-30%), 可求得x=12.5%。随着时间推移,假设安全组合的剩余回撤空间变为18%,则当前止损点位 应变为14.6%。可以看到,在最大回撤目标不变的情况下,止损点位完全取决的安全组合的剩余回撤空间。当组合实际回撤首次超过止损点位时,以下一日作为止损开始日。

4)安全组合的剩余回撤空间可以根据安全组合的已实现回撤和潜在最大回撤来进行估计估计。剩余回撤空间反映了安全组合“未来”进一步可能出现的最高回撤,已实现回撤反映了安全组合“过去”已经出现的回撤,潜在最大回撤反映了安全组合“全局”的回撤上限。因此如果我们能够估计出安全组合的潜在最大回撤,同时又能够观察到安全组合的已实现回撤,便能计算出安全组合未来的剩余回撤空间。

5)安全组合的潜在最大回撤可使用其经验分布的VAR进行估计。我们在报告《组合管理系列(1):回撤的分布、期望及其在投资组合中的应用》中,介绍了使用帕累托分布来计算组合最大回撤的经验分布的方法。得到组合最大回撤的经验分布后,我们可以取其95%VAR或 99%VAR,作为其潜在最大回撤的估计,记为a。其背后含义为:在95%(99%)的置信度下, 安全组合的最大回撤不会超过a。

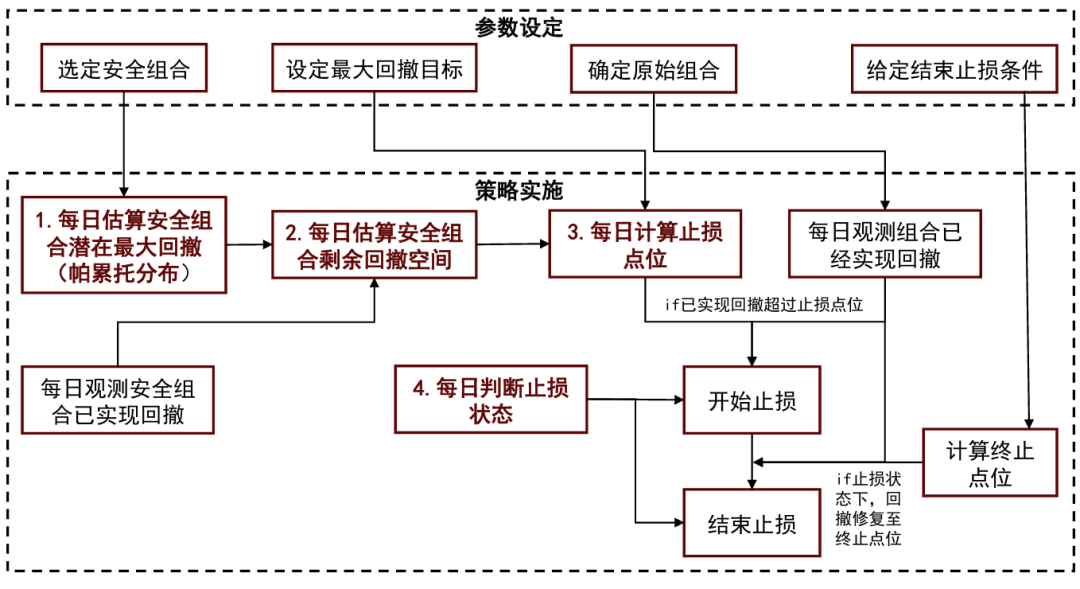

图表4:单步止损策略的构建思路

资料来源:Wind,中金公司研究部

我们以国内股债配置组合为例,来展示单步止损策略的实施方法:

1)确定原始组合。原始组合是在不止损的状态下,股债的配置比例。我们分别尝试2股8债、3股7债、4股6债、5股5债等4种原始组合,进行后续回测。股票资产我们使用沪深 300 指数,债券资产我们使用中债财富指数。

2)选定安全组合。安全组合是在止损状态下,股债的配置比例。我们分别尝试从0股10债 ~2 股8债等多种安全组合,进行后续回测。

3)设定最大回撤目标。最大回撤目标是预先给定的组合可承受的回撤上限。为更贴近实际投资需求,我们在本例中聚焦滚动1年最大回撤,我们分别尝试从5%~30%等多种滚动1年 最大回撤目标,进行后续回测。

4)每日估算安全组合潜在最大回撤。每日,我们以安全组合当日之前的净值数据,计算安全组合的滚动1年最大回撤,可以得到n个数据点。我们以这n个数据点作为样本,使用帕累托分布来拟合其经验分布,并进而计算经验分布的95%VAR,记为a,作为安全组合的潜在滚动1年最大回撤估计。其背后含义为:在95%的置信度下,安全组合的滚动1年最大回撤不会超过a。

5)每日估算安全组合剩余回撤空间。剩余回撤空间反映了安全组合“未来”进一步可能出现的最高回撤,已实现回撤反映了安全组合“过去”已经出现的回撤,潜在最大回撤反映了安全组合“全局”的回撤上限。我们在上一步已经估算出了安全组合的潜在滚动1年最大回撤 a,同时我们可以观测安全组合近1年的已实现回撤b,记安全组合的剩余回撤空间为c,则有 (1-b)*(1-c)=(1-a),从而可以每日估算安全组合的剩余回撤空间c。

(6)每日计算止损点位。举例来说,假设组合的最大回撤目标是不超过20%,而当前时点安全组合的剩余回撤空间为5%,即未来最多再出现5%的回撤,设当前止损点位为x,则有(1-x)*(1-5%)=(1-20%)。

(7)每日计算终止点位。终止点位为退出止损状态的组合净值恢复程度。终止点位应锚定止损点位,原因在上章有所分析。在本例中,我们令终止点位为止损点位的固定百分比,尝试其从20%~80%不同取值下的回撤效果。

(8)每日判断止损状态。如果当日组合的滚动1年回撤超过了止损点位,则从下一日开始进入止损状态,将配置比例调整为安全组合;在止损状态下,如果当日组合的滚动1年回撤修复到了终止点位,则结束止损状态,将配置比例恢复为原始组合。

图表5:单步止损策略的构建流程

资料来源:Wind,中金公司研究部

在上述回测流程中,涉及以下几个参数:原始组合的股债配置比例、安全组合的股债配置比例、最大回撤目标、终止点位。这4个参数中,原始组合的股债配置比例和最大回撤目标是在组合构建初期便预先设定的,可以看做超参数安全组合的股债配置比例和终止点位是在止损机制中加入的,可以看做模型参数也就是说,止损机制专门涉及的参数其实只有安全组合的股债配置比例和终止点位两个。

策略实证

我们在附录部分展示了原始组合不同股债配置比例下,加入止损机制后的组合表现。回测时间 为2007年初~2024年3月,每次调仓收取单边千一手续费。

1)对于2股8债的组合:

► 不论最大回撤目标是多少,我们的单步止损策略均能将实际回撤控制在目标之内。

► 不同参数下,策略能平均获取6.61%的全局超额收益,即止损机制整体提升了组合表现。分情况看,在最大回撤目标取20%时,止损机制会降低组合全局收益;其余情况下,止损机制能够提升组合全局收益。

► 最优策略对应最大回撤目标10%、安全组合股票比例5%、终止点位为止损点位20%的情形,此时单步止损策略能将组合净值从1.98提升至2.35,获取36.91%的全局超额收益,期间共止损6次,平均止损时长124.3个交易日。

图表6:2股8债组合的最优止损策略

资料来源:Wind,中金公司研究部

2)对于3股7债的组合:

► 当最大回撤目标为5%时,若将安全组合的股票比例设置为10%的较高水平,则单步止损策略的实际最大回撤会突破5%的最大回撤目标,最高达到7.73%,超过目标水平2.73%。其余情形下,单步止损策略均能将实际回撤控制在目标之内。

► 不同参数下,策略能平均获取8.12%的全局超额收益,即止损机制整体提升了组合表现。分情况看,在最大回撤目标为5%、25%、30%时,止损机制会降低组合全局收益,原因为当最大回撤目标过小时,组合会频繁止损,产生过多交易费用;当最大回撤目标过大时,组合在止损状态下的净值回复期太长,损失反弹收益。其余情况下,止损机制能够提升组合全局收益。

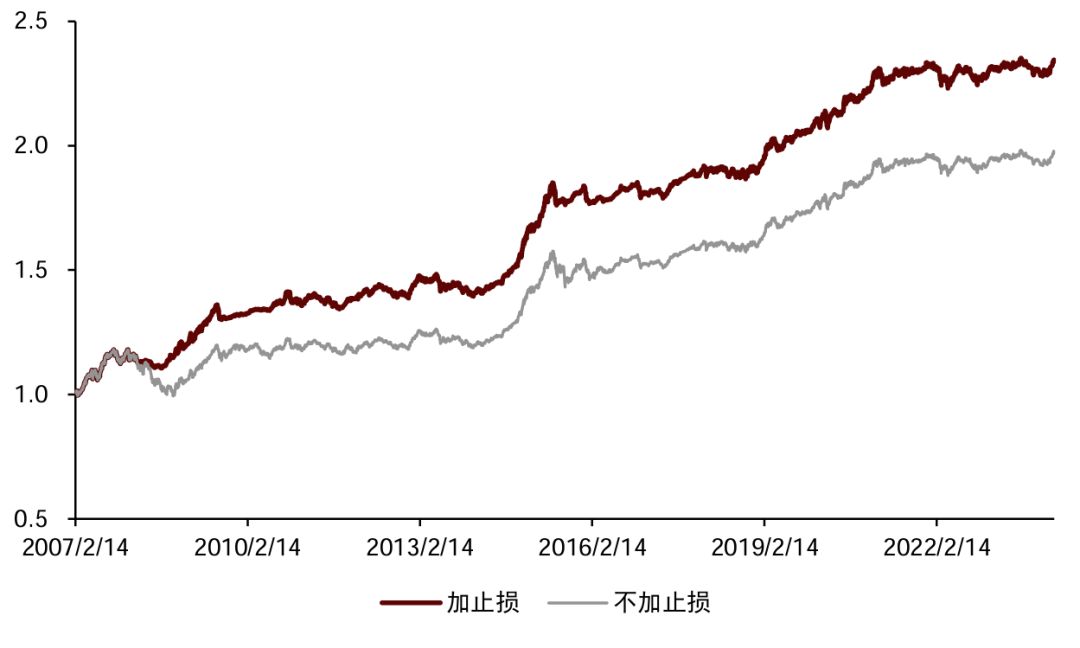

► 最优策略对应最大回撤目标10%、安全组合股票比例0%、终止点位为止损点位80%的情形,此时单步止损策略能将组合净值从1.97提升至3.02,获取104.98%的全局超额收益,期间共止损25次,平均止损时长46.1个交易日。

图表7:3股7债组合的最优止损策略

资料来源:Wind,中金公司研究部

3)对于4股6债的组合:

► 当最大回撤目标为10%时,若将安全组合的股票比例设置为15%的较高水平,则单步止损策略的实际最大回撤会突破10%的最大回撤目标,最多达到13.04%,超过目标水平3.04%。其余情形下,单步止损策略均能将实际回撤控制在目标之内。

► 不同参数下,策略能平均获取33.66%的全局超额收益。分情况看,在最大回撤目标为30%时,止损机制对组合全局收益的提升不大,平均只有0.44%,原因为当最大回撤目标过大时,组合在止损状态下的净值回复期太长,损失反弹收益。其余情况下,止损机制能够较为明显地提升组合全局收益。

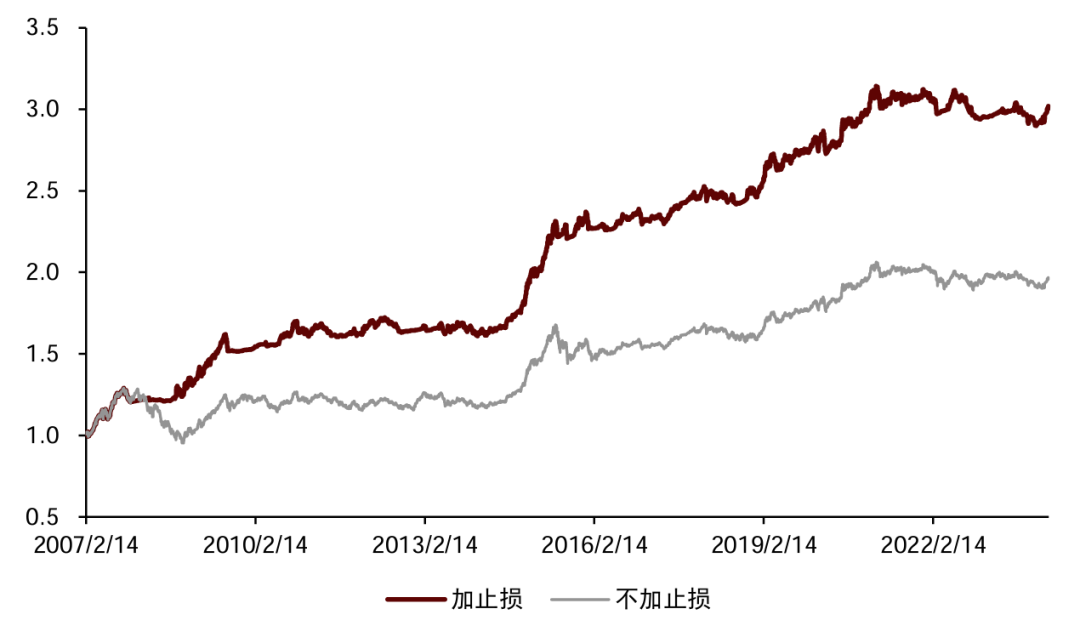

► 最优策略对应最大回撤目标15%、安全组合股票比例0%、终止点位为止损点位30%的情形,此时单步止损策略能将组合净值从1.94提升至2.93,获取99.27%的全局超额收益,期间共止损6次,平均止损时长207.7个交易日。

图表8:4股6债组合的最优止损策略

资料来源:Wind,中金公司研究部

4)对于5股5债的组合:

► 当安全组合的股票比例达到20%时,单步止损策略的实际最大回撤有较大概率会突破5%的最大回撤目标。因此安全起见,对于5股5债的组合,安全组合的股票比例不应超过20%。

► 不同参数下,策略能平均获取63.83%的全局超额收益。各最大回撤目标下,止损机制能够较为明显地提升组合全局收益。

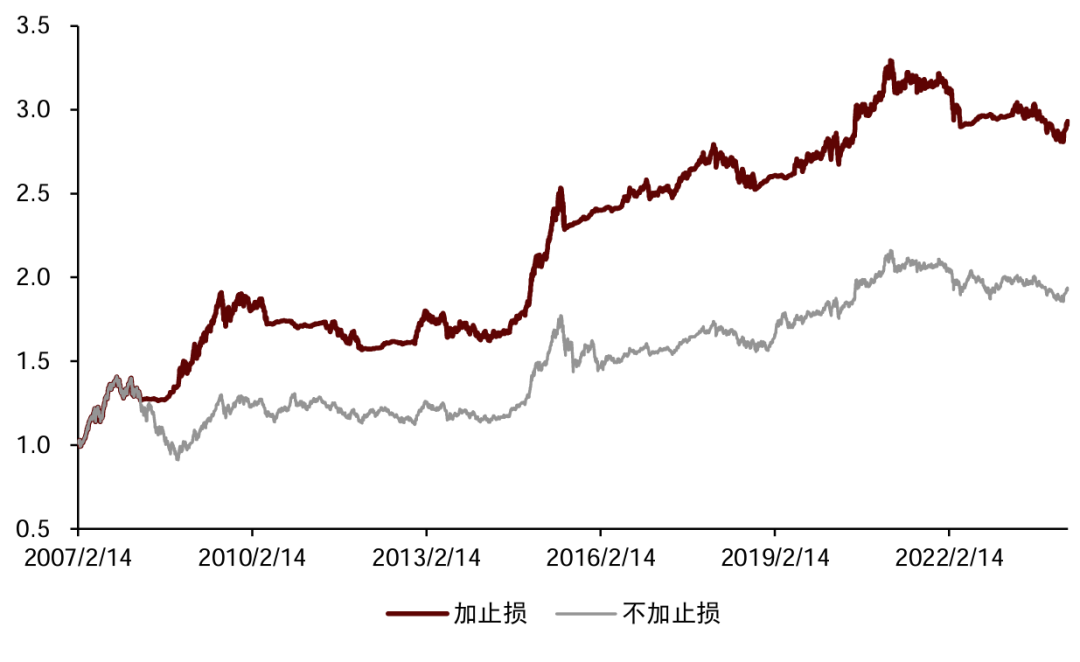

► 最优策略对应最大回撤目标15%、安全组合股票比例5%、终止点位为止损点位50%的情形,此时单步止损策略能将组合净值从1.89提升至4.07,获取218.03%的全局超额收益。

图表9:5股5债组合的最优止损策略

资料来源:Wind,中金公司研究部

5)我们尝试分析4个参数对止损策略超额收益的影响,即以历次测试的止损策略超额收益为因变量,4个参数为自变量,进行线性回归。从回归结果看:

► “原始组合的股票比例”对策略超额收益的影响显著为正,即原始组合的股票配置比例越高,止损机制越能提升组合收益。背后原因在于上一章我们分析过,夏普率越低的组合,越适合加入止损机制,而对于国内股债配置组合来说,股票配置比例越高,其长期夏普率越低,因此止损机制越能提升组合收益。

► “最大回撤目标(绝对值)”对策略超额收益的影响显著为负,即最大回撤目标越严格,止损机制越能提升组合收益。从我们前文的实证分析看,造成这一现象的主要原因是最大回撤目标取得较大时,组合容易在股票已经具备一定回撤时才开始止损,一方面容易错失股票大幅下跌后的快速反弹,另一方面会造成止损期过长。这一现象说明,如果一个组合可以容忍相对较高的回撤(最大回撤目标较大),则加入止损机制的必要性较低。

► “安全组合股票比例” 对策略超额收益的影响显著为正,即安全组合的股票配置比例越高,止损机制越能提升组合收益。背后原因在于安全组合的股票配置比例越高,安全组合的期望收益越高,从而使止损机制在实现回撤控制的基础上,尽可能减少对组合长期收益的削减。

► “终止点位” 对策略超额收益的影响显著为正,即终止点位取得越接近止损点位,止损机制越能提升组合收益。背后原因在于终止点位取得越接近止损点位,组合在止损状态下的时长越短,从而使止损机制在实现回撤控制的基础上,尽可能减少对组合长期收益的削减。

综合上述结论,我们建议在单步止损中,对于2股8债和3股7债的组合,最大回撤目标选择10%,对于4股6债和5股5债的组合,最大回撤目标选择15%;安全组合的股票比例控制在5%附近,终止点位为止损点位的50%左右。这样可以在满足最大回撤目标的情况下,获取相对较高的超额收益。

多步止损策略构建

构建思路

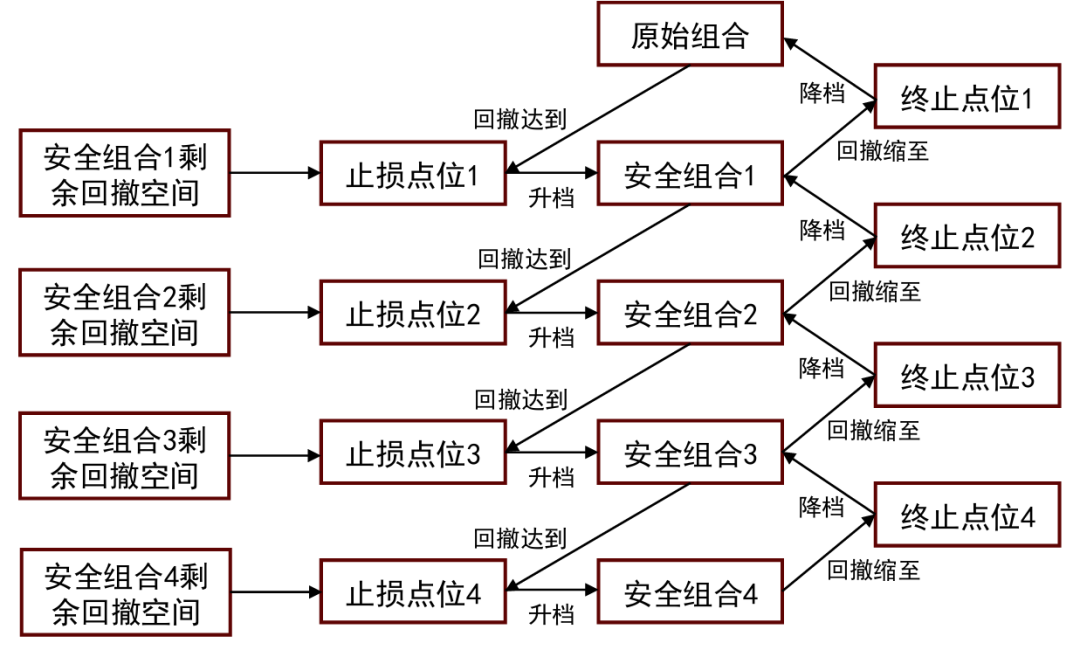

多步止损策略可以看做多个“单步止损”的嵌套。多步止损是指组合进入止损状态时,初步确定本次止损的安全组合配比,且后续可根据组合回撤与最大回撤目标之间的距离,动态调整安全组合仓位,直到净值触及终止点位,结束止损状态。可以看到,多步止损相当于进行了多次止损,如果我们把每次止损均看做一次单步止损,则多步止损策略可以看做多个“单步止损” 的嵌套。因此,我们可以基于上一章的单步止损策略,拓展得到多步止损策略。

多步止损策略多在安全组合和止损点位。回顾上一章单步止损中我们对于安全组合和止损点位的介绍,在同一时点,每一个安全组合均对应一个止损点位,安全组合的剩余回撤空间越小(越安全),其对应的止损点位越低(越接近最大回撤目标)。因此在多步止损策略中,我们可以通过设置多个安全组合的方法,得到多个止损点位,在每个止损点位内使用对应的安全组合进行止损,从而实现多步止损的效果。

我们以国内股债配置组合为例,来展示多步止损策略的实施方法:

1)确定原始组合。原始组合是在不止损的状态下,股债的配置比例。为提升止损步数,我们以波动较大的4股6债组合作为原始组合,进行后续回测。股票资产我们使用沪深300指数,债券资产我们使用中债财富指数。

2)选定多个安全组合。我们选定0股10债~3股7债共4个安全组合,进行后续回测。后文中,我们使用安全组合1指代3股7债组合,安全组合2指代2股8债组合,安全组合3指代1股9债组合,安全组合4来指代0股10债组合。

3)设定最大回撤目标。最大回撤目标是预先给定的组合可承受的回撤上限。为更贴近实际投资需求,我们在本例中聚焦滚动2年最大回撤,将滚动2年最大回撤目标定为15%,进行后续回测。

4)每日估算各安全组合潜在最大回撤。每日,我们以各安全组合当日之前的净值数据,计算各安全组合的滚动2年最大回撤。对于每个安全组合,可以得到n个数据点,我们以这n个数据点作为样本,使用帕累托分布来拟合其经验分布,并进而计算经验分布的95%VAR,记为 a,作为该安全组合的潜在滚动2年最大回撤估计。其背后含义为:在95%的置信度下,该安全组合的滚动2年最大回撤不会超过a。

5)每日估算各安全组合剩余回撤空间。剩余回撤空间反映了安全组合“未来”进一步可能出现的最高回撤,已实现回撤反映了安全组合“过去”已经出现的回撤,潜在最大回撤反映了安全组合“全局”的回撤上限。对于每个安全组合,我们在上一步已经估算出了该安全组合的潜在滚动2年最大回撤a,同时我们可以观测该安全组合近2年的已实现回撤b,记该安全组合的剩余回撤空间为c,则有(1-b)*(1-c)=(1-a),从而可以每日估算各安全组合的剩余回撤空间。

6)每日计算4个止损点位。我们在上一步,每日估算了各安全组合的剩余回撤空间,记为 a1~a4。设最大回撤目标为c,则每日计算的4个止损点位b1~b4可以通过公式(1-ai)*(1-bi)=(1-c)得到

7)每日计算4个终止点位。终止点位为退出止损状态的组合净值恢复程度。终止点位应锚定止损点位,原因在第一章有所分析。在本例中,我们令第1个终止点位为第1个止损点位的 50%,后续第i个终止点位为第i-1个止损点位与第i个止损点位的平均值。

8)每日判断止损状态。如果①当日组合回撤超过了第1个止损点位,则从下一日开始进入止损状态,将配置比例调整为安全组合1;②在止损状态下,如果当日组合回撤超过了第i个止损点位,则将配置比例调整为安全组合i,称为升档;③在止损状态下,如果组合当日回撤修复到了终止点位i,则将配置比例调整为安全组合i-1,称为降档;④在安全组合1状态下, 如果组合当日回撤修复到了终止点位1,则结束止损状态,将配置比例恢复为原始组合。

图表10:多步止损策略的构建思路

资料来源:Wind,中金公司研究部

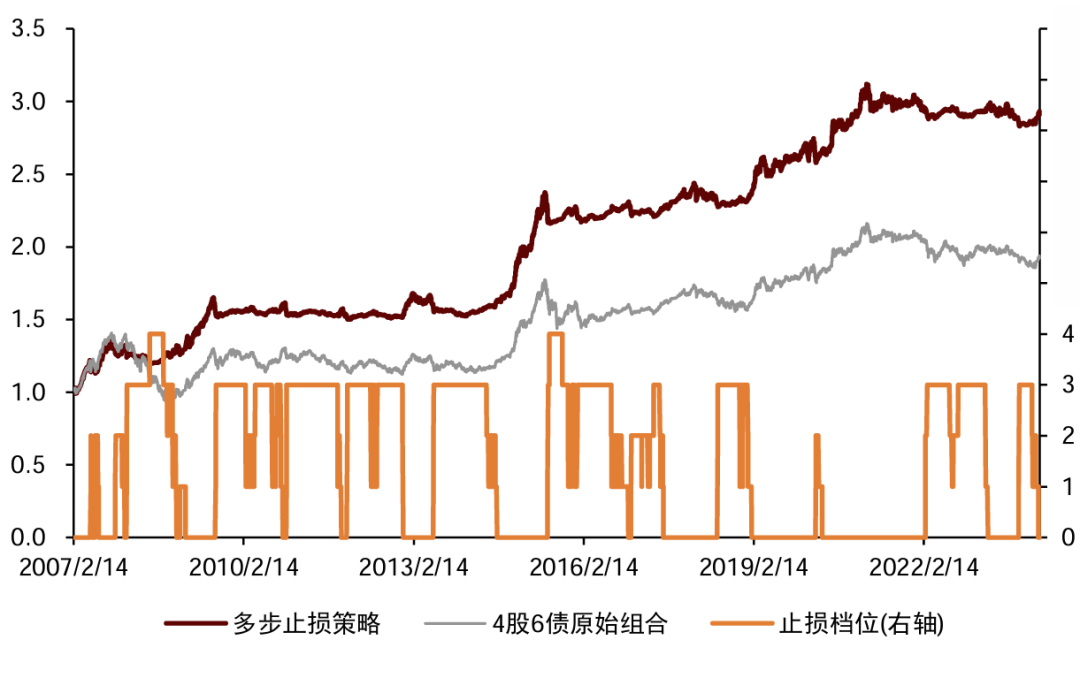

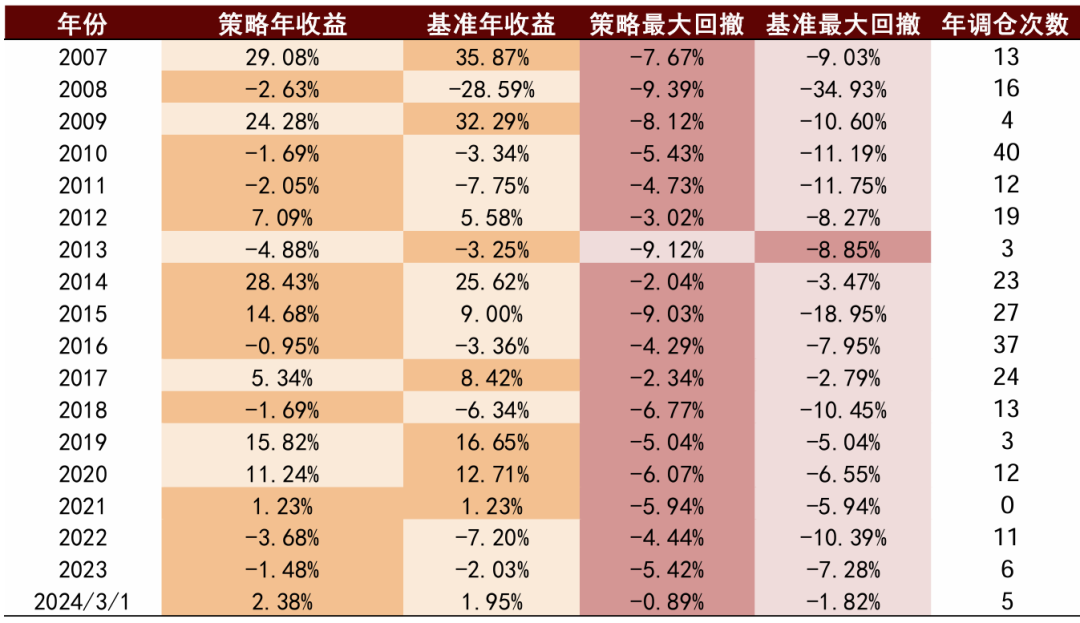

策略实证

我们按照上述流程对4股6债组合应用多步止损策略,回测区间为从2007年初至2024年3 月。每次产生调仓信号时,以第二天的收盘价进行调仓,调仓时收取单边千一手续费。

多步止损具有较好的回撤控制效果。从结果看,2007年至今,多步止损策略可以将原始组合(4股6债)的累计净值从1.94提升至2.93,滚动最大回撤由35.24%降至11.26%,期间共调仓268次,平均每年调仓15.7次,大约每月调整一次。分年来看,策略在多数年份能够提升组合年收益,仅在2013年微弱增加了组合当年最大回撤,在其他年份均能有效降低组合当年最大回撤。综上,我们认为多步止损策略在调仓频率不算太高的情况下,能有效控制原始组合的滚动回撤,同时可以显著提升原始组合的全局收益。

图表11:5股5债组合的最优止损策略

资料来源:Wind,中金公司研究部

图表12:多步止损策略分年统计

资料来源:Wind,中金公司研究部

定期止损策略构建

构建思路

我们在前文所构建的单步和多步止损策略有一个共同点:调仓时点不固定,只有当组合实际回撤达到止损点位时,才会触发止损状态。在实际投资中,部分组合仅能在特定时点调仓,因此可能不太适用于我们前文所构建的单步和多步止损策略。出于此考虑,我们在本章介绍一个定期止损策略的构建思路。

1)指定原始组合和最大回撤目标。为使备选安全资产之间的差异相对较大,我们以5股5债组合作为原始组合,股票资产我们使用沪深300指数,债券资产我们使用中债财富指数。最大回撤目标选择30%。除此之外,我们在测试时也尝试了其他原始组合和最大回撤目标,篇幅原因未在文中展示回测效果。

2)给定备选安全组合。我们选定1股9债~2.5股7.5债共4个安全组合,进行后续回测。

3)确定止损观察日。定期止损体现为:仅在若干确定的时点来判断止损状态以及确定最优安全组合。我们将每月底作为止损观察日。

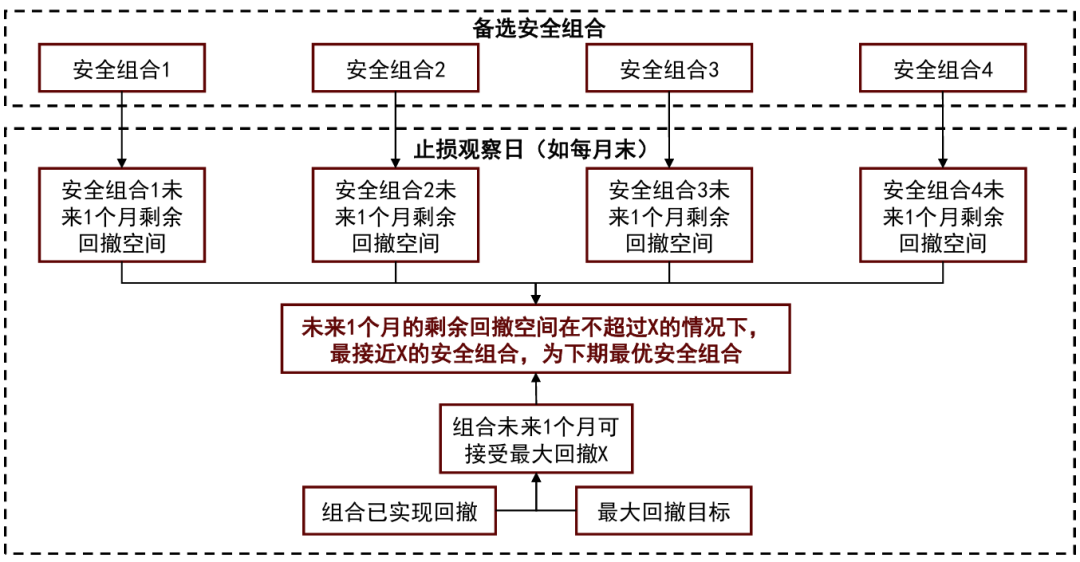

4)在止损观察日,根据组合当前的剩余回撤空间,反推下一期的最优安全组合。在前文的单步和多步止损中,我们是先给定安全组合,后计算止损点位。而在定期止损中,我们会先计算当前的剩余回撤空间,后计算下一期的最优安全组合。以月频调仓的组合为例,假设组合的最大回撤目标是20%,而当前组合已经出现了15%的回撤,则组合未来的剩余回撤空间还剩 1-(1-20%)/(1-15%)=5.88%。我们所选择的下一期最优安全组合为:安全组合未来一个月的剩余回撤空间在不超过5.88%的情况下,尽可能接近5.88%。这样做是为了让组合未来期望走势在不突破最大回撤目标的情况下,预期收益尽可能高。安全组合未来一个月剩余回撤空间的计算方式为:先估算安全组合滚动一年最大回撤的期望,结合安全组合过去11个月的以实现回撤,计算出其未来一个月剩余回撤空间。

图表13:定期止损策略的构建思路

资料来源:Wind,中金公司研究部

策略实证

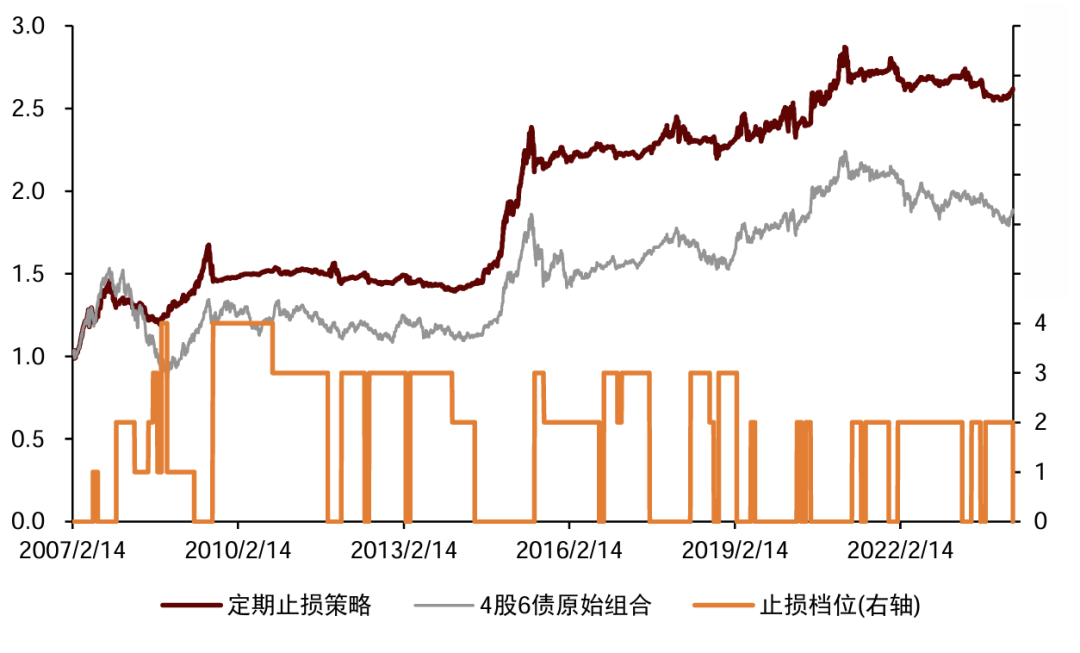

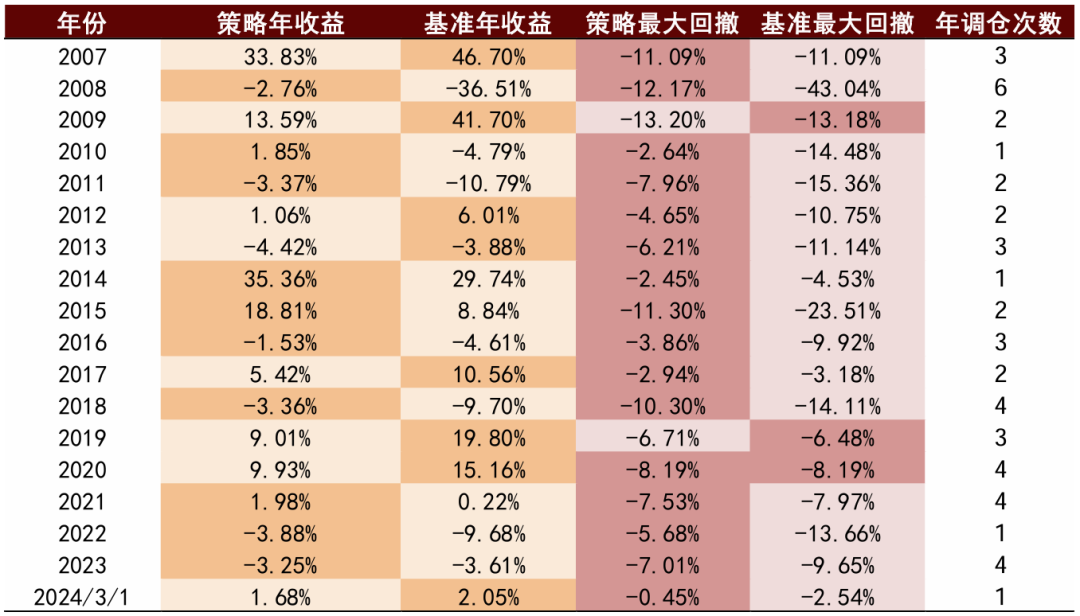

我们按照上述流程对5股5债组合应用定期止损策略,回测区间为从2007年初至2024年3 月,止损观察日选为每月底。每次产生调仓信号时,以第二天的收盘价进行调仓,调仓时收取 单边千一手续费。

定期止损策略具有较好的回撤控制效果。从结果看,2007年至今,定期止损策略可以将原始组合(5股5债)的累计净值从1.89提升至2.62,滚动最大回撤由43.50%降至18.36%。期间共调仓48次,平均每年调仓2.66次,调仓频率较低。分年来看,策略在多数年份能够提升组合年收益,仅在2009和2019年微弱增加了组合当年最大回撤,在其他年份均能有效降低组合当年最大回撤。综上,我们认为定期止损策略能有效控制原始组合的滚动回撤,同时可以较为显著地提升组合的全局收益。

图表14:定期止损策略效果

资料来源:Wind,中金公司研究部

图表15:定期止损策略分年统计

资料来源:Wind,中金公司研究部

加入择时观点

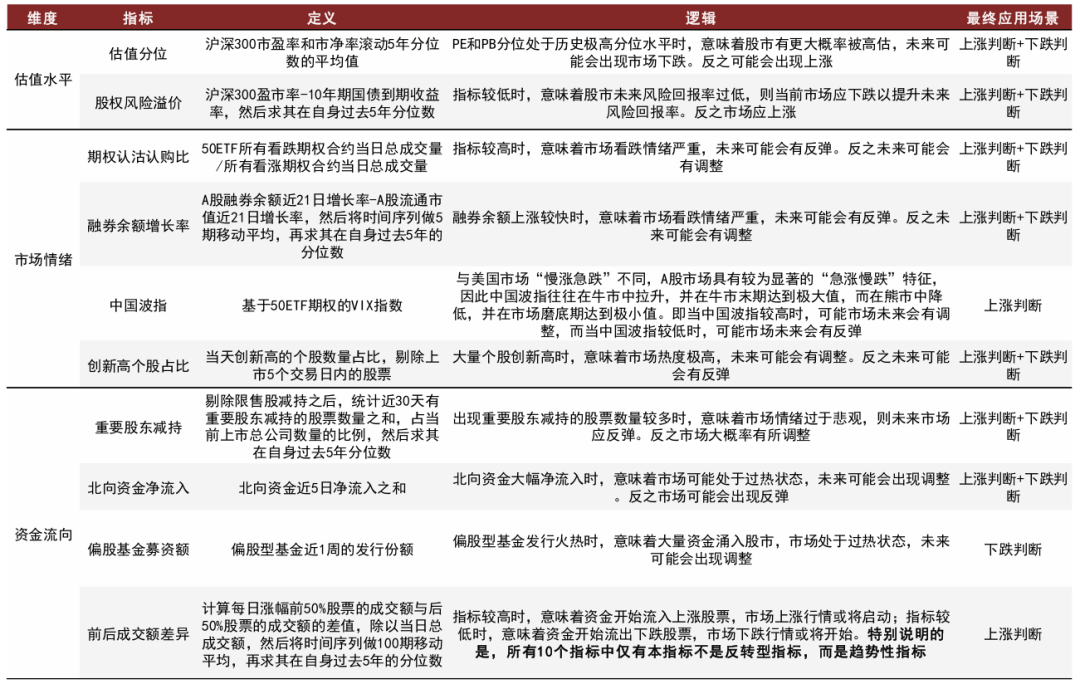

我们尝试在定期止损策略中,加入在报告《量化配置系列(8)先发制人:A股左侧择时指标探讨》中所构建的A股择时指标。具体来说:

► 在定期调仓日,获取A股择时指标的择时观点。

► 如果是看多或看平信号,则延续上一小节定期止损策略的逻辑,得到当前的最优安全组合。

► 如果是看空信号,则直接令安全资产比例最高的一个安全组合,作为当前最优安全组合。

图表16:A股左侧择时指标体系

资料来源:Wind,中金公司研究部

加入择时信号的定期止损策略具有更高的年化收益和更强的的回撤控制效果。从结果看, 2007 年至今,加入择时信号的定期止损策略可以将不加择时信号时的累计净值从2.62提升至 2.84,滚动最大回撤由18.36%降至16.96%。期间共调仓58次,平均每年调仓3.22次,调仓频率较低。综上,我们认为有效的择时信号能够优化止损策略的表现,择时与止损并不孤立。

图表17:加入择时信号的定期止损策略效果

资料来源:Wind,中金公司研究部

图表18:加入择时信号的定期止损策略分年统计

资料来源:Wind,中金公司研究部

以上,我们分别构建了单步止损、多步止损和定期止损策略,各策略的特点与对比见下表。

图表19:各类止损策略对比

资料来源:Wind,中金公司研究部

附录

1:止损机制能提升组合收益的理论条件

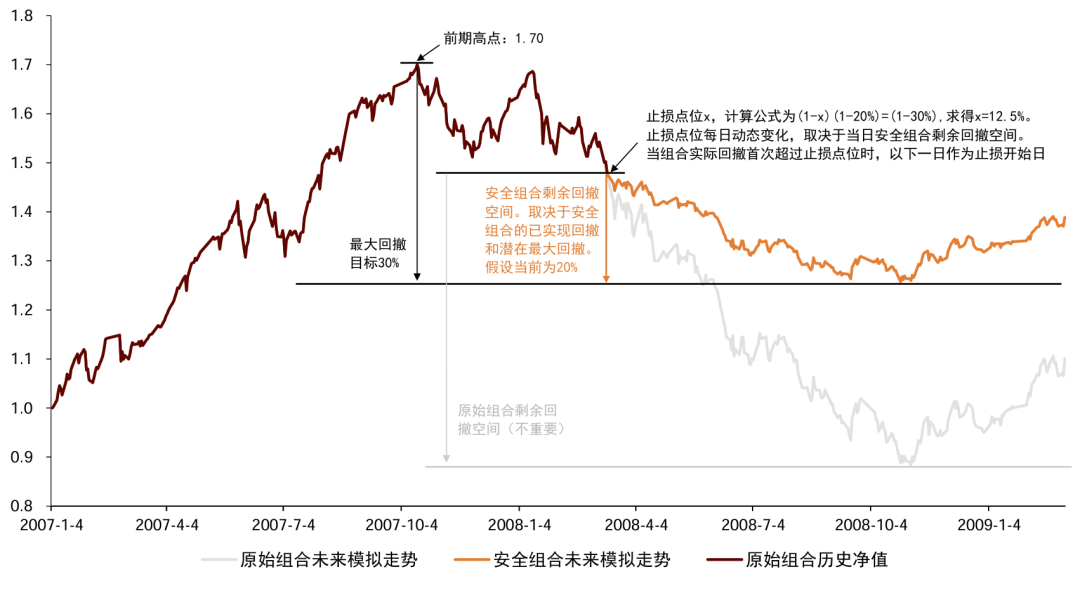

假设风险资产对数日收益𝑟𝑡满足𝐴𝑅(1)过程:

其中𝜌为一阶自相关系数。

考虑一个简单的止损规则:初始状态全部投资风险资产,当风险资产连续𝐽日收益率低于𝛾时,进入止损状态,全部投资于日收益为𝑟𝑓的安全资产,直到风险资产连续𝐼日收益率达到𝛿时,退出止损状态,全部投资风险资产。每次调仓的收益损耗为𝑐。

Andrew W.(2017)证明了,上述止损策略能够提升组合长期收益的条件为:

近似化简得:

即资产的一阶自相关系数高于其收益风险比的1.25倍时,止损策略理论上可以提升组合长期收益。

2:单步止损回测结果

图表20:2股8债组合

资料来源:Wind,中金公司研究部。回测区间2007/01/01~2024/03/01

图表21:3股7债组合

资料来源:Wind,中金公司研究部。回测区间2007/01/01~2024/03/01

图表22:4股6债组合

资料来源:Wind,中金公司研究部。回测区间2007/01/01~2024/03/01

图表23:5股5债组合

资料来源:Wind,中金公司研究部。回测区间2007/01/01~2024/03/01

参考文献

[1] Kathryn,M,Kaminski,et al.When do stop-loss rules stop losses?[J].Journal of financial markets, 2014, 18(Mar.):234-254.DOI:10.1016/j.finmar.2013.07.001.

[2] Erdestam R .Efficiency of Stop-Loss Rules - An Empirical Study of the Swedish Stock Market -[J]. 2008.

[3] Tooth, Marietta S .On the Efficacy of Stop-Loss Strategies[J].The Journal of Trading, 2014, 9(4):100-107.DOI:10.3905/jot.2014.9.4.100.

[4] Andrew W , Remorov A .Stop-loss strategies with serial correlation, regime switching, and transaction costs[J].Journal of Financial Markets, 2017, 34(jun.):1 15.DOI:10.2139/ssrn.2695383.

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。