作者: 券业星球

题图: 券业星球微信公众号

近期银行暂停销售私募基金的消息,让人很难不感慨,公募基金作为一个行业,赢在了「透明」和「多元」。前人种下的债券、货币、指数的种子,让这个行业在信任危机的风暴之后,依然能保持增长。

续前篇《公募突破30万亿B面:信任危机,资源错配,新的开局》,聊聊公募基金行业未来的增长引擎,有可能出现在哪些资产类别和产品类别。

● ● ●

债券型基金仍有5年的黄金发展期

中国家庭的资产配置进入一个长周期的风险偏好下降通道,债券型基金受捧。尽管这个逻辑已经被一再验证,但这时候抛出这个结论,为时不晚。

从胜率和绝对回报的角度,债券型基金相较于其他生息资产依然是性价比最高的选择。

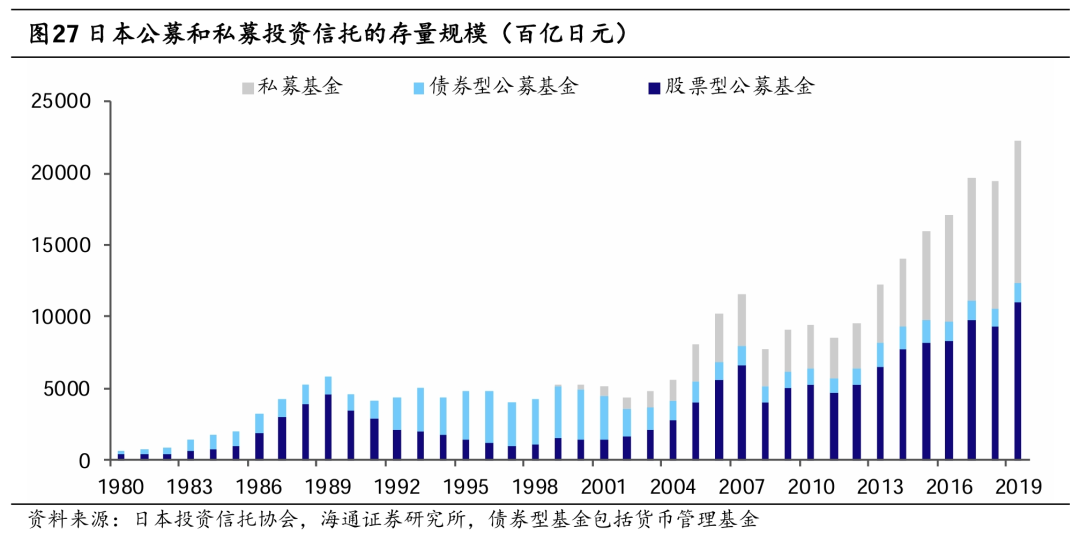

参考日本和中国台湾地区的经验(日本1992-1999,中国台湾2000-2008),在长债利率下行的周期中,债券型基金有非常可观的发展机会。当利率触及某个下限,市场会寻找替代资产作为新的增长引擎。

■ 日本投资信托行业规模变动(海通证券)

■ 日本投资信托行业规模变动(海通证券)

● ● ●

指数型产品,但不只有ETF

去年ETF规模的快速增长,让大家对这个细分市场充满期待。

但受限于场内流动性,未来ETF可能会迎来一个比较艰难维持的时期,它或长或短,机构(例如银行理财、保险资金)可能是驱动ETF市场规模继续增长的主力,市场的交易资源往少数品种上集中。在不远的未来,从某个时点开始,会有大量的ETF进入清算流程。

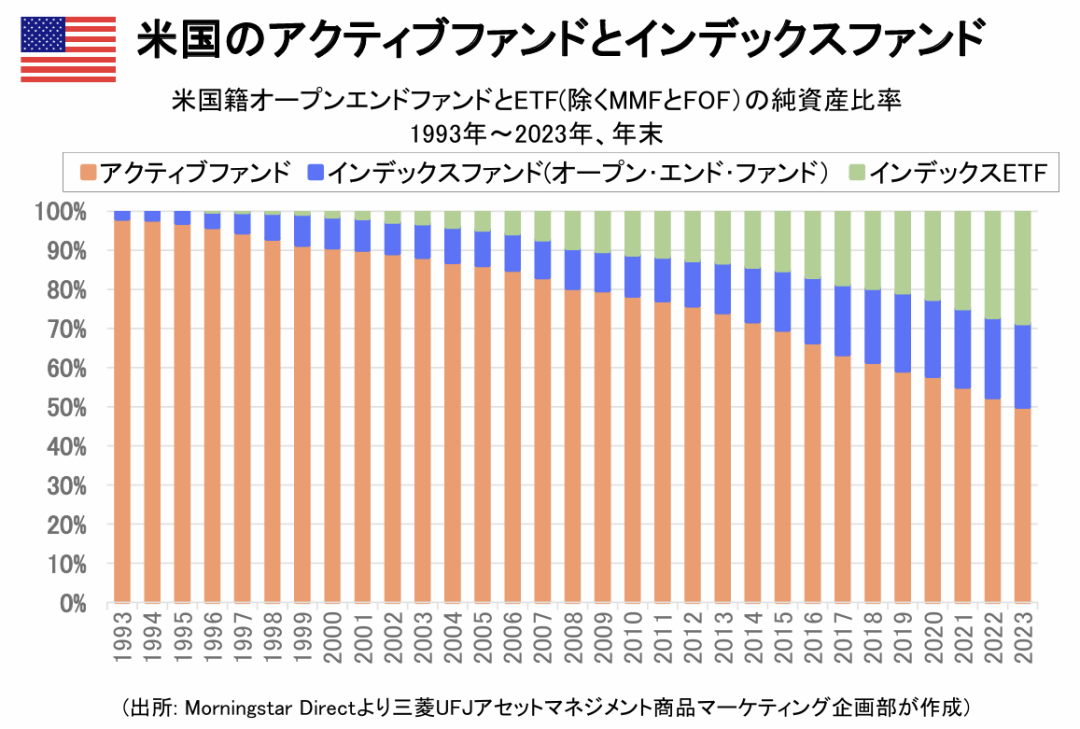

下面这张图是美国公募基金行业的数据。更多人把视野放在了ETF上,但指数基金(图里蓝色的部分)同样是一个不断增长的品类。

■ 美国共同基金行业规模变动(MUFG)

● ● ●

income型产品(收益型产品)将会大放异彩

月度分红型产品,已经讨论了多次,它是低利率环境和老龄化社会的产物。

目前全球最大的一只主动管理ETF(JPMorgan Equity Premium Income Fund, JEPI)是一只月度分红型产品,旨在为持有人提供持续的现金流。

很多人觉得高频分红的产品,因为追求的是现金流,大部分持有人不愿意接受底层资产的高波动,因而底层需要是固收或者固收+。前半句对,后半句可能是错的。

原因在于当你开始考虑投资者的现金流时,公募的竞品就多了,年金、增额寿,都是竞争对手。这时候公募的最大优势就在于投资策略的多样性。

答案是在高生息率和低波动率两个要素之间做一个权衡,很多时候,它的答案是美股、亚洲高息股和美国的高收益债券。

● ● ●

话题之外:低利率环境和财富管理

换个角度思考,大部分国家和地区的财富管理市场的成熟阶段,都是发生在低利率环境里的。为什么会这样?

一个比较简明的理由在于,在高成长、高回报的时期,无论什么类型的投资者,高净值或普通人,第一追求都是资本利得。

只有到了低利率环境下,需求分类、费率、税务等等考量才会变得重要。这些也许更贴近财富管理的真实内核。

以上。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。