作者: 苏江宁 好投基金研究院固收类专家

01 “活下去”

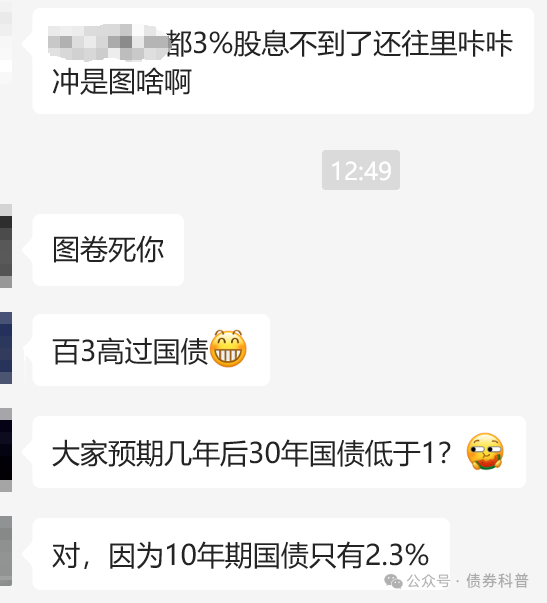

昨天在群里聊天,某群友发起了一个灵魂提问:“某股票的股息率都3%不到了,为什么还疯狂买入?”

而答案也很简单,不买这个,买什么呢?

10年期国债2.3%左右,30年2.5%左右,长期无风险收益率就这个水平。

那有风险的资产收益率呢?

3/4/5,这就是你能买到的,除了地产之外,收益率最高的资产水平了。

记得以前看卖方的固收研报,态度是很保守的,这里不能投,那里不能投,金融机构买方对“下沉”这事儿也一向是不感冒的。

后来非标不让买了,开始寻求“条款下沉”,以有别于“资质下沉”的私募机构。再后来,从卖方的官方研报,到old money的真实持仓,都已经向现实妥协了,22年下半年资金最顶、最泛滥的时候,票据收益率都快干到0了,钱太多,有啥算啥先买点。

到去年,弱城投、强地产,都能看了,官办金融机构的资产池终于向下卷到了民营私募的自留地里。

闸门一开,之前私募们圈地自萌的资产池一下子就被冲垮了,尤其是小部分只会做某一类资产的私募机构,面对着针对性极强的资产荒,到处寻找新的高收益资产作为突破口。

然而放眼望去,中华人民共和国国境以内,已经完全没有高回报的资产了,同时,负债端也没做好收益预期从5/6/7这么快到2/3/4的准备,非常神奇的,证券资管机构竟然感受到了银行业专属的“净息差”压力。

02 私募能做什么?

接下来是正题。当前私募机构面临的困境非常简单:

资产收益率就摆在这里,提不起来,而且未来可能很长一段时间都提不起来;负债端要求虽然有一定下滑,但是下滑速度明显不如资产收益率掉的快。假如这也算一种息差的话,那摆在机构面前的选项其实也就一个——把自己那部分让出来。

2021年之前的两年,财富市场上没有债券私募的发言权,股票基金不管是主多还是量化,费率结构标配是2+20%,基本都没有起提线。而巨大的财富效应下,零售市场也完全接受了这个价格,毕竟那时候不管啥基金一算年化收益率都是20%起步30%及格,根本不差那点管理费和后端。

于是那两年私募、券商、基销、客户、上市公司皆大欢喜,每个人都拿到了自己满意的那一份。

现在的情况,高波动策略另说,低波策略里,中性策略的pure α已经非常窄了,各种融券套利策略的券源没了,雪球被叫停了,商品里的活跃品种套不出来,要想低波收益又高,中性需要给风格/市值放敞口,商品需要做小品种,尤其是卖权,这种做法之前没有过长尾时大家也不在意,被砸中几次后也知道之前超高夏普的历史业绩其实暗地里早已标好了价格。

而债券,欲求下沉而不可得。

之前瞧不起云贵鲁豫,现在全都3/4/5,要么就去做海外,境内的信用债(除地产)已经全都变成了国债plus。

4、5个点的静态收益率,如果管理费再扣掉1.5,再去掉一些流动性头寸,现在期限利差这么窄,套息也套不出几个BP,客户还能剩下多少?

03 公募已经先动手了

数据来自公众号:中国基金报

从去年7月开始,公募基金掀起了全面降费让利的大潮,当然,本身费率偏贵的股票基金和股混基金降得多一些,空间比较小的偏债和纯债基金降的少一些,但不管是自愿的还是被强压着的,公募先一步卷了起来是不争的事实。

降费当然难受,不过对规模庞大的公募机构来说,总归是致伤不致死。截至今天,公募基金总共不过200个,其中80个规模在500亿以上,100亿规模以下66个,也就占1/3,其中还有一些本身是券商下面的资管部门,不见得就是完全市场化运作自生自灭。

反观私募,处境就比较尴尬了:

8000多家管理人,20亿以上规模的管理人占比只有5%。

行业有个不成文的说法,20亿是一家私募的盈亏平衡线。当然这个说法是很粗糙的,老年间私募基金全是做主观股票多头的,1-2个基金经理带4-5个研究员,2-3个交易员,再加上合规、市场、运营等职能满打满算不会超过20个人,假设营收按规模的1%,20亿就是2000万,老板和核心人员拿大头,剩下十几个人分6、700多万,日子还是过得下去的。

但是疫情后私募行业瞎XX搞发展壮大了起来,头部量化机构烧钱烧的要命,既要烧设备又要烧人员,上百亿都难言平衡;进而开始有大厂员工带着不知道是自己开发出来的还是怎么来的短期内很强有效的因子出来创业,搞几个亿优先资金赚一票,等策略失效了人也财富自由了;再后来甚至开始有打着这种量化核心份额旗号募资的骗子公司,然后就有了众所周知的瑜瑶、瑞丰达之类的事情……

扯远了,总之在2+20%的时代,理论上来讲,20亿的私募即使赚不到20%,靠着2,或者哪怕靠扣完销售费用剩下的1,日子也能过。但实际上,如果你赚不到20%,那你就连2也赚不到。

主观和量化私募都曾经有过“只收20/25%不收2”的勇士,目前量化这家依然勇猛,主观那家却压力山大,不知近况。完全不收可能确实难以为继,但是在现在已经从2降到1.5的时代里,继续降下去,恐怕不要说20亿,50亿都很难维持盈亏平衡了。

04 降费的堵点

讨论这个问题可能显得愚蠢——没有人愿意降费,除了投资人。

对股东来说,降费率就是降利润;对投研来说,降费率就是降自己这部分分成;对销售来说,不管是直销还是渠道,降费率就是降自己的销售收入;后台岗位或许直接影响不大,总不能一起降工资,但是却可能裁员,也可能减少一些福利,比如年会可能从三亚七天改成三里屯一夜。

如果不愿意降费率,那就得保持投资回报,而全中国的投资回报都在下滑,私募何德何能逆流而上,勇创新高?难不成还能通过做空祖国赚出超额来?

对于九成的私募基金来说,更本质的困境可能是:

降,会挂;不降也会挂。

如果接下来更多小规模私募选择注销、清退,我一点都不会意外。记得早年间信托公司、小贷公司、保理租赁等机构都曾经遍地开花,百家争鸣,然后行业内部也总会自我清退,进入由乱入治的阶段。

前段时间涨佬写了一篇文章,其中有这样一句话:“私募基金行业正在无限接近终局,这个行业的长平之战不在明天,就在昨天。”

今年以来,有251家私募证券管理人完成注销,而新登记的只有16家,其中还有5家尚无在管产品,也许到了明年,我们就能更清晰的感受到行业的出清了。

如果还想活下去,就自我革命吧。