作者:Sharpe3 alliance

题图:Sharpe3 alliance微信公众号

最近一直都在卷净值以及和一些专心研究的大佬们学习思路,新的文章就写写近期市场发生的一些变化以及统一回答下最近客户问的比较多的“商品行情这么好,CTA为什么不赚钱”的问题,最后也简单写写一些未来应对思路和下半年想做的事。

一.先说变化:

如果说去年是风险资产集体滑铁卢的一年,今年就是黑天鹅高速释放的一年。年初权益领域首先迎来了超额崩盘和指数急速下跌导致的股票期权类产品的大幅回撤。近期期货领域,基本面量化,统计套利,内外盘套利,商品期权等策略因为黄金、白银、铜、锰硅等品种的巨大波动导致各家管理人的净值出现了剧烈的分化,很多商品套利类策略都在内外价差(黄金/铜)以及月差(黑色/农产)异于历史的变动中,产生了最大回撤,短短半年时间,经历了平常三年才能累计的黑天鹅数量。

而从现实的推演情况来看,未来这种选择大于努力的状况应该还会再持续很长一段时间,管理人业绩大部分的差异可能就是出在这几个关键节点对策略风控以及配权调整的选择上面。一方面是pure alpha的快速内卷下降以及策略开发成本的加速上升,另一方面也是展业成本和竞争加剧导致的管理人择时上的偏好变大(相比卷alpha,主观调策略择品种带来的收益是个更优解)。

作为FOF从去年以来感受最深的几点就是:1.均衡的配置各类策略和风险的思路在过去的两年是不能满足客户预期的,一方面是过去两年,各类风险资产在几个特殊节点没有低相关特性,往往是集中共振亏损消耗掉了风险预算,被迫让组合产生了风控成本。另一方面各类风险资产也未有太多正向收益产生,往往是内部正负抵消为主,且正的那一部分还收取了业报成本。2.好的底层资产越来越少,且底层资产的波动越来越大,没有足够时间的熟悉及深度了解,很难有信心长期持有。3.境内市场卷无极限,在单一领域的深度已经解决不了大问题了,跨领域的合作和信息能力互通才能真的管理好风险,挖掘到一些收益,比如说主观与量化的结合以及多种线性非线性对冲工具和衍生品结构的使用。

二.“商品行情这么好,CTA为什么不赚钱”:

1.趋势策略:赚是赚到了,但是没有南华商品指数如此亮眼。

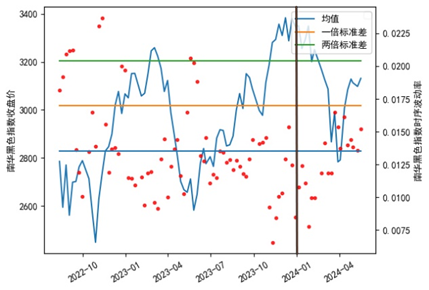

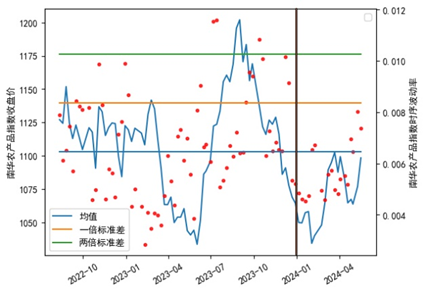

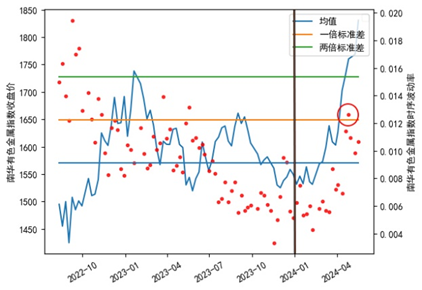

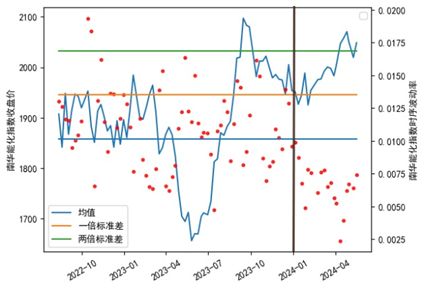

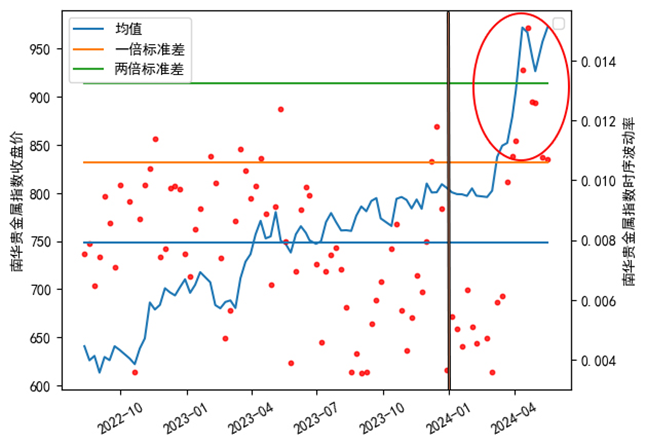

我们统计了22年8月以来商品的行情波动情况,具体做法是将板块的十日波动率做标准差(红色点),统计波动率分布超过一倍和两倍标准差的样本点(在橙色线和蓝色线以上的点),可以看到以往有大行情的时候,对应的板块红点也会有超过一倍到两倍标准差的现象(即波动率放大,趋势行情适应性较强)。

然而今年,整体黑色、农产以及能化板块的样本点都在一倍标准差以下,整体行情的流畅度及波动率不利于趋势类策略。贵金属在今年以前的统计区间内没有超过两倍标准差的样本点,而今年以后波动率显著上升,有较集中的样本点分布在一倍及两倍标准差以上,行情趋势度及波动幅度有明显放大。有色行情也有个别样本点位于一倍标准差以上(样本点较少的原因是涨幅较大的锡在南华有色指数中占比较低,而四月份涨幅较低的镍、锌等品种在南华有色指数中占比相对高,其实板块内部有一定行情)。但有色及贵金属板块由于以往行情并没有其他板块收益高,且波动特性非常偏震荡,传统趋势类管理人一般对于长期偏震荡走势的品种及板块,都会或多或少相对低配一些,除了用板块风险平价配权的管理人外较难依靠这两个板块赚取亮眼收益,大部分都是在中后段才开始捕捉到一些收益。

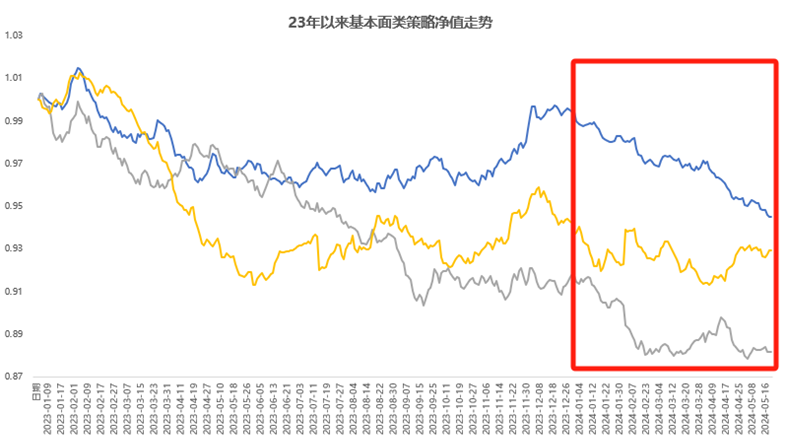

2.基本面量化策略:今年的重灾区,但去年的香饽饽

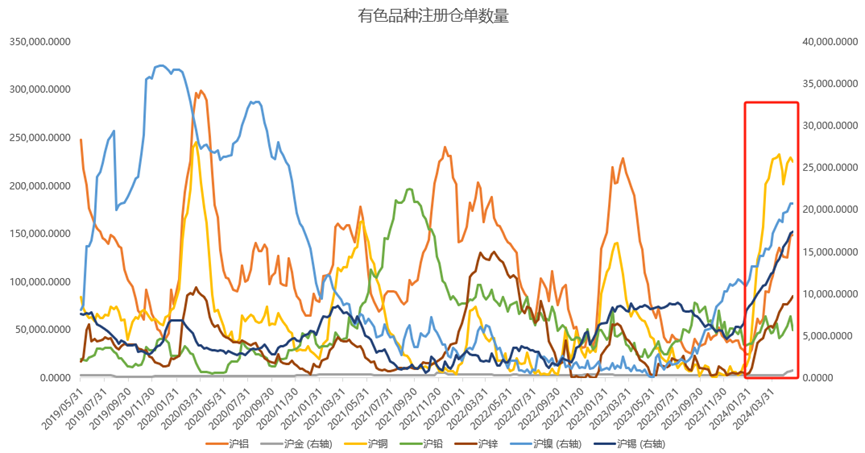

传统基本面因子都很差(红框为今年以来),可能各家的基本面量化策略会有一些差异,但主要逻辑还是落在库存和仓单两块比较重。

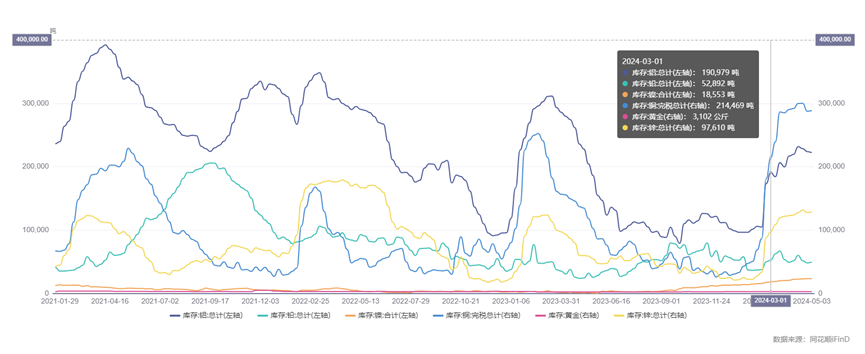

三月初,各个有色品种的库存基本都在近三年多以来的高位,也很好理解基本面的管理人为啥前半段行情在做空有色。

仓单数量也是今年以来就一直在往上冲。以及多数有色品种的基差也是偏contango结构,从基本面量化的角度确实很难开出来多单,又因为去年CTA趋势类策略持续磨损的原因,各家都或多或少调高了基本面模块的权重,调低了趋势类的权重,即使是截面多策略的CTA,表现形态也是基本面策略部位磨损了大部分其他策略的收益,整体处于盈亏平衡附近。

3.机器学习及预测类策略:第二个重灾区。

不管是机器学习训练出的策略还是说机器学习方式做的策略配权,逃不掉过拟合的问题,过往两年比较好的基本面量化,反转等偏震荡和回归类做法的策略逻辑在今年贵金属以及锰硅这类不断新高的品种上,都是亏损惨重,具体每家做法差异不小且又是黑箱,站在FOF的视角上,只能浅薄的YY一下原因了。

4.统计套利及主观产业链套利策略:分化严重。

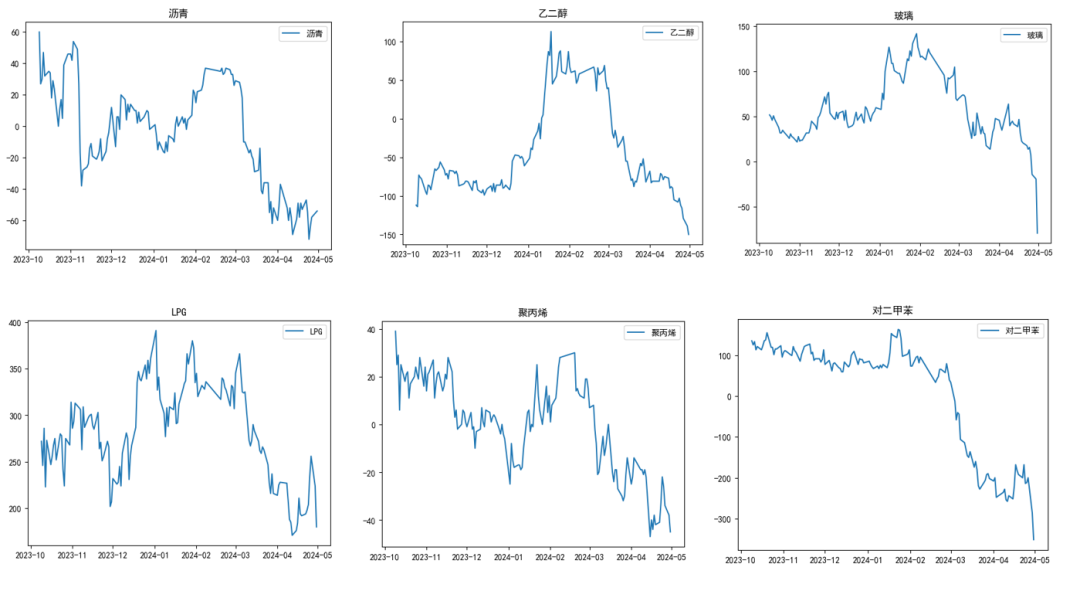

往年都是偏正套行情,去年上半年即使商品整体单边下跌正套收益也很舒适。但我们统计去年四季度至今(图为2409-2501,2405-2409拉出来也基本是差不多的形态)各品种的正套价差走势,可以看到都很惨烈,无论是统计套利还是主观套利都有一定的不适应性(量化表现为不断脱离套利边界的不断止损,主观表现为不信邪的一路扛单最后止损)。当然,今年宏观相关品种的供需平衡力量不敌宏观资金盘,基本面逻辑常常与行情走反也是大家的亏钱因素之一。

能化:

农产:

黑色:

除了少数有国际化宏观视野或者在产业内资深定价圈(信息+资金有定价优势)的一些玩家今年曲线优异以外,大部分走传统统计套利逻辑以及估值-驱动逻辑的管理人都没有太多收获甚至亏损。

三.未来应对思路:

大佬们目前普遍反馈的是,从人的角度投的产品,大部分都是正向的结果,而从策略稀缺性和业绩角度去投的产品,目前的踩雷概率越来越高,常常面临的问题是虽然作为机构投资人,但在一个信息更充足,策略调整更隐晦的博弈对手面前,被算计和蒙蔽的概率还是非常之高的,所以投后信息的互相排雷,私募创始人本身的性格特质和创业愿景的多次交叉验证,不同私募的投后跟踪感受都比直接尽调管理人往往更加有效果。排掉一个大雷对组合的贡献比投好几个好的产品更重要。

未来在管理人的合作方面,往往选择现有管理人的加深合作而不是随意的再上新的管理人,可能未来会越来越注重共同价值和共同成长上的互相成就机制,不再过度追求分散。大概率未来的仓位会逐步集中在少数几家有alpha做绝对收益的管理人身上,且会逐步构建自身的beta交易能力,市场指数和市场风格的交易更多通过股指,国债,部分商品期货和场外衍生品的直接交易来替代管理人的产品。

最后,和大佬们同样的想法,我们也非常希望,踏实做资管和绝对收益的直接投资经理可以找到我们,我们会协助做些市场定价/发展规划的建议以及前期孵化资金的投资和FOF推荐,只要策略的性价比和价格是合理的,我们也希望能帮自身的合作投资人们,构建好一些收费便宜开放灵活的各种工具化产品池以及能提供长期稳定alpha的绝对收益产品。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。