作者:任博宏觀論道

题图:任博宏觀論道微信公众号

导读:信托行业目前可能是问题较为突出的一个领域,数据上看已有12家信托公司陷入困境中,58家公布2023年年报的信托公司中也有6家出现亏损、28家自营资产不良率超过5%(15家超过10%)。特别是,超过20万亿的信托资产体量仅有1.7万名员工负责管理,足见过去信托行业发展之路的粗放程度。展望未来,预计推动信托行业转型、引进战略投资者以及推进整个行业系统性重组将是必要之路,而行业重构无疑是主旋律。

【正文】

各种迹象表明,目前正是信托行业的至暗时刻,整个信托行业基本处于重构中。笔者尝试结合67家信托公司的2023年年报及其它相关信息,对信托行业的情况进行全景分析。

一、目前约12家信托公司可能已处于困境中

(一)四家信托公司结局已定:2家信托公司被宣布破产,2家信托公司已被托管

目前有四家信托公司基本已被宣告退出历史舞台,分别为被宣布破产的新华信托与四川信托、被宣布托管的中融信托与民生信托。具体看,

1、2023年5月26日,重庆市第五中院裁定宣告新华信托破产;2024年4月1日,金融监管总局四川监管局同意四川信托依法进入破产程序(拆解四川信托破产事件),开展后续工作。

2、2023年9月16日,中融信托发布公告称受内外部多重因素影响(主要为中植系),其部分信托产品无法按期兑付,将由建信信托、中信信托委托管理一年;2024年4月11日,民生信托发布公告称其将由中信信托、华融国际信托进行委托重审。

(二)四家信托公司终局已临近:新时代、华信、雪松、北京等四家信托公司

1、除四川信托、新华信托、中融信托与民生信托外,另有四家信托公司的情况也不乐观,分别为和新华信托一起被宣布接管的新时代信托以及华信信托、雪松信托、北京信托等。目前,华信信托2020年以来的年均未发布,爆雷后的雪松信托至今也没有明确处置信息,新时代信托的股权转让事件亦无最新进展。

2、北京信托的2022年与2023年报目前均未披露,表明其风险问题已十分突出。域潇稀土2023年报披露的北京信托未经审计财务数据显示,截至2023年末,北京信托总资产216.07亿元(同比增长27.99%)、净资产96.75亿元(同比下降11.12%),全年实现营收6.01亿元(同比增长8.70%)、净亏损达4232万元。

这意味着,新时代信托、雪松信托、华信信托与北京信托目前的情况和前景并不乐观。

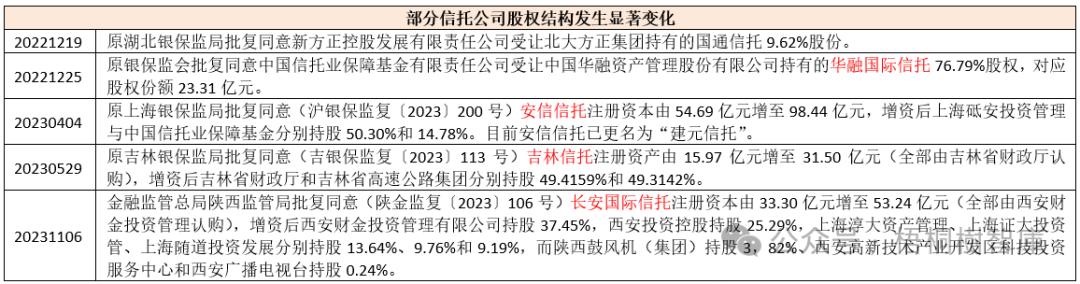

(三)四家信托公司(华融、安信、吉林与长安)的股权结构已发生显著调整

金融监管总局披露的信息显示,2022年底以来已有四家信托公司的股权结构基于风险化解的原因而出现大幅调整,分别为华融信托、安信信托、吉林信托与长安信托。

经过股权结构调整后,安信信托已更名为建元信托,吉林信托与长安信托在性质已分别变为吉林省与西安市的地方国企。但是股权结构变更并不意味着风险自动出清,如已于2023年11月变更股权的长安信托至今仍没有披露2023年年报(实际上其亦未发布2022年年报),据悉长安信托2022与2023年分别净亏损2.67亿元和10.87亿元(其中2023年上半年亏损达43.03亿元)。此外,吉林信托的情况也并不乐观。

二、披露2023年年报的58家信托公司表现也较为分化

截至目前,已有58家信托公司发布2023年年报,但表现较为分化。

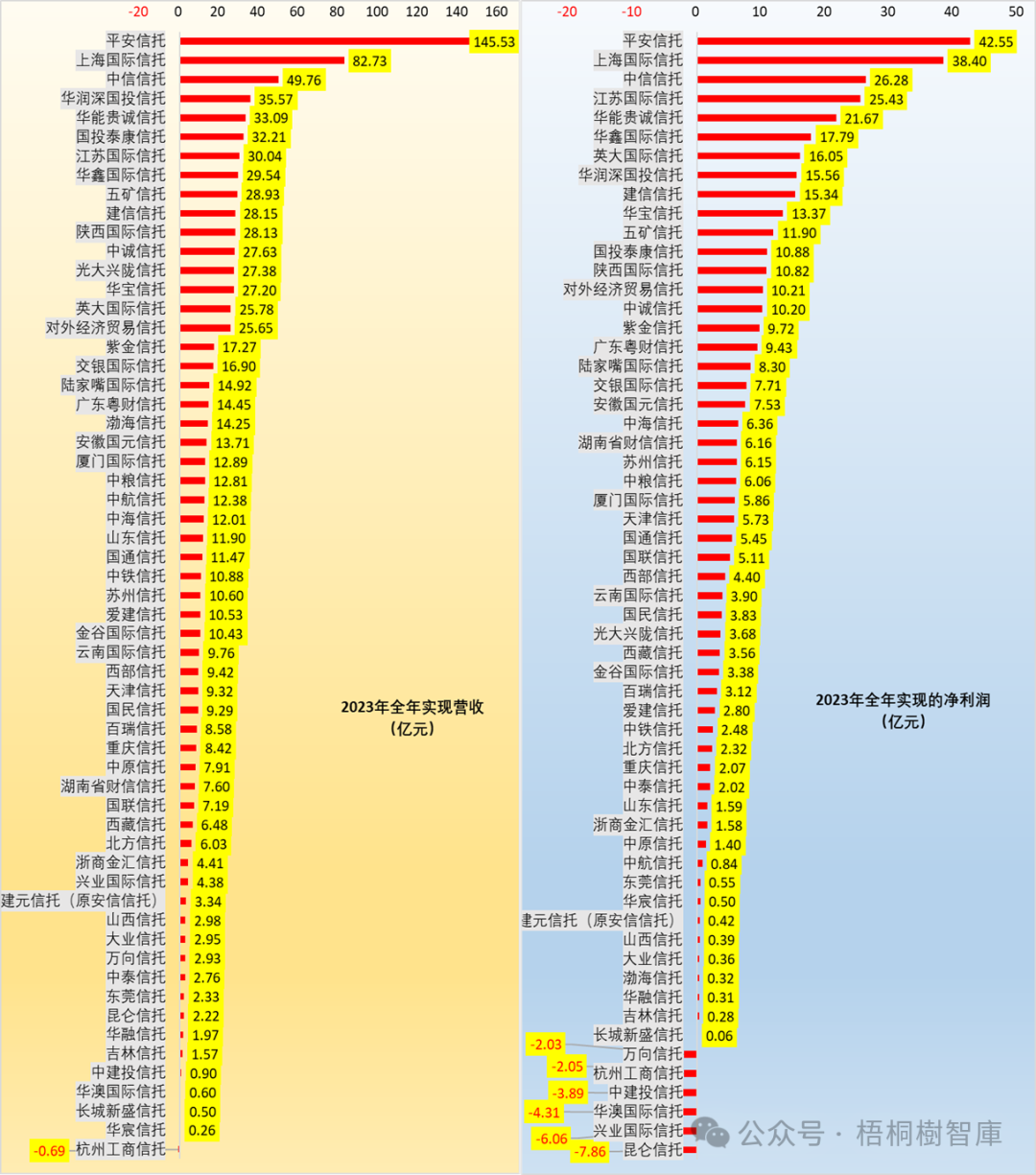

(一)6家信托公司出现亏损,10家信托净利润不足1亿元

数据上看,2023年有16家信托公司的经营业绩表现较为不理想,其大概率已经处于风险边缘徘徊。其中,2023年营收低于1亿元的信托公司有5家,分别为中建投信托、华澳信托、长城新盛信托、华宸信托与杭州工商信托,而杭州工商信托的营收为负值。

再比如,2023年有6家信托公司出现亏损,亏损金额从高到低依次为昆仑信托、兴业信托、华澳信托、中建投信托、杭州工商信托与万向信托。此外,2023年净利润小于1亿元的信托公司有10家,分别为长城新盛信托、吉林信托、华融信托、渤海信托、大业信托、山西信托、建元信托(原安信信托)、华宸信托、东莞信托与中航信托。

(二)28家信托公司的自营资产不良率超过5%,15家超过10%

1、58家信托公司中,渤海信托与山东信托的自营资产质量数据未披露,而建信信托、华鑫信托、江苏信托、中原信托、国投泰康信托、中海信托与国联信托等7家信托公司的自营资产不良率均为0,另有苏州信托、长城新盛信托、华润深国投信托、厦门信托、紫金信托、对外经济贸易信托、重庆信托、英大信托、云南信托、华宝信托与华能贵诚信托等11家信托公司的自营资产不良率位于0-2%之间。

2、上述18家信托公司的资产质量暂且认为为优(如果数据可信的话),不过根据统计2023年另有28家信托公司的自营资产不良率超过5%、15家信托公司的自营资产不良率超过10%。由于我们统计的是58家信托公司的资产质量情况,这意味着整个信托行业的资产质量压力目前可能已经非常大,信托资产的问题应不会比自营(固有)资产的情况更好。

3、数据上看,2023年自营资产不良率超过10%的15家信托公司分别为建元信托(原安信信托)、万向信托、昆仑信托、华澳信托、杭州工商信托、吉林信托、中建投信托、兴业信托、山西信托、东莞信托、华宸信托、爱建信托、中泰信托、大业信托与国民信托等,不良率超过5%的13家信托公司分别为陕西信托、平安信托、陆家嘴信托、中铁信托、天津信托、国通信托、中诚信托、交银国际信托、西藏信托、湖南省财信信托和西部信托等。

(三)管理信托资产达22.6万亿,但员工数量合计仅17415人

1、根据笔者统计,2023年底58家信托公司合计管理信托资产余额达到22.6万亿。其中,规模超过万亿的信托公司有四家(依次为华润深国投信托、中信信托、对外经济贸易信托与建信信托),规模位于0.5-1万亿的信托公司有13家(依次为英大信托、光大兴陇信托、五矿信托、平安信托、中航信托、华鑫信托、交银信托、百瑞信托、陕西信托、上海信托、中诚信托、华能贵诚信托与渤海信托)。

2、根据中国信托业协会公布的数据,截至2023年底整个信托行业管理的信托资产规模为23.92万亿,这意味着剩余十家信托公司(金谷信托、长安信托、新时代信托、新华信托、四川信托、华信信托、中融信托、雪松信托、北京信托与民生信托)管理的信托资产规模合计为1.32万亿左右,相当于锦州银行与包商银行当时出险时的合计体量。

3、我想规模不是重点,关键于每家信托公司的员工数量,信托行业一直以人均指标领先于银行、券商等其它金融细分行业。根据笔者统计,2023年58家信托公司的员工数量合计为17415人,这意味着人均管理信托资产达到12.98亿元。

试想信托行业及从业人员何德何能,人均管理信托资产规模可以如何之高?足见其在投前项目筛选、投中资产交易以及投后管理等方面相当粗放,基本全靠信仰支撑。

三、结语:整个信托行业处于系统性重组过程中

(一)从信托资产规模以及整个行业拥有的员工数量来看,过去信托行业的发展之路无疑是粗放的,投前、投中与投后基本全靠信仰,业务开展基本不具备技术性与专业性,极大程度上破坏了金融行业的运行规律,也使得金融行业始终处于舆论的风口浪尖中。

(二)在严监管的大环境下,作为曾经牌照最具价值、长期深耕地产与城投领域的信托行业目前日子并不好过,经营情况急转直下,固有资产与信托资产质量均较为堪忧,存量风险持续暴露、部分信托公司舆情频发、行业分化明显加剧。

过去长期习惯于做通道、类信贷业务的信托行业在过去较长一段时期主要靠资金端的银行以及资产端的城投、地产来支撑,并没有回归信托本源,使得多数信托公司不得不负重前行,预计未来几年整个信托行业仍将继续处于风险不断出清的通道中。

(三)《关于规范信托公司信托业务分类的通知》(银保监规〔2023〕1号)和《关于规范信托公司异地部门有关事项的通知》(银保监规〔2023〕3号)等政策文件对信托行业业务分类与异地部门的规范进一步表明,政策部门推动信托行业回归本源的思路愈发清晰与坚决。在可预期的未来,信托行业转型之路势必会步履蹒跚。

(四)解决当前信托行业困境的出路主要包括推动信托业务转型、引进地方国企等增量资金以及推进整个行业系统性重组等。目前看,信托业务转型并非一个短期过程,而引进地方国企等增量资金已经部分信托公司的化险过程中得以实践(如长安信托与吉林信托等),而推进整个行业系统性重组可能才是后续一段时期信托行业的主旋律。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。