作者:二级尽调员

题图:二级尽调员微信公众号

温馨提示:

本文内容仅对合格投资人开放!

私募基金的合格投资者,是指具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元,并且符合这些相关标准的单位和个人:

(一)净资产不低于1000万元的单位;

(二)金融资产不低于300万元或者最近三年个人年均收入不低于50万元的个人。说明下,金融资产包括银行存款、股票、债券、基金份额、资产管理计划、银行理财产品、信托计划、保险产品、期货权益等。

文章内容仅供参考交流,不构成投资建议~

01 公司概况

22年2月成立,5月拿牌照,6月成立第1只产品九谦CTA1号;22年底注册地从海南迁回上海,23年3月成为中基协观察会员。

目前管理规模四个多亿,对外主要产品为商品多空策略

02 核心投研

投研+IT共4人

方恒睿:投资总监;中科大材料物理本科、休斯顿大学物理学博士;历任多家私募研究员、基金经理、投研团队负责人。最早做股票alpha策略,17年回国在第一家机构期货部门做了现在商品多空的这套策略。18年底加入一个高频自营团队,22年独立出来做资管。

03 策略介绍

商品多空:通过研究交易对手方的行为习惯去找习惯背后未来标涨跌幅之间的相对关系,在这个规律的基础上构建多、空头的持仓用到的数据都是量价类数据,日频策略,会使用到tick、盘口、日频数据。30%左右的因子跟趋势(动量)相关性会比较高,剩下的跟趋势相关性不高、甚至负相关。期限结构、成交持仓类约30%,剩余约30%为日内因子,日频出信号,使用的是日内比较高频的数据切片,通过降维、再处理后最终合成因子。目前大部分因子都是根据自己经验得到的规律,逻辑性和组合上比较有可解释性。

看过去10天、20天的交易数据,预测今天到明天1日的标的跟标的之间涨跌幅相对关系从高到低排序,挑出涨的比较多的、跌得比较多的,或者整个涨跌幅排名比较高的和比较低的,分别做多和做空。

不交易金融期货、国债;交易流动性比较好的三十多个商品期货标的。市值完全中性,每天重新配平多、空头的持仓;目前持仓周期约三天(之前是在3-5天)

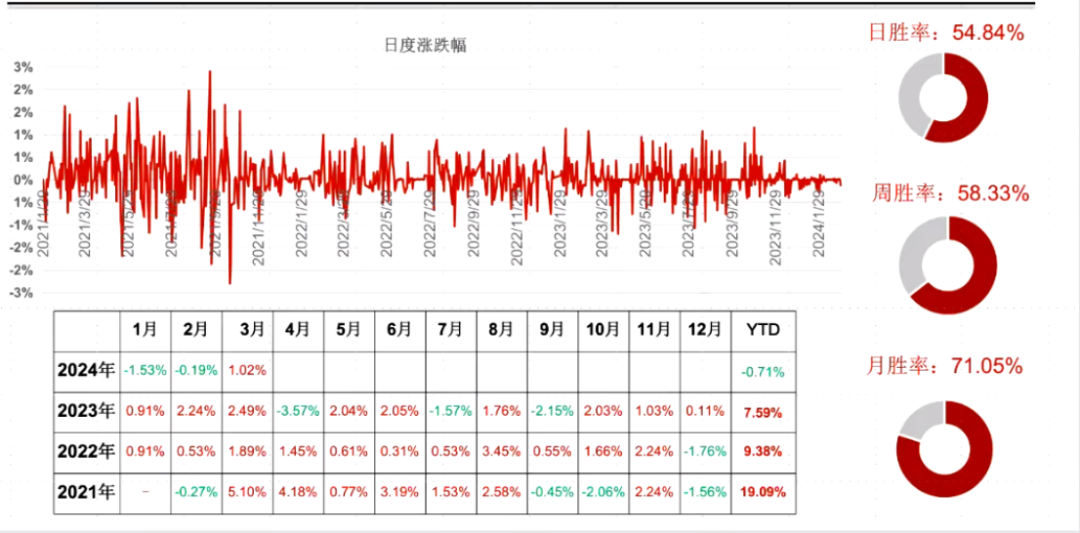

日涨跌21年会比较高,21年10月动力煤事件,22年6、7月美联储加息到23年期货市场波动降低,市场波动高时收益会比较好做。23年12月后整个市场波动非常低,导致23年12月到24年2、3月的回撤。

限仓、调控等突发事件发生时,短期之内价格、价格的涨跌幅已经跟过去5天、10天、20天的交易行为已经没有关系了,更多是取决于市场在当下的反应,这时候策略会经历比较大的回撤。因子以反转(回归)为主,突发事件拉开合理价格附近波动有部分是市场过度反应,往往回归速度也比较快。

最大回撤达到90%的分位数(2个点左右)就会减仓到一半,到95%分位数砍仓到三分之一。定价逐渐回归合理时,每反弹千五就会加回部分仓位。节假日前会逐步减仓。

04 产品情况

21年1月开始实盘

目前对外两个产品:

九谦CTA1号(15%-20%保证金)、

专享定制系列(40%-60%保证金)

产品均为每日开放申述

05 QA

1. 纯量价的多因子吗?目前因子数量?

纯量价的,目前十个因子左右,因子全部等权。

追问:等权的方式是怎么实现的?

每个因子最终会生成看多、看空的标的以及权重,看多50%看空50%。不同的因子他的标的和权重加在一起再求平均,最终得到目标标的和对应权重,再根据不同账户的规模、风控的条件、杠杆的选择生成一个目标仓位。下一日开盘的时候,我们是夜盘开盘就进行交易,程序会自动根据每个账户的目标仓位和现有仓位进行相应的调仓。

2. 对接下来行情的看法?商品的进场节奏?

去年底到今年1、2月份市场波动非常低,这段时间内产品是有一定回撤的。3月之后明显感受到市场每天的波动有比较明显的放大,这是一个好的现象,就我们来说市场有一定波动的基础上才会有更好的收益。我们跟其他趋势类管理人很大的区别在于趋势类可能会需要更大的波动,或者是可能会需要更持续的特定周期的趋势。我们看的时间不这么久,我就盯一天,今天到明天,对了就继续做,有适当的波动我们的盈利效应就比较明显。

第一,主观意愿当然是期望未来市场波动会持续放大,或是趋势的行情会更明确。第二的话,客观的原因也是过去期货市场已经是一个持续的低波环境。从逻辑上来看未来波动率持续放大,或者有一个大行情的概率是比较高的。但我其实比较保守,不对未来做这样一个大的宏观的预测,我们做好自己策略本身,每天多减空为正,胜率维持在65%左右,每天赚一点。我们这个策略不择时也是OK的。

3. 周末或节假日隔夜持仓,某个品种出来政策信息导致隔天交易日方向反转会如何应对?截面动量信号与基本面信息相反会做吗?

首先节假日我们一定会有减仓的动作。长假也就代表了未来价格的不确定性、突发事件的概率会增高,降低仓位就是降低我们的不确定性。第二如果真的是反向的话,我们也会维持一个较低的仓位让市场上的交易者去做他自己的价格发现。我们赚的就是交易对手方应对这样一个价格波动的时候他的交易行为。我们是赚交易对手的行为规律和对于这个规律下一日涨跌幅的相对关系。如果价格出现比较大的偏差,其实短期之内、3-5天后基本上价格还会有比较明显的方向性,这个东西我们其实就能赚到。当然如果我们重新回顾历史上我们所有的交易,一定会有各种各样的突发事件,我们的策略和因子之所以能够在我们的交易室当中,一定是在面对过去历史当中的各种突发情况时已经达到了一个相对成熟的状态,才能够最终进入到我们交易室。

关于截面动量信号与基本面信息相反。第一,我们不用基本面数据,我们很清晰我们对于基本面不是特别熟悉和了解,很难根据所谓的基本面的东西去调节我们的仓位。第二,我们可能并没有所谓的截面动量这个因子。如果只是单纯的3日收益率、5日收益率,我们看来只是一个指标,已经是综合在一个大的因子中、成为他的组成部分。最终的贡献还是看这整一个的因子是怎样去配置这个指标在里面的收益贡献,也就是说在不同的环境下到底是哪个指标在发挥实际作用。

4. 24年初的时候策略有减仓吗?

23年底就减仓了。23年12月15号是我们净值最高点,到12月20号元旦节前一周多其实就开始逐步减仓,因为要过节。元旦回来之后又触发一次比较大的回撤,那之后我们的仓位就一直是处在一个比较低的状态,因为已经跌到我们的净值风控(90%分位最大回撤阶段),一直维持在二分之一到三分之一的仓位。2月一直没有反弹就代表没有触发解除风控的条件,一直到春节前,到春节因为长假太久就全减掉了。春节后重新开仓也是维持净值风控,一直到3月初才逐步从底部有了千五的反弹加一次仓,再反弹千五又加了一次仓才到了现在的正常仓位。

追问:每次反弹千五加仓会加多少?

我们风控是到90%砍一半、到95%砍到三分之一。加也是从0加到三分之一,从三分之一加到二分之一,再从二分之一加到正常仓位。

5. 小部分时间里可能商品才会有一个比较趋势性的行情。那截面策略到20年这种行情大年的时候,对于杠杆和仓位的使用怎么看?

我们为了维持胜率的话,也就代表说我们这样一个策略的收益分布是符合历史上真正的统计上的行情的分布的。大的行情下,我们也有趋势类,或者所谓动量的这样的一个因子在。他一定不是简单的动量的东西,一定是也能在趋势行情下、也能在反转或震荡环境下能提供稳定正收益的东西,才能构成我们的一个因子。大的趋势行情下,另外一些所谓反转类因子或跟趋势零相关的因子可能会有一定磨损。但趋势因子在这种环境下好处是贡献的实际收益会比较高,虽然他的占比可能只有三成,但是贡献了大部分了收益。剩下的反转类的因子可能在平等或磨损,但综合来看平均打包出来的多减空的绝对值可能还是正的。这个时候好处就体现出来了。在趋势的环境下,那两、三个因子在贡献收益,剩下虽然在亏钱,但是最终得到的结果还是涨的,那我们的胜率就OK了。但是反过来其实也是,在趋势的行情下我们可能没有趋势的因子收益高,因为有反转和对冲的成分和仓位在。好处是在这种环境下如果出现了反转,我们的反转因子会贡献比较大的收益。比方说21年4、5月的时候,黑色处于一个非常大的趋势行情。五一之后铁矿也好、螺纹也好、焦煤焦炭也好,每天3个点、4个点、5个点的上涨。我们在五一之后的第一周,仓位已经从黑色的全部多头变成了多铁矿空螺纹跟热卷。这里就在于说每天螺纹也是3个点、4个点在涨,铁矿虽然3个点、4个点在涨,因为空头的存在我们就涨的没别人多。我们并不是做趋势的东西,所以有反转的成分。五月中旬黑色集体跌停的时候我们还涨了千三。空头的持仓就是为了让我在不同的环境下维持一个胜率。涨的时候我们虽然胜率低,最终中和下来一天也是赚的,跌的时候反转的那部分突然就贡献收益了,整体还是能赚一点,是这样的逻辑。

追问:20年大概的情况?

讲实话,19年、20年都是回测的数据,没有对外公开的资管产品。但是我们这是一个日频的策略,回测跟实盘表现基本一致,不会有太大偏差,在那两年不赚钱的可能性也不高。当然,如果跟其他管理人业绩对比,大概率那两年是没别人高。

6. 后续会有计划用到机器学习吗?

我的理解上他只是工具的区别。不管是机器学习也好,还是研究员通过对市场的理解去开发因子也好,我的理解其实是没有本质上的区别,就是对于数据的分析归纳以及提炼它当中存在的普适的逻辑的规律,就是所谓的统计规律。机器的好处是他不依赖人,可能会更加标准化,坏处是工具要使用地得当才会有好处。我们为什么没有在期货市场上做这件事情的核心原因是机器学习太过于强了。过于强的点在于并不担心开发不出来好的因子,难点在于如何从一堆因子中去筛选真正有效的、而不是纯粹data mining出来的因子,这可能是使用机器学习的研究员需要去思考的问题。

期货市场本身的一个点在于说国内期货市场没有那么久的时间。14年之前整个国内期货市场的品种可能也就十几个,再往后到现在可能有6、70个。整体算下来整个期货能够使用的数据周期点其实没有几千个,2000个点可能都有点算多了,可能就是一千多个点,三、四十个品种,有些品种还是这两年上市的,也有很强的周期依赖。这个时候的话挖掘出来的很多东西很危险。当然未来数据多了的话,可能我们会相对谨慎的在某些特定的指标和领域上去做这样的尝试。

7. 除了通过减仓来做风控,有没有考虑过一些新方向?

我们现在平均持仓周期大概三天左右,大家如果之前有跟踪过我们,21年的时候我们平均持仓周期是在3-5天,可能18年我们刚做这个策略的时候持仓周期会更久。现实的原因是市场在发生改变,我们赚的是我们交易对手方的逻辑和规律,只有交易对手方的行为规律能够被我们挖掘得到,我们才能赚取相应收益。我们很清晰地感受到,从21年之后市场上可能消失了一批曾经给我们贡献收益的一些对手方,也就代表了有一些所谓的因子、所谓的指标在这两年的收益也逐渐降低。当然也有可能是其他管理人也发现了相应的逻辑和规律在赚同一批人交易的钱。这其实反过来要求我们不断地能够去跟上市场和市场结构的变化。我们的研究员也好、投资经理也好,其实每一天的工作就是在研究市场新的交易数据,在交易数据上去挖掘一些可能别人还没有发现的一些确定的规律,根据这个规律去构建我们的持仓组合。未来的方向的话,在细节的处理上,现有一些逻辑方向上的深挖,还有一些新的方向上的因子的开发可能贯穿研究员和投资经理研究的整体的周期吧。

对于我们公司来说,当下的重点肯定还是在商品多空的赛道上作出我们自己的特点以及给客户贡献一个收益、回撤、波动相对确定,有配置价值和意义的产品。未来我们也在开发新的策略线,能够在九谦这个公司的平台下有更多不同的产品给大家做选择。

8. 多、空两组持仓品种是等权配吗?

我们最基本的单元是所谓的因子。我们对一个因子的要求跟一个子策略一样,在不同的交易环境下、不同的市场环境下都能贡献出一个所谓跟标的未来涨跌幅呈现正相关的值,我们根据这个值去对标的进行排序打分,然后分配相应权重。比较通用的方式可能是选择分组排名较高的一组做多、排名较低的一组做空,多空的话是相等的,组内是等权的。当然也会有一些因子值本身跟收益率呈现一个更好的正相关,可能用因子值归一化之后用因子值作为权重去分配。每一个因子我们都会根据它自己本身的逻辑出发点和特征去选择一个合理和稳健的分配权重的方式,最终得到因子就输出一个做多和做空的标的对应的权重。不同的因子之间最终会进行等权的合成,等权合成之后多和空一定还是相等的,但有些标的可能因为有的看多有的看空他的权重会进行向下的相减,不重叠的部分会分掉原来的一些权重,最终得到的持仓可能每个标的权重也变得不太一致。好的事情是如果大家都看多某个标的,那他的权重可能会富集一点;如果大家观点比较分散,每个标的的权重都会分散下去。

9. 未来会考虑交易股指和国债吗?

客户其实也会有类似的需求。我们在股指和国债上也有一些套利的策略,跨期、跨品种的套利策略在储备和小仓位试运行。但是我们给客户陈述的一定是我们真实做的,如果客户是申购公开的产品九谦CTA1号、九谦专享定制1号、2号,那一定是一个纯的商品多空策略。有一些定制的产品或者特殊的集合产品,我们可以去给客户加一些新的、比如金融期货的套利。还有一点很确定的是我们可能更多的擅长在偏向于套利这样的交易方式,不太会持有方向上的敞口,至少交易都是配对、或者成对的逻辑。

10. 玻璃、纯碱、碳酸锂、原油是近期不交易还是从来不交易?

从来没有交易过碳酸锂、原油,新品种基本是一年、两年再上。玻璃、纯碱的话在21年的时候曾经交易过一段时间,后来发现它的波动以及规律跟市场其他商品的规律不太一致,我们也分析了其中的原因,可能投机也好、控盘也好会比较严重,基本上21年之后就不再交易玻璃、纯碱了。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。