作者:Beagle小猎犬号

题图:Beagle小猎犬号微信公众号

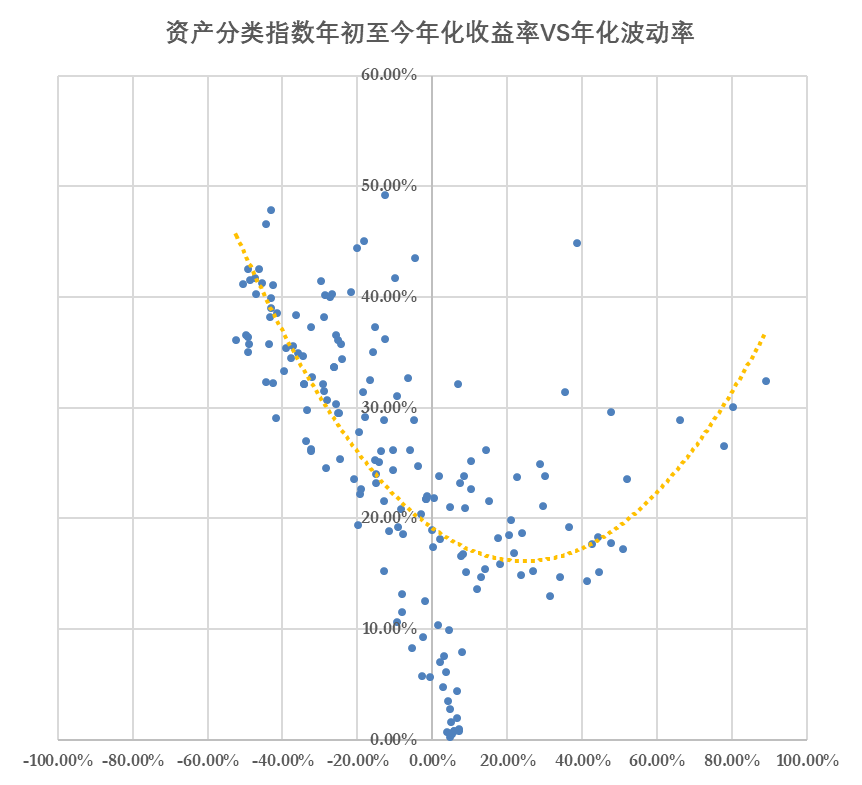

今年走到现在,业绩是好,正反馈就是起不来,这种滋味还不是纯纯的苦,真是很复杂。苦中作乐,最近我最大的乐趣是看图,AI画的图、数据画的图、同行的业绩图(不是,划掉)、我们自己的业绩图。上面这个图仔细看看是不是和体感不太一致?大家总说宏观数据与微观感受脱节了,目前的情况其实就是这样。

所以,在这样的市场阶段怎么才能活下去?或者再奢望一下,活好一点?

过年假期的时候在家闲着,折腾着种了一些植物。

虽然系统性地学过各种理论,真正对“天时地利”有深刻理解,还得靠实践出真知。温度、湿度、阳光、养分、周围其他物种的影响、看不见的地下深埋的根系、微生物和虫卵,还有不请而至的蜗牛、蚜虫和不分青红皂白一通乱啄的鸟。一棵植物想要在非人工营造的“完美环境”里顺顺利利地长大、长好,不错过每一个生长窗口,居然不是顺理成章的,而是一件很难的事情,我们习以为常的“无人之处葱葱郁郁”,只不过是幸存者偏差、优胜劣汰和生态系统的自平衡综合作用的结果。

我亲同学,干了二十年自然教育的生态专家,亲授各种经验教训,有几句话让我事后回想了无数遍。冬天里我着急动手的时候她说:“耐寒,只是说它不会死,没说它能长得好啊!”立春之后我说“春天来了总该可以了”的时候,她回答:“上海的雨季是个很大的挑战,你还得考虑到时候你的花苗有多大。”

这和当下的市场多像呐!

怎么才能少受点伤,同时又不错过可能在所有人都绝望的时候冒出来的机会,接住泼天富贵呢?

首先,怎么才算活着?

艰难的市场教育了所有人。最近返璞归真寻求真理的朋友特别多,其中一个我经常被问到的问题就是,到底亏多少是“合理”的。流程上做风险调查问卷的时候客户填下的那个感觉中的数字,其实大多数时候是没什么用的;什么是真正的“亏损”,也非常值得商榷。我想了很久,以下这个思路可以供大家参考。当然,管理人不能直接拿产品的业绩曲线说事,老老实实做一下客户分析,看看单人单笔数据再表扬自己吧!

“活着”的意思是,本金不可以有“特别大的亏损”。“特别大的亏损”是多大,对不同的资产而言是不一样的。当亏损大到超出所投资产的长期年化收益时,意味着一年之内的投资机会已经与你无关了——就算这一年顺顺当当拿到长期预期的回报水平,也只能回到初始本金附近,还要亏掉各种管理成本、申购赎回成本和时间成本。考虑到绝大多数一线客户能容忍的最长业绩观察期集中在一年左右这个时点(现实中更短,就当一年吧),用这个标准来大致权衡“亏多少合理”(回撤多少合理)应该是相对可行的。

然后,持有的资产要含权。

从去年开始,各种纯固收类的资产卖到手软,因为“除了固收什么都卖不掉”。

如果这些资产未来一直保持那么好的性价比,当然是喜大普奔,没什么问题。

问题是现在,2024年的Q2,理财就已经破3了。其实我觉得破得有点晚,早就该破了。细节不赘述,反正未来的收益预期大幅下降,应该已经是个共识。

上篇文章《崭新的周期》有人说太晦涩了没看懂。

说人话就是:要么高波动资产预期收益率即将上升,要么固定收益类资产收益率即将下降。

无论是哪种回归路径,最好的操作是调整资产比例,让你的资产“含权量”达到一个合理水平。这里的“权”不仅仅是简单的权益类的意思,各种可能与此相关的资产组织形式,我们都可以视作一个隐含的“期权”,在活着的前提下努力去够一够或有的机会。

最最重要的一点,降本增效!

低边际的情况下,这四个字简直是活着、活好的必要条件。

我培训新人的时候常举的一个例子就是:如果现在客户提出一个最简单的需求,想要在未来一年的时间内获取与沪深300指数收益率相当的收益。没有任何额外要求,你能找出多少种方法?最后会为客户选择哪种方法?大多数实际业务中的选择是:看看我有啥可以卖?看看卖哪个我能得到最多?

我们努力做到的是,站在客户视角,怎么做才能用最低的成本、最小的波动、最大的确定性完成收益目标的前提下,尽量找到一点超额来源。

如果每一个需求都这样做了,其实从2023年开始到现在的五个季度,活着是可以的。也就是说,我们先把自己变成一个“耐寒”的品种,再考虑其他。

写到这一定有很多人会觉得,灌了半天不值钱的鸡汤,你倒是说说接下去该怎么干呀?

前几天在林晓明的一段分享里看到王宏生先生的一段话,深以为然,果然一线企业家千锤百炼而来的智慧不得了。

对于资产配置而言,这四条都有非常清晰的对应环节,搞清楚之后,到底把钱投给谁,怎么投,至少可以做到有据可依。越想得到鱼,可能要遭遇越大的浪,还是先有“渔”再说。

“信息差”相对来说是微观的、高成本的。基金管理人、基金经理和基金产品的海量细节信息中,哪些是真正有用的,哪些是噪音?哪些是可用的同步信息,哪些是滞后的干扰信息?哪些是真知灼见忠言逆耳,哪些是情绪价值营销套路?哪些与投资人的利益息息相关,哪些不过是割韭菜收钱的手段?

前不久拜访一家NO.1的私人银行领导,他说“我不太相信有人可以把市场上的公私募基金全都研究清楚。”

这句话含金量很高。上述各种信息的体系化处理、深度挖掘和实时分析、合理对比,是一个门槛极高的系统性工程。“全都研究清楚”意味着上帝视角了。我们花了七年时间,也只能说是抓住了主要矛盾、解决了最痛的风险和策略属性的实时分析。在我心里还有海量的信息等待挖掘和分析,这个庞大的研究工程是一个非常具有挑战性,也极有意义的工作。

“认知差”非常有意思,我认为它是高门槛的——得到认知差,和实现认知差的价值都是高门槛的。周期越长的认知差,在关键转折点的作用越大,但是即便我们拥有这种认知差,投资人享受到它的回报,也是高门槛的——因为大部分投资人并不给我们展现自己认知差的机会。

在过往的分享中我说过无数次,负债端的质量对资产管理人的影响甚至超过管理人的实力本身。当然,高质量的负债端与高认知水准的管理人是双向奔赴的,即便相隔万水千山,信息时代,对的人终将彼此看见,走到一起。

“执行差”非常隐形,尤其是在交易频率相对较低的FOF领域。一个好的运营团队,它保障的不仅是执行效率,还有执行成本。高应变能力来自强大的中台支持和流程设计,没有好的大脑和神经中枢,四肢无论多发达都成不了顶级运动员。研究实力把一切决策依据得出的时间提前提前再提前,才能给中后台住够的时间和空间去保障效率和成本,光卷是没用的,天花板很低不说,在很多时候还会形成双刃剑,无差别地双向伤害。

“竞争差”很容易被定位到显性的服务价格上,说到这个话题,我想和大家分享几张图。因为经常被批评不接地气、过于抽象,我有时候会用碎片时间去短视频平台观察以下那些非常受欢迎的流量大V们都是怎么和他们的受众沟通的。今天早上我看到这么一段:

十秒时间,三个关键字,讲透了“竞争”的要义:质量、价格和售后服务,感觉可以用在任何一种商品的销售话术里。

一个好的母基金,它的质量应该包含以下要素:合理的投资范围设计、科学的资产配置方法论、严格的风险控制要素、与客户需求高度匹配的流动性管理。

关于价格,通常会被当做一个直接拉锯的点。其实合理的定价是一种机制——投资人和管理人形成利益一致关系的机制,为什么非得你死我活或者此消彼长?共赢在任何商业关系中都是应该追求的。普通的消费品通常具有规模经济属性,而资产管理业务大概率是规模不经济的,因此线性定价模式显然不合理。好好说话,大家好才是真的好。

说到售后服务,所有的金融产品在卖出的那一刻,面向资金的服务才刚刚开始,产品成立之前的需求分析和产品设计与投后服务显然是不能割裂的,但毕竟投资是一件与时间相伴的事,各种类型的风险和资产本身的价格在任意一个时间节点发生变化的概率都是不可预测的。如果仅仅是告知(何况很多时候告知得还不够到位、及时)其实是不够的,售后服务也是双赢过程,我们不仅希望投资人知情,更希望他们在此过程中提升认知,成为更“优秀”的负债端,因此,售后服务在我的认知里,是一个坦诚相对、在信息透明的基础上多维度思考、促成理性决策和双赢局面的过程。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。