作者:第一财经资讯

题图:第一财经资讯微信公众号

新“国九条”出台对于量化交易最直接的影响开始显现。4月15日小微盘股遭受重挫,不少个股跌幅均在15%以上。

资深量化从业人士唐宇对第一财经记者表示,随着春节后小微盘股反弹,很多量化管理人策略迎来净值修复,但新“国九条”对扶优除劣,推动分红的政策,打断了小市值股反弹的节奏。偏量价(根据短期技术因素选股)的量化策略偏爱小市值,从上周开始超额就不是很好。接下来,量化管理人可能会适时增加基本面因子权重。

一家量化机构管理人则认为,指增策略产品受小微盘股下跌影响最大,而他会“根据后续情况随时调整因子参数及股票池”。

“市场情绪导致资金在恐慌抛售小微盘”

作为新“国九条”出台的首个交易日,4月15日A股的市场表现备受关注。当日,A股三大股指涨跌不一,经历短暂调整后,三大股指发力上攻,上证综指涨超1%,创业板指盘中涨超2%。股指大涨下,北向资金也在加速流入,当日净买入超80亿元。

截至15日收盘,小微盘股跌幅居首,实朴检测、爱司凯、品渥食品均跌超15%;南华仪器、远信工业、海伦钢琴、万里马等跌超10%。微盘股概念下跌8.88%,当日主力资金流出10.63亿元。

小微盘股、小市值股票是多只量化产品超额收益的来源。

白鹭资管曾对第一财经记者表示,对于对标中证500指数的产品,业内的常见做法是全市场选股(中证500指数的成份股大约是市场上大小排名300~800的股票,而A股一共有接近5000只股票,也就是说,有大约80%的股票的市值是小于中证500指数成份股的)。

“同时,因量化策略持股十分分散,持仓数量往往达到1500~2000支股票或更多,此时,在全市场选股的情况下,除非模型有特殊偏好,否则持仓有一定比例的小市值股票是必然的,并不是主观倾向性决定的。”白鹭资管称。

出于风控考虑,白鹭资管对小微盘股的暴露一直有控制。而春节前一周行情中,中证2000的超跌的确超过了十年历史极值。同时,当周中证500的极度强势也使得节前一周策略发挥的难度显著上升,当周近90%个股跑输中证500指数,全部A股等权收益平均跑输指数逾13个百分点。

后续随着行情修复,小微盘股股价回升,相关产品策略超额情况目前已有所修复,不少量化管理人仍旧期望通过小微盘股暴露获得超额收益。

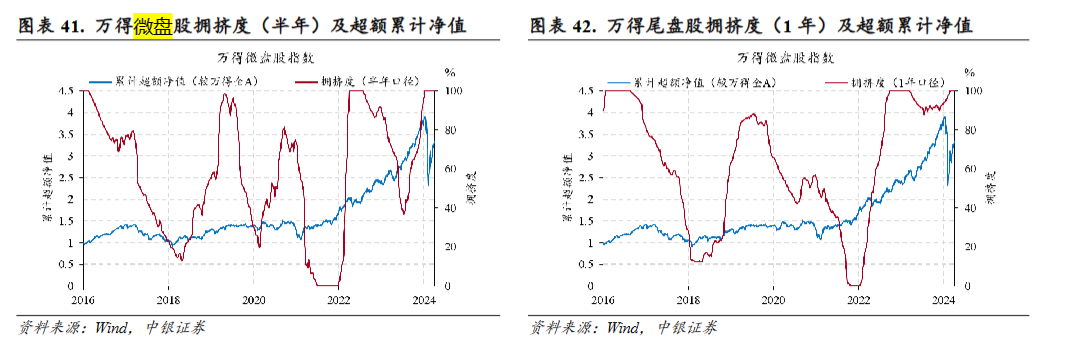

根据中银证券4月15日发布的研报,从半年口径看,成长、小盘风格拥挤度处于历史极低位置,微盘风格拥挤度处于历史极高位置;从1年口径看,小盘、成长风格拥挤度处于历史极低位置,微盘、基金重仓风格拥挤度处于历史极高位置。

在新“国九条”和监管部门相关配套政策陆续出台之下,资本市场投资属性建设正在加速,整个小微盘股板块的投资逻辑也将发生巨大的变化。东吴证券指出,新“国九条”的提出能够更好维护二级市场投资者权益,遏制“炒小炒差”的不良风气,绩差股的出清有助于让市场的活跃资金聚焦于绩优股,利于营造良好的市场环境;另一方面,也能为一级市场的融资提供方向与指引。除此以外,后续应警惕二级市场绩差股的退市风险,尤其是部分业绩表现较弱的微盘股。

随着4月15日小微盘股股价急剧下滑,一家量化机构管理人对第一财经记者表示:“短期而言,市场情绪导致资金在恐慌抛售小微盘,影响较大是对应的指增策略产品。但还要结合持续至今的市场环境(存量资金博弈)的特征来看,历史数据中小盘的成长性提供了中长期的超额收益,目前大盘股行情的持续性要保持谨慎观察,因为板块轮动快也是当前的明显特征。需要根据后续的情况随时调整因子参数及股票池。”

新规“强化了程序化交易与证券市场异常的因果关系”

除了关注小微盘股后续表现外,监管对于“高频交易”的认定也尤其受到量化人士的关注。

在证监会于4月12日发布的《证券市场程序化交易管理规定(试行)(征求意见稿)》(下称“征求意见稿”)中,明确了高频交易的认定原则,即短时间内/日内申报、撤单的笔数较高,或短时间内申报、撤单的频率较高的程序化交易。

具体在多长时间段内,申报或撤单多少笔交易,才是高频交易,有待证券交易所对交易标准的进一步规定。

由于2023年9月发布的《关于股票程序化交易报告工作有关事项的通知》《关于加强程序化交易管理有关事项的通知》(下称“报告及管理通知”)依然有效,海问律师事务所认为,在新的认定标准出台前,投资者仍可继续执行“最高申报速率达到每秒300笔以上”“单日最高申报笔数达到20000笔以上”的标准。

此外,征求意见稿对重点监控行为范围也进行了一定变更。

此前,报告及管理通知明确的重点监控事项包括:(1)交易所业务规则中明确的异常交易行为;(2)申报速率及申报笔数达到一定标准的交易行为;(3)多只证券交易价格或交易量明显异常,且程序化交易大量参与的。

征求意见稿以一定时间内申报笔数、申报频率为标准,划定了3种重点监控的行为范围,包括:(1)短时间内申报、撤单的笔数、频率达到一定标准,或者日内申报、撤单的笔数达到一定标准;(2)短时间内大笔、连续或密集申报并成交,导致多只证券交易价格或交易量出现明显异常;(3)短时间内大笔、连续或密集申报并成交,导致证券市场整体运行出现明显异常。

海问律师事务所表示,征求意见稿的变化在于:第一,强化了程序化交易与证券市场异常的因果关系,即,仅有导致多只证券交易价格或交易量、证券市场整体运行异常的程序化交易才是重点监控的范围,排除了因其他原因导致证券交易异常,而恰好有程序化交易参与的情形。这表面上看是从逻辑严密角度的语法修订,实质上是赋予了监管对象抗辩权。这一条在后续实践中的执行标准有待密切关注;

第二,增加了短时间内大笔、连续或密集申报并成交,导致证券市场整体运行出现明显异常的监控情形,这在某种意义上赋予了监管机构较大的裁量权,行为主体的合规负担隐形加重。不变的是,征求意见稿仍然从申报笔数、申报频率的角度对需要重点监控的异常交易行为进行界定。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。