作者:Beagle小猎犬号

题图:Beagle小猎犬号微信公众号

崭新的周期已从2024年2月11日开始。

这几天市场节奏有些反复,很多朋友在担心是不是稳定市场的力量在退出,债市正在重演21年初股市那种又怕又欲罢不能的场景,许多关于私募“不行了”“质疑理解成为”等等的文章持续刷屏。

其实归根结底还是那个千古难题:我是谁?我在哪?我该怎么办?

上周盘点货架,发现我司覆盖各种公募、私募策略和资产的系列指数已经有接近两百条在运行,集邮癖得到极大满足,把数据都拿来一条条仔细看了一遍。

左看右看上看下看,每个指数都不简单。

但是,当我精准地划定几个时间周期再总结的时候,惊人的现象出现了,(先不要着急问周期怎么划的后文会解释)。即便经历了2021年9月12日以来痛苦的924天,2018年12月30日,仍然是几乎所有资产自那之后接近2000天里的绝对价格低位。当然,有例外,“房地产行业被动基金指数”从那一天开始到现在的累计跌幅接近1/3。

再看2021年9月12日。从那一天开始到 2024年2月11日,如果你的产品组合里持续包含20%以上的权益多头暴露而你的累计收益大于0,那么恭喜你,这个业绩可以在全市场同类稳居前3%。两个周期都在1000天左右,资管行业的体验天堂地狱。

往后看清清楚楚明明白白,往前看一无所知,所有的预测最后都是线性外推——这就是资产管理行业最恶心的特征。

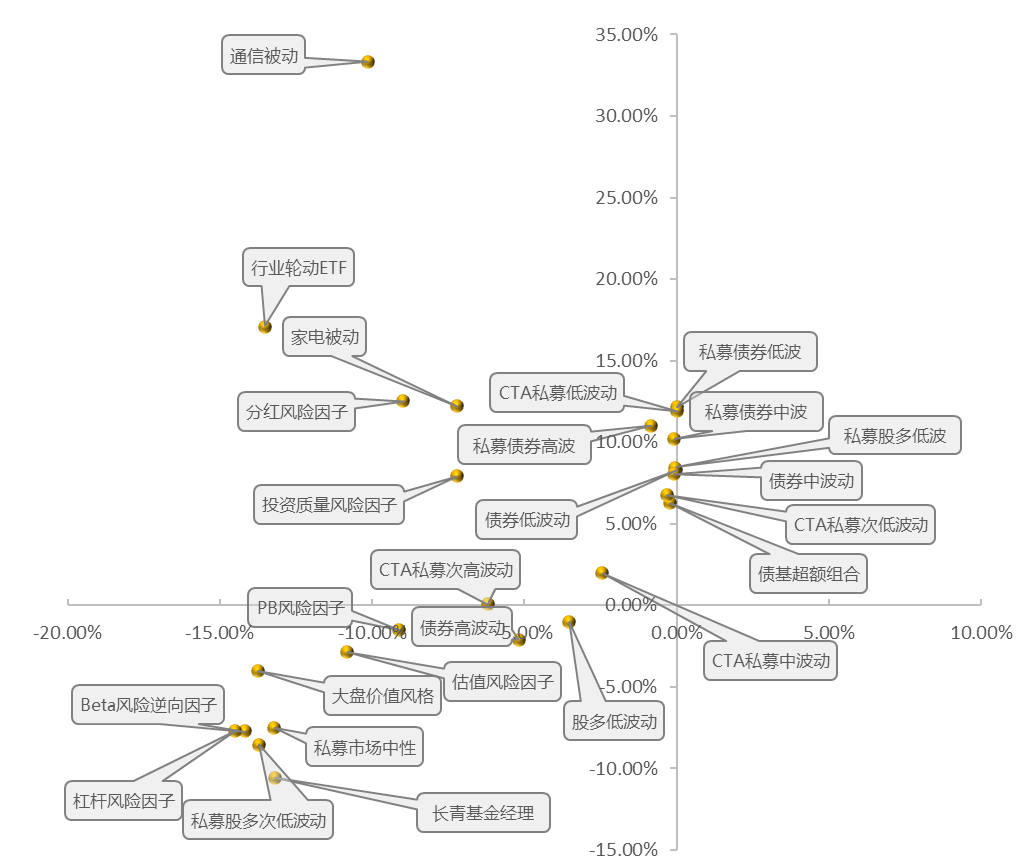

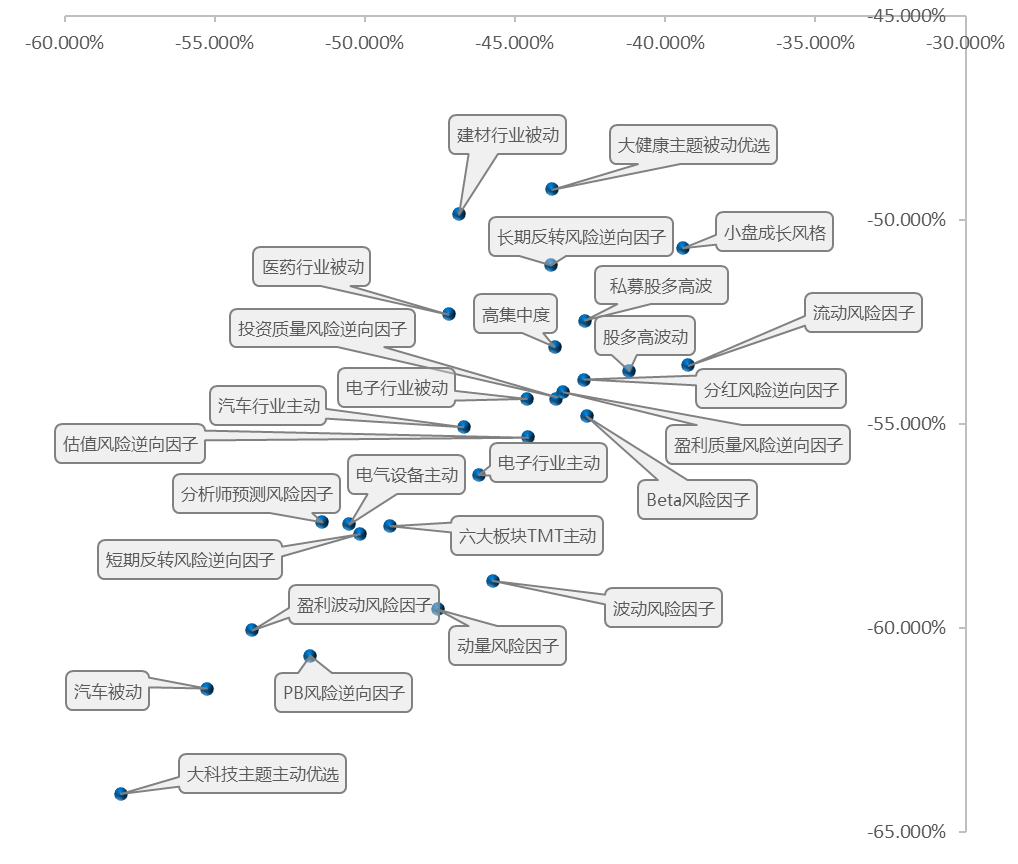

我把这924天里的“头部资产”和“尾部资产”仔仔细细做了两张图。我建议屏幕前的朋友把这两张图存下来,从里面找到的信息写下来在社交媒体给自己发个消息,再设个提醒,过三年再看看。

图1 周期内“高区”资产*

图2 周期内“低区”资产*

*:(横坐标:起点日期起最大跌幅,纵坐标:累计收益率。所有指数均为慧度至明编制的基金资产指数,未注明“私募”字样的均为公募基金指数)

两张图对比,我不知道你看出了什么?

流动性的力量:风险因子系列中表现最佳的“分红风险因子”以单因子之力荣登高区,它的逆向因子也对称地出现在了低区,不得不说周期内唯一规模持续增长的保险类资金确实偏好纯粹、知行合一,也教育了市场。

流动性与预期透支叠加的力量:以新能源为代表的“大科技主题主动优选”完全无视基本面数据,在周期内几乎跌掉了2/3,低区里它的好朋友“分析师预测风险因子”同样在列。

还是流动性的力量叠加了风险偏好:(可惜我没有准确的销售数据,只能凭日常信息佐证):债券类资产的数据是不是有点过于逆天了?印象中2005年到2021年这16年的数据不是这个样子(没有那么好)。

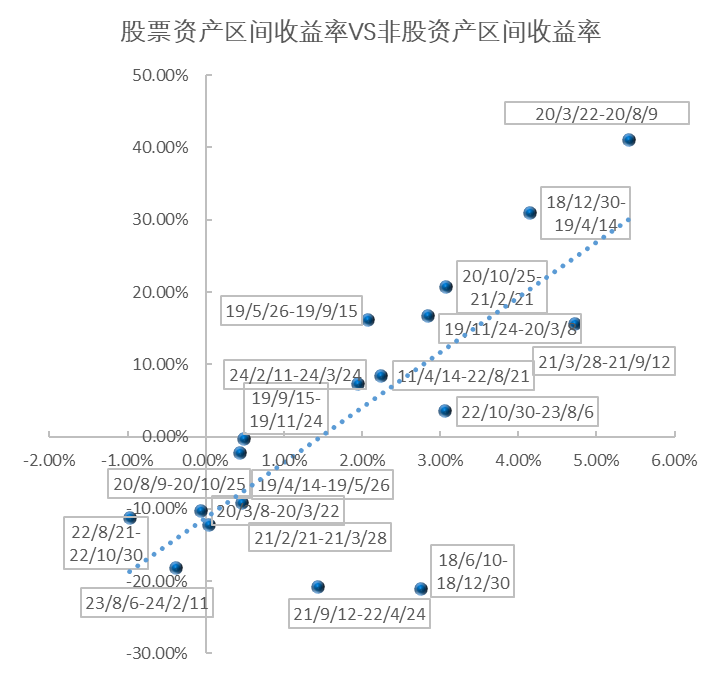

如果说这样划分大周期过于简单粗暴,让我们来看看六年以来的每个小周期:我把权益多头为主要风险来源的归为股类(纵坐标)、其余全部归为非股类(横坐标)。同上,所有的数据来自慧度至明的基金策略指数。

首先,无论收益率是否年化,我相信你都能轻易看出比较显著的线性关系——也就是所谓的性价比关系在这两大类别之间维持得一直相对稳定。

图3:小周期分段及小周期内资产收益分布特征

图4:小周期分段及小周期内资产年化收益分布特征

其次,让我们重点看看这几组之间的关系。流动性、流动性叠加预期(或预期透支)、流动性叠加风险偏好(销售数据)——还是这三位大神主导。预期基本代表业界思维,风险偏好代表社会思维,这二者一般在周期切换点附近都是严重割裂的,目前就是这样,已经持续并且还将持续一段时间。

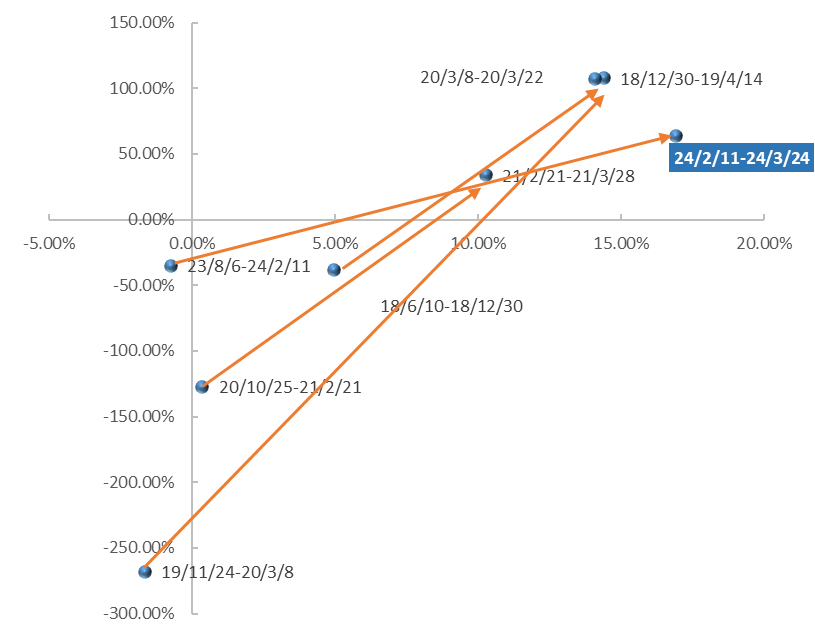

图5:几次相邻周期的数据关系

这个点会往哪里移动?我相信每个人有自己的想法,历史从不简单重复,每一轮周期也各有特点。宏观经济很显然已经用最大的声音和代价告诉所有人它的核心驱动力已经发生了结构上的根本性变化,但还是有许多人视而不见。上次发了那篇“回不去了?回不去了!”之后,后台有人问迭代是不是靠移民,我不知道他是谁,特别希望他能改变负面心态,接受一下外部信息,活在自己的世界里很危险,不但不快乐而且可能在失去的924天后继续失去下一个周期。

宏观的变化会改变这一轮周期的资产内容和特征,伴随整个流动性方向的转移,继续在不同领域的风险“兑现”和微观修复中曲折前行,但资产类别之间的性价比关系可能还是会回归相对稳定的区域,这就是我的答案。

具体的风险点是什么?微观修复在哪些领域?改天再用严密一点的证据链条来叙述。

最后的最后,解释一下周期的划分。

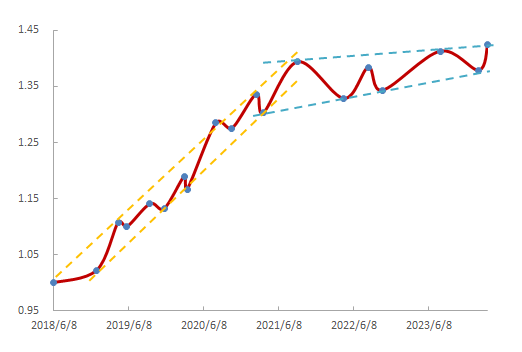

这个图标注了我们服务时间最长、资产和细分赛道最齐全的产品表现出来的关键时间节点。因为对它的配置全面性和客观性有足够的信心,也做了大量的同行比对,我相信这些时间节点对很多产品都是适用的。对精确度不满意的朋友可以自己用细分资产指数做一些模拟看看,我已经模拟过了,如果你也想试试用接近两百种资产挥斥方遒的快感,可以联系我们。

大家一直在讨论fof的价值、fof的意义、fof的成本和销售。一个好的fof,自己会说话:它不但是大类资产经过科学配置后的缩影,而且叠加了管理人智慧赋予的平滑和超额,在痛苦周期里尽量保全委托人的安全,在已经进行的新周期里为他们找到尚未被广泛认知的机会。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。