作者:川总写量化

题图:川总写量化微信公众号

摘要

资产配置是投资中最重要的问题(之一)。本文带你了解资产配置的源起,中兴和未来。

1 源起

资产配置是投资中最重要的问题(之一)。

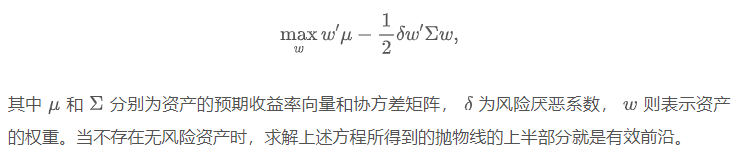

1950 年的某个下午,当 Markowitz 在草稿纸上画出世界上第一个 mean-variance 有效前沿的时候,也正式拉开了使用定量化方法研究资产配置的篇章。MVO 的数学表达式如下:

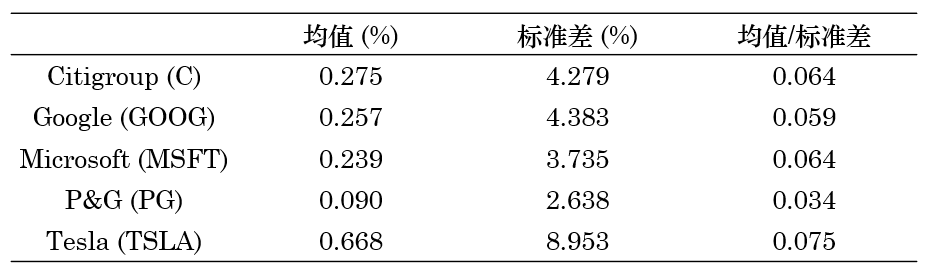

作为一个例子,考虑以下五个股票:C、GOOG、MSFT、PG 以及 TSLA。假设样本内的实证区间为 2020/9 到 2023/2。在这段区间内,上述股票的周收益率均值以及标准差如下表所示。

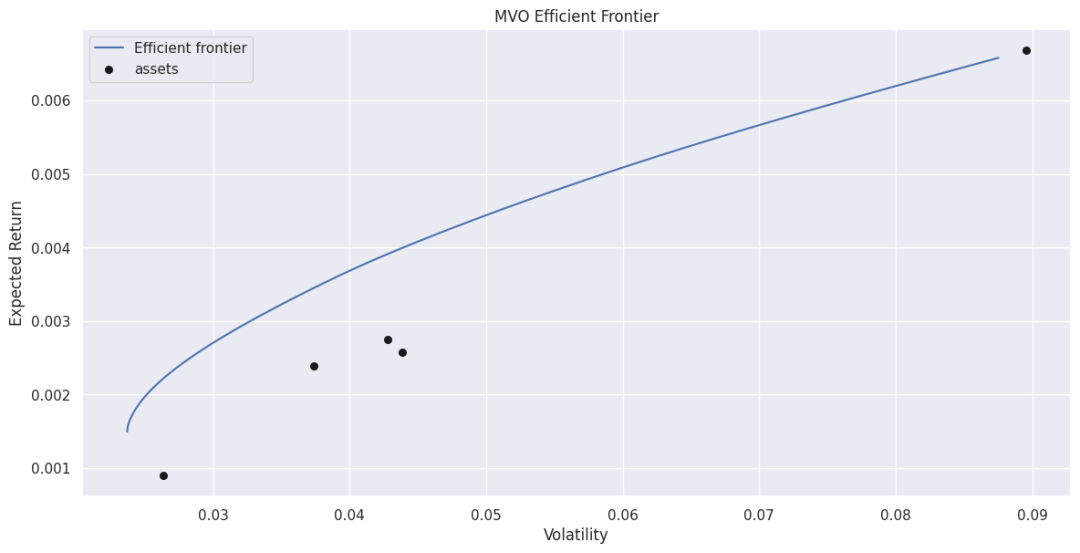

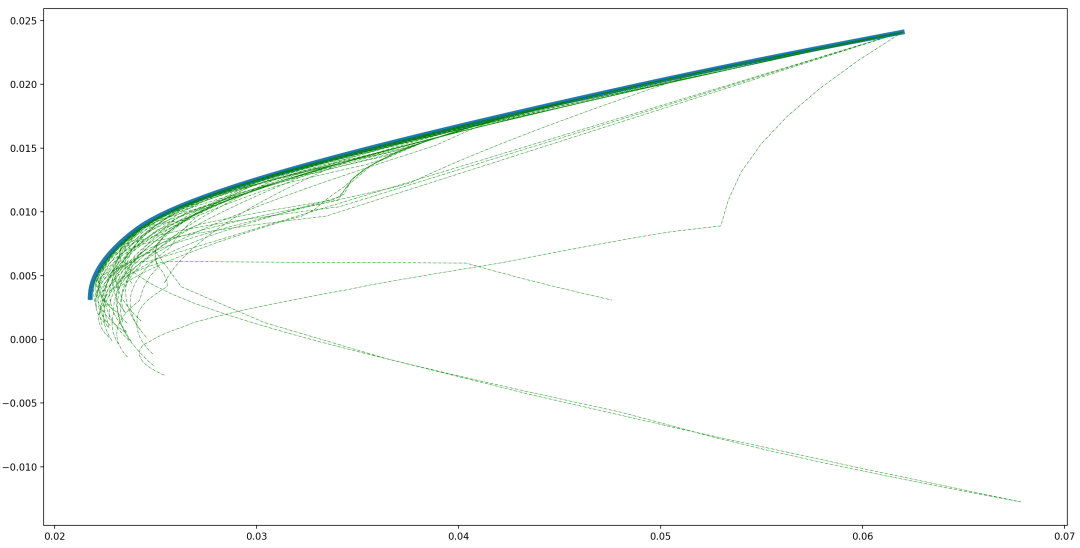

由它们构成的有效前沿为:

当存在无风险资产时,我们可以通过无风险资产向该抛物线做切线,得到的切点组合(tangency portfolio)具有最大的夏普比率。在上述例子中,假设我们使用同期 10-year T-note yield 的均值作为无风险收益率,则得到的最优投资组合权重为:C:42.43%,GOOG:9.86%,MSFT:19.02%,PG:0%,以及 TSLA:28.69%。

上述结果不难理解。从这五个股票的风险收益特征来看,毫无疑问 PG 最没有吸引力(至少在我们的样本期内),而其他几支股票不分伯仲。另外,C 的相关性和其他股票最低,因此在最优化中获得了最高的权重。

那么,这个 MVO 组合在样本外如何呢?假设考虑 2023/3 到 2023/8 这半年作为样本外实证区间。则该投资组合在样本外的周平均收益率为 0.50%、标准差为 3.49%,因此年化夏普比率为 0.97 —— not too bad。然而,这样一个组合和基准组合(即等权配置五个股票)相比又如何呢?

不出意外的话,马上就要出意外了。基准组合在样本外的周收益率均值为 0.79%,夏普比率则超过 2.0,远超上述 MVO 组合。如果考察股票在样本外的表现,这样的结果其实不难理解。在 2023/3 到 2023/8 这段时间,它们的周收益率均值分别为 C:-0.55%,GOOG:1.69%,MSFT:1.10%,PG:0.44% 以及 TSLA:1.25%。其中最令人大跌眼镜的是 C 录得了负收益。这就不难理解重仓 C 的 MVO 组合在样本外跑输基准组合的结果。

究其原因,都是估计误差(estimation error)惹的祸,即样本均值和协方差矩阵并不是未来预期收益和协方差矩阵的准确估计。因此,估计误差的成本抵消了 MVO 的潜在优势。一般来说,估计误差可能非常大,以至于在样本外作为基准的等权配置往往难以被打败(DeMiguel, Garlappi and Uppal 2009)。

人们亟需更好的方法。

2 中兴

我们可以至少从两方面着手,降低估计误差的影响,进而在样本外构造更好的投资组合。

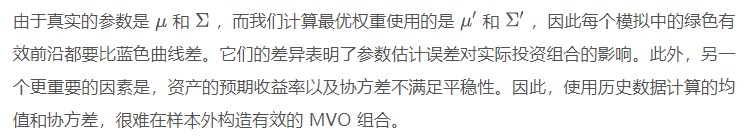

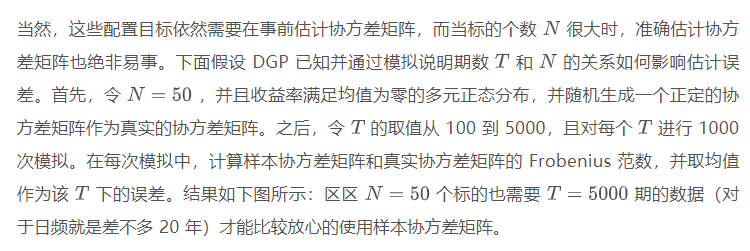

第一个方面是在合理的假设下减少需要估计的参数。这意味着考虑 MVO 之外的资产配置目标,即 minimum variance、maximum diversification 以及 risk parity 等。《浅析资产配置的几种方法》一文曾经讨论过在何种假设下,上述方法和 MVO 等价。感兴趣的小伙伴请自行查阅,此处将结果汇总于下表。

从上述配置目标来看,它们和 MVO 最大的差异是没有使用预期收益率,而聚焦在协方差矩阵上。由于事前难以准确估计预期收益率,且预期收益率的估计误差对配置结果影响重大,这些“退而求其次”的做法往往能够比 MVO 获得更稳健的配置结果。

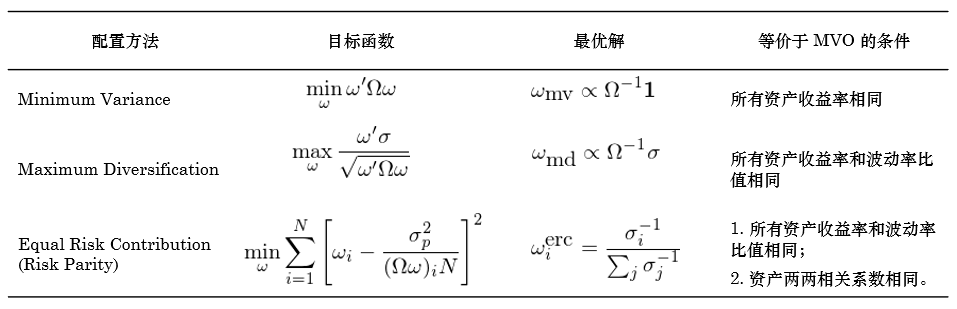

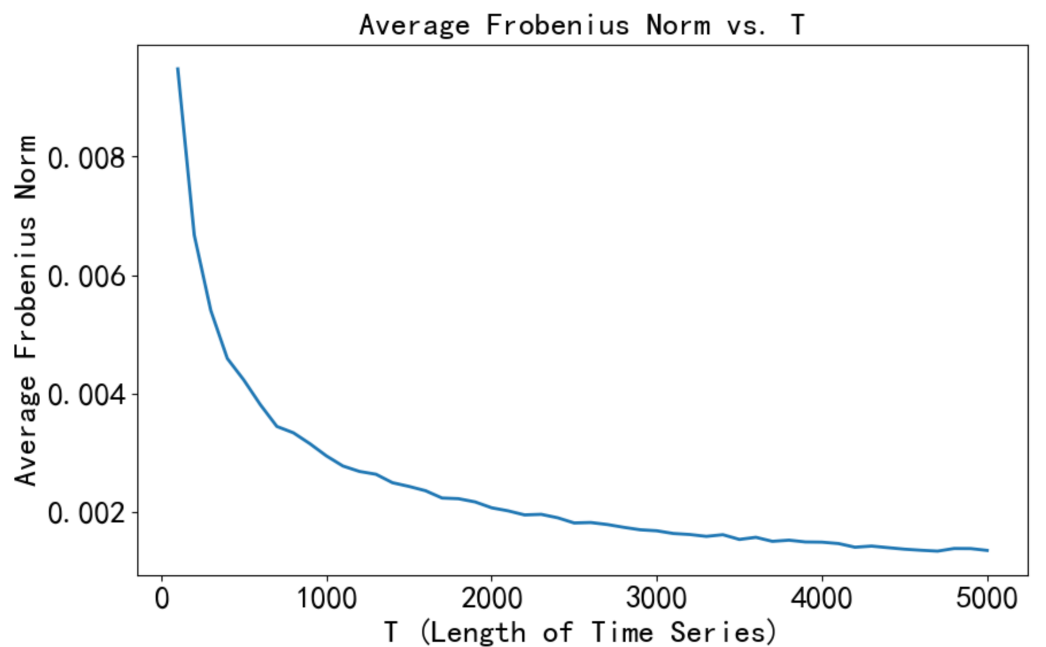

但显然,这种数据量的需求是奢侈的;而且实际资产配置中,标的个数也可能远远超过 50。因此,为了有效地估计协方差矩阵,更常见的做法是使用多因子模型 —— 比如 Barra 的一系列风险多因子模型。通过它,能够大大减少需要估计的参数,降低参数估计的统计成本。需要 Barra 多因子模型背景知识的小伙伴,可参考《正确理解 Barra 的纯因子模型》以及《Barra 因子模型截面回归求解》。

第二个方面是通过贝叶斯框架融合先验以及人对于资产预期收益率的展望。这方面的代表自然要数 Black-Litterman 模型。需要说明的是,该模型的核心是通过纳入人对资产预期收益率的观点(成为 views)得到后验预期收益率估计以及后验协方差矩阵,而求解最优投资组合权重时依然遵循 MVO 框架。

仍然回到本文第一节的例子。假设在 2023/2 的时点,我们为这五个股票提供以下 views:

(1)首先,对于 GOOG 和 MSFT,考虑到 2023 年 2 月 1 日 ChatGPT Pro 的推出会极大推动 AI 投资热潮,因此会利好科技巨头。对于这两个公司而言,GOOG 凭借其庞大的数据存储库和在机器学习领域的开拓性工作(例如 DeepMind),处于 AI 的领先位置。另一方面,MSFT 也拥有强大的人工智能框架。比较这两家公司,GOOG 或许稍占优势。因此,我们认为 GOOG 的周收益率会比 MSFT 高出 0.1%。然而,由于监管和市场竞争,因此上述观点存在巨大的不确定性,我们假设这个 view 的标准差为 1%。

(2)再来看 TSLA。它彼时的最新财报显示,无论是 earnings 还是 revenue 都打败了分析师一致预期。然而,我们也注意到了毛利率的明显下降(过去五个季度中最低)。因此,我们对其表现持谨慎乐观态度,预计每周平均收益率 0.3%,标准差为 1%。

(3)对于 PG,该公司的未来取决于应对通货膨胀压力和成本挑战。尽管它以 dividend king 而闻名,但在当时的时点其估值已然很高。因此,我们假设保持中立,预计未来周收益率均值为 0%,标准差 1%。

(4)对于 C,根据最新财报,尽管其收入增长,但净收入出现了显着下降,原因是增加的信贷成本和宏观经济衰退等因素。鉴于这些挑战,我们持有负面观点,预测其周收益率为 -0.05%,标准差为 0.5%。

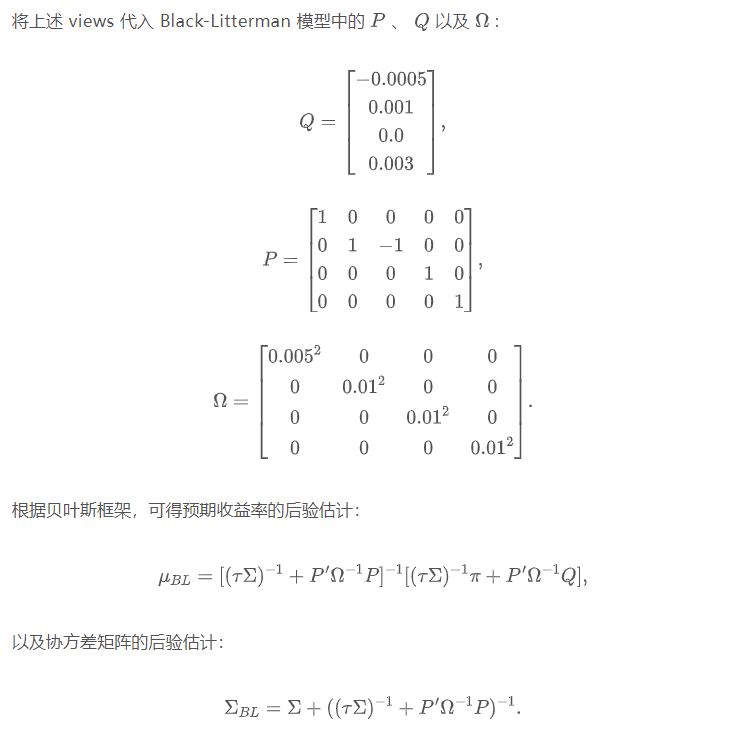

值得一提的是,尽管在原始 Black-Litterman 模型的论文中,两位作者使用市场均衡状态下的隐含预期收益率作为先验,但在实际应用中,我们也可以使用其他方法构造先验,例如使用样本均值或者因子模型(比如 CAPM)所隐含的预期收益率。在本例中,这三种方法计算的预期收益率先验如下图所示。定性上说,三者的差异并不大。

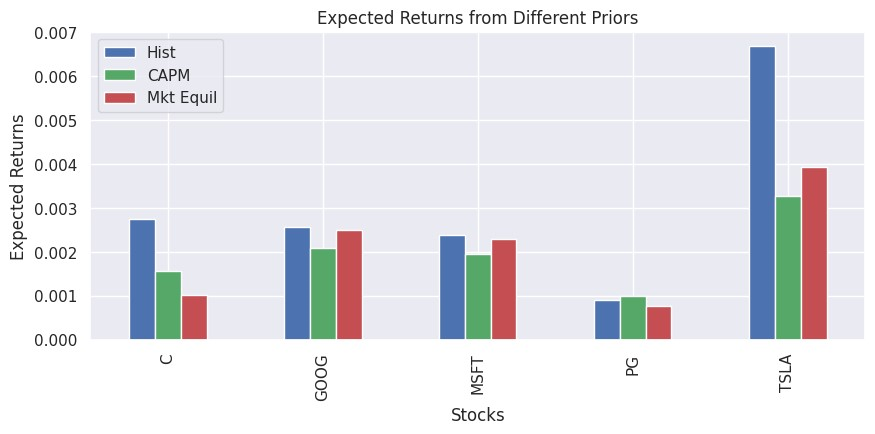

假设我们遵循 Black-Litterman 模型原文,采用市场均衡状态下隐含的预期收益率作为先验,则代入 views 之后就可计算出其后验。下图对先验和后验进行了对比。

后验预期收益率完美地反映了我们的 views。首先,对 C 的负面展望使其后验预期收益率显著低于其先验。其次,GOOG 和 MSFT 的预期收益率差异被放大,体现了我们更加看好前者的观点。最后,TSLA 和 PG 的后验预期收益率均低于它们的先验。

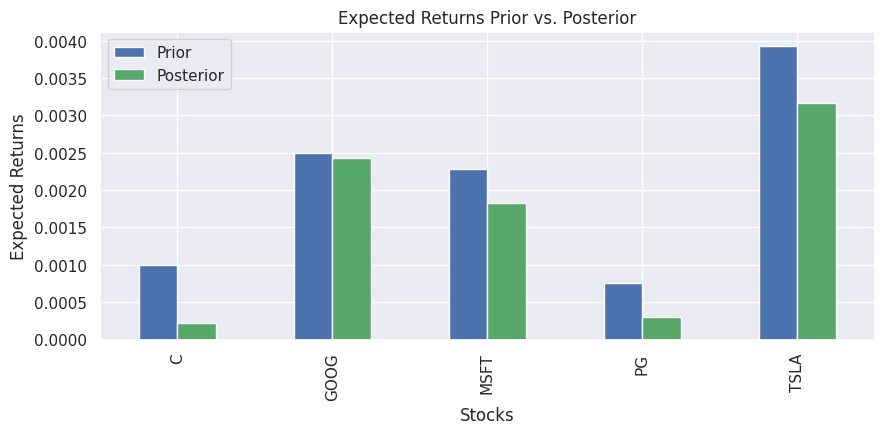

将后验预期收益率和协方差矩阵代入 MVO,得到的最优权重是 C:0%,GOOG:75.07%,MSFT:10.59%,PG:0%,以及 TSLA:14.33%。该投资组合在样本外的周收益率均值为 1.56%,夏普比率为2.80。不仅远超原始的 MVO 组合,也轻松的战胜了基准组合。

(当然,我们的 views 只是为了说明 Black-Litterman 框架的有效性。在实际投资中,提供正确的 views 十分困难。)

3 未来

除了这些技术,降噪和聚类也是常见的手段。下面仍然通过之前五个股票的例子展开讨论。

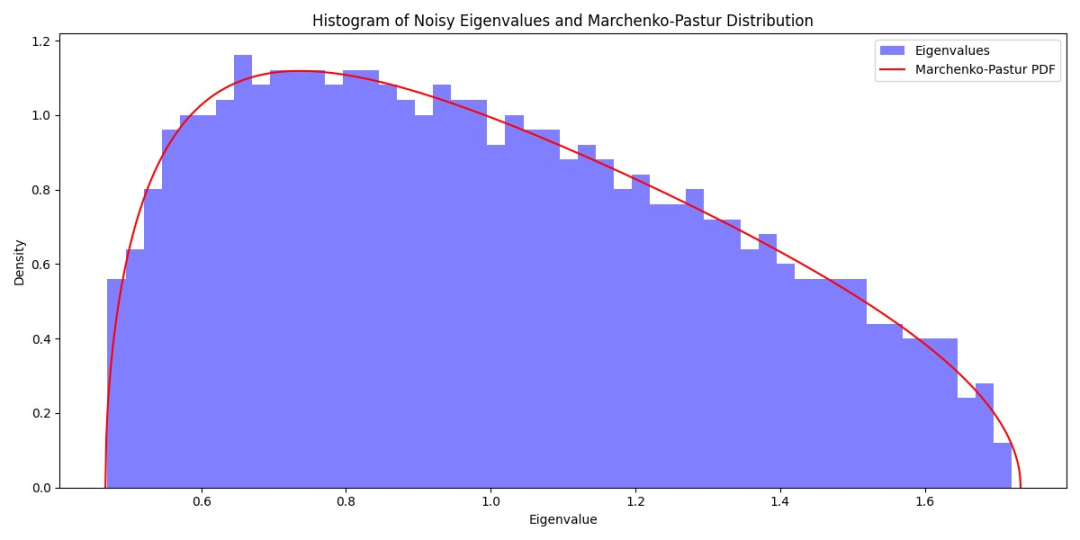

关于降噪,最直观的方法自然是利用随机矩阵理论(RMT),其目标是消除协方差矩阵中的噪声。根据该理论,噪声数据协方差矩阵的特征值满足 Marchenko-Pastur 分布。下图展示了噪声数据的协方差矩阵的特征值经验分布以及和它对应的 Marchenko-Pastur 分布。因此,降噪的目标是识别样本协方差矩阵中位于该分布之外的特征值(信号),然后利用它们重构协方差矩阵,并用于投资组合优化。

除了 RMT,协方差矩阵的收缩方法(例如 Ledoit-Wolf 的很多研究),也在某种程度上可以被视为是一种降噪。这是因为收缩的目标往往是一个更具结构化的矩阵,代表着金融理论的先验知识。通过将样本协方差向该矩阵收缩,可以有效地减少了原始样本协方差矩阵中存在的噪声。

不过需要说明的是,在降低估计方差的同时,收缩也会引入偏差,类似于正则化在模型拟合中权衡偏差和方差以防止过拟合。最优的收缩强度可以被视为在样本协方差矩阵的复杂性和目标矩阵的简约性之间找到平衡,最终降低样本外的估计误差。在资产配置中,RMT 和收缩方法可以互补,从而得到更稳健和可靠的优化结果。

另一方面,聚类也是改善样本外资产配置结果的重要工具。通过揭示资产的内在关联,它可以将具有相似特征的资产分组,从而实现分散风险的目的。对于聚类,最近几年一个很火的配置方法是层级风险均衡(Hierarchical Risk Parity)。该方法通过层级聚类对资产分类,并按风险平价来确定资产权重,优化投资组合。

回到我们的例子,下面试图将降噪以及聚类融入到 Black-Litterman 模型之中。在实证中我们将通过对样本协方差矩阵(以及样本平均收益率)收缩实现降噪,收缩的最优系数通过 5-fold CV 确定。因此,作为比较基准,在非降噪的版本中,直接使用样本收益率均值作为 Black-Litterman 的先验,而非像上一节中使用市场均衡状态下的隐含预期收益率。在收缩时,对于预期收益率,五个股票的样本平均收益率均值作为收缩的目标;而对于协方差矩阵,则直接使用 Ledoit-Wolf Shrinkage 估计量。最后,实证的目标是检验收缩能否改善先验,因此在 Black-Litterman 框架中,views 的取值和上节一样。

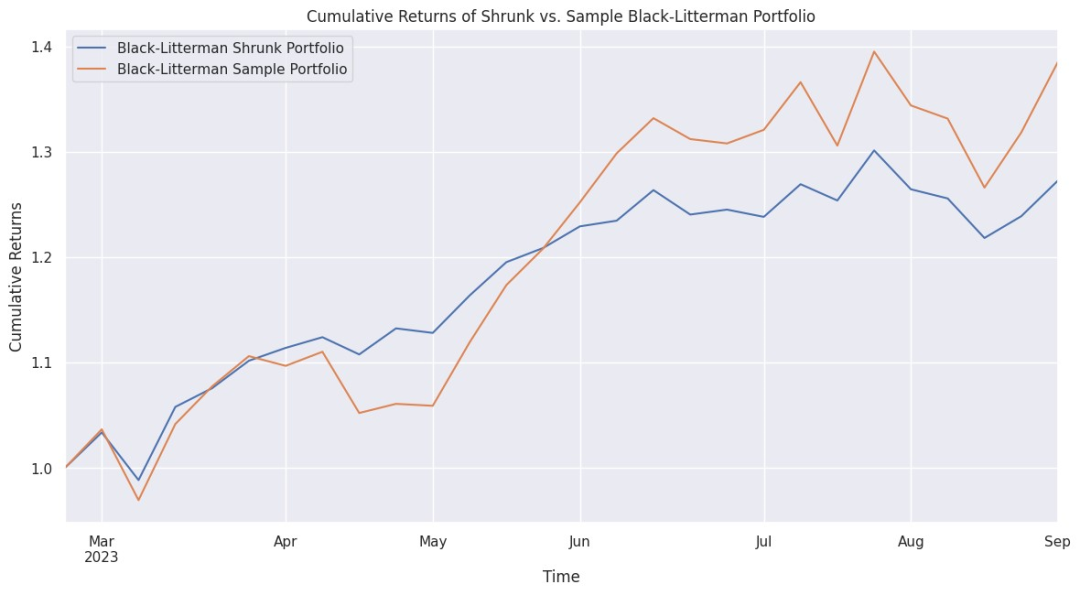

样本外(2023/3 到 2023/8)的实证结果显示,加入降噪之后,投资组合的年化夏普比率为 2.78,而基准版本为 2.48。此外,我们也考察了两个风险指标,即最大回撤和 Expected Shortfall。降噪后,最大回测从 -9.25% 提升至 -6.39%;ES 从 -5.86% 提升至 -3.68%。下图绘制了两个组合的累积收益曲线。

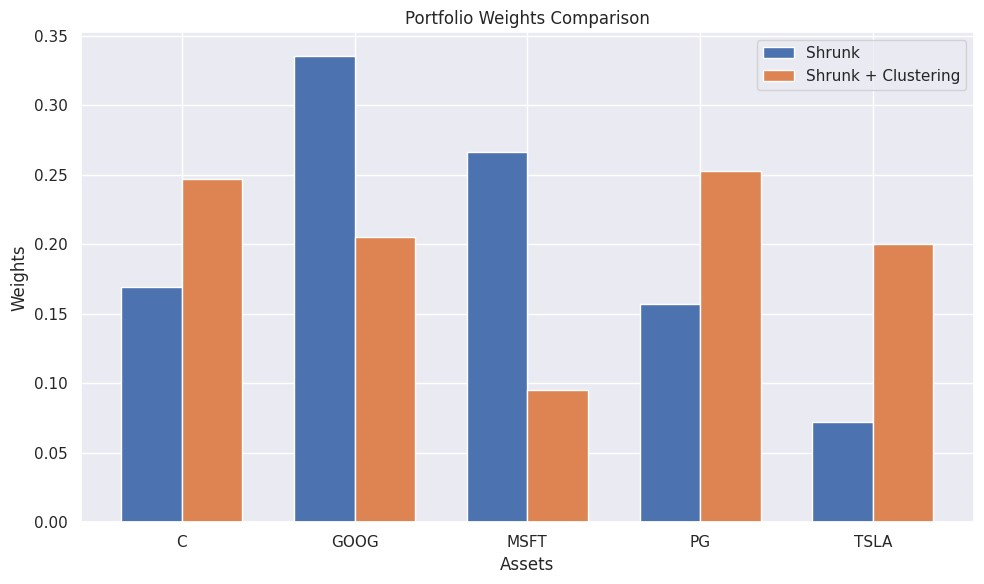

接下来,将聚类融入到上述过程,看看它能否进一步改善资产配置表现。为此,我们会将聚类结果作为约束条件放到最终的 MVO 最优化问题中。对于本文考虑的这个 toy example 而言,由于 GOOG 和 MSFT 都是科技巨头且相关度最高,因此它们被自然的分为一类;其他三支股票各自为一类。MVO 中要求每一类股票的权重在 0.2 到 0.3 之间。

接下来,比较降噪 + 聚类和仅仅降噪两个版本。结果显示,考虑额外的聚类约束后,投资组合的夏普比率从 2.78 下降到 1.93,且最大回撤以及 ES 也有不同程度的变差,表明至少在这个例子中,聚类约束并没有带来额外的好处。下图给出了两种版本下的最优投资组合权重。

通过比较两个投资组合的最优权重,可以看到附加额外约束的版本在各个股票所在的群组上确实更加平衡,达到了预设的目标。这导致投资组合在不同行业之间大致均匀暴露,实现了更多样化的配置。然而,作为代价,上述均衡配置牺牲了某些行业更高的预期收益率。在样本外期间,由于多样化配置的好处未能抵消预期收益率方面的损失,因而导致夏普比率的下降。不过需要强调的是,在不同的资产范围或市场条件下,多样化能够发挥更重要的作用。因此,我们不应仅仅基于这个 toy example 就否定聚类的作用。

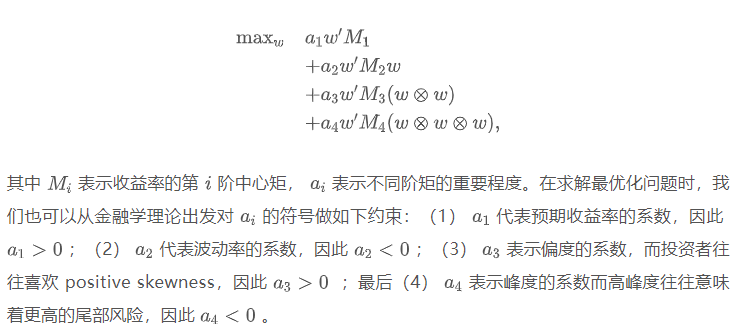

除了降噪和聚类之外,将高阶矩信息 —— 例如 coskewness 和 cokurtosis —— 纳入资产配置模型也是趋势之一(一个例子在此)。此时,配置模型变为:

最后,机器学习也在近年来被广泛应用于资产配置当中。例如,de Prado 提倡使用 combinatorial purged cross-validation(CPCV)方法进行回测,代替传统的 k-fold CV 以及 walk forward 方法。CPCV 是一种金融机器学习算法,能够生成训练/测试集合组合来构建回测路径,并剔除可能包含泄露信息的样本。较传统方法,CPCV 通过生成多个训练/测试拆分来实现多个路径,从而降低过拟合风险、更客观地评估资产配置结果的表现。

此外,强化学习也被用到了资产配置中(虽然我个人持谨慎态度)。其主要作用是通过与环境的交互学习来优化配置结果。例如,强化学习算法尝试预测市场动态,并在此基础上做出决策,以最大化投资回报。由于该方法不需要先验知识,且能够处理复杂的非线性的投资决策问题,因此成为了探索资产配置新方法的有力工具。

参考文献

DeMiguel, V., L. Garlappi, and R. Uppal (2009). Optimal versus naive diversification: How inefficient is the 1/N portfolio strategy? Review of Financial Studies 22(5), 1915-1953.

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。