作者:AtraderX

题图:AtraderX微信公众号

引子

我经常在想,除了宽基指数ETF,比如沪深300ETF,中证500ETF,或者行业ETF,比如银行ETF,煤炭ETF,有更值得投资的ETF吗?

因为沪深300已经几乎回到17年初(不计分红),行业ETF随着行业周期大幅波动,而且以后能否持续发展也充满不确定。有没有确定性更好的ETF呢?

这就是本期要介绍的因子投资,或者叫 smart beta。

正文分三部分,分别是介绍因子,挑选因子,以及构建因子等权组合。看完本文,我们就可以挑选相应的ETF,做因子组合了。你也可以按照这个模式,挖掘更多的因子ETF加入到你的组合里。

正文

一、什么是因子,什么是因子投资。

首先,我得先介绍因子,然后再介绍因子投资。

因子我们可以简单理解为指标,比如市值,或者估值等指标。(估值因子在业内更多被称为价值因子)

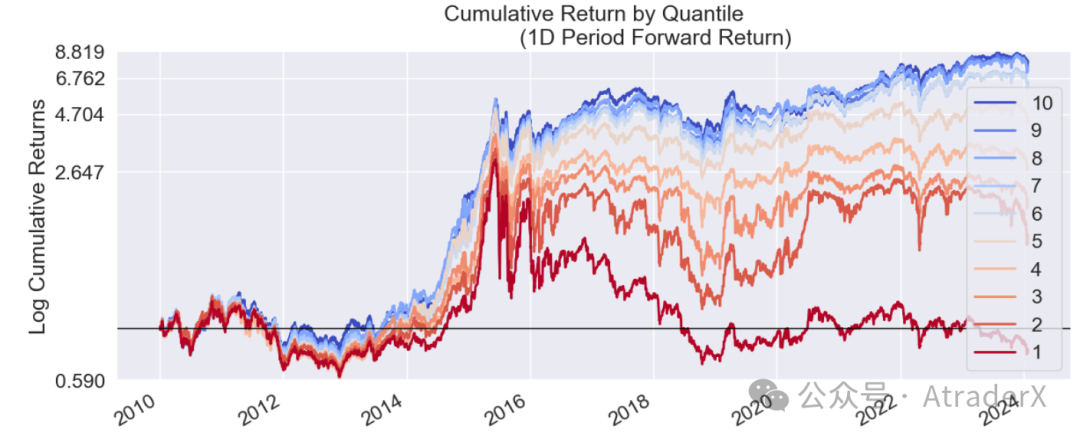

如果我们要检查估值因子(本文用账面价值/市值, 也就是PB的倒数,代表估值因子,数值越大表示股票越被低估,越有价值,所以叫作价值因子),我们将股票按照估值分成10组,检查这十组的收益是否出现明朗的分层,如图1。其中,低估值组(深蓝曲线)的收益远超高估值组(深红曲线)。这个结果,跟我们常识的判断是一致的。

图1:估值因子

在这个回测里,每一天,我将当天的股票,市值中性化,以及行业中性化后,按估值分成十组。统计每一组第二天的收益(不记交易成本),从2010年开始一直累积到春节前,生成了图1。这十个分组,估值越低的组,累积的收益越高。

市值中性化:将估值和市值的自然对数做线性回归,残差用于取代原来的估值。

市值中性化的目的:组内市值分布更均衡。大市值股票往往估值低,不做市值中性化,低估值分组会倾向于挑选大市值股票。

行业中性化:在给股票分组前,将相同行业的股票分到一组,取该组因子值的平均值。各个股票的因子值减去平均值,用差取代一开始的因子值。一开始的因子值是取对数后的总市值,总市值以亿为单位。

行业中性化的目的:组内行业分布更均衡。不做行业中性化,银行股可能全部集中一两组内,行业中性化后,银行股会被分布到更多小组里。

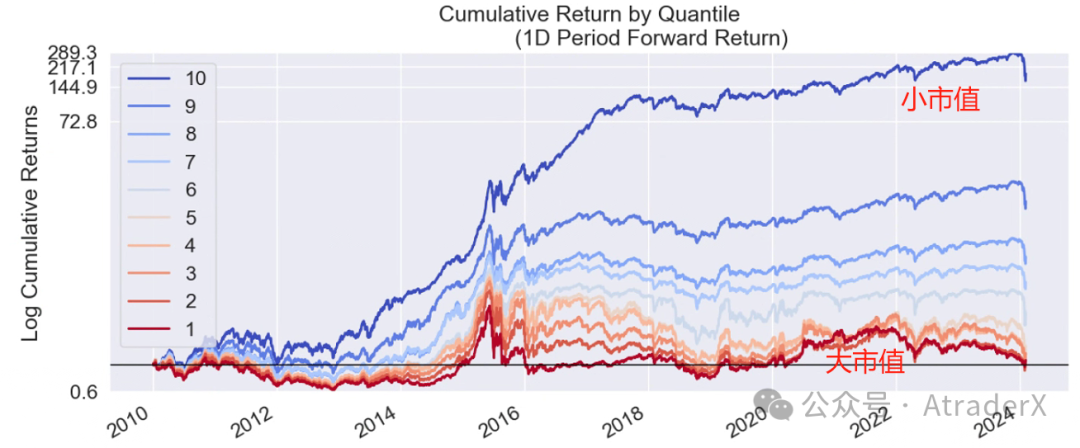

图2是市值因子的分层结果,小市值的收益远超大市值。做法跟估值因子分析一样,只是不做市值中性化。

图2:单因子分析,市值因子

我们做完因子分析,确认因子有效后,因子投资就是按照因子分析的方式挑选股票,组成指数。A股上的沪深300价值指数,中证1000成长指数,红利指数等,就是这么来的,细节有调整,但做法是类似的。

有了指数和相应的ETF,我们个人就可以通过ETF投资于因子。

二、值得投资的因子

具体有多少因子值得我们投资呢?我们可以借鉴美国热门的因子投资。

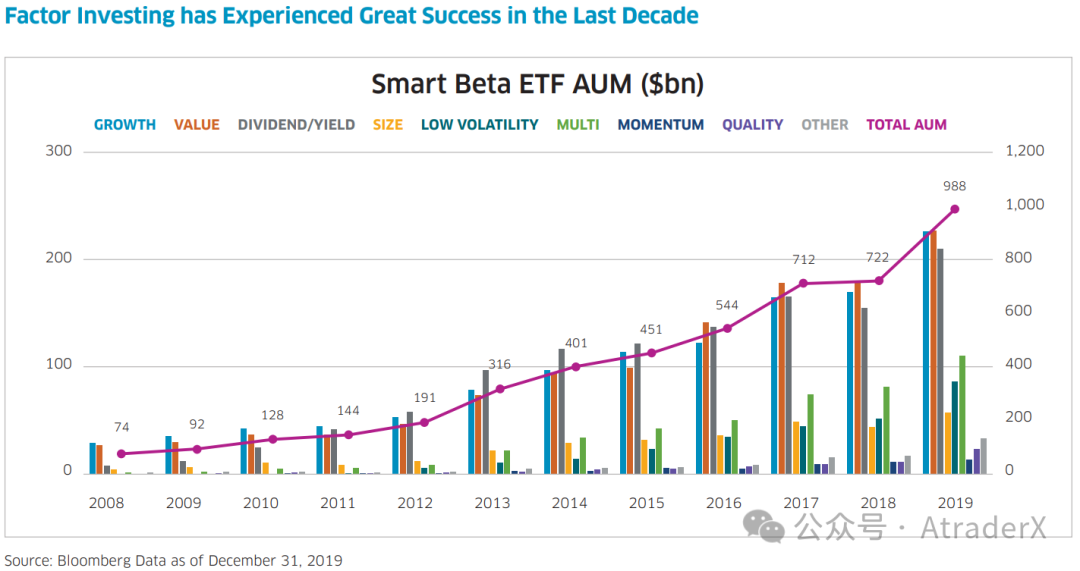

图3:美国因子投资ETF管理规模

数据来源:NASDAQ.COM

A-Practitioner’s-Guide-to-Multi-Factor-Portfolio-Construction.pdf

在图3里面,成长(growth),估值(value),红利(dividend),市值(size),低波(low volatility),多因子(multi)这六个因子,从08年到19年取得了约十倍增长。

我们以其中前5个因子,不包含多因子,来看看A股是否有对应的因子指数。

首先是成长因子,成长因子在沪深300里面不显著。

沪深300成长从沪深300指数样本中,根据成长因子评分,选取成长得分最高的100只证券作为沪深300成长指数样本。

图4:沪深300成长指数 vs 沪深300指数

数据来源:中证指数公司

不显著的原因我认为是沪深300里面的企业,多数是行业龙头或者龙二,在国内成长空间有限,开拓全球市场不容易,所以增长缓慢,大市值对应低增长,在沪深300里面找成长,效果不大。

我们应该到小市值企业里面找成长,这样的成长才有效果。

中证智选1000成长策略指数从中证1000指数样本中选取100只成长性高且盈利能力较好的上市公司证券作为指数样本

图5:中证智选1000成长策略指数 vs 中证1000指数

数据来源:中证指数公司

估值因子我们则应该在沪深300里面找,因为大市值,低估值的公司,多数在沪深300里面。

图6:沪深300价值指数 vs 沪深300指数

数据来源:中证指数公司

沪深300价值从沪深300指数样本中,根据价值因子计算评分,选取价值得分最高的100只证券作为沪深300价值指数样本。

红利因子我们就看中证红利低波100或者国企红利。本文用国企红利。

图7:国企红利指数 vs 中证红利低波100指数

数据来源:中证指数公司

中证国有企业红利指数从国有企业中选取现金股息率高、分红比较稳定且有一定规模及流动性的100只上市公司证券作为指数样本。

红利指数详细的分析可以看我之前的文章:

中证500,中证1000,微盘股大跌之际,红利因子再成避风港,再谈红利因子的底色和历史

波动率因子多基于宽基指数,从中证500,沪深300,上证380三个宽基指数看,它们的波动指数的收益都更好。

数据来源:中证指数公司

数据来源:中证指数公司

数据来源:中证指数公司

图8:上证380波动 vs 沪深300波动 vs 中证500波动

数据来源:中证指数公司

指数归一后我们看到,沪深300波动指数的收益是最差的,上证380和中证500两个指数收益接近。原因是什么呢?上述三只波动加权指数是将证券按照波动率指标由低到高进行排名,选择排名前100名的证券作为对应指数样本。由此可见,波动加权指数是做多波动率,证券在波动率提升之后会被剔除出指数。既然做多波动率,相比大票,一旦走势异常,中票的涨跌幅通常高于大票。所以本文我选择中证500的波动指数,000804。

中证波动率加权指数系列以对应母指数为样本空间,选取历史波动率最小的100只证券作为指数样本,并以历史波动率的倒数作为权重分配依据,以实现母指数在低波动率因子下的风险暴露。

市值因子的话,由于是市值越小越好,最好的指数就是万得微盘股指数,它的收益远超前面提到的各个因子指数,但是它没有相应的ETF,我们先放弃。

到此,我们挑选出四个指数:1000成长(932063),300价值(000919),国企红利(000824),中证500波动(000804)。下一步我们用这四个指数做等权组合。

三、构建等权组合

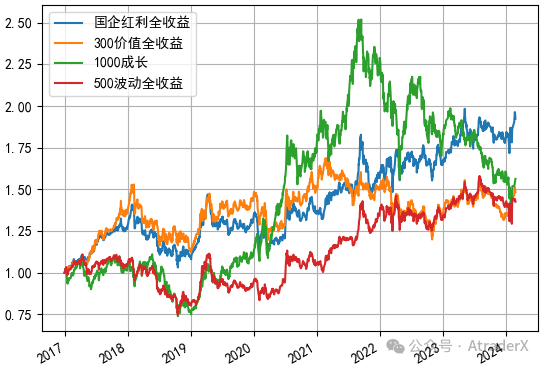

构建组合时,由于我找不到1000成长的全收益指数,所以我们用1000成长的指数,另外三个指数用的是全收益指数。

全收益指数:股票分红后,股价下跌,指数使用下跌后的股价合成指数,没有考虑分红的影响。对于普通指数来说,分红凭空消失了。

全收益指数等于用分红买入普通指数进行再投资,所以全收益指数能更客观地描述指数的实际回报。全收益指数的走势会强于普通的指数,比如国企红利全收益指数,走势好于国企红利指数,如图9。

图9:国企红利指数 vs 国企红利全收益指数

数据来源:中证指数公司

我们将四个指数归一,得到图10。收益最好的的是国企红利全收益指数,300价值和1000成长收益接近。1000成长指数的波动性比另外三个大很多。中证500波动指数的走势是最差的,长期处于最下方。

图10:国企红利全收益 vs 300价值全收益 vs 1000成长 vs 中证500波动

数据来源:中证指数公司

我们计算四个指数的等权组合,等权即每个指数分配相等的资金。

等权分配资金我认为是最好的。不等权的话,比如我将权重修改为20%(国企红利),40%(300价值),20%(1000成长),20%(500波动),这样会涉及到择时,因为我们都会好奇为什么是40%?这个问题的本质是问,为什么当下更看好300价值,至少强于其他三个指数?有人可能会回答,市场焦点从高股息转移到低估值,沪深300走势强于国企红利就是证明。好吧,既然理由不错,那就调到40%。可是,我们会遇到第二个问题,既然我们经过分析,认为当下沪深300价值更好,那为什么只从25%调整到40%,为什么不是50%,甚至直接上到100%?等我们解决这个问题,又有新问题:我们什么时候调回到等权分配?对此,我们又需要设置各种指标辅助我们日后去调整,而且我们还得每天观察。最后,我们怎么确定我们的判断以及调整是对的呢?

所以,我们应该深思熟虑后再进行人工择时。

图11:四指数等权组合

数据来源:中证指数公司,choice.exe

等权组合年化收益: 8.20%,年化波动率: 16.92%。

对于这个收益,各位满意吗?

结束语

本文我介绍了因子,借鉴美国因子投资的发展,挑选了四个因子,分别是红利,价值,成长和波动,对应的指数是国企红利指数,300价值指数,1000成长指数,以及中证500波动指数。市场已经针对这几个指数,发行了相应的ETF。感兴趣的可以找找,实在找不到或者懒得找,私下联系我吧。

我接着用这四个指数的全收益指数,做了等权组合。2017年至今,组合年化收益8.20%,跑赢沪深300指数,不知道是否跑赢了各位的预期收益呢?

本文到此结束啦,希望能对各位深化因子投资(or smart beta)有帮助。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。