作者:楚团长聊聊天

题图:楚团长聊聊天微信公众号

凌鹏上周五更新了公众号,对往昔的从业生涯做了一个复盘。作为中国最具框架的策略分析师之一,凌鹏的出走半生,其实也是A股策略风格切换的缩影。

A股长期年化收益不高,向来被投资者们诟病,但如果有人能够勘破风格切换的节奏,那么在A股大约也可以呼风唤雨。

哪怕颗粒度没有那么细,但在一些重要的窗口期,如果在大的风格转换上踩对了,那么在A股也将获得惊人的年化回报。

拿最近十年来说。不要说躲开2015年的股灾,就是在2016年下半年积极拥抱漂亮50风格,也能够赚得盆满钵满;而如果可以在2021年上半年对价值因子做一些切换,那么2019年~2020年积累下的巨大收益,完全可以在相当程度上落袋为安。

当然,就像高善文讲的,解释过去头头是道,似乎有理;预测未来躲躲闪闪,误差惊人。市场的起承转合,身在其中总是懵懂,很难完全看清楚。

有意思的是,这些年伴随着量化投资和金工分析的崛起,对市场的刻画正在越来越精准。严丝合缝地把握风格切换也许还很难,但是从大方向上做好前瞻,却正在成为可能。

当下人们最关心的话题之一,毫无疑问就是,接下来到底是价值风格为王,还是成长风格会有所回归?今天不妨来聊聊这个问题。

01

成长和价值,如何定义?

去年下半年,招商银行有一篇从成长和价值的风格角度切入的研报,比较提纲挈领地讨论了一些核心问题。

按照国证成长和国证价值两个重要指数的编制规则,成长因子包括三点:1)过去3年主营业务收入增长率;2)过去3年净利润增长率;3)净资产收益率ROE。价值因子包括四点:1)每股盈利/价格;2)每股经营现金流/价格;3)股息收益率;4)每股净资产/价格。这种编制方式相对合理,可以同时衡量股票的成长和价值属性。

回头看,在A股市场中,成长和价值风格的代表产业总是在切换,成长和价值的风格轮动,其实也是中国经济周期的波动。招商银行的研报指出:从2011年以来,大约12年时间,成长价值轮动共经历了5轮风格切换,每轮持续时间约2.5-3年。

第1轮,2011-2012年中,价值风格占优,背后的原因是通胀高企,流动性收紧,新兴行业景气下行(3G周期结束,半导体周期下行)。

第2轮,2012年中-2015年,成长股大牛市,成长风格大幅跑赢价值风格,背后的原因是PPI大幅回落,流动性宽松,新兴行业景气上行(4G、移动互联爆发、互联网+政策支持),地产限购等政策收紧。

第3轮,2016-2018年,价值风格占优,在脱虚向实、去杠杆、供给侧改革、棚改货币化等背景下,PPI重新走高,地产链和周期股景气上行,流动性收紧,新兴行业景气下行。

第4轮,2019-2021年,成长风格占优,新兴行业景气上行(19年半导体周期上行,5G周期启动,20年开始新能源产业爆发),流动性宽松(尤其是2020年疫情后)。

第5轮,2021年-至今,价值风格占优,背后的原因是全球流动性紧缩,前半段(2021年至2022年中)通胀升温,传统能源价格上涨,PPI走高,后半段(2022年中至今)半导体周期下行,新能源产业链景气回落。

总结历史经验,从长期来看,并不存在某一风格持续占优的情况,而是表现为成长-价值风格的持续轮动。

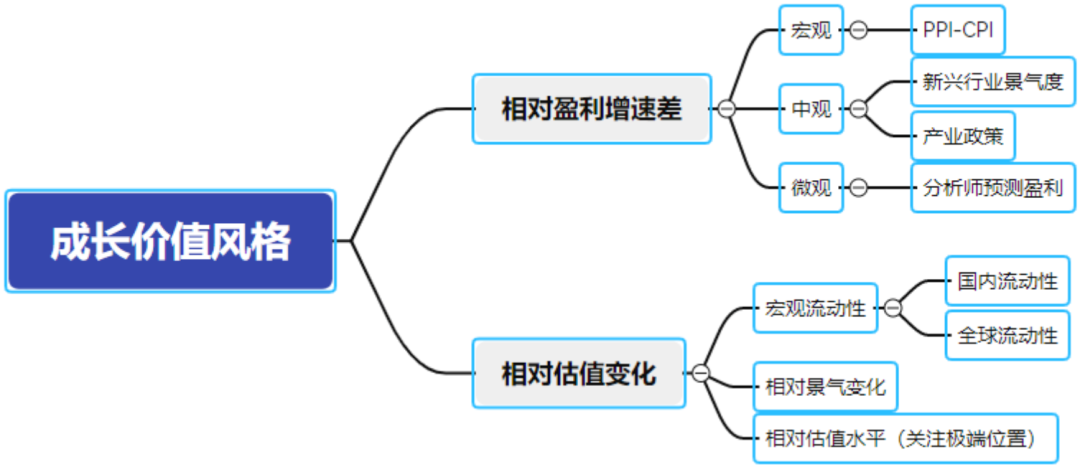

进而,招商银行的研报构建出了一套把握成长和价值风格的分析框架,并给出判断,建议投资者现阶段可保持成长、价值的均衡配置,下阶段逐步增加成长风格的配置。

从结果上讲,招商银行研报的研判并不算精准,从去年下半年至今,整个市场依然是价值风格占优。但其分析框架的核心依然值得借鉴:股票收益率可以分解为企业盈利增速和估值变化两部分,在分析成长价值风格时,中期视角下的相对盈利增速差和相对估值变化都具有重要意义。

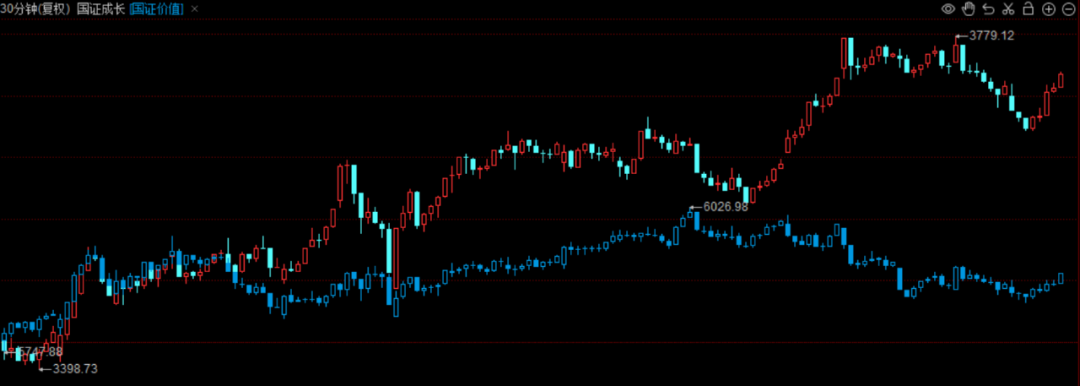

有意思的事情来了,二月底以来,国证成长指数依然与国证价值指数走出了剪刀差,成长风格居然开始领先了。

成长风格的估值分位数在2022年其实就进入偏低位置,而伴随着经济韧性的逐步体现,成长属性龙头股的业绩也正在呈现出触底回升的态势。那么成长风格的回归到底是一个短暂波动,还是一个长期趋势呢?资金面是不容忽视的关键!

02

外资回归+中证A50发行,成为成长风格回归的契机?

去年市场跌跌不休的关键因素之一就是外资的撤退,所谓“反者道之动,弱者道之用”,当今年外资回来的时候,市场也骤然强硬了起来。

3月摩根士丹利看多中国核心资产的研报令市场为之一振,报告内容称:随着部分基金对中国市场的看跌情绪有所缓和,全球长期投资者撤出中国股票市场(A股和港股)的行动已经按下暂停键,全球资金正在重返中国股市。随后摩根士丹利看多宁德时代的研报更是搅动风云,促成了宁王单日14%的暴涨。

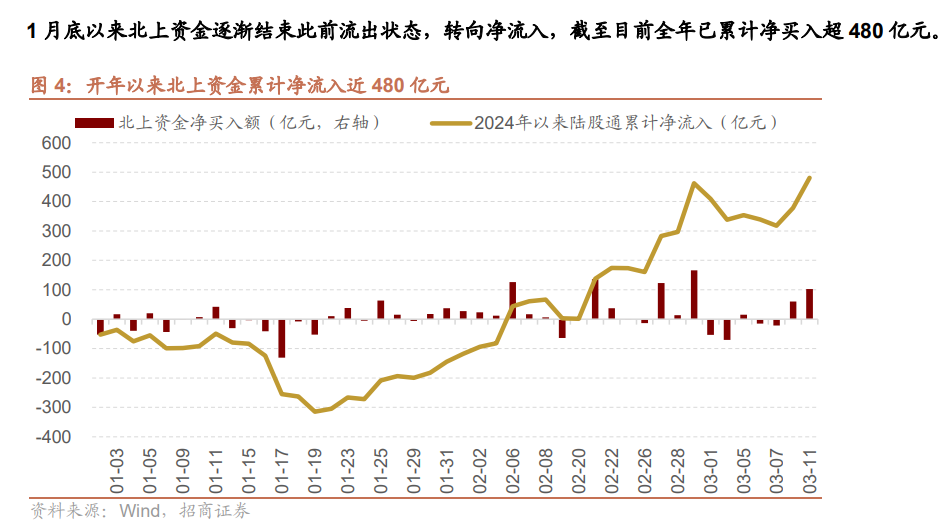

外资绝不仅仅是口嗨,北上资金的延绵买入,更是提振了全市场的士气。根据招商证券的研报显示,1月底以来北上资金逐渐结束此前的净流出状态,转向净流入,截至3月11号,全年已累计净买入超480亿元。

招商证券策略团队的研报表示:这部分资金相对而言更偏好A股大市值、偏成长风格的股票。因此如果北上资金的回流能够得以持续,则有望对A股大盘成长风格形成一定提振作用。

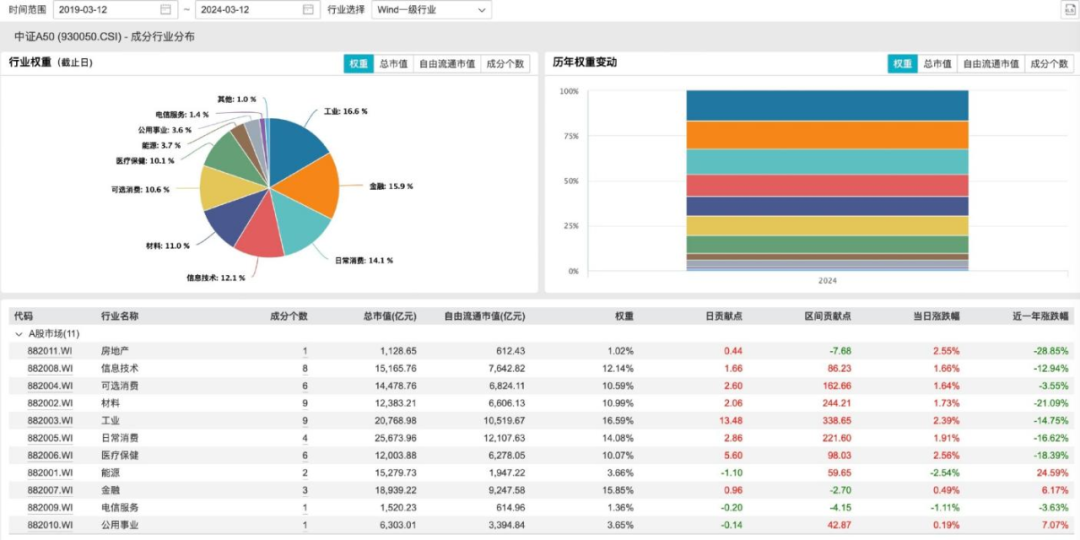

最近火热发行的中证A50指数,可能也会给成长风格的回归添一把火。最近中证A50指数久违地迎来了十家基金公司的布局,在这个乍暖还寒的行情里,引得投资者们侧目。这次发行的A50是我们自己的中证指数公司编制的,核心特色是对每个中证二级行业至少选取一家龙头公司,与此同时也用ESG标准剔除了一些不符合要求的公司。最后的结果就是,中证A50指数的成份股非常均衡,行业均衡、市值也均衡,可以说是沪深300的加浓版本,两者风格高度趋同,但是中证A50指数更加集中。

最近光伏和新能车板块的强势反弹已经告诉市场,在筹码结构上,核心资产经过两年的消化之后,已经出现真空地带了。盘面很轻盈,一些风吹草动就能拉起来一根大阳线。国家队持续对沪深300采取底线思维式的兜底,也无形中让核心资产风格摆脱了下行趋势中,越跌风险越大的恶性循环。在这种时候,10家基金公司打响了对中证A50指数的发令枪,其实也是给相关风格指数带来新的增量资金。

中证A50指数还要求入选成份股必须具备互联互通资格,即外资可以通过沪深股通通道直接进行配置,可见背后也是有监管意志的体现——由我们自己精选A50指数以供外资配置。这次中证A50指数ETF的发行实际上还是比较火热的,这也是市场回暖的体现。

任何风格切换最终都是由资金面的推动完成的,外资和中证A50给市场带来的增量资金,对于大盘成长风格来说,无疑是个利好。

03

最后的话

从去年以来,市场其实围绕着两高(高股息+高科技)主线展开,今年这个策略其实已经渐渐显露出拥挤的态势。

在这样的背景下,向组合添加一些成长风格配置,会让组合更加均衡。本次发行的中证A50ETF其实就很适合普通投资者,龙头企业的盈利质量会伴随着经济回暖而改善,这是普通投资者更容易把握的机会。

个人投资者在挑选ETF时,需要关注基金公司对ETF的运营能力,头部公司运营的ETF流动性更高,跟踪指数更加精准,中证A50ETF易方达(563080)是这批中证A50ETF中较为值得关注的。

想要绝对精准地把握市场风格切换,无疑等于痴人说梦,但超额收益实际上也就来自合适的风格暴露。如果说采用追涨杀跌式的风格暴露,那么整个投资组合可能就会波动大开大合。对于个人投资者而言,波动大就意味着容易亏钱。

均衡配置,向来都是投资能够走更远的关键方法论。投资者确认自己的风险承受能力,并在能力圈内通过适度风格暴露博取合理的超额收益,往往是更具性价比的投资方式。毕竟强如“做空之王”乔治·索罗斯,也曾告诫过后辈的投资经理们:“承担风险无可指责,但同时记住千万不能孤注一掷!”

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。