作者:力的期权工作室

题图:力的期权工作室微信公众号

每一次下跌,总会有“背锅侠”。所谓“背锅”三步曲,量化、融券、衍生品,去年的“背锅侠”是融券和量化,今年轮到衍生品了。开年以来持续的下跌,让雪球的敲入问题成为了众矢之的,这几天关于敲入问题的报道,层出不穷,其中也总不免有hsbd的,今天这篇文章里,我干脆把一些常见的问题罗列一下,这样对于市场上的是非言论,大家也能心里有个底。

Hope it helps!

问题一:什么是雪球?

雪球产品的本质是一种场外期权,它涉及期初价、敲入价、敲出价、月票息率和到期期限五大要素,比如对于“80-105”的普通雪球,如果标的正股的期初价为6000点,那么敲入价就等于6000*80%=4800点,敲出价就等于6000*105%=6300点,若标的在某天收盘跌破了4800点,就叫做敲入,在某个月末收盘超过了6300点,叫做敲出。

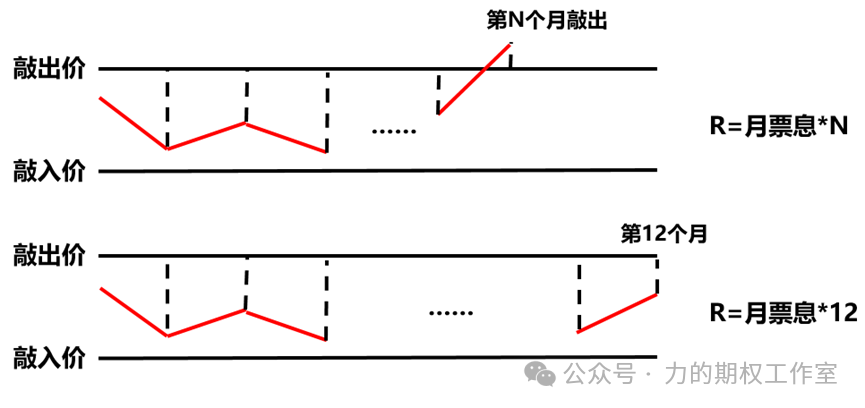

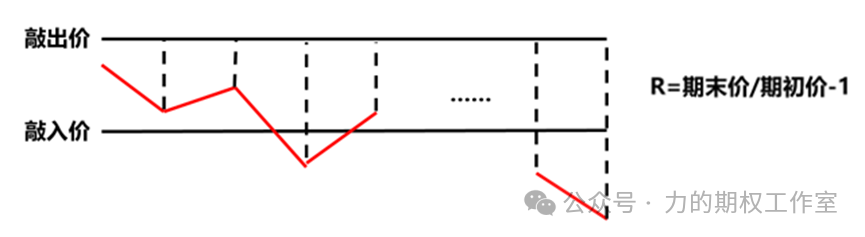

通常,雪球在持有期内的盈亏完全取决于标的在持有期内的走势路径,一共可以分为三种情况:

- 第一种情况:敲出过(包括敲入后敲出),此时雪球买家的盈亏等于“月票息*持有月份数”;

- 第二种情况:未敲出也未敲入,此时雪球买家的盈亏就等于“月票息*全部月份数”;

- 第三种情况:未敲出但曾敲入,此时雪球买家的盈亏就等于同期正股的跌幅了,即“期末价/期初价-1”。

下图三幅图供新手参考:

问题二:雪球的买家是谁,他会爆仓吗?

雪球(普通大雪球)的买家是客户,他们往往是保证金交易,比如买了200w名义本金的指数雪球,资金账户里先保持40-50w,一般来说,只要是保证金交易,就存在保证金爆仓的可能,融资如此,期货如此,期权卖方也如此。

不过,也不是所有带“雪球”字眼的工具都需要追保(比如无追保雪球和小雪球,它们本质上类似于场内期权里的牛差,风险有限),判断一个工具有没有“爆仓”风险,不是说它是衍生品就一定会爆仓,不是衍生品就不会爆仓,本质上取决于它的潜在亏损是不是有限的,持续下行或上行风险是不是能够削平,是不是能够兜住。

问题三:雪球的卖家是谁?他是在对赌吗?

雪球的卖家往往是券商自营,或者期货风险管理子公司等机构,他们绝不是和客户对赌,不会裸露明显的方向性风险敞口,每天盘中会用买卖标的正股的方式,去保持方向上的中性(近似delta中性,即方向上没有风险敞口)。

问题四:券商怎么对冲掉方向敞口?

每个雪球的买家类似于持有了一个“变相”的卖沽,他们不希望发生大跌,最好标的正股在持有期内能够像“木乃伊”那样一动不动,所以他们的对手方——雪球的发行人,就类似于持有了一个“变相”的买沽。只要稍微了解一些期权基础,我们就会知道买沽是负delta的,要实现delta中性,那就需要预先买入一些正股作为底仓,所以,券商在发售完一系列雪球后,他们手里往往会有一定数量的正股作为底仓,于是左手“变相买沽”+右手“正股多头”,这才有可能形成一个方向(delta)中立的组合。

问题五:指数雪球的敲入,直接对二级市场造成了抛压?

对于指数雪球,上述的“正股”往往都是用股指期货多头替代的,这是因为一方面股指期货有贴水,对多头头寸有利(券商持有期指多头),另一方面,股指期货也大大节省了资金成本,提高了资金使用效率,省下来的钱还能打打逆回购进一步增厚收益。所以,对于指数雪球,只要雪球不敲入,券商就需要保持一定数量的期指多头(作为对冲头寸), 一旦在敲入线上下一个范围内,就会考虑逐步减仓期指多头。

于是,当指数雪球敲入时,他们需要卖出平仓的往往是股指期货,所形成的卖压也是在股指期货市场,并不是直接在股票二级市场。

问题六:为什么最近雪球大批量敲入?

早在去年的四季度,我就在某篇文章里做过了一个比较简单粗糙的测算,测算的方法是,假如我们简单地假设雪球每月的发行量是均匀分布的,且假设敲入敲出值为80-105,那么通过回溯中证500或中证1000的历史路径可以发现,2021.10-2022.2所发行的雪球就已经在2022.4发生过敲入,2022.4-2022.5、2022.9-2022.10、2022.12所发行的雪球又曾经发生过敲出,那么剩余月份发行的雪球基本上就处于“既未敲入、又未敲出”的状态。

于是,对于剩下月份对应的雪球,大致可推算出中证500雪球的敲入平均价大约在5000点附近,中证1000雪球的敲入平均价大约在5400点附近。最近一周,从1.17开始,中证500指数开始跌破5100点,中证1000开始跌破5400点,这表示存量雪球已经进入了比较密集的敲入区。

问题七:怎么察觉已经有一部分雪球敲入了?

实盘里,如何去察觉一部分雪球可能已经敲入了?一个比较粗糙的,可解释的视角是看股指期货的贴水率(尤其是500期指和1000期指,即IC和IM),因为这个市场上,中证500和1000的雪球发的相对多,券商为了提高资金使用效率同时吃“贴水”,在对冲方向敞口的时候,往往会用期指多头代替标的多头,所以当一部分雪球面临敲入后需要减仓标的多头时,他的操作就变成了减仓期指多头,这种卖出平仓的操作就可能导致期指贴水的扩大。

从昨天股指期货的价格看,这种敲入的现象已经非常明显,IM2402还剩一个月,贴水率3.41%,年化贴水率已经高达40%以上,这已经和2016.1熔断股灾时的贴水有的一拼……

图:1.22收盘,中证1000四个月份期指的行情图

数据来源:Wind

问题八:雪球敲入的影响会持续吗?

目前存量指数雪球的规模大约为2000亿,根据一些券商的测算,每下跌100点,平均会触发100-200亿的雪球敲入,所以这种影响是网格化的,并不是一次性的,也不是非黑即白的,下面这张图,为某券商关于各档敲入档位的规模测算,也算是对未来的一种参考。

图:2024.1.12收盘,中证1000雪球各档敲入价规模估算(亿元)

图片来源:某券商研究报告

问题九:雪球敲入的影响会很大吗?

总体来说影响有限。做个非常粗糙的对比,存量雪球的规模大约2000亿,如果全部敲入(上面说了,也不会一下子),最多造成2000亿名义本金的期指卖单,而当前两市总市值在80万亿左右,中证500和中证1000两个指数的总市值合计20万亿,这个比值不到1%,而如果市场持续下行,真正的雷区还有两融、基金份额持续赎回和大股东质押等问题,当前,融资余额有近16000亿,公募和私募的权益多头基金也都是万亿级别,这和当前市场的存量雪球规模相比,都是10倍以上的级别。

问题十:最后,雪球就是“Accumulator”吗?

过去,多家国际投行曾在香港创设了一种叫做累计期权(Accumulator)的工具,由于2008年金融危机期间,许多资产出现的“自由落体式”的下跌,这就导致许多Accumulator的买家亏光名义本金还不够,所以之后,Accumulator也被戏称为了“I kill u later”。

简单地说,Accumulator是一种在敲出时会比雪球票息高出2-3倍收益的产品,然而一旦敲入,买家就需要承担2-3倍正股跌幅的亏损,它的本质是一种加杠杆版本的雪球,是一种更加大跌不起的收益凭证,对于“Accumulator”,即便你在资金账户里准备好了相等名义本金的现金,敲入以后照样存在爆仓的可能。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。