作者:Beagle小猎犬号

题图:Beagle小猎犬号微信公众号

最近有很多朋友问我,量化又怎么了?

要回答这个问题,讲道理恐怕是没有什么意义的。桃李不言,下自成蹊;说得再多,一样背锅。这么些年我一直认为量化这两个字只是一种工作方式,就像AI崛起的今天我一边感慨人类智慧的新高度一边固执地认为手工发酵的馒头就是比流水线上生产出来的好吃一样,“工作方式”是个中性词。

既然它只是种工作方式,那么,就有很多事可以因为这种工作方式呈现出不一样的特征。我也固执地认为这些特征中必然是有正能量的,今天先聊其中一部分。

本文所引用数据来源:至明智策(Flare),恒生聚源公募数据

“量化“资产定义——形成合理预期 消除错配风险

说到资产定义,通用的资产指数有很多很多,各大指数体系、产品体系,大概可以专门用一门课来讲。从我们的角度,资产定义最大的内核在于“纯粹“。一旦它纯了,它就可以降本增效、可以互斥、可以完整、可以用作后续产品设计和资产配置的合理基准。

所以在我们搭建工作体系之初,花了不少时间来筛选合适的样本库,形成我们自己的资产指数。这个过程,当然,是量化的。我倒想拍脑袋呢,这么多时间成本、人力成本用在这看不见的地方,多心疼。

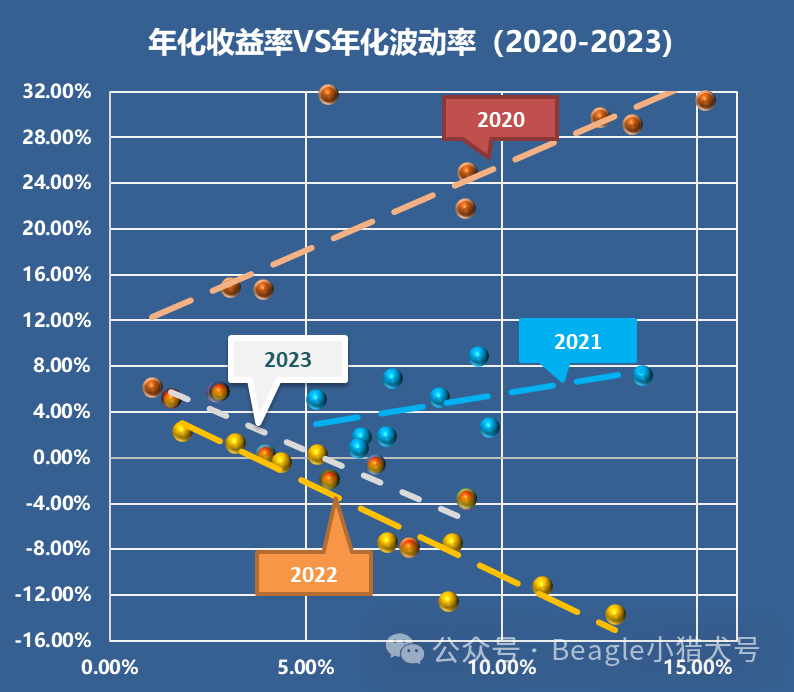

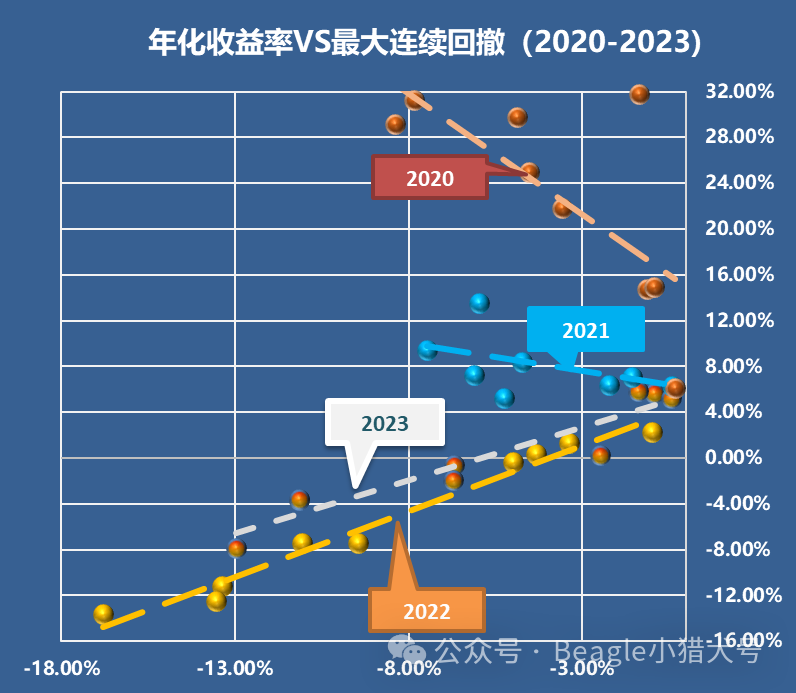

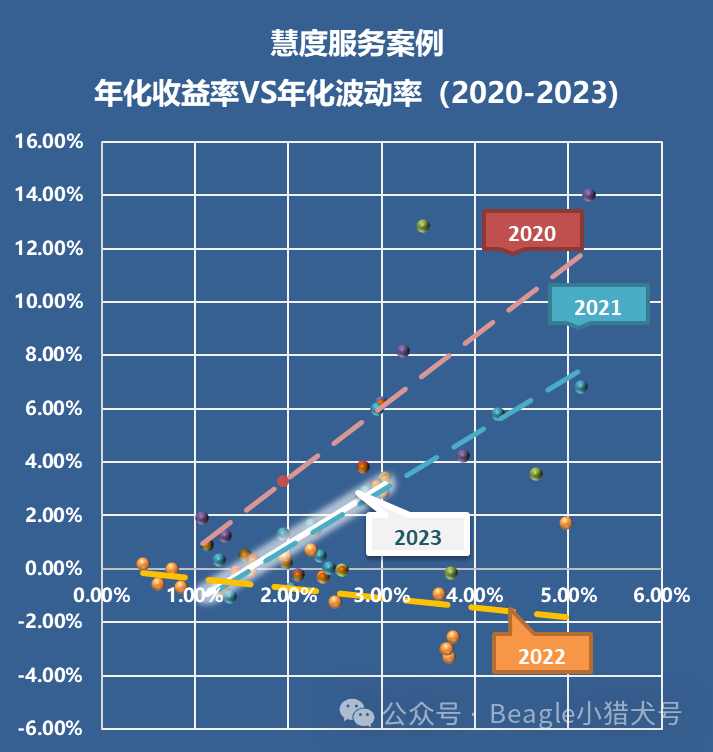

拿最近四年的完整样本外结果看一下,简洁而确定的美感跃然屏上,欣赏了好一会儿,感慨市场真是有效,这么完美的线性分布,怕不是商量好的吧?

我们已经遇到过太多预期与实际不一致的例子。一套好的资产指数,至少有一个用处:可以拿出来清晰地告诉客户,他所预期的投资收益在不同的年份里意味着什么样的风险。什么样的主观意愿也改变不了现实滚滚的车轮,如果主观意愿让人幸福,那确实也没什么修正的必要;事实上一个错误的主观预期,往往是金融产品持有人所遭遇的风险中最大的起源。

形成合理预期,消除错配风险,是我们坚持进行“量化资产定义”所能贡献的一点正能量。

“量化“金融产品货架——精准一键配置 β/α兼得

相信每个人手机上至少都有一个购物APP,不知道有没有人注意过,各大购物平台的货架结构是什么样子的?不同的分类和排序逻辑,暗藏了多少陷阱和智商税?

金融产品作为一种抽象的服务、虚拟的产品,货架的构建方式显然应该与普通消费品不同。当我们希望投资人真正得到高性价比的投资体验时,我想这个货架不应该是流量驱动的,不应该是单一绩效指标驱动的,更不应该是广告费驱动的……吧?

在上述资产定义的基础上,货架首先应该提供不同维度的产品分类方式。这些维度其实从本质上体现了投资方法论的多样性,从而实现供需双方的低成本精准对接。比如大家都很熟悉的行业、风格、主动被动、投资方法论、Smartβ等等…当然,单有分类是不够的,因为同一种分类下,一定有性价比、稳定性和规范性的差异,所以,分类上必须叠加一些真正改善风险收益分布的逻辑,最终还要伴随市场的发展不断迭代更新。

做这样一件复杂的事,人脑肯定是不够用了,所以我们搭建的这个货架,上述分类、筛选和迭代的逻辑是完全量化的。它可以用来干嘛呢?好比你现在搭建了一个空白的购物平台,你想要谁的货架?JD的?TB的?PDD的?是不是货架入场,开业的准备工作都完成了一大半呢?“货架”的背后暗含了供应链和运维链!

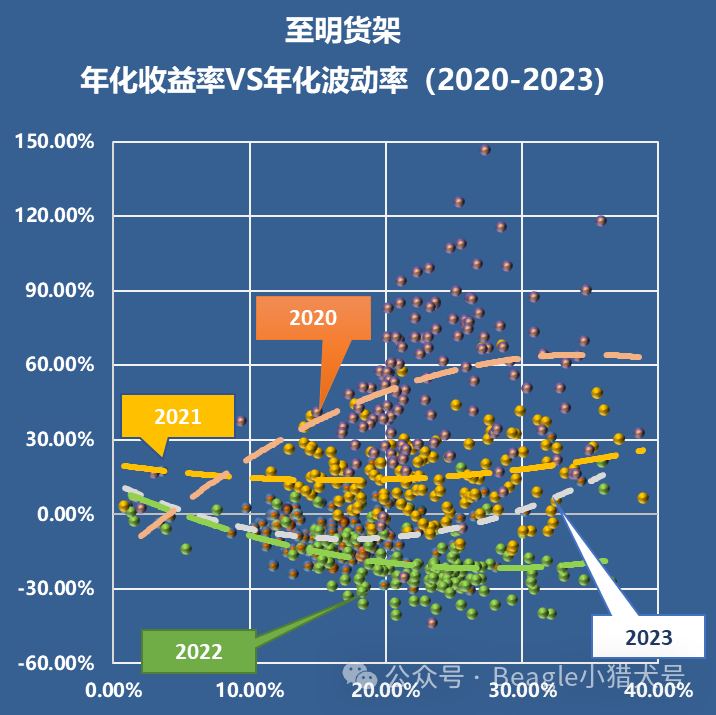

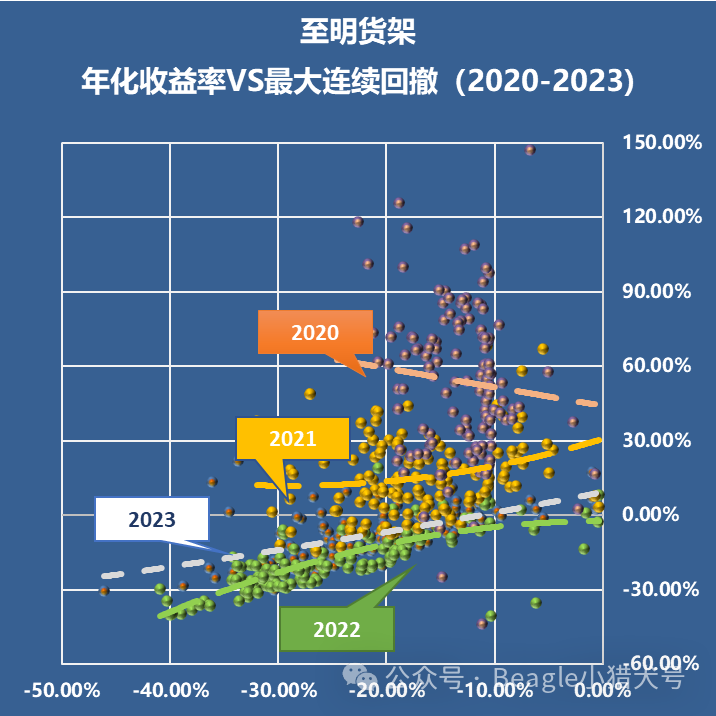

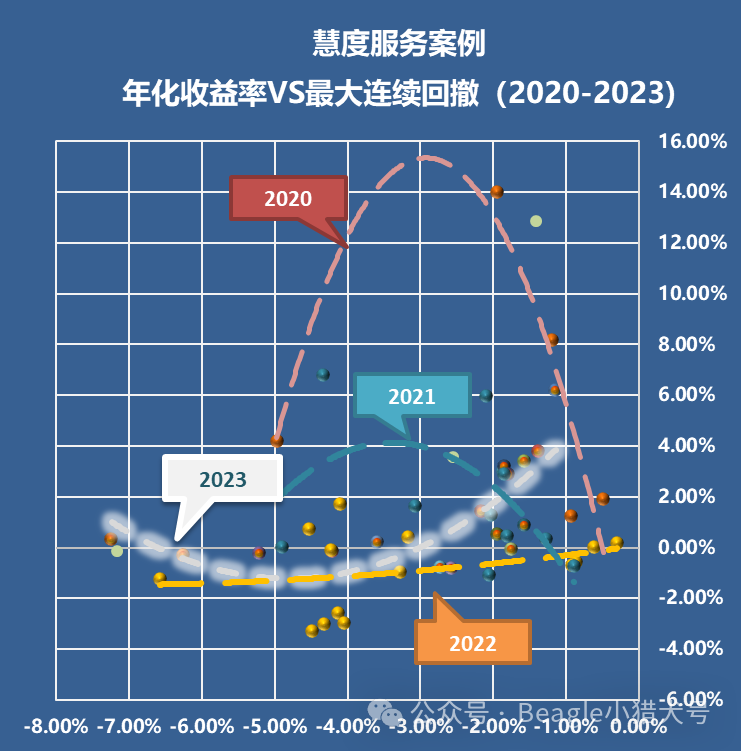

看看结果吧。我想细心的你此时可以把以下两张图和资产定义图对比一下,尤其请注意对比坐标范围和曲线形状。尤其可以注意一下刚刚过去的2023年,遍野哀鸿是因为大类资产的性价比与2022年非常接近,但结构性复苏在货架上是有充分体现的。

β的多样性和α的多样性在这一组对比中得到了非常具象的表达,一键配置、指哪打哪、应有尽有。

“量化“FoF管理体系——集团军式运作 非线性优化

按照之前在后台看到的完读率,70%的人读到这里已经走了。但我相信留下的读者收获是最大的。

因为,前面说了半天,还是没有让投资人看到他们想要的结果。

量化把资产定义好了,把赛道也规整清楚了,最终还是要捏合成一个有机的产品,并且真正把它管好,才算是正能量对不对?

一个高性价比的FoF,大概率是有三层管理逻辑的,宏观中观微观。每一层都在为风险、成本、收益和稳定性尽自己的努力。之所以会有FoF这种产品存在,就是因为在时间序列上,1+1+1一定大于3。三件事都是量化在做的时候,它还有一个附加属性:可以清楚分工、良好配合。

第一张图出来的时候我以为数据错了,因为2023年的趋势线和2021年的前半段几乎完全重合:也就是说我们在中低波动区间里做出了和2021年几乎一致的性价比。在资产指数和货架指数图里,23年应该是与22年类似的,只是程度上稍好一些。这个显著的差异应该是微观层带来的:微观层上的选基和组合管理,包括一些动态的风险调整、策略调整,日积月累出来这么一个差异。我想,这是一个绝佳的案例,我们用这艰难的一年证明了:坚持践行正确的事,正能量就一定会出现。

我想每个渠道、管理人应该都遇到过客户关于“业绩一致性”的问询,无论是不同产品线间的差异还是不同时间区间下的差异,总是在事前冲动和事后懊恼中无限循环。如果我们可以用清晰的量化语言说清楚每个产品的三层运作有何异同,为什么要采取不同的组合,我想客户得到的不仅仅是一个解释,甚至有可能做出更优的选择。这不正是当下的市场所需要的吗?把产品做好,把好产品呈现给需要它的人,形成长期、稳定的投资者关系和良性循环的市场力量,量化完全可以!

当然,我们做的事,只是“广义量化”中的一个很小的组成部分,公募基金产品体系中的被动产品,尤其是各种类型的ETF,已经构成了一个相当大的市场,下一次我们可能会尝试分析一下这个市场带来的正能量,敬请期待!

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。