作者:Refinitiv路孚特

题图:Refinitiv路孚特微信公众号

概要

数据显示从1973年至2016年,美元金价于每一届美国总统大选那一年的表现,平均回报为+8.99%;另一方面,从1928年至2016年为止,美股每一届美国总统大选的表现平均回报上升11.28%(当然总会有例外,比如2008年时美股下跌37%)。

因此纵合上方两个统计,假设2024年的情况跟历史数据比较脗合的话(即美国经济不会明年崩),结论就是:1)明年美元金价很大机会会出现增长;2)纵使有增长,但如果美股表现更优胜的话,资金会更倾向流入风险资产,因此美元金价未必会成为明年表现最好的资产之一。

暂时笔者预测2024年铜的表现应该会比较亮丽。

LSEG Workspace用户可以搜寻CFTC寻找最新数据:

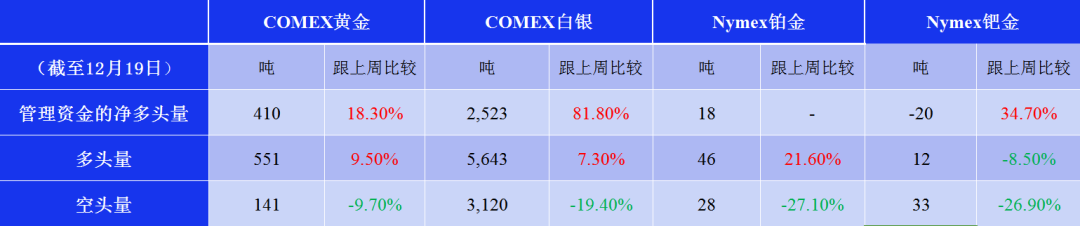

数据来源:CFTC/LSEG Workspace

*为了方便比较,COMEX黄金的金属相当量除以10、COMEX白银的金属当量除以100。

**目前Nymex钯金的参考性很低。

至上周二为止,在美期市场上各种金属的基金净多头全线回升,当中纵使钯金多头下跌,但空头大幅平仓更令到净空回升至过去26周最高水平。

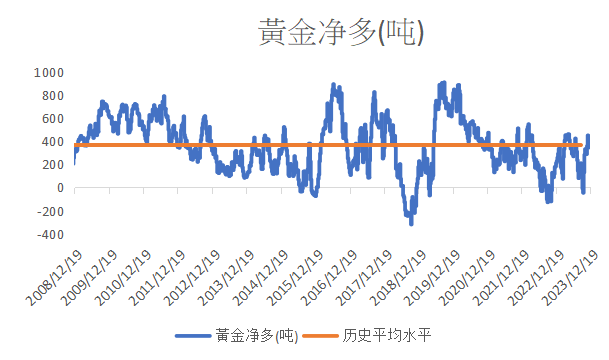

美期黄金基金多头结束连续两周回落,上周环比反弹幅度超9%;基金空头环比回跌近10%,结果基金持仓从净多346吨回升至410吨,是连续第10周基金净多的情况(再之前是连续46周净多),仅2019年9月的历史最高位908吨的45%。至12月19日为止美元金价今年累积升11.8%(前一周升8.5%),基金多头同期内累积升43.5%(前一周+30.9%)。

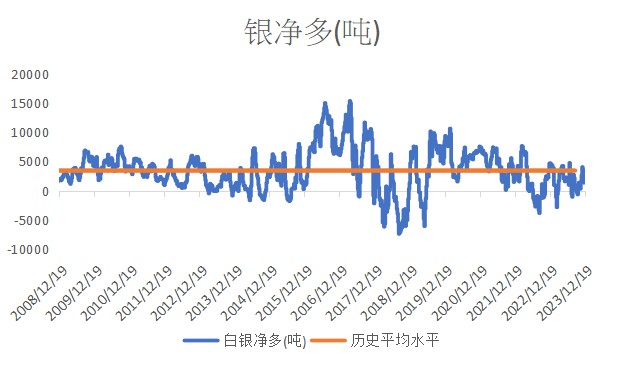

跟金价相关性较高的白银其波动一向强于其富表哥,美期白银多头同样结束连续两周下跌,上周环比回升超7%;基金空头环比跌超19%,基金持仓从净多1388吨弹升至2523吨,并连续第10周净多(此前连续20周净多)。今年至12月19日为止,美元银价今年累积增长0.4%,白银基金多头累积跌20.6%(前一周-26.1%)、空头累积上升29.1%(前一周+60.1%)。

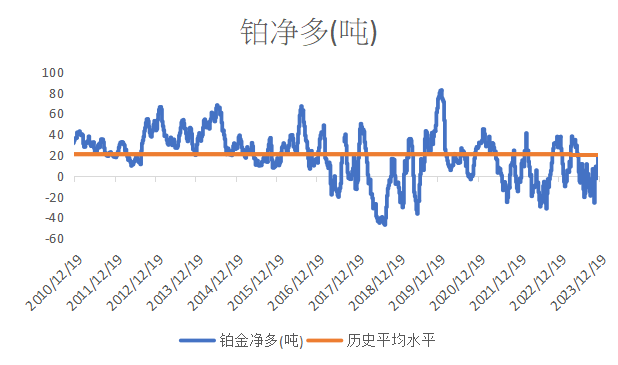

美铂基金多头环比急升近22%;空头却下跌超27%,结果上周从净空1吨回升至净多18吨,为过去26周以来最高水平。历史上美铂基金净空最长时间连续维持30周(2018年4月至2018年10月)。

在基金大幅平掉空头后,美钯基金净空大幅回升至20吨,为过去26周以来最高水平。笔者认为纵使钯金的大牛市已经完结,但要是一天钯金还是维持在巨大净空水平,其他贵金属可能还是比较困难完全转势。美钯基金持仓已经是连续53周处于净空水平处于历史最长净空当中。

基金于美国期货黄金净多年初至升96%(2022年累积跌32%)

数据来源:CFTC/LSEG Workspace

基金于美国期货白银净多年初至今下跌46%(2022年累积升71%)

数据来源:CFTC/LSEG Workspace

基金于美国期货铂金净多年初至今下跌35%(2022年空转多)

数据来源:CFTC/LSEG Workspace

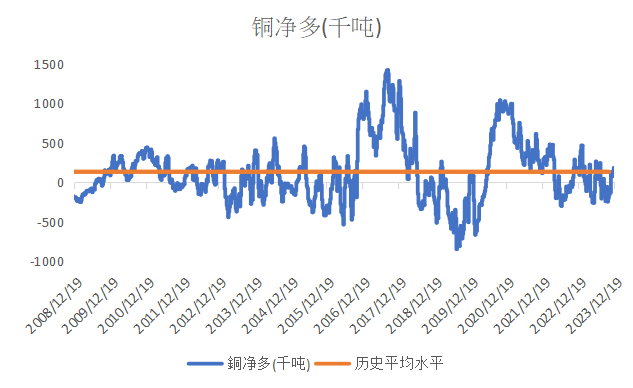

基金于美国期货铜净多年初至今升8%(2022年累积跌27%)

数据来源:CFTC/LSEG Workspace

美铜的CFTC每周报告从2007年开始,由于铜于2008年至2016年为熊市,因此美期铜历史上大部分处于净空水平其实并不值得奇怪。只不过从2020年开始,因为全球疫情爆发影响供应端及矿山运作,加上市场预期电车对铜的需求强劲,因此带领铜价走高,更曾创下新的历史高位。但现时全球的投资理念是央行会加息消灭通胀,但代价是会连累全球进入经济衰退,对商品需求减少。

笔者暂时认为铜于2024年的表现会较好(不是全年累计表现最好,但可能一年内某时段的最低及最高位最波动)。第一正常情况下,美国总统大选年总会爱刺激经济,令资金较喜欢流进风险资产外;其次也包含了笔者对中国经济明年有较好的预期(希望不会再被打脸)。

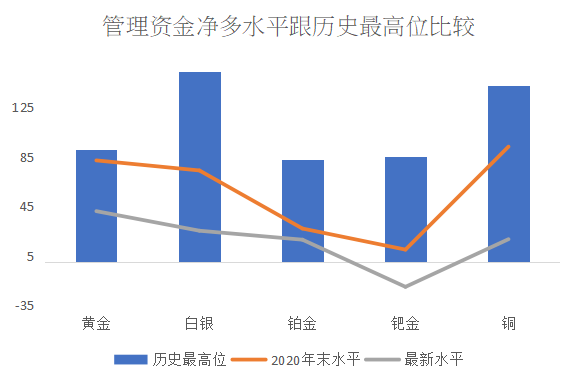

纵使现时全球问题多多,但金、银、铂、钯、铜最新的美期基金净多水平跟历史最高值相差甚远。

基本上从上图就可以清楚,纵使过去两年全球通胀升温,但各类金属价格均出现不同程度的下跌,主要原因就是期货市场欠缺了基金来做多带动杠杆效应。如果有人手上有水晶球一年前知道现时今年全球的通胀急升、战乱和各种不明朗而在期货市场做多贵金属,那结果他很有可能会输钱。最讽刺的是从2020年疫情在全球扩散以来,贵金属的美期净多不断下跌,反映基金是有目的性不让贵金属走高。

笔者更新了对短期金价有重要启示短期方向的金价对金矿股指标。整体来说,比率在一月底见顶后出现持续回调的现象,但由于近期市场恐慌情绪明显上升,导致比率回升。上周,美元金价/北美金矿股比率连续第二周出现下跌:

数据来源:LSEG Workspace

至周五(22号)的金价/北美金矿股比率为16.05,较15号的16.31X跌1.6%,从1月25日的13.99底部已经累积升幅回升至14.7%,从今年的最高位17.95低10.6%。比率去年最低位是于5月的11.24X,2022全年累积上升了6.4%。

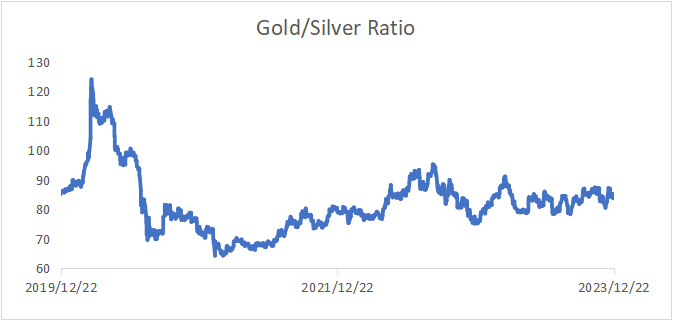

金银比

金银比是其中一个量度市场情绪的指标。历史上金银比在大概16-125倍水平运行:

数据来源:LSEG Workspace

一般市场越恐慌,金银比率会越高,比如2020年因为新冠于全球传播开去,金银比率曾一度升穿120倍的历史新高。

上周五金银比指数为84.9环比回升0.2%,目前今年累计升11.6%,较今年最高位91.08低6.8%。2022年下跌3.1%。

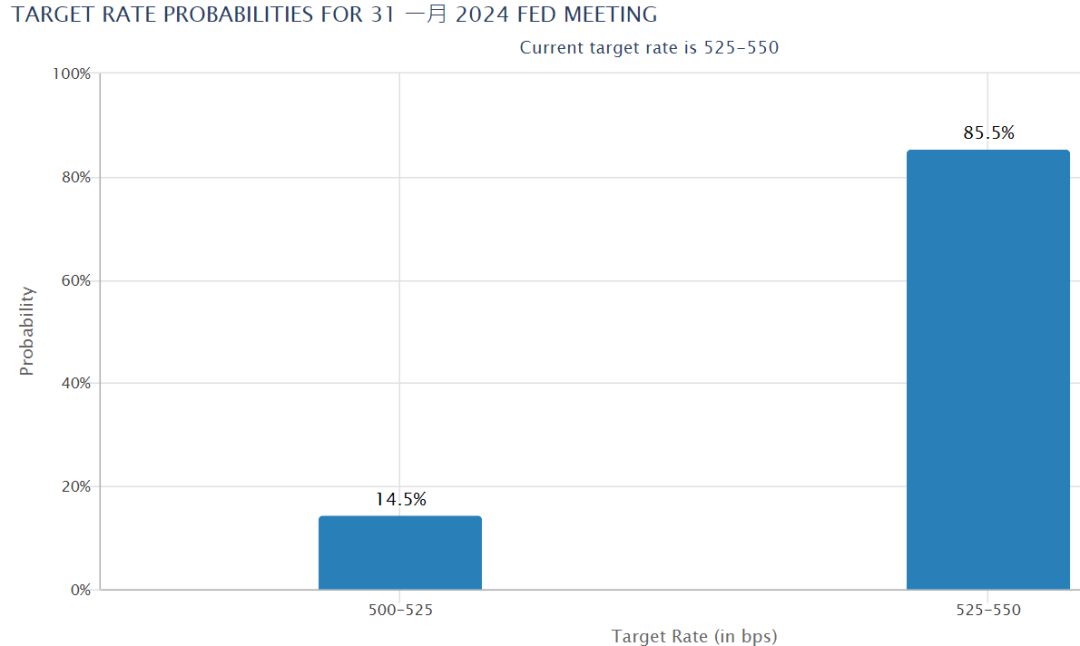

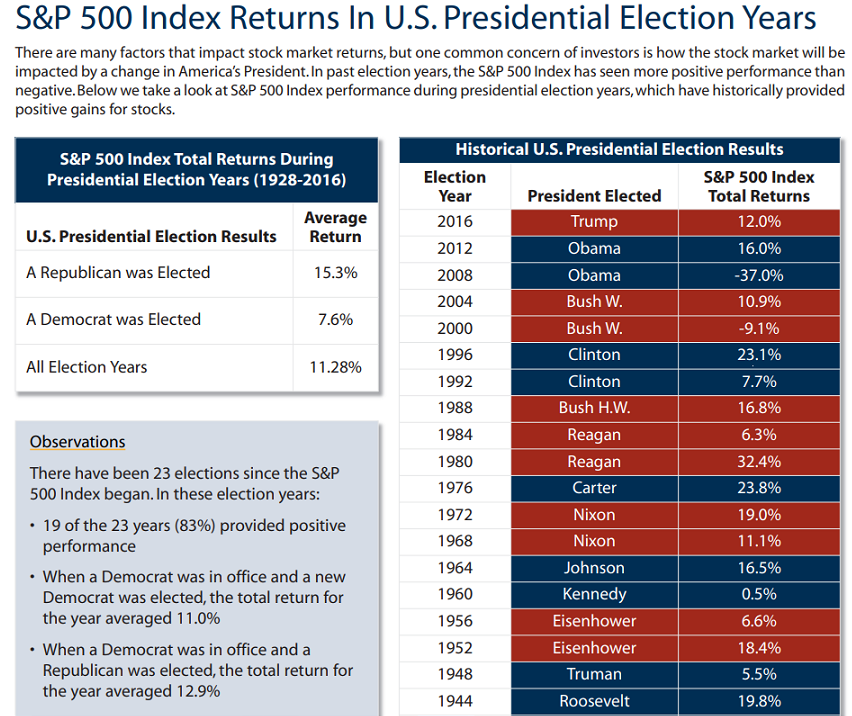

市场对美联储明年年底前减息机会近100%

联储局于12月13号的议息里按兵不动,执笔时市场认为24年1月31日联储会将息率维持于5.25%-5.50%的机会率85.5%,减息机率從上周的10%增加至14.5%:

图片来源:CME Group

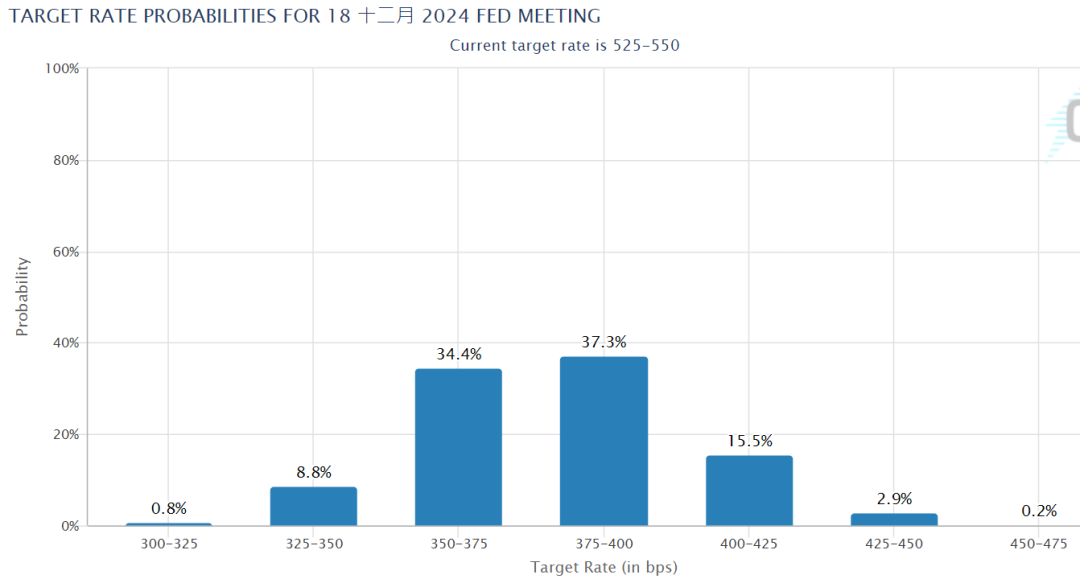

这是执笔时期货市场预测美国2024年12月时的息率机率分布图:

图片来源:CME Group

至上周五为止,市场预计联储局明年12月时息率较现时低的机率已达100%,市场认为美国的息率已经见顶。现时市场预测美国明年最大的机率是减息三次。

笔者重申一次,经过长时间验证市场对美国息率走势的预测,特别是远期的预期,一般都是错误的。

从机率预测2024年美股及金属价格走势

首先投资没有必然率只有机会率!明年是美国总统大选年,那历史上美国总统大选年的投资周期是怎样的呢?

最近一次美国总统大选是2020年,那一年因为疫情金价大升,因此我们应当忽略;再上一次是2016年(特朗普胜出),当年一开始时金价一马当先急升,一直到第四季时才出现放缓及回吐:

再之前一届是2012年(奥巴马当选),当年金价也是跟2016年类似一开始急升,但其后春天末开始出现较大幅回吐,一直到夏天末才再次迎来第二波上冲:

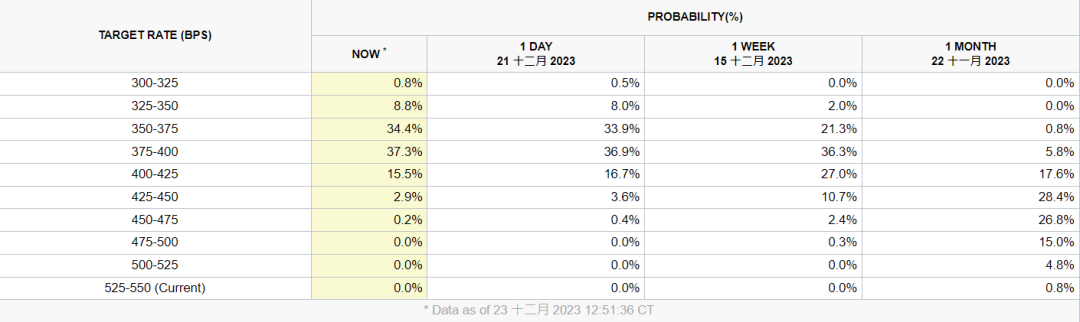

事实上,有机构做了数据搜集,从1973年至2016年,每一年美元金价回报表现的平均化。数据显示,美元金价于每一届美国总统大选那一年的表现,平均回报为+8.99%,于一位总统的四年任期内,美元金价平均回报最差的是选举后的一年,平均回报只有+2.27%:

图片来源:Sunshine Profits

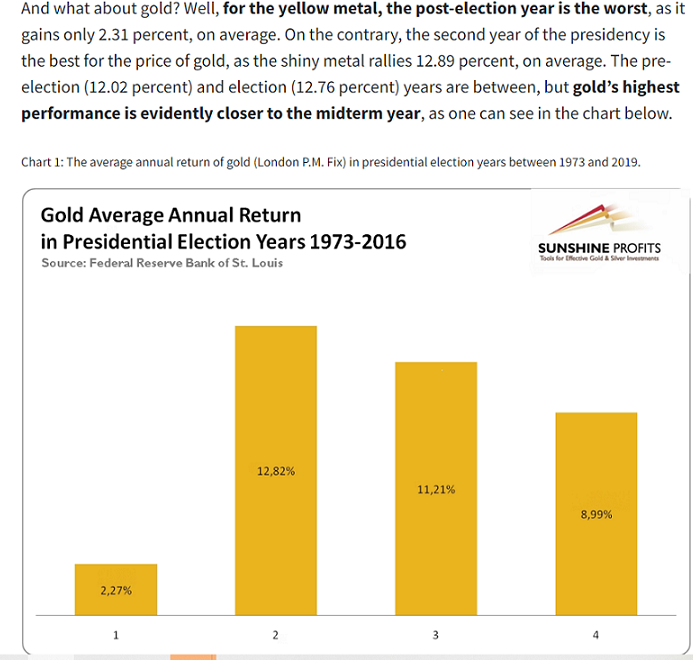

另一方面,有投资银行做了统计,从1928年至2016年为止,美股每一届美国总统大选的表现。平均来说,每一年总统大选年美股平均回报上升11.28%(当然总会有例外,比如2008年时美股下跌37%,因此投资没有必然率只有机会率):

图片来源: Morgan Stanley

因此纵合上方两个统计,假设2024年的情况跟历史数据比较吻合的话(即美国经济不会明年崩),结论就是:1)明年美元金价很大机会会出现增长;2)纵使有增长,但如果美股表现更优胜的话,资金会更倾向流入风险资产,因此美元金价未必会成为明年表现最好的资产之一。

暂时笔者预测2024年铜的表现应该会比较亮丽。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。