作者:不在此山中

题图:不在此山中微信公众号

顽强地抵抗了几天之后,大A终究还是撑不住了,一根大阴线击穿了3000点,各大板块和行业无一幸免,全市场超过4600只股票下跌,市场愁云惨淡,有人斩仓出逃、有人卧倒装死,也有人准备出手捡便宜货。

即便都是想抄底的人,也有对市场的不同看法和风险偏好,保守点的可能偏好一些防御性品种,激进点的可能喜欢进攻性品种,追求更高的反弹收益。防御性品种之前已经介绍过不少,包括各种红利类、低波类指数基金,今天主要说说后者,主要是创业板、科创板指数基金,如科创100ETF华夏(588800)等。

股市上有个不太稳定却又广泛有效的规律:短期动量、长期反转。

短期内主要是强者恒强、弱者恒弱,这是一种价格趋势,从心理上看,这是投资者反应不足和反应过度的体现;

而长期看是涨得多了就要跌、跌的多了就要涨,这是基本面对价格的修复,常被称为反转或均值回归,

多数股民和基民会有更直观的感受,熊市一旦反转或反弹,前期跌最狠的板块往往反弹力度最大。

下面梳理一下近两年(2021年12月5日至2023年12月5日,下同)跌得惨的板块。

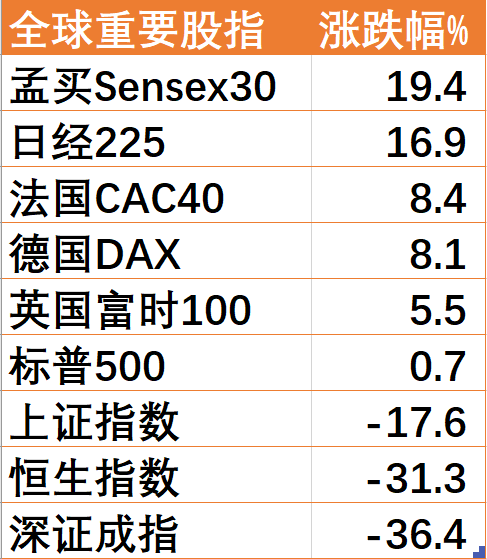

从全球主要股市来看,这两年跌得最多的毫无疑问是A股和港股,恒生指数跌幅达到31.3%,深成指跌幅达36.4%,其他主要市场大都有不同幅度的上涨:

然而在A股内部,并不是所有的股票表现都差不多,不同板块间的差异很大。

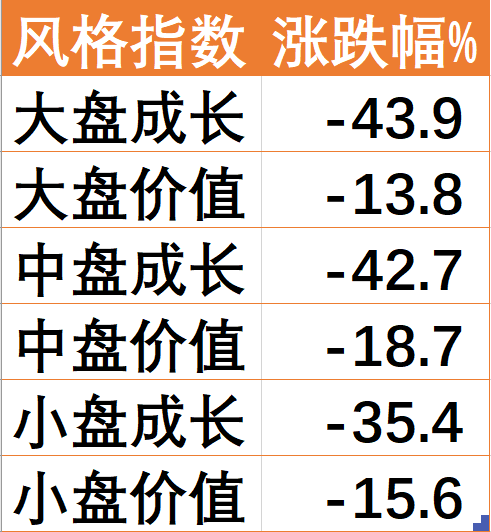

从风格角度看,明显呈现价值好于成长、小盘强于大盘的特征。

国证风格系列指数代表着A股不同风格股票的表现,其中跌得最多的是大盘成长指数,跌幅达43.9%,跌最少的是小盘价值指数,只跌了15.6%:

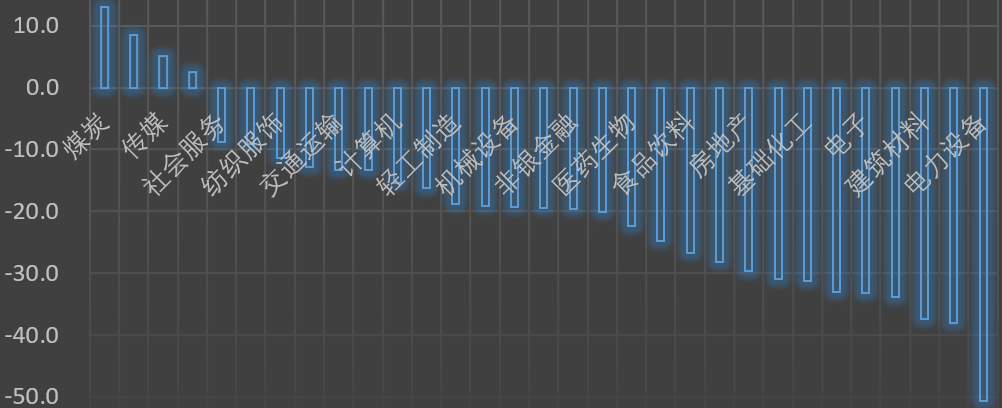

如果从行业角度看,申万31个行业中,只有煤炭、通信、传媒和综合4个行业上涨,其余28个行业下跌,其中跌幅最大的是电力设备,跌幅超过50%,其他的成长行业如电子、军工等也是跌幅不小:

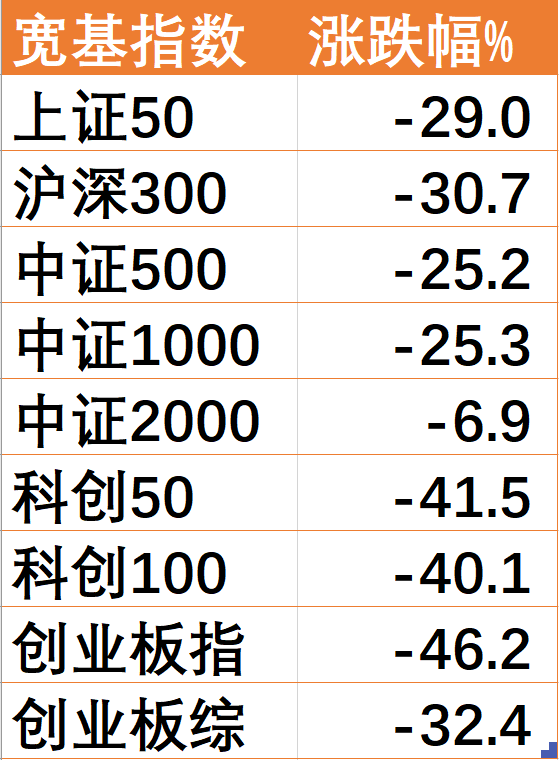

如果从市场主要宽基指数来看,代表大盘的沪深300跌幅最深,代表中盘的中证500次之、小盘指数中证1000相对较强、微小盘指数中证2000最强。

从板块上看,成长板块科创板、创业板跌幅远大于主板,科创50下跌41.5%,创业板指下跌了46.2%:

风格指数只是用于区分不同类型的股票的表现;对于行业指数而言,受行业政策、供求关系变化影响,行业基本面可能出现长期的改变,波动空间可能会更大;宽基指数是多行业的集合,相对会更稳一点,这里重点说说科创板和创业板。

创业板和科创板分别是沪市和深市为成长型企业、创业型企业推出的板块,也是近两年下跌最多的板块,科创50和科创100是科创板代表指数,创业板指和创业板综指是创业板的代表指数,成长性是这几个指数最大的共同点,那么主要区别在哪些地方呢?

首先看科创50和科创100。

中证官网是这么介绍的:

上证科创50由上海证券交易所科创板中市值大、流动性好的50只证券组成。

上证科创100从上海证券交易所科创板中选取市值中等且流动性较好的100只证券作为样本。

这其中最大的区别是规模,大致可以简单理解为,科创50包括科创板中最大的50只股票,而科创100则是规模排名50~150的股票组成,类似沪深300和中证500,是科创板中大盘股和中小盘股的关系。

市值特征上,科创50的流通市值中位数为113 亿,科创100的流通市值中位数为55亿。

两个指数都是市值加权指数,但由于成分股个数不同,指数的个股集中度也有所不同,从前十大股票占比来看,科创50占比超50%,科创100仅22%,科创50个股更集中、科创100个股更分散。

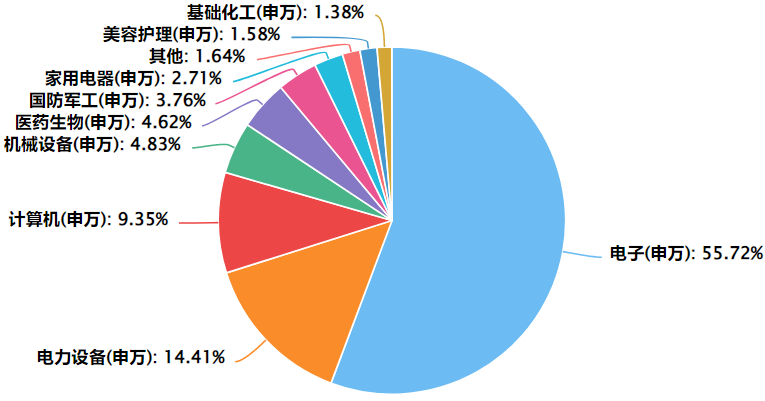

由于科创100和科创50的成分股不重叠,行业分布区别很大。科创50中电子行业的占比超过55%:

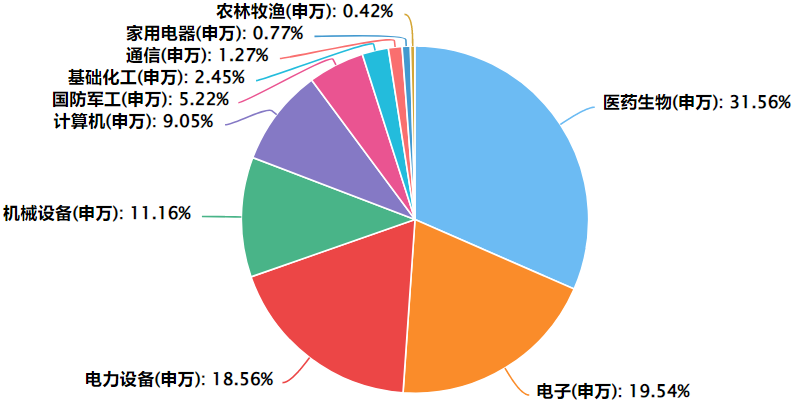

科创100相对分散,最大的行业为医药生物,其次才是电子:

其次是创业板指和创业板综指。

二者都是深市创业板的代表指数,其中创业板指由创业板中市值大、流动性好的100只股票组成,而创业板综选取在深圳证券交易所创业板上市的全部股票,也就是说创业板指的成分股是创业板综指成分股中最大的100只,总市值约占其中30%。

在市值特征上,创业板指偏大盘,市值中位数为135亿,创业板综则偏小盘,市值中位数为28亿。

在个股集中度方面,创业板指更集中,两个指数的第一权重股都是宁德时代,不同的是,宁德时代在创业板指中的占比为15.75%,而在创业板综指的占比只有7.82%。

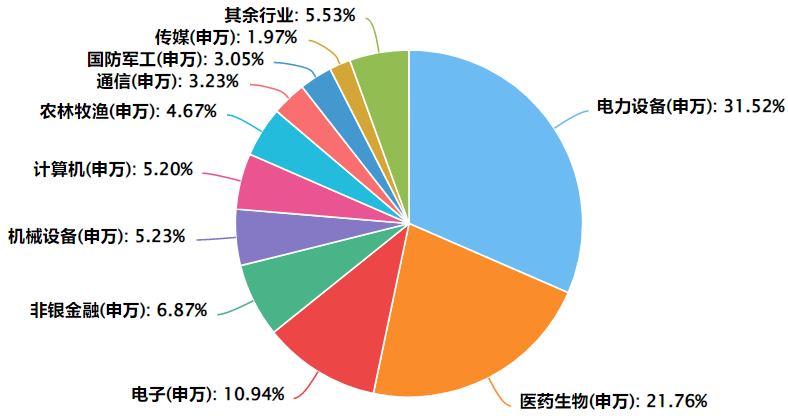

类似的,在行业分布上,创业板指更集中,电力设备占比达31.52%。

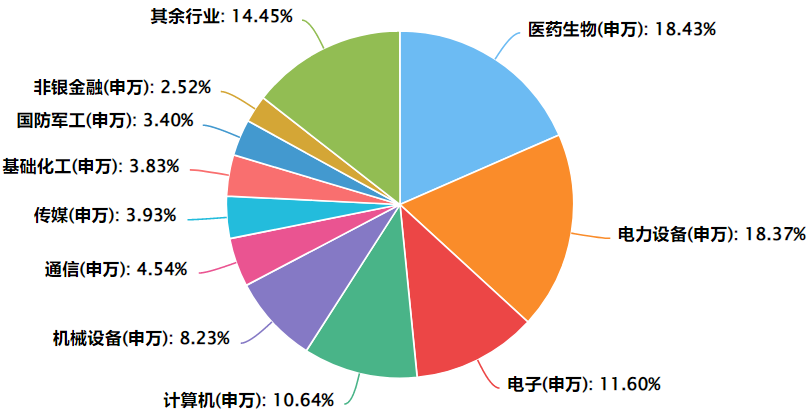

而创业板综的行业分布相对分散:

总之,以上四个指数都属成长风格指数,走势和估值都比较接近。主要的区别在于,科创50和创业板指是头部大盘指数、比较集中,而科创100和创业板综偏小盘、比较分散。从行业上看,科创板电子行业较多,创业板新能源和医药行业较多。

在相关指数基金方面,四个指数都有不少基金跟踪,其中创业板综由于成分股太多,以指数增强基金为主,创业板指和科创50发布时间久、跟踪的基金很多,这里不再多说,主要说一下近期发行的科创100的ETF基金。

随着科创100的发布,近期市场上发行了多只科创100的ETF基金,其中规模最大的是科创100ETF华夏(代码588800),上市不到一个月时间,规模就扩张到了62亿,一方面暗示着有资金的逆势布局,另一方面也是华夏在指数基金行业地位的体现。

风险提示:股票型基金属于高风险投资品种,投资需谨慎。文中数据的采集和统计有可能存误差。本文为个人研究,不构成投资建议!

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。