作者:不在此山中

题图:不在此山中微信公众号

低波策略,来源于股市中的低波动异象。所谓异象,就是反常。高风险高收益、低风险低收益,这是常识,波动大的股票收益应该更高,波动低的股票收益应该更低。

但在市场中,人们发现实际却是相反的,高波动股票收益低,而低波动股票收益更高,即低波动异象,由此诞生了低波动投资策略。

不少国外市场的研究都表明低波动异象的存在,当然,要真金白银的投资,最好是亲自验证,看看低波动投资策略A股中是否适用,有何特点。

① A股低波动策略管用吗?

目前A股市场中已经出现了许多低波策略指数,要印证低波策略的效果,最好能尽量排除其他因素的干扰,这里我选的是中证行业中性低波动系列指数,包括沪深300行业中性低波动指数、中证500行业中性低波动指数和中证1000行业中性低波动指数。

首先这三个指数按300、500和1000区分大、中、小盘,排除了市值风格的干扰,而行业中性又进一步排除了行业因素的干扰,和沪深300、中证500、中证1000进行对比,可以较好的观察低波策略的效果。

股息是投资收益的重要组成部分,因此这里用的都是包含股息再投资的全收益指数。

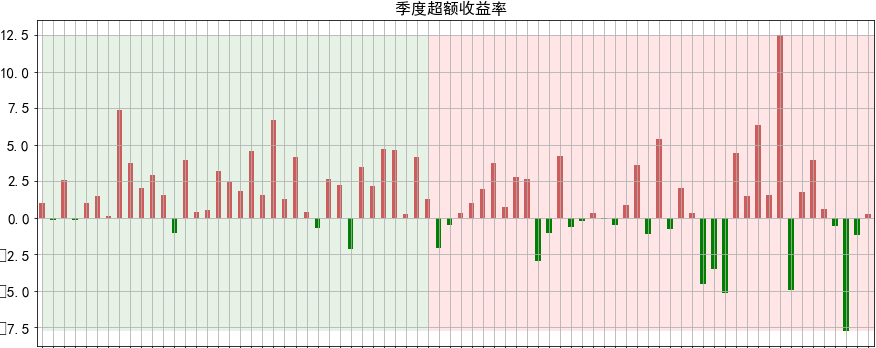

1. 沪深300行业中性低波动指数(300SNVL)vs沪深300

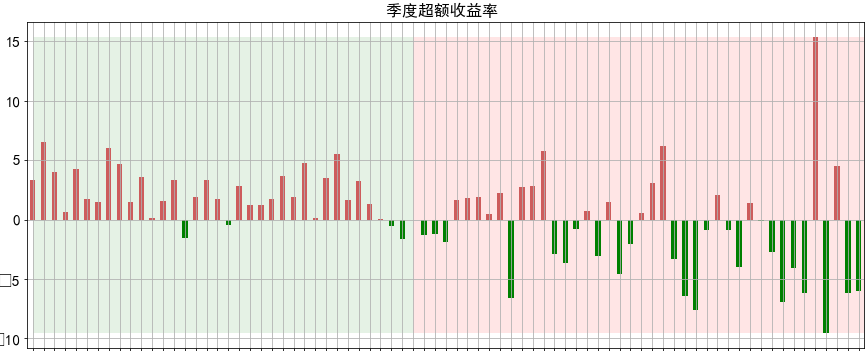

从基日2004年12月31日至2023年11月24日,300SNVL全收益指数收益率为743%,远超沪深300全收益指数的收益率392%,期间跑赢的季度数占62.3%。

低波指数在什么情况跑赢什么情况跑输呢?如果按沪深300的涨跌幅从小到大从左到右对超额收益进行排列,可以看到低波指数跑赢大都分布在沪深300下跌区间,而跑输大都在沪深300上涨的时候,低波指数抗跌的特性很突出:

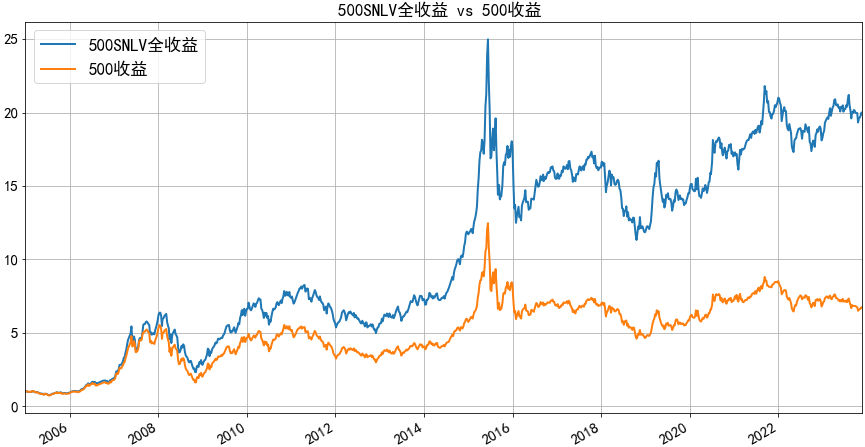

2. 中证500行业中性低波动指数(500SNLV)vs中证500

从基日2004年12月31日至今,500SNVL全收益指数收益率为1889%,远超中证500全收益指数的收益率566%,期间跑赢的季度数占67.5%。

同样,如果按中证500的涨跌幅从小到大从左到右对超额收益进行排列,可以看在中证500下跌的季度低波动低波指数大都跑赢,而跑输大都在中证500上涨的季度,低波指数抗跌的特性突出:

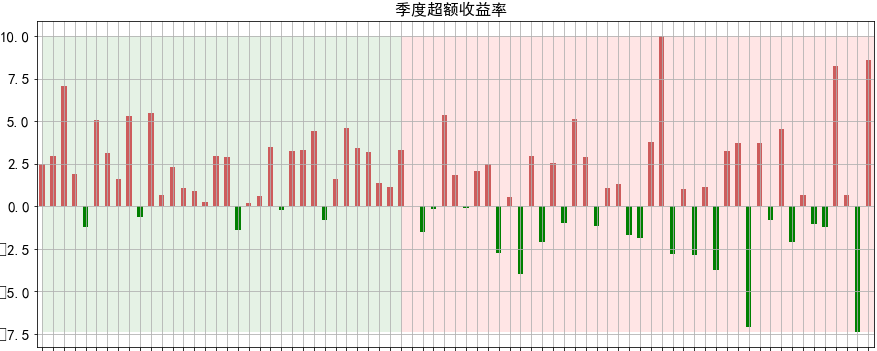

3. 中证1000行业中性低波动指数(1000SNLV)vs中证1000

从基日2004年12月31日至今,1000SNVL全收益指数收益率为1809%,远超中证1000全收益指数的收益率576%,期间跑赢的季度数占70%。

同样,如果按中证500的涨跌幅从小到大从左到右对超额收益进行排列,可以看在中证1000下跌的季度低波动指数大都跑赢,而少数跑输大都出现在中证500上涨的季度,低波指数抗跌的特性突出:

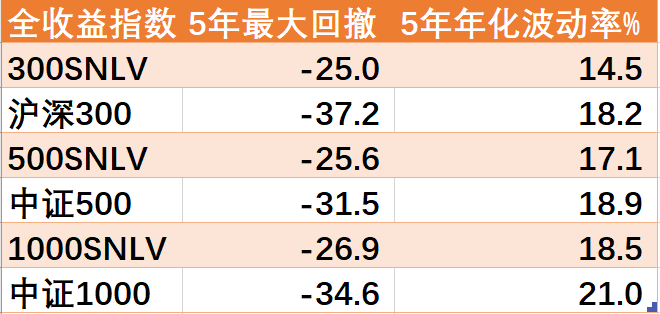

下表比较了近5年来低波指数和基准指数的最大回撤和波动率,无一例外,低波指数的风险指标均低于基准指数:

从以上三个行业中性低波动指数和基准的对比分析可以得出三个结论:

- 不论大、中、小盘股中,低波策略均能跑赢相应基准指数

- 低波策略的超额收益,小盘>中盘>大盘

- 低波策略的特点是抗跌,在下跌行情中超额收益最明显

② 低波策略的逻辑

知其然更要知其所以然,为何低波策略存在超额收益?目前的已经提出了不少解释,以下是几个比较公认的解释。

1.彩票偏好

大家都知道卖彩票是个高利润行业,彩票的奖金远低于买彩票的钱,明知期望收益是负的,为何还有那么多彩民去买呢?

神经科学研究表明,人脑对收益金额的反应远强于收益的概率,人们被几百万几千万大奖的个案吸引了注意力,中奖概率就考虑的就少了。

类似于彩票,高波动股票时不时来个大涨, 容易让人看到了爆发的希望,吸引了太多的买入资金,股票被高估,长期收益就下降了。

2.有限的注意力

人的注意力是有限的,不可能面面俱到。市场上数千只股票,容易被提及的都是哪些涨得最多或跌最多的,关注度高了也容易吸引资金导致高估,而那些默默无闻的股票更可能被低估。

若从风险补偿角度来看,受关注较少的股票信息较少,超额收益是这种不确定的补偿。

3.杠杆受限

市场上有各种类型的投资者,有保守有激进,激进的投资者由于各种限制无法上杠杆,作为替代,他们会选择高波动的股票。

比如一个激进的基金经理,非常看好下一步行情,苦于受基金合同的限制不能上杠杆,那么他可能会选择一些波动性高的股票来提高组合的进攻性。

杠杆限制导致过多的资金流向高波动股票,提高了估值,降低了收益。

4.卖空限制

即便知道了高波动股票被高估,但由于无法卖空或卖空成本高,市场无法及时的纠正定价错误,这是低波策略长期有效的原因之一。

③ 低波动策略的投资

前面了解了低波策略的效果和逻辑,很多人会关心的低波策略的投资。股票投资者可以利用波动性作为自己的选股指标建立组合,但更方便的方法是直接投低波策略指数。

市场上有不少低波指数,但任何一个只能做多的指数,都是多种风险因素的集合,因此,对于低波相关的其他风险因素应有所了解,主要包括以下几点。

1.系统性风险

这任何股票多头策略都无法避免的风险,如果大盘下跌,即便是较为抗跌的低波指数也无法避免下跌,只是跌多跌少的问题。

2.风格风险

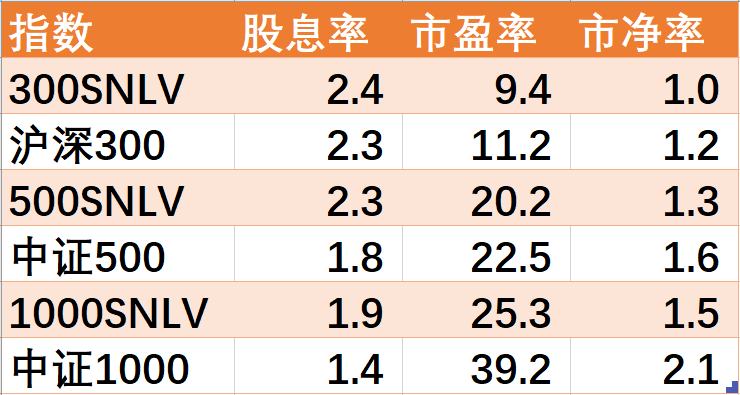

低波策略,除了在波动性方面的特点,在市值和价值两个维度上也有特定的偏向。下表统计了前面三个低波指数和基准指数的价值指标对比,可以看到低波动指数的市盈率、市净率均低于基准,股息率高于基准,价值偏向明显:

另外,如果从全市场来看,波动性和市值呈一定的负相关,即小盘股波动性较高,大盘股波动性更低,因此,如果全市场以波动率选股,低波策略会偏大盘风格。

3.行业风险

不同行业股票的波动性大小不同,比如银行股的波动性一般小于医药股,如果单纯基于波动性来选股,很可能导致组合过度集中于一些低波行业。

因此,即便是低波策略指数,其表现也会受到大盘、特定风格和行业的影响,在投资中需要注意分散配置。

4.关于仓位和波动的权衡

在投资实践中,还有一点非常值得注意:在特定的波动限制之下,持有高仓位的低波动股票要好于低仓位的高波动股票。

也就是说,如果你希望通过控制股票持仓比例来实现对整体持仓风险的控制,持有大仓位的低波股票是比小仓位高波股票更好的选择。

举个很简单的例子,假设标的A和B的预期收益都是15%,区别是A的波动率是10%,B的波动率是20%。现在我想用A或B建立组合,并希望该组合的波动率不超过10%。

两种方案,半仓B或满仓A,都可以满足10%的总体仓位波动限制,但其中满仓A的期望收益是15%,而半仓B的期望收益只有7.5%,显然满仓A是更好的选择。

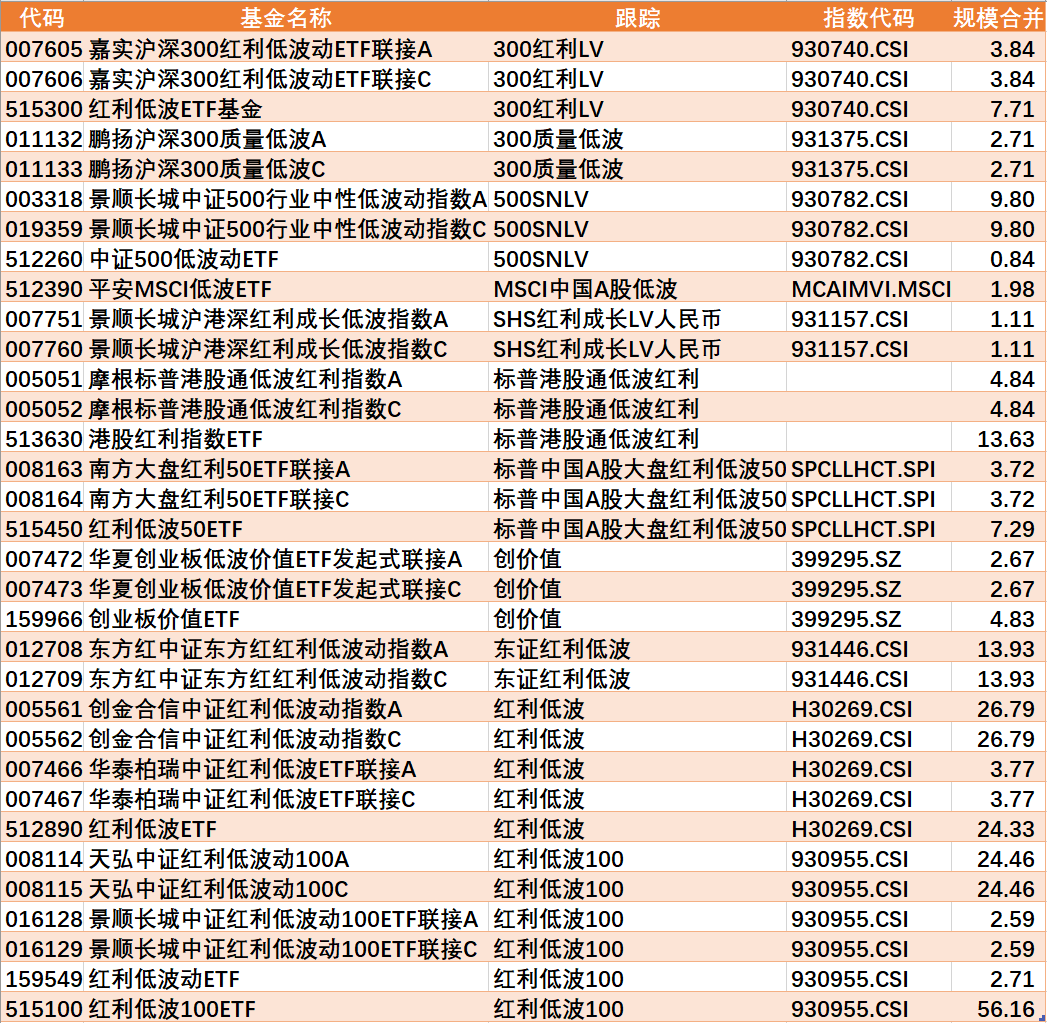

最后,看看具体的低波投资标的。

目前市场上已经出现了不少跟踪低波指数的指数基金,这里我列了个清单,涵盖了跟踪各种低波指数的指数基金(排除规模太小的)。

除了低波这个共同点之外,以上这些指数在其他方面的差别还是很大的,选股范围、选股指标、权重配置各有不同,投资前需要更加深入的了解。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。