作者: i资管工厂

题图: i资管工厂微信公众号

厂长的话

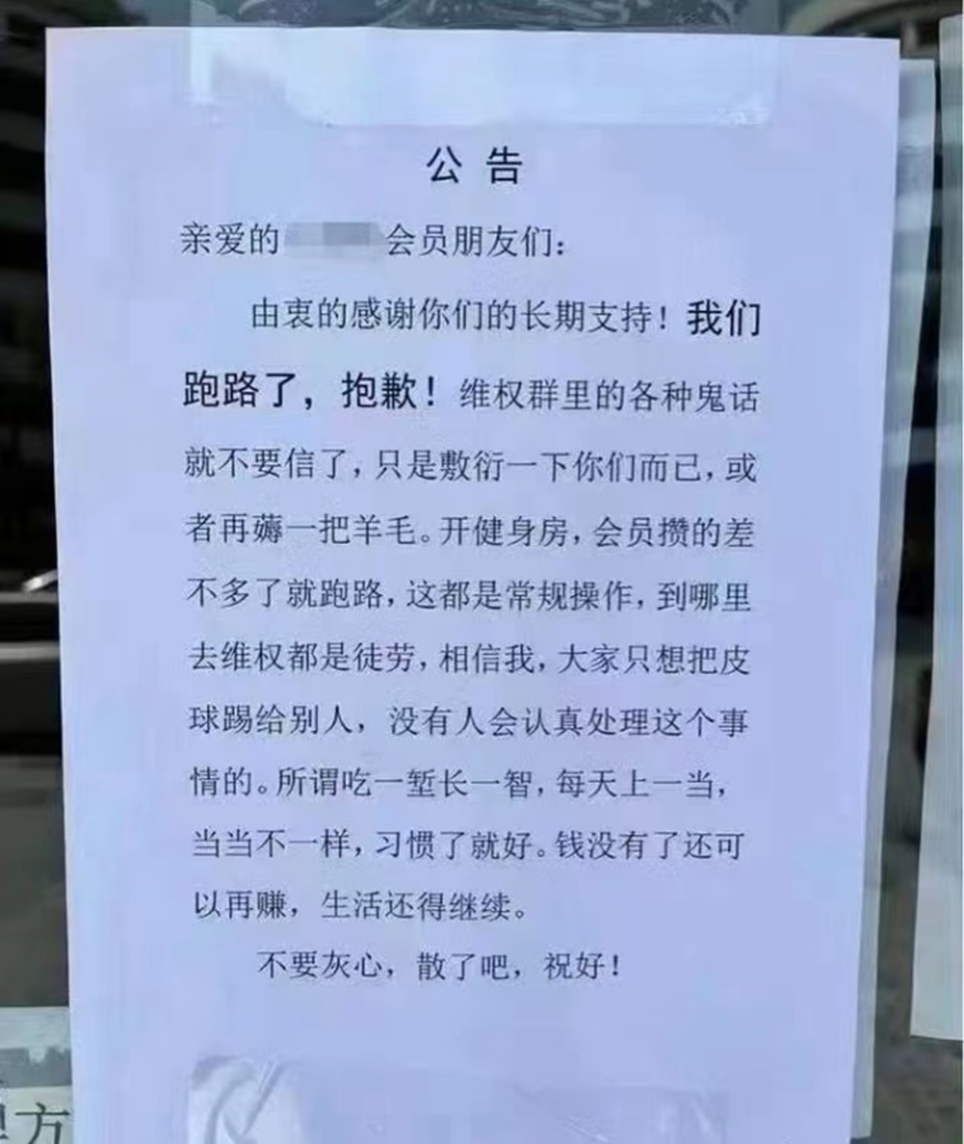

这年头,跑路的也不再遮遮掩掩,欲说还休了,从健身房到知名私募,都主打一个真诚。上周五,厂长看到一个健身房公告跑路的消息,他们还边跑边提示大家不要相信维权群。然后这几天,明星私募洛克资本的老板疑似“卷款跑路”的消息又满天飞了,听说老板临走前还在公司群里留下一句“我要走了,你们也走吧”。这你们现在爆雷,都不以为耻,反以为荣了是吧?

获奖无数,一朝跑路

这次出事的洛克资本,也算是业内有头有脸的,并不是什么野鸡私募。

洛克资本旗下两个主体是洛金基金和洛克基金,前者是股权私募,还有产品在运作,其中很多没有托管;后者是证券私募,去年已经注销。

这次跑路的是洛金基金的实控人、总经理张颖豪。

厂长整理了下私募的关键信息如下:

1、老牌私募,获奖无数:2012年成立的私募,东莞本土VC界扛把子之一。

这些年拿了不少奖,在多家“权威”榜单位列前50名,在新能源、新材料、新消费等各类最佳产业榜单位列前20名。

跑路前不久,还被评上了“2023年度中国最佳新能源新材料投资机构TOP30”,真的是天大的笑话了。

从地产爆雷,到VC爆雷,一个深刻的教训就是,别管多老牌,别管Top多少,都靠不住。。。

2、团队专业度高,履历光鲜:在群里说自己跑路的老板是张颖豪,和前几天那几家爆雷私募的老板不同,这个履历看不出太大毛病,虽然学历并不够硬,但曾经是高盛研究员、平安综合金融部主任。。。

团队成员也不差,70多人的投资团队,来自大型金融机构、律所、会计师事务所等等。

3、成功案例多、规模大:据21世纪经济报道、券商中国等多家媒体的信息,洛克资本投资了近百家企业,其中希伯伦科技、耀世星辉、科思科技、36氪已经在国内外上市,还有多家被投企业已经进入上市流程。

截至2022年,洛克资本累计管理资产规模超过170亿元。

这种级别的VC出现卷款跑路,厂长印象中还是破天荒第一次。

花样繁多,底层逻辑不变

不得不说,这个月经历了太多震撼。

先是看到量化私募的钱能层层嵌套,最后不翼而飞。然后又看到光鲜亮丽的老牌VC,十年声名一朝尽丧。厂长心里真的是mmp的,虽然只是几只蟑螂,但蛮有冲击力的。

投资亏了我菜我认,你这么玩,那是真不如。。。

厂长复盘了这些面上的信息,觉得是很难发现问题的。用心尽调,基本也无济于事,这确实是投资的悲哀之处,你要做的不是发现价值,而是发现骗子。

但其实说白了,爆雷跑路的产品,底层逻辑是一致的:高收益、承诺刚兑。

像那个40多万粉丝的雪球大V,给产品净值干到0.19,离谱归离谱,不用跑路。

股权产品本身,更是九死一生,低胜率,高赔率。按理说,亏就亏了,跑路就不必了。

但问题在于,这家私募玩的还是明股实债那套。

据21世纪经济报道, 有投资人确认,目前涉及的产品类型确实包含股权类和固收类产品,分别达到约4亿元、8亿元,资管产品大约涉及500户数投资人。

一些投资人进来,就是被10%的高息引诱了。

此外,还有投资人说,洛克资本的起投门槛甚至低至50万(这种基本都是有巨大问题的)。

就像诈骗一样,不管是同城也好,刷单也好,交易游戏账号也好,基本逻辑都是各种引诱,让你先打款。

这些爆雷的归根结底,也都是拿固定的高息回报作为诱饵,抓住人心中的“贪”字。

有大佬说,他投资失败,或者被骗,不会去怪别人,只会反思自己为什么不够聪明,为什么要贪。厂长达不到那个境界,但是憎恨的同时,多内省,这点是没错的。

不买优先劣后的产品,不买明股实债等类型的,已经可以避开大部分雷了。剩下的,一部分靠智慧,一部分靠命。

潮水退去,人性暴露

这几天厂长也在思考,为什么现在的雷越来越匪夷所思,为什么跑路的越来越一副心安理得的样子。

联系了健身房的事,感觉也容易理解一些了。把公告里的“健身房”换成“理财公司”,“会员”换成“投资者”似乎也没什么违和感。

抛开事实不谈,这个公告还是讲“良心”的,不想你浪费时间,还开导你一下。

而很多理财相关的炸雷,更习惯于给一点渺茫的希望,蛇头无尾的兑付计划,给自己争取金蝉脱壳的时间。

钱拿不回多少,次生灾害却少不了。

然后厂长回顾了健身房跑路事件的发展过程发现,最开始跑路的都是纯纯的诈骗公司,有的新开业不久,有的是甚至没开业,收完钱就跑。

然后呢,一些想做事的小公司也撑不住了,最后知名的老牌明星机构也开始炸雷。

私募机构也有点异曲同工。

前些年私募数量激增,鱼龙混杂,那些年成立私募、注销私募,都是再平常不过的事情。

陆家嘴的一些大厦,甚至不愿意租给一些小私募,一方面怕是骗子,另一方面是觉得不稳定,毕竟很多私募都达不到生存线,搞不好租几个月就跑了。

前些年,一些VC/PE私募靠着一级估值虚高,还能撑一撑,募集新的资金。

这两年二级市场惨淡,也导致一级市场的接盘侠越来越少了。

据烯牛数据,2022年,种子轮/天使轮数量同比减少74%,A轮/B轮减少51%,C轮/D轮减少38%。

今年仍不见好转,反而是雪上加霜。

据清科的数据,2023前三季度,投资案例数6,510起,同比下滑25.9%;披露投资金额5,070.94亿元,同比下滑31.8%。

项目退出也困难,今年前三季度,中国股权投资市场共发生 2,251笔退出,同比下降35.8%。

一级的募集不到钱,老项目退不出,二级的也扛不住亏损,资金吃紧。

除了骗子,正规私募也扛不住了,本来想好好投资的私募,为了生存,也越来越出格,最后覆水难收。

上涨的时候,各类问题都被掩盖,而潮水褪去以后,暴露的是惨淡的净值,也是不堪的人性。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。