作者:量化贝果,好投学堂专栏作家

题图:量化贝果微信公众号

(本文仅代表个人观点,不作为任何依据)

最近资管行业里的一宗“杭州30亿量化私募跑路”案件传的沸沸扬扬,在这个新闻里面,fof、量化私募、托管机构、地方国企等等利益相关者牵连广泛。具体的案件细节难以核实,但我从这件事中也感受到大众对于资产管理这个圈子了解有限,有着过度妖魔化的现象。

在我的认知里,一切骗局都是对信息不对称以及人性特点的利用。关于人性我没有资格说什么,但是至少可以在自己力所能及的范围内做一些科普的工作,通过这个案件提高这个行业的透明度,让它少一点夸张的水分,也少一些恶意的揣度,显然这些都不利于这个行业的长期发展。

资产管理圈

我们首先来简单勾勒一下整个资产管理的圈子。

资产管理是一个大的圈子,里面的机构繁多,岗位繁多,令人茫然。但只要你抓住一条主线,就能把整个行业串联起来。这条主线就是三个紧密结合的职能方:资金方、资产管理方、支持服务方。

1. 资金方

资金方是整个圈子的底层资金来源,他们的资产保值增值需求是整个圈子的最原始驱动力。他们就像是餐饮行业的顾客,愿意付费来享受整个行业的服务。

常见的资金方包括个人客户(普通投资者和高净值投资者),企业(自有资金和经营和融资的现金流)。

2.资产管理方

资产管理方是整个圈子最核心的发动机,根据资金方的需求设计了各种各样的资管产品,并在这些资管产品吸纳了资金后行使资金在限定范围内的投资权。他们的收入主要是管理费和业绩报酬的提成。他们就像是一家家餐厅,开发出一道道满足顾客需求的菜品。

常见的资产管理方包括,公募基金、银行理财子,两者可以公开募集资金;私募基金、证券资管、期货资管、信托、保险资管等,他们只面向合格投资者募集资金,管理非公开发行的产品。

3.支持服务方

支持服务方是整个行业的基础设施,他们主要满足了托管、交易、研究、销售等等非常重要的需求。他们就像是在餐饮行业里提供餐具、厨具、食材、调料、设计、装修、广告等等各个维度的服务商,在整个行业中同样扮演着极为重要的角色。

其中,托管的主要意义在于作为第三方,监督产品的资金使用范围,并对产品的估值进行核查和背书。如果没有第三方的监控,资产管理方完全有可能将资金挪用,为私人牟利;如果没有第三方的公允估值和背书,资产管理方完全可以虚报净值欺骗客户,进而吸纳更多资金。

本案存在的问题

在本次案件中可能主要存在的问题是:

一、多层嵌套问题。就像餐厅之间也可以外包(采购外面的菜品)和合作,资管产品之间也可以互相投资。过去,资产管理产品之间存在着严重的通道和多层嵌套问题,但资产新规规定,产品之间的投资除特殊情形不允许超过两层,且严禁充当通道。新规风暴下,持牌金融机构之间执行较为严格,嵌套问题基本已经清理完毕。但是私募端由于管理难度大,部分私募产品仍然存在着较为严重多层嵌套问题,这大大增加了投资者进行审查的难度。

二、托管机构的缺失和不专业是整个链条最大的漏洞。托管商只对底层资产(如股票、债券、期货、收益互换等)进行估值,遇到所持有的资管产品无法穿透,就会假定其托管给出的估值是准确的。

在这个案例中,A投资B,B投资C,C再投资底层的股票、债券、收益互换等资产。A的托管商会假定B的托管报告是准确的,B的托管商会假定C的托管商是准确的,而如果C产品的托管商对底层资产没有尽到严格审查的作用,甚至是配合造假,就会导致整个链条从源头的崩溃。

安全中的最大风险

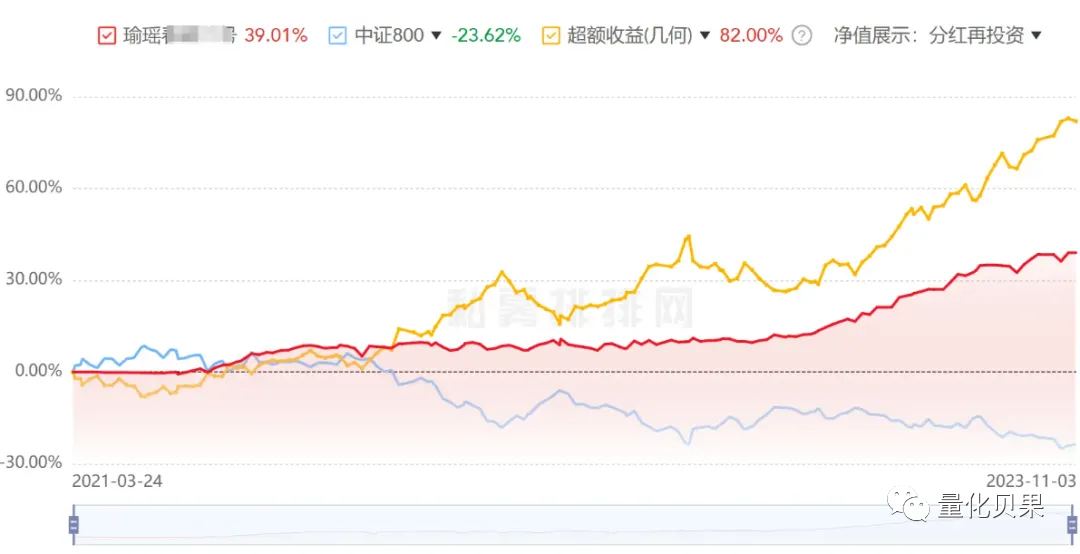

在这个案例中我们也看到了,管理人的净值并没有多么出色,到底是如何短时间内吸纳巨额资金的呢?

这涉及到了资管圈子里的优先和劣后的模式。

经过某种方式运作(本文实在不方便透露),优先资金(例如5亿)和劣后资金(例如1亿)可以共同投资某一个管理人的策略(共6亿,假设年化10%),优先资金只享受固定收益(例如5%),劣后资金为优先资金的本金和收益充当担保,并享受策略运作的投资回报(6亿×10%-5亿×5%)。

对于优先资金来说这种模式是保本保息,在去刚兑的大环境下,受到众多低风险偏好的资金狂热追捧。而劣后资金实际上是放了杠杆投资策略,这需要其对管理人的策略有足够的信心。在实际操作中,通常是管理人自己出资担任劣后。

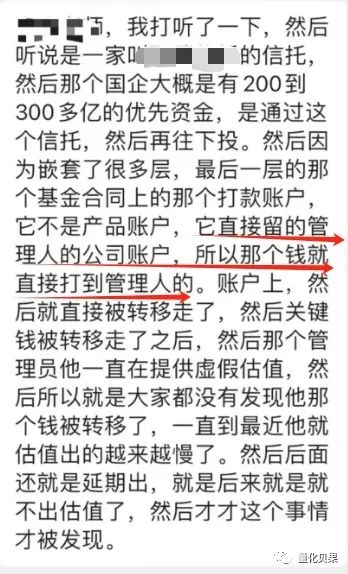

在本案中,由于层层嵌套、虚假估值和缺少托管,管理人将最后一层的产品资金直接打到公司账户上,从而将优先资金套现,然后拿着这笔资金再次充当劣后继续吸引更多的优先资金。如此循环一次就可以将资金放大5~10倍,循环2~3次就可以放大上百倍,一个亿就会变成上百亿。从本质上将,这跟庞氏骗局没有两样。

各个利益相关方

在我看来,明显的受害方是资金方和上层资产管理方,但是同样也有自己的责任,为贪心保本保息和审查不严格买了单。

主要过错方是最底层的管理方和与其衔接的上层产品的托管商,这就是明目张胆的欺骗。

无辜波及方我认为是不断被各大媒体提及的量化私募(背锅侠)。在当前这个市场上,量化私募是最容易掀起情绪的字眼。但从本质上将,在这个案例中量化是妥妥的背锅侠,它只是骗子用来宣传的噱头。正是因为量化相对各类策略而言比较靠谱,比较吸引投资者和令人信服,所以才会被骗子拿来作为行骗的工具。

骗子们要的只是一个吸引人的名字而已,好像很多江湖骗子公司都打着中国xx企业集团的旗号,恰恰是利用了广大老百姓对国字头企业的信任。

投资者该怎么办?

在对于各位投资者而言,不仅你所选择的产品要有声誉良好的托管机构背书,其下投的产品(一直到最底层)也必须要有。必须确保底层资产不能有模糊的成分存在,才能一定程度上保证自己所投产品的安全。

此外,要尽可能的提升自己的专业能力,了解你所投资的领域的道道,不相信保本保息(天上掉馅饼)。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。