作者:力的期权工作室

题图:力的期权工作室微信公众号

最近几周,大盘出现了较为明显的“困境反转”效应,年内跌幅最大的几个指数和行业,阶段性的涨幅反而是最大的(如下图所示),主动多头基金的“回血”速度也比量化指增更快,一部分量化中性的超额收益表现一般,这不禁让我联想到了上周发生的一个事件——“DMA业务收紧”……

图:几个行业YTD和近一周涨跌幅对比

数据来源:Wind,力的期权工作室整理

在上周市场上的点评中,DMA被很多点评认为是给私募加杠杆的业务。其实,大家会这么理解,主要是因为DMA业务的前身是AB互换业务,而所谓AB互换,简单来说就是私募成立了两个产品A和B,券商认购A产品,B产品以一定仓位作为保证金和券商签订一个互换协议,挂钩A产品的净值,以确保券商的固定收益,但因为前几年的互换新规不允许互换协议再挂钩私募产品净值,这一业务也被“拓宽升级”为了DMA。

在这个市场上,我们都知道私募的痛点在哪里?在于募资难!全市场有大量2亿以下的私募,他们希望以博取眼球的业绩带来更大的规模和管理费收入,基于这种痛点,自然有私募愿意以各种加杠杆的形式放大收益,可是,在beta这么差的市场上,谁还敢给自己加杠杆,量化中性(股票组合+期指空头完全对冲beta风险)算一个,因为在一个负beta的环境下,只有量化中性才比较可能赚钱。

好!于是为了好理解一些,就以被淘汰掉的AB互换业务算一笔账,假如一只量化中性私募产品的杠杆为1:3(自有: 券商),券商部分的年化利率支出为4%,那么当这只产品一年费后赚6%时,自有资金部分的年化收益率就是12%,这是能够作为“业绩标杆”,吸引一大批投资者的,而确确实实,过去一年里量化中性收益率中位数基本落在6%左右,由于量化中性策略是绝对收益策略,只要严格对冲,反过来一年亏6%的概率很低,看起来是一个“券商-私募”双赢的业务模式。

然而,近一年量化中性表现不错,不代表量化中性永远不会“出事”,2021年四季度,头部私募量化中性的最大回撤超过了10%,如果真的出了尾部事件会怎么样?那么当这只产品一年费后亏10%时,自有资金部分就会亏掉52%,也就是说私募管理人自己是最后风险的承担者……

那为什么又说,这个监管的收紧可能会对市场的风格有影响,这是因为今年有大量量化中性私募都扎堆在了一种市场风格——小盘风格、甚至微盘风格。

我们可以看到,近一年有一个指数牛到不行——它就是微盘股指数,这背后,除了微盘股与宏观经济相关度极低意外,另外一个因素就是量化中性资金的扎堆。过去,在主观股票多头的世界里,有茅指数的抱团,有宁组合的抱团,有高景气的抱团,有跟踪北向的抱团,可在量化中性的世界里,同样有市值不断下沉的抱团,为什么要市值下沉?因为alpha的赛道越来越卷,过去沪深300和中证500里alpha随处可挖,到如今中证1000和国证2000里alpha也明显衰减,500的alpha越来越300化,于是为了做出alpha,各路资金只有在分析师覆盖度极低,和宏观经济相关性极弱的微盘股里去挖掘了。

图:年初至今,Wind微盘股指数走势图

数据来源:Wind

然而,这个世界永远是这样,万物皆周期,没有什么风格是会永远延续的。在“强复苏”的阶段,流动性充裕和较强的赚钱效应,导致了公募股票基金的募集创出历史天量,这个时候强宏观的茅指数就会被这些新增资金所抱团,而在一个“弱复苏”的阶段,强宏观品种会成为负alpha的重灾区,这时弱宏观的小微盘指数因为超额收益高,就容易被量化中性资金所抱团。

因此,从资金面的角度说,这一次监管对DMA的收紧,或释放了一种信号,如果未来微盘股领域的资金面发生了微妙的变化,那这种微妙的变化可能就会逐步影响超额收益,如果这时又恰逢经济复苏信号开始变强了,那么量化中性策略就被迫在市值因子敞口上减少暴露,alpha层面“尾部风险”就可能会发生。

“困境反转效应”正是很多量化中性基金的“风险”,而每年年底的时间,又比较容易出现困境反转的效应。实际上,早在《明天就要开盘了!今年十月!小盘还是大盘?升波还是降波?……》一文里,我们就提到了“困境反转”这四个字。今年截止目前也是这样,10月大盘下探到2923点以后,我们看到了年内跌幅最大的双创的弹性最大,行业上年跌跌幅极大的医药和新能源都出现了较大幅度的反弹,果不其然,如果从大类因子的角度进行归因,近一周,某些反转因子(如1个月涨跌幅)的表现开始变得很好,所以当一种风格延续的时间越久,超额收益越大之时,背后所积累的潜在尾部风险也就变得越大。

……

那么,在这个二级市场里,还有哪些事情是有尾部风险的?太多了!比如,一直“做多小盘指数(IM)+做空大盘指数(IH)”的配对策略会有尾部风险(2014年四季度,2017年全年),又如,年初硅谷银行的倒闭,正是因为期限错配,说明大规模的“借短买长”的行为本身就是一种尾部风险,那站在一个期权交易者的角度,期权交易里最明确的尾部风险是什么呢?一个是场内期权里的双卖,还有一个就是场外期权里雪球的敲入风险了。

我们做过一个长达7年的回测,长期双卖虚值期权并不是一门好的生意,因为它的赔率真的太低了,2018.2.7-2018.2.9,2019.2.25,2020.2.3,2020.7.6,2022.3.8-2022.3.15,2022.4.25,“出事”的例子不胜枚举,所以双卖只能有选择地做,阶段性地做,不能每个月“无脑”地做下去。

为什么呢?一方面,长期看指数还是有趋势的,我们不可能指望用一个“笼子”永远盖住一只活泼的小鸟,永远不让小鸟飞出“笼子”;另一方面,双卖的两腿之间(卖虚沽与卖虚购)是无法互相对冲的,真的发生大跌的时候,卖沽就会变成一个实实在在的期货多头(delta=100%),此时卖购的那些收益根本无法抵消卖沽的亏损,反过来发生大涨的时候,卖购就会变身为一个期货空头,此时的卖沽收益简直就是“杯水车薪”,一个最为极端的例子就是2020年7月6日,当天大盘暴涨5%以上,相对于前一天(7月3日),单张C3400@8义务仓的亏损达到了2036元,非常巨大,而此时单张P3000@8义务仓的浮盈却只有95元,两者加总起来出现了巨大的浮亏!

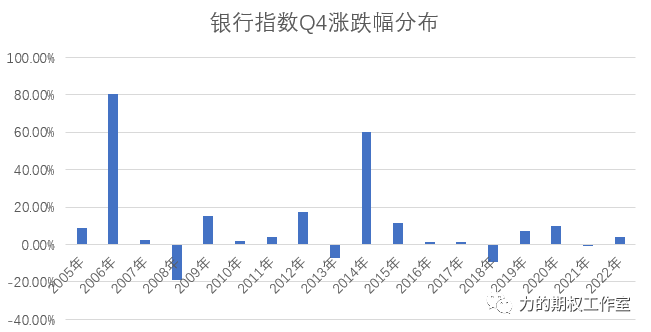

临近年底,“无脑”双卖同样需要小心,因为到了年底这段时间,会包含着对明年一季度的预期,容易出现一些困境反转的效应,比如在过去18年里,银行指数在四季度的胜率和赔率为全年四个季度最高,胜率高达77.8%,赔率为1.79,平均涨跌幅10.55%,如果去掉2006和2014两个异常数据年份,胜率依然保持在75%,平均涨跌幅在3%以上。

图:过去18年的四季度,银行指数的涨跌幅分布

数据来源:Wind,力的期权工作室整理

所以,我们平时在做双卖的过程中,一定要了解事前风控(初始仓位的控制)、反向移仓、买入对冲这些防范手段。比如,当我们处在极致缩量和极致低波的箱体下沿时(比如今年7月下旬),还要冒险卖购吗?没必要了!为什么?因为不论是方向维度,还是隐波维度,你都失去了“安全边际”,已经属于一件极低赔率的事情了;又如,像类似去年3月中上旬大跌的时候,还能逆着趋势继续卖沽吗?也不能!因为你中途的保证金会受不了,再来一根阴线就直接会导致爆仓,这时要么反向移仓到卖购,要不用一个更便宜的买沽去兜底,去做delta紧急对冲,这才是对于尾部风险真正的风控,真正的善后……

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。