作者:Refinitiv路孚特

题图:Refinitiv路孚特微信公众号

概要

根据世界黄金协会,中国人民币金价较美元金价,9月份每安士高75美元创了历史高位,其后踏入10月份因为供应增加及需求减少而溢价出现回落。9月份国内黄金ETF总资产达270亿人民币,月内录得19亿人民币留入,是连续第四个月份资产值上升,并且今年第三季度共流入40亿人民币。

不过今年十一黄金周的销情却稍为令人失望,单看上海该市的黄金珠宝消费金额,同比下跌14%。世界黄金协会认为只要金价继续保持在高位,第四季度国内需求可能会继续出现同比下跌,纵使季节性刚性需求会带来一定的支持。

自从中东局势急剧转坏,美元金价已经连续3周上升,上周五美元现货金价更升穿越2000美元。不过市场(暂时)无视美国经济数据,包括个人核心支出价格指数(PCE)同比及环比分别上升0.3%及0.1%,符合市场预期。通胀9月份按年上升3.7%, 依然较联储局给的2%指引高。另一方面,个人收入同比上升0.3%(低于市场0.4%预期),也远比个人开支的0.7%增长低。预计美联储会继续维持鹰调。

因此,笔者认为如果手上有黄金投资盈余的,可考虑近期开始获利锁定利润。如果美元现货金价突破2000美元大关,更加是获利的理由,而不是高追。这一刻还未看到美息见顶的信号。

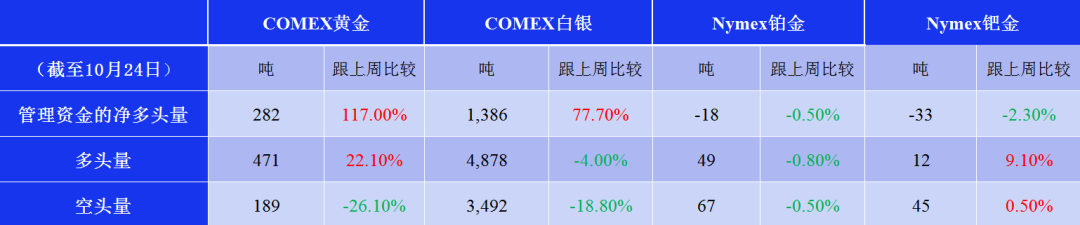

Eikon用户可以搜寻CFTC寻找最新数据:

数据来源:CFTC/Eikon

*为了方便比较,COMEX黄金的金属相当量除以10、COMEX白银的金属当量除以100。

**目前Nymex钯金的参考性很低。

至上周二为止,在美期市场上货币金属(金、银)连续第二周出现大量空头被平仓的现象,但其他金属基金的净空水平却没有太大改善,反映货币金属继续受惠于目前环球政局不稳,及近期美股走势出现回吐所致。

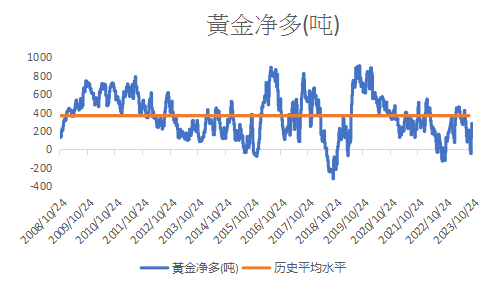

美期黄金基金多头连续两周上升,上周反弹持续,环比上升超于22%;基金空头则环比下跌26%,结果基金持仓从净多130吨升至282吨,是连续第二周基金净多的情况(再之前是连续46周净多)。至10月24日为止美元金价今年累积升8.0%(前一周升5.4%),基金多头同期内累积升22.8%(前一周+0.6%)。

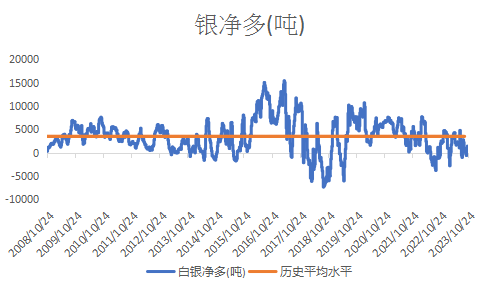

跟金价相关性较高的白银其波动一向强于其富表哥,美期白银多头上周环比下跌4%;基金空头环比缩减近19%,基金持仓从净多780吨升至1386吨,连续第2周净多(此前连续20周净多)。今年至10月24日为止,白银基金多头累积跌31%(前一周-29%)、空头累积上升45%(前一周上升78%)。

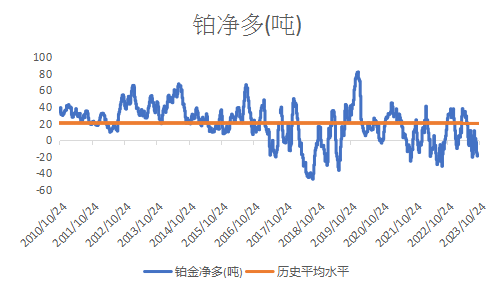

美铂基金多头环比回跌少于1%;空头却相对持平,结果上周净空维持在18吨,基金净空已经是连续5周。历史上美铂基金净空最长时间连续维持30周(2018年4月至2018年10月)。

美钯基金净空回升至33吨,是自2009年有史以来净空接近最大水平。美钯基金持仓已经是连续45周处于净空水平处于历史最长净空当中。

基金于美国期货黄金净多年初至升35%(2022年累积跌32%)

数据来源:CFTC/Eikon

基金于美国期货白银净多年初至今下跌70%(2022年累积升71%)

数据来源:CFTC/Eikon

基金于美国期货铂金净多年初至今下跌164%(2022年空转多)

数据来源:CFTC/Eikon

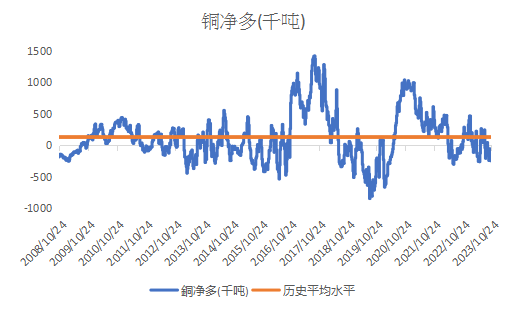

基金于美国期货铜净多年初至今跌219%(2022年累积跌27%)

数据来源:CFTC/Eikon

美铜的CFTC每周报告从2007年开始,由于铜于2008年至2016年为熊市,因此美期铜历史上大部分处于净空水平其实并不值得奇怪。只不过从2020年开始,因为全球疫情爆发影响供应端及矿山运作,加上市场预期电车对铜的需求强劲,因此带领铜价走高,更曾创下新的历史高位。但现时全球的投资理念是央行会加息消灭通胀,但代价是会连累全球进入经济衰退,对商品需求减少。

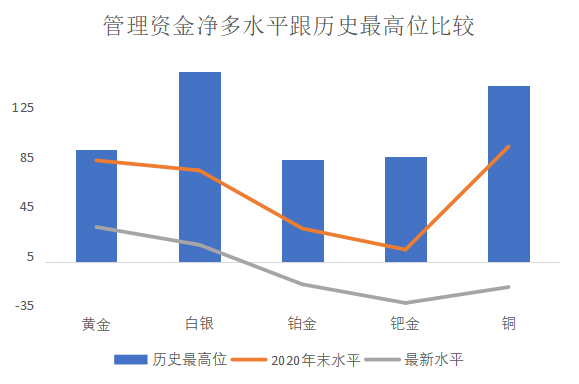

纵使现时全球问题多多,但金、银、铂、钯、铜最新的美期基金净多水平跟历史最高值相差甚远。基本上现时市场是反映经济出现衰退导致需求减少。

基本上从上图就可以清楚,纵使过去两年全球通胀升温,但各类金属价格均出现不同程度的下跌,主要原因就是期货市场欠缺了基金来做多带动杠杆效应。如果有人手上有水晶球一年前知道现时今年全球的通胀急升、战乱和各种不明朗而在期货市场做多贵金属,那结果他很有可能会输钱。最讽刺的是从2020年疫情在全球扩散以来,贵金属的美期净多不断下跌,反映基金是有目的性不让贵金属走高。

笔者更新了对短期金价有重要启示短期方向的金价对金矿股指标。整体来说,比率在一月底见顶后出现持续回调的现象,但由于近期市场恐慌情绪明显上升,导致比率回升。上周,美元金价/北美金矿股比率出现轻微上升:

数据来源:Eikon

至周五(27号)的金价/北美金矿股比率为 17.44,较20号的17.03X上升2.4%,从1月25日的13.99底部已经累积升幅回升至24.7%,并且跟今年最高位17.495仅低0.3%。比率去年最低位是于5月的11.24X,2022全年累积上升了6.4%。

虽然上周北美金矿股也有随着美元金价回升,但由于升幅反落后于金属本身,因此可以断定近期金价强势,是避险情绪所引致(即暂时性)。

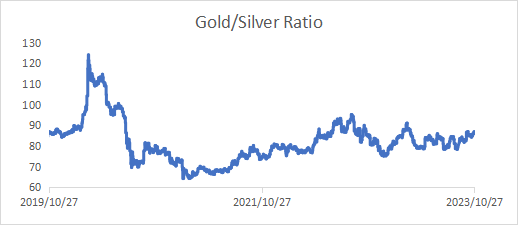

金银比

金银比是其中一个量度市场情绪的指标。历史上金银比在大概16-125倍水平运行:

数据来源:Eikon

一般市场越恐慌,金银比率会越高,比如2020年因为新冠于全球传播开去,金银比率曾一度升穿120倍的历史新高。

上周五金银比指数为86.64环比上升2.2%,目前今年累计升13.8%,较今年最高位91.08低4.9%。2022年下跌3.1%。

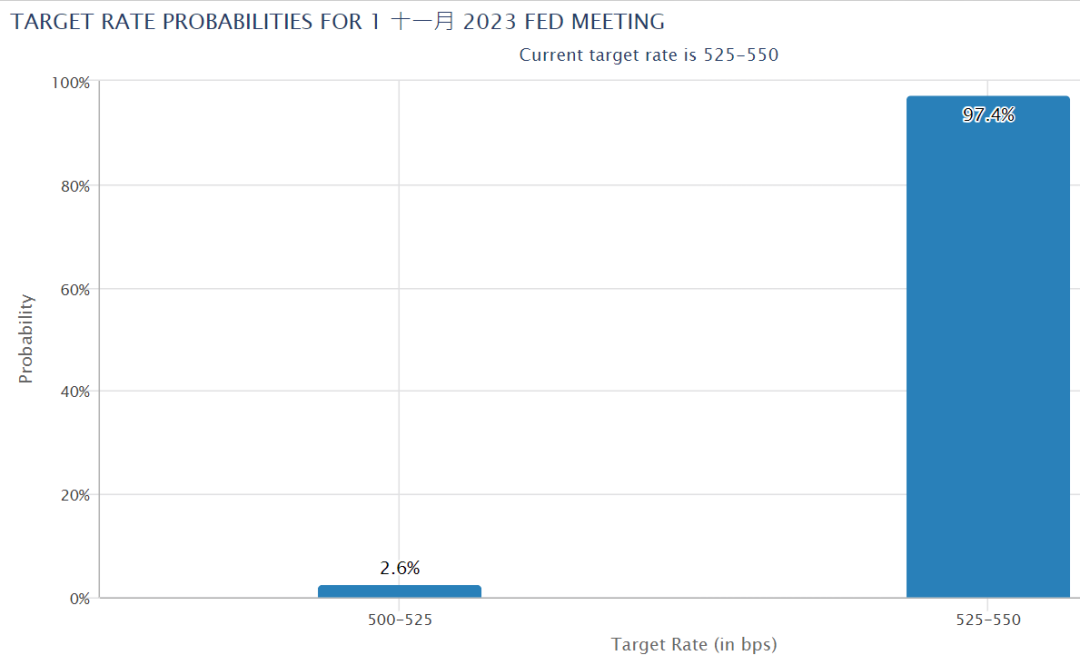

市场对美联储明年减息的几率稍跌

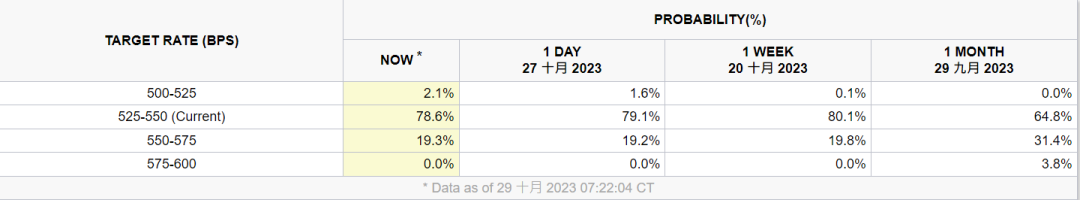

联储局于9月份按兵不动后,根据期货市场显联储局示,在将于11月1号的议息里,执笔时市场认为那时候联储会将息率维持于5.25%-5.50%的机会率为97.4%,但剩余的机率,却是从以往加息,到最近变为减息。

图片来源:CME Group

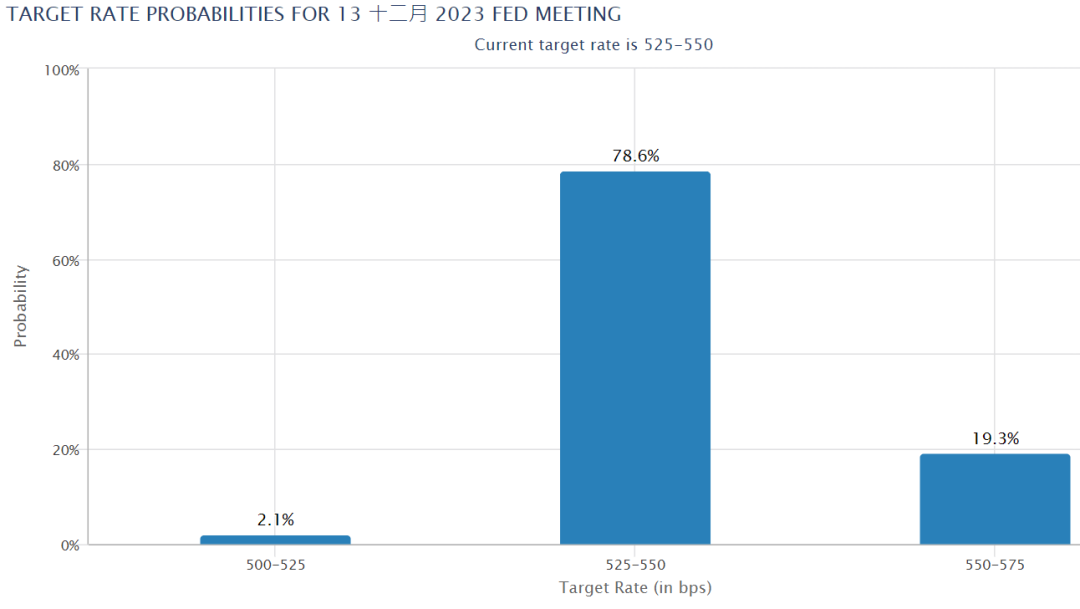

这是执笔时期货市场预测美国2023年年底时的息率机率分布图:

图片来源:CME Group

自上周五为止,市场预计联储局今年年底时加息的机会从一个月前的35.2%下降至19.3%,但明年3月份减息的机率从9.1%上升至14.6%、5月份减息几率更从一个月前的30.3%升至40.9%,反映市场开始预期美国经济转差。

笔者重申一次,经过长时间验证市场对美国息率走势的预测,特别是远期的预期,一般都是错误的。

根据世界黄金协会,中国人民币金价较美元金价,9月份每安士高75美元创了历史高位,其后踏入10月份因为供应增加及需求减少而溢价出现回落。9月份国内黄金ETF总资产达270亿人民币,月内录得19亿人民币留入,是连续第四个月份资产值上升,并且今年第三季度共流入40亿人民币。

不过今年十一黄金周的销情却稍为令人失望,单看上海该市的黄金珠宝消费金额,同比下跌14%。世界黄金协会认为只要金价继续保持在高位,第四季度国内需求可能会继续出现同比下跌,纵使季节性刚性需求会带来一定的支持。

自从中东局势急剧转坏,美元金价已经连续3周上升,上周五美元现货金价更升穿越2000美元。不过市场(暂时)无视美国经济数据,包括个人核心支出价格指数(PCE)同比及环比分别上升0.3%及0.1%,符合市场预期。通胀9月份按年上升3.7%, 依然较联储局给的2%指引高。另一方面,个人收入同比上升0.3%(低于市场0.4%预期),也远比个人开支的0.7%增长低。预计美联储会继续维持鹰调。

当然,笔者的预测可能会错。但中东其实一直也不是太平的地方,加上美国明年是总统大选年,民主党并不想高油价会影响到选票,美国或会希望以色列能速战速决。要是你问我,笔者反而认为新冠对全球经济影响更大(从2020年初本专栏里,笔者当时已判断全球低估了新冠对投资市场的影响,即使到了时至今天,还是对新冠仍有所误判)。

因此,笔者认为如果手上有黄金投资盈余的,可考虑近期开始获利锁定利润。如果美元现货金价突破2000美元大关,更加是获利的理由,而不是高追。这一刻还未看到美息见顶的信号。

联储局总是在(因经济危机所引起的)股市出现大跌的情况下才会减息。换言之历届的联储局都是等出了事后才出药方,甚少出现先知先觉。即使伯南克自己估计,美国通胀明年初纵使回落也尚有3%,跟联储局制定的2%仍有距离。因此笔者坚持联储局会继续加息,直到美国经济吃不消出现衰退及股市出现下跌后,才会开始减息。

在通胀数据不下,美国劳工市场依然紧张的情况下,美联储继续加息的机会上升,在美汇上升及衰退担忧的双重夹击下导致贵金属及商品在投资市场上的受欢迎度褪色。加上每年10月海外都趁中国放长假时做空贵金属,因此近期价格急跌。笔者相信明年贵金属的行情会较今年好。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。