作者:江湖汇量化

题图:江湖汇量化微信公众号

今年的6月份我们认为可以坚定的左侧加仓量化CTA——“现阶段不应再悲观,把CTA的产品从低配调整至标配,同时中长周期的CTA产品可能已接近底部,可以开始进行一定的左侧布局。”【原创】又到转折时,加仓CTA

时隔3个月左右的时间,我们欣喜的发现CTA产品再一次进入投资者的视野,策略表现逐渐转暖,其中不乏一些产品创出净值新高。此文回顾一下3个月量化CTA策略表现以及其中的逻辑。另外也就另外一类加仓贝塔的工具型产品进行探讨和推荐。

-----------------------------------------------------------------

危机alpha重出江湖

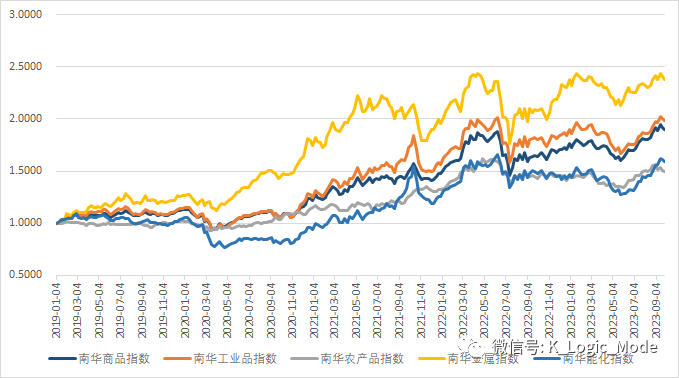

从各类商品指数层面来看,均已接近2022年二季度高点或创出新高,从指数的表现上来看依次是:能化>工业品>农产品>金属。近3个月的时间,几乎是走出了单边持续性的上涨趋势。

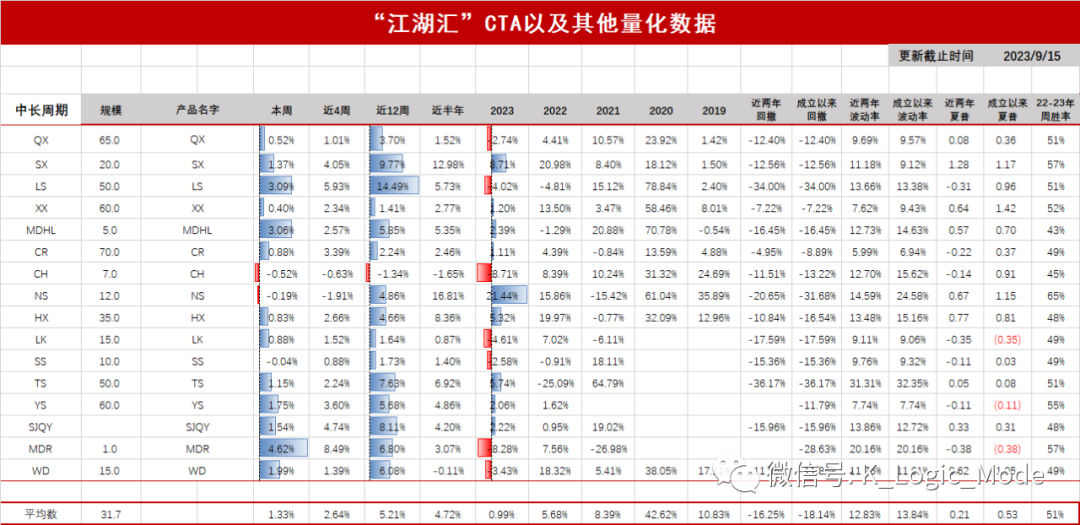

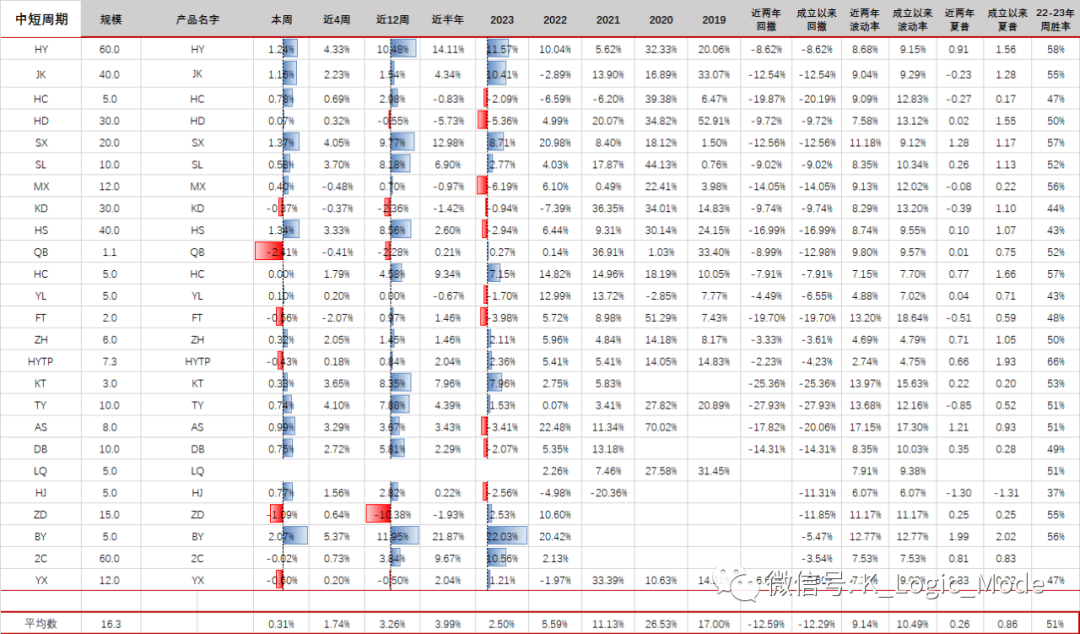

得益于商品期货上涨趋势,6月我们看好的中长周期赛道,也再一次被我们押中,中长周期CTA产品的涨幅明显高于中短周期CTA产品。自6月底以来,中长周期CTA产品平均涨幅5.21%,中短周期平均3.26%。其中LS、SX、BY的CTA产品表现较为突出,录得超过10%的收益。

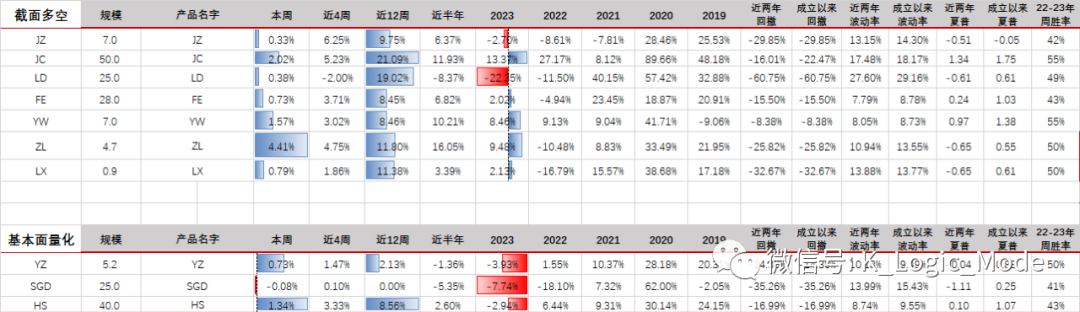

同时截面多空管理人的表现更为亮眼,平均涨幅超过10%,也得益于上下游版块的强弱较为明显,其中黑色系表现最优。

宏观以及行业供需的持续改善

6月份的文章中观测了商品市场的微观和宏观环境,我们提出了两个核心的观点:

- 1. 美联储加息对于市场的边际影响已经逐渐下降,逐渐开始交易退出加息的预期,这无疑是对商品市场起到正向的作用;内需定价的工业品价格或将随着年内经济的逐步修复而在下半年企稳上行。

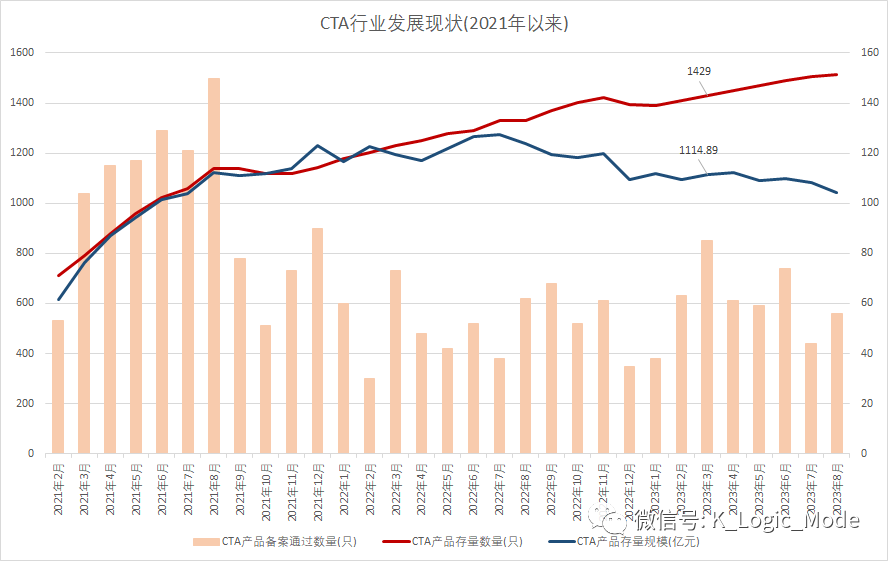

- 2. CTA管理规模上看,供给端还没有得到明显的改善(仍在出清过程中),需求端是在改善的。

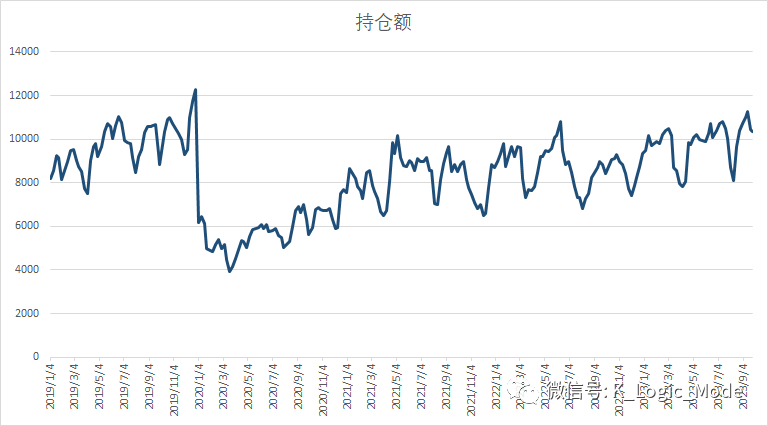

站在当下9月底的时间节点来看,此前的观点基本得到了证实或正在证实的路上。一方面,全球对于美国加息周期结束是有共识的,只不过是时间问题,预计就在今年年底或明年一季度。9月份的美联储议息会议也反映出美联储对于当前抗通胀进程较为满意,美联储政策利率预测中也有12名官员认为降息会发生在2024年。国内的环境下也不难发现,虽然我们在8月进行了政策性降息导致中美利差在持续的扩大,但是侧面反映的是今年央行在选择保汇率还是保经济的难题上,选择了后者,中国在稳经济上的强烈意愿。从根本上不管是对于国外还是国内定价的商品而言都存在积极的作用。另一方面,从CTA管理规模的层面上看,管理规模从前期的接近1300亿元逐步下降到1040亿元(数据来源:基金业协会),而需求端则是如我们所说中枢逐步太高的过程(参考下图)。

配置向的思考

虽然经历了去年股票、CTA双重低迷的时段,但CTA一直作为大类资产配置中不可或缺的一部分,也正是在当前投资者对权益类市场信心不足的背景下,重新让大家看到CTA策略的微光,归根结底还是大类资产配置的魅力。我们一直崇尚各类资产的分散投资,阶段性战略性的调整策略的比重。在众人皆醉之时,不盲目追捧,在众人失色之际,坚守初心。

加仓贝塔的工具型产品 - 气囊指增结构

什么是气囊指增?

气囊指增结构,即指数增强+场外看跌期权,也就是在普通指增的基础上,通过看跌期权给投资者提供一定程度的下跌保护。目前市场上较多的是500指增+看跌期权的结构,通过支付少量固定的期权费(约3.5%-4%),可以让投资者在中证500指数下跌20%以内的情况下都不用面临指数的亏损。

不同市场下气囊结构的预期表现(以超额为15%情景预估)

情景一:假设中证500指数到期上涨10%

气囊指增策略收益=指数涨幅+超额收益-期权费=10%+15%-4%=21%

整体超额收益=21%-10%=11%

情景二:假设中证500指数到期下跌17%(未超出20%,安全垫生效)

收益=超额收益-期权费=15%-4%=11%

整体超额收益=11%-(-17%)=28%

情景三:假设中证500指数到期下跌25%(超出20%,安全垫失效)

收益=指数跌幅+超额收益-期权费=-25%+15%-4%=-14%

整体超额收益=-14%-(-25%)=11%

根据情景分析发现,在指数到期下跌且未跌破20%时,下跌保护生效,此时气囊指增相对指数的整体超额收益是最高的,通过4%的期权成本对冲了指数20%以内的跌幅,只有在指数跌破20%后,才会面临亏损。

所以气囊指增非常适合指数下跌空间有限,可能会上涨的震荡市,适合看好指数低位,但又担心还会下跌的投资者进行布局。

气囊指增的结构优势

相较于传统指增来说,气囊指增只用支付小额固定的期权费就能得到20%的安全垫,相较于雪球结构来说,气囊指增不会因为指数上涨而提前结束兑付票息,能获取指数上涨的收益叠加超额收益。

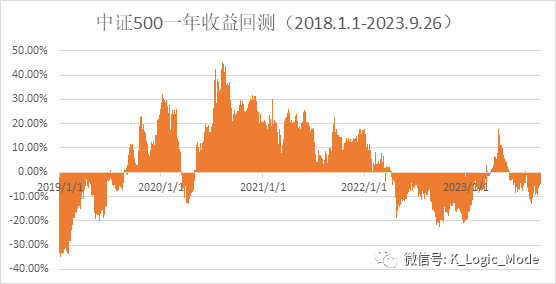

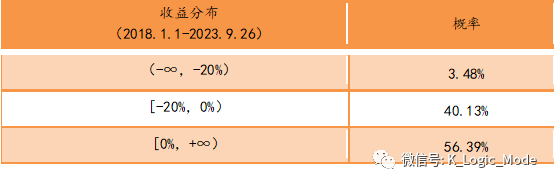

我们继而对中证500指数投资一年的收益率进行回测,即从2018年至2022年中任意一天投资中证500指数,一年后的收益率分布如下:

如上表所示,过去5年内,任意一天买入中证500指数,一年后的收益率跌破20%的概率仅为3.48%,也就是气囊指增亏损的概率只有3.48%,胜率高达96.52%。

高胜率下的选择

气囊指增是根据市场环境变化和为满足投资者更精细化的需求而衍生出的新结构,既能缓冲指数一定程度的下跌,又能获取指数上涨及超额收益。通过小额的期权成本获取20%的安全垫是性价比比较高的一件事情,且回测的胜率非常高。目前市场也处在偏左侧的震荡期,即使指数不涨,此策略未来盈利的确定性也较强,适合看好指数低位但担心指数短期还会下跌的投资者进行配置。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。