作者:海舟量化

题图:海舟量化微信公众号

这是一篇欠了很久的作业,恰好过往工作中多次接触并设计多空产品,有过一些经验,海舟微信群里也有朋友屡次探讨最近比较火热的一款多空产品,于是就有了这篇约稿。无奈出差+内部交易事情太多,耽误了很久,赶紧利用一个周末的晚上码点字,否则交易日一开始又不知道推到啥时候了。

我分三个阶段来阐述大家能接触到的多空,恰好也和我的从业时间轴先后一致。

一、灵活对冲

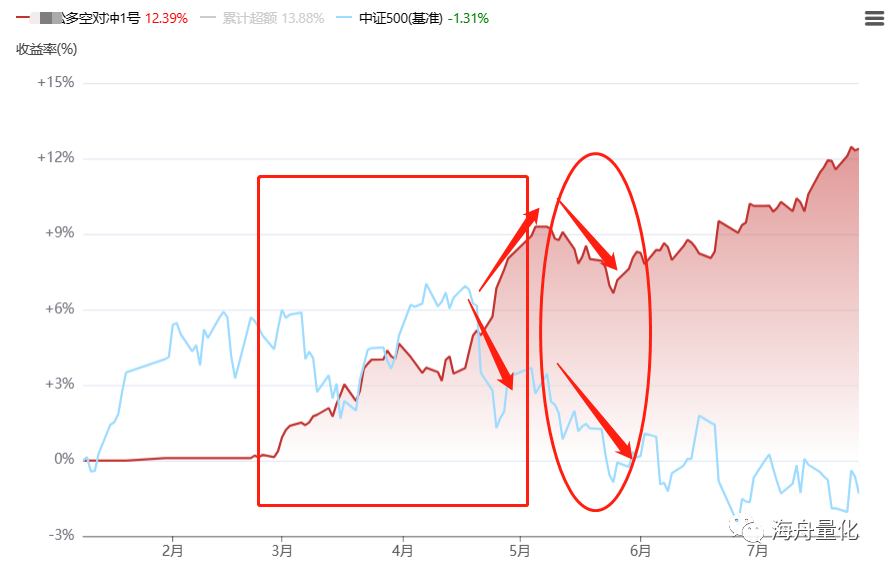

2019-2020年(下图红色方框)首先火爆市场的多空是下面这块产品。曾经深圳的财富机构销售了超10e该类型策略,可以想象有多火爆(后来该机构的产品团队直接入职了这家百亿私募的深圳团队,就冲这点这是我非常认可的一家百亿量化私募,有感恩之心,不过河拆桥,当然从经营和实力上我也非常认可)。

回到这个多空策略,看上图就知道了,这是一个灵活对冲的产品,大盘涨他也涨大盘跌他也跌,有着很明显的beta敞口,也就是灵活的决定对冲多少留一部分不对冲。2019-2020的收益和很小的波动,在19-20指数整体向上的环境且alpha爆表的年代,性价比大大高于中性不留敞口的完全对冲产品,让投资人趋之若鹜,销售机构销售起来如顺水推舟。在哪个年代,各家做中性策略的管理人还在偷偷摸摸放敞口的时候,该策略大大方方说出灵活对冲,我个人认为已经非常坦荡了,只是投资人对此有误解,后面大盘回撤超额下滑后的回撤也就从误解变成了不理解了。

二、最近比较火的某股票多空

上面的灵活多空策略不是真正意义上的多空。在欧美的成熟市场中,做单边alpha非常困难的,单边超额能到5%就很抢手了。那为啥还有人做呢,美国的量化中性策略实际上是long-short双边做alpha的。因为在美国的股票天然可以开空头,做空成本低,无流动性限制,多头和空头一起做alpha,再加上灵活的杠杆,这才有很多人机构去做。所以美国的中性=多空,美国的多空+杠杆在国内叫dma,下次写一篇dma的前世今生吧。。。。。。

既然叫中性了,那就要有风格、行业、市值敞口等控制了,没错,多空双向选择不同一揽子的股票,再加风控,这就构成了海外的longshort策略。

国内的股票市场呢,大家都知道只可以做多头alpha,但是很卷。其实在国内做空头alpha比多头alpha容易很多,但是苦于空头alpha选出来的股票没有足够的空头啊,国内的空头alpha我认为都是阉割版的空头alpha,主要约束因素还是空头融券机制和资源的约束:

1、国内融券成本贵:国内券集中在三中一华,为啥呢?其一他们的上市公司业务多,容易从董监高手上拿到券;其二他们的代销能力强,能够从公募etf转融通手上拿到券,公募都是要拿券源去换代销规模的。公募收2%证金收2%,所以券商收到转融通融券成本4%左右,再加个价给私募,那也是随行就市,股指对冲成本高的时候融券也贵,股指对冲成本低的时候融券也便宜,否则券商的两融部门的奖金从哪里来呢?

2、国内融券周期长,无法随借随还:14天起借。比如你的空头信号7天结束了,不好意思,没法提前还,你也得拿满14天。

3、国内展期不易:融了14天,后面还想继续融?有可能中途遇到公募突然召回券,也有可能遇到券商那边有人高价截胡,也有可能遇到券源其他原因导致的不足。。。。总之,展期也有不确定性。

4、国内融券一揽子比个股容易:你想融券,ok,中证500指数一揽子券给你吧!什么,不想500都要,只想挑几个融?那你先靠后站站,等其他人先出出价,如果有剩下的再来给你挑。这几年随着券源丰富可能会好点。有些公募和券商非常“人性化”,自己编制了一个“负alpha”篮子,你不想要500个一揽子券的话,给你融“负alpha篮子吧”!要是公开兜售组合都能做出来好的alpha,那市场还有alpha么?所以。。。。融券真心累啊!想做这个业务,至少要有1个融券专员负责沟通此事。

因此,既然空头这么难了,想融到完整的负alpha信号,并且做到行业、风格、市值等多方面的风控都匹配就更难了。

ps:我在2020年从业时候也主导内部跑过一个融券多空alpha的策略,一度和券商沟通好一起发行产品(当年券商的融券考核指标是第一大占比的指标),后来因为团队的不可控变动不了了之,否则现在市场最悠久的多空就是我发的了。不信?我至今还看到我在该机构发的第一支1000指数增强1号至今还在运作,当年也是非常先知先觉了,至于后来去某家再做1000和多空,那都是驾轻就熟,当时为了融券的麻烦,从科创等无人竞争的板块去做,自然而然就更加阉割了,阶段性好做,长期看非常难做。

那看官要问,为啥上面这家融券多空曲线做的这么好呢,而且愿意去做这个这么困难事情呢?

1、从此机构不收管理费的风格来看,就是来卷同行的,自然别人不愿意干的事情他愿意干了。其他大机构如果alpha特别强,又有双向资源,宁可自营了。只能说行业太卷了,随着各家券商融券的极速柜台也都完善了,以及私募愿意投入更多的人力、策略资源和券商进行合作,才有了这样的产物吧。

2、业绩是否可持续?这可能是大家最关心的话题,答案:alpha我相信是由的,那业绩的连续性就要看风控了。我们从上图的曲线归因一下看看,今年3-4月是国内大多数同业的alpha低迷期,但是依靠负alpha的贡献,上述产品净值稳步向上【红色方框内】,这是优势。进入5月后,各家alpha迎来复苏,但是该产品出现回撤【红色圆圈内】,说明多头alpha赚的比不过空头亏的,如果各方面风格严格中性的话,那这个亏损就是多alpha-空alpha的亏损,说明空头alpha亏了很多。这段矛盾就只能找管理人深究才能知道结论了。总之多空策略最怕的是多和空的alpha同时出现负面,以前考虑一边的事情,现在要同时考虑两边,再加上融券要派专人去和券商沟通券源和成本,压力大了很多,我们还是期待国内有一个标杆把这类策略做的长久稳定,这样有了更好的环境才能够有利于这类策略的配套环境一起壮大。相信随着衍生品市场的成熟,和国内alpha的衰减,多空未来一定会来的。

三、股票市场自由多空的策略

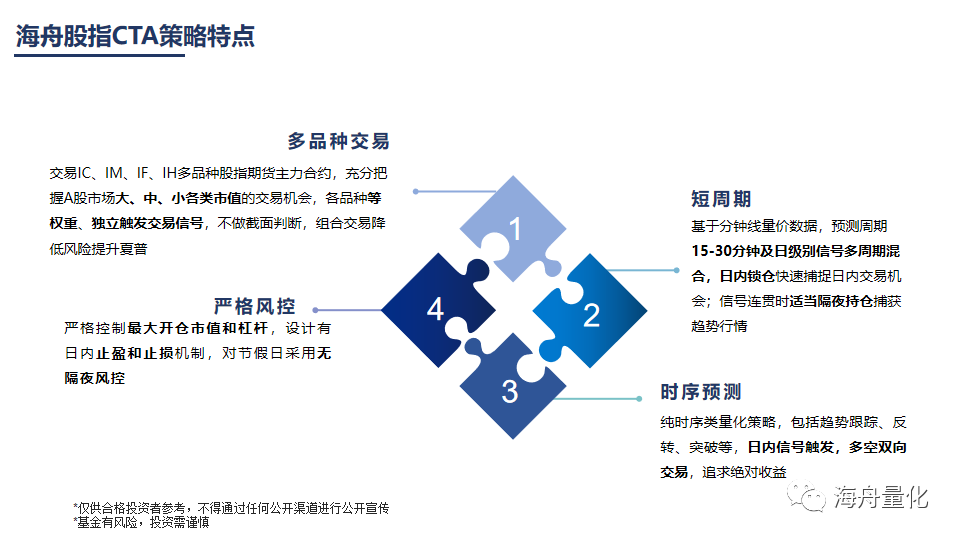

那只有通过股指了。上一篇文章《想抄底又怕市场反复,追求绝对收益的股指CTA策略了解一下》我分析过股指多空,我认为在中国通过股指做多空很难:1、量化行业有个心照不宣的秘密:小市值常年贡献了比较强的alpha,所以如果通过股指多空做大小市值回归的套利是很难的;2、股指品种少,也没法做风格、行业等中性。

所以,股指不适合做截面多空,适合做的是短周期时序上的多空:严格控制风险的情况下,行情反复时较为快速的双向交易短期机会,行情连贯时通过多空方向和杠杆获取更高收益。

大家都知道,我们海舟做了一款股指短周期多空双向绝对收益策略,实盘表现非常优秀。我们也非常谨慎,希望能够控制住回撤,通过股指做出一款绝对收益高夏普高卡玛的产品。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。