作者:沧海一土狗

题图:沧海一土狗微信公众号

人民币汇率和股市走势的相关性

近期,有一种声音,股市的下跌跟人民币汇率贬值有关。

如上图所示,5月份以来,二者的相关性是极其显著的。

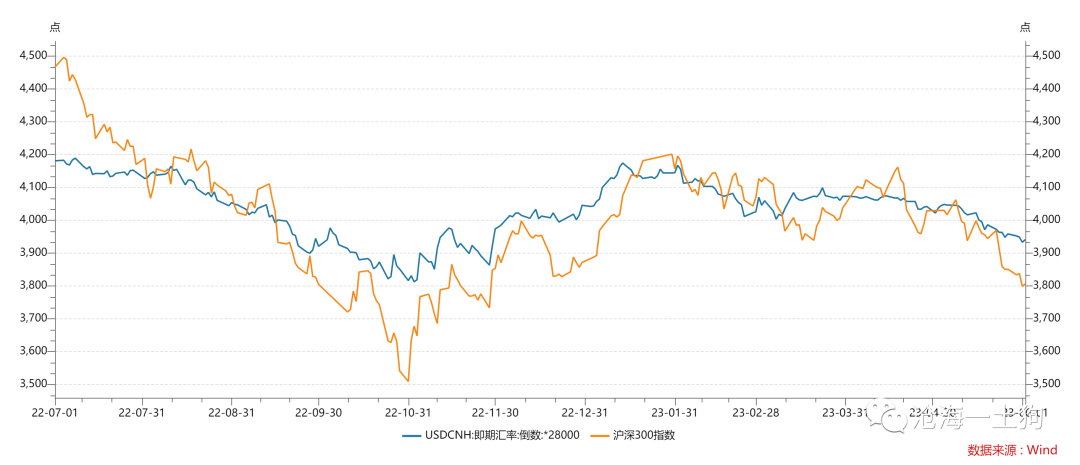

那么,拉长时间尺度来看,二者的相关性又如何呢?为了回答这个问题,我截取了近一年的数据,并以28000点除以人民币即期汇率,得到下图:

不难发现,近一年,二者的相关性极其显著。事实上,沪深300指数和人民币汇率的相关性最早可以追溯至2019年,再往前这个规律就不存在了。

一些更加具体的证据

我们再转到更细微的时间尺度。这个规律也是存在的。

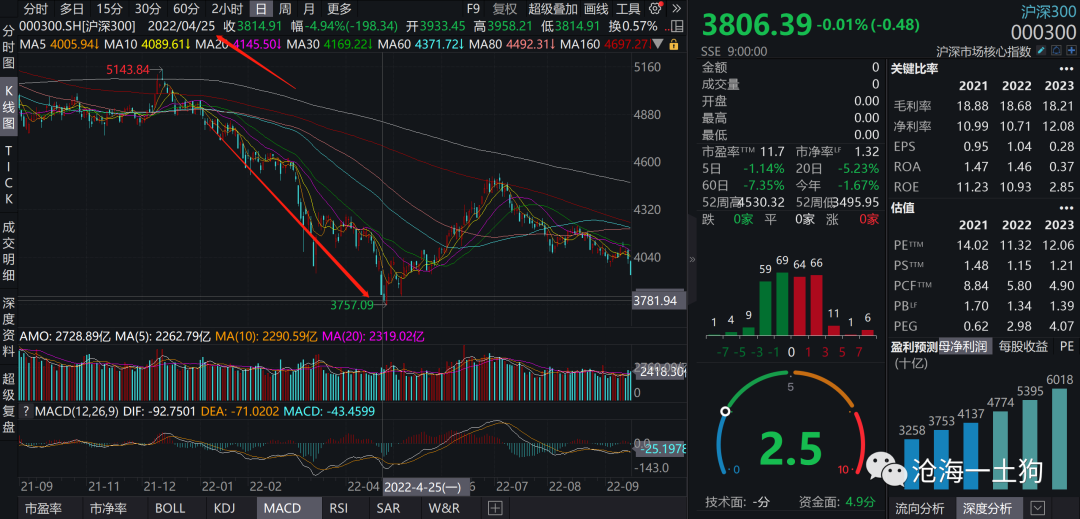

一、2022年4-5月

如上图所示,2022年4月沪深300指数加速下行,并于4月25日触底,对应的汇率也在相应的区间贬值,但触底时间滞后一些——大概在5月10日前后。

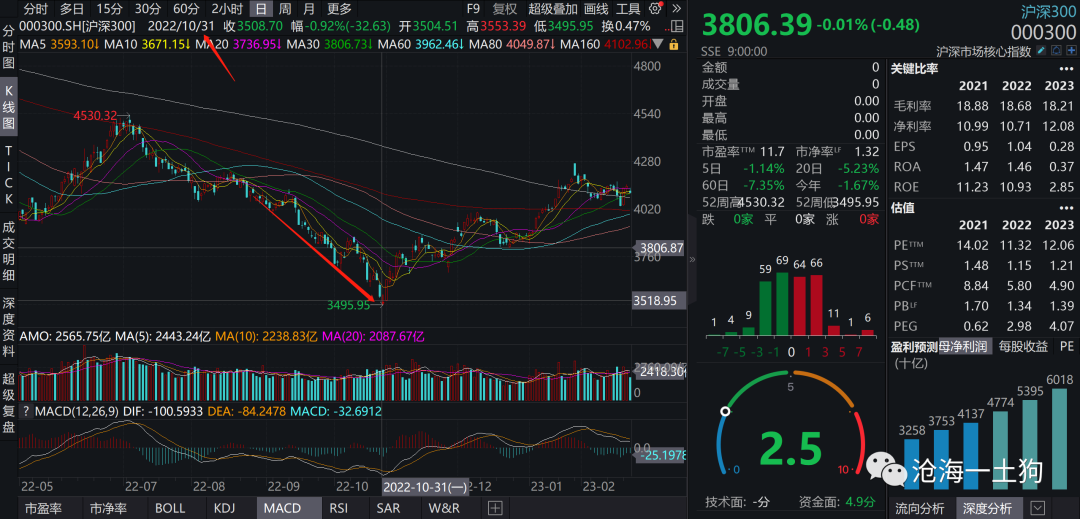

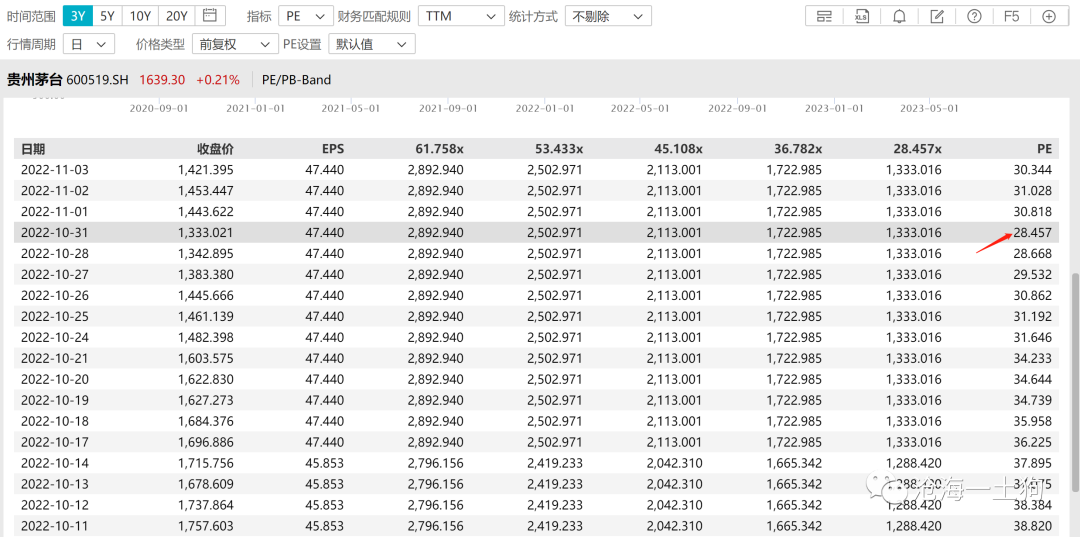

二、2022年10月-11月

如上图所示,2022年10月沪深300指数加速下行,并于10月31日触底,对应的汇率也在相应的区间贬值。这次人民币汇率和沪深300指数贴合得很好,汇率也在10月31日触底。

三、2023年5月

有了前面两次的经验,投资者们就容易形成肌肉记忆——汇率贬值等价于沪深300下跌。

于是,现在市场上形成两种论调:一、汇率贬值到7.2-7.3抄底沪深300;二、沪深300的反弹要等到美联储彻底不加息。

对背后机制的探索

这是时间序列数据,二者贴合得如此好,显而易见,二者不是因果关系,是某种共因关系。

这让我想起了去年10月的一个有趣的现象:

去年十一假期之后,贵州茅台加速下跌,在16个交易日跌掉了近30%。当时有一个关于酒庄的段子,事后来看,其实挺扯淡的。消费不符合国家产业发展方向?什么时候消费股也需要宏大叙事了?

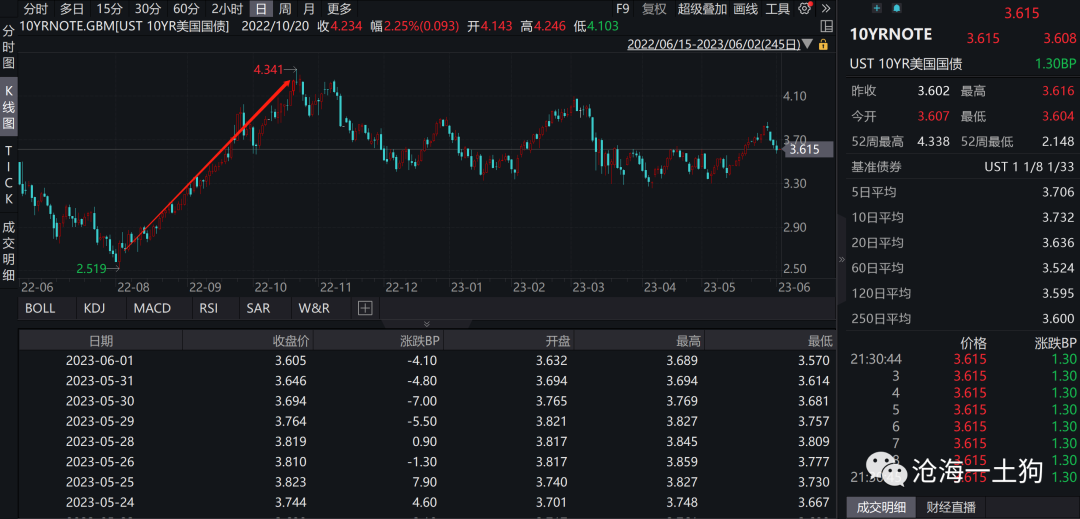

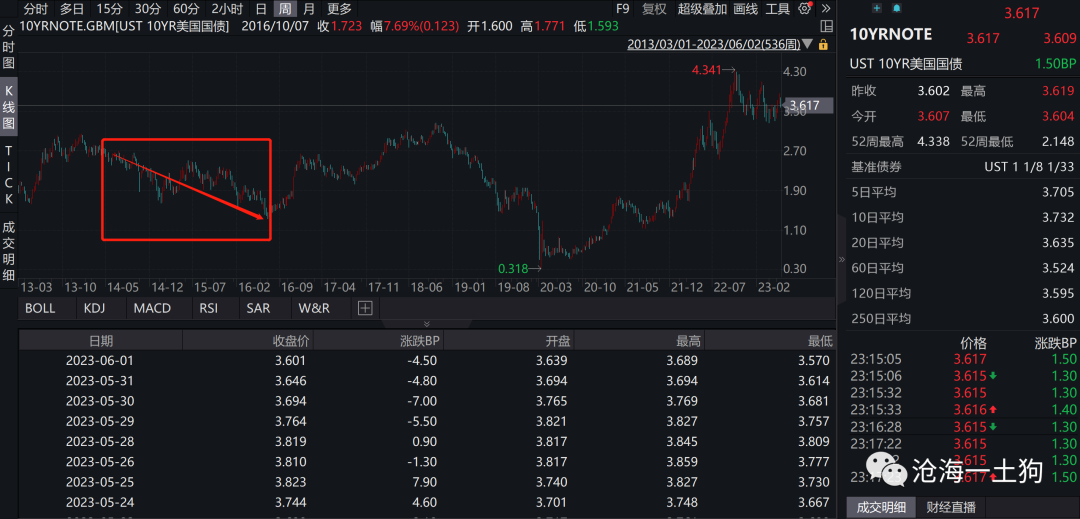

事实上,那个区间最显著的变化是十年美债大幅飙升,飚得有多猛呢?从8月初的2.5%飙升至十月底最高的4.34%,上升了1.84%,按照久期8来估算,每100元美债大概亏了15%。

那么,这跟茅台有什么关系呢?茅台是配置资产,估值的锚是十年中债和十年美债利率孰高。

美债如此狂飙,茅台的定价中枢也要发生变化,按照4.3%的倒数计算,茅台的PE应该在23.2,再加上20%的利润增速,PE应该在27.9 。那么,那波下跌茅台的低点在哪里呢?大概在28倍出头。

事后来看,茅台那一波的杀跌是基于宏观估值环境的变化,主权配置基金基于十年美债的变化再平衡了一把仓位。甚至于止跌企稳的时间点和价格,都有些刻意。如果你仅仅满足于段子或小作文,大概率就忘了这一茬了。

从这个case上,我们可以学到两点教训:

1、a股的估值中枢是变动的,有时候是十年美债,有时候是十年中债,主要看相对水平;

2、美联储加息周期主要通过主权配置基金制约a股;

十年美债利率水平对a股估值的制约

说实话,这帮人管的钱实在是太多了,懒得像我们国内机构那样去博弈,他们只是看着重要的宏观指标去数据依赖,调整仓位。

显而易见,对他们来说,两个东西是最重要的:1、中国的基本面;2、十年美债的水平。

如果中国的经济数据向下或者十年美债向上,他们就减少敞口暴露;反之,他们就增加敞口暴露。

配置仓位的集中增持/抛售,对a股的影响极其重大,这等价于“大股东集中增持/减持”。只不过其行为机制有很强的规律性——基于全球估值体系的变动。

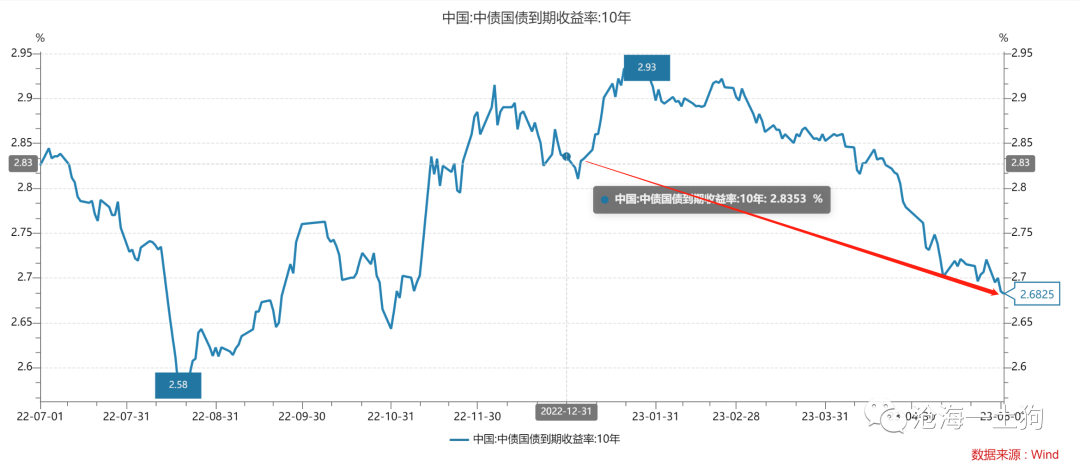

今天年初十年美债的水平在3.7%附近,半年快过去了,现在仍位于3.6%附近,变动不大。跟我们年初所期待的——大幅回落,相差甚远。

更加不幸的是,中国十年国债利率却冲高回落,中枢性往下。如果十年中债利率高于十年美债,股市不会那么惨;但是,十年中债利率显著低于美债,一切资产都要按照十年美债定价。

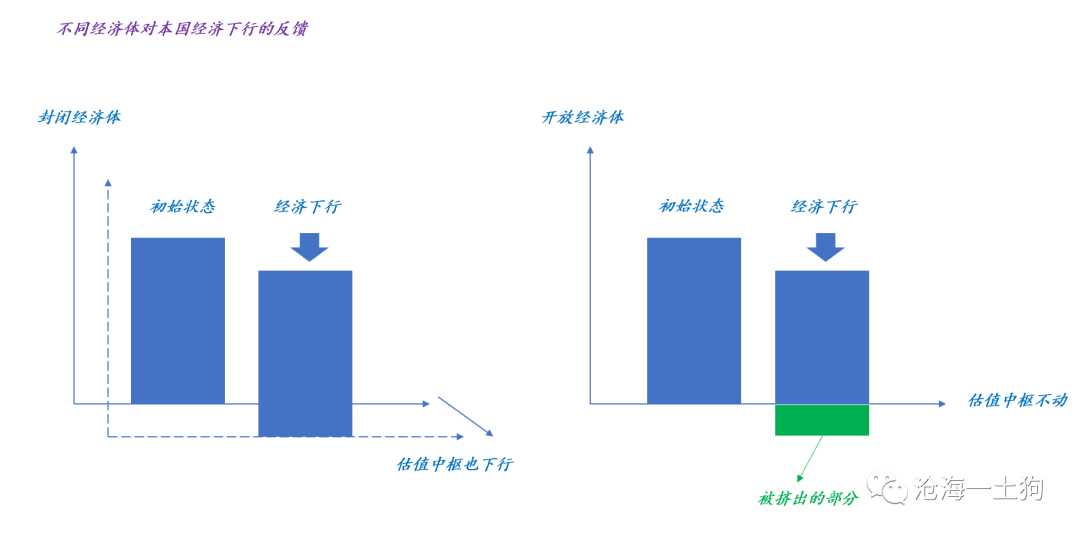

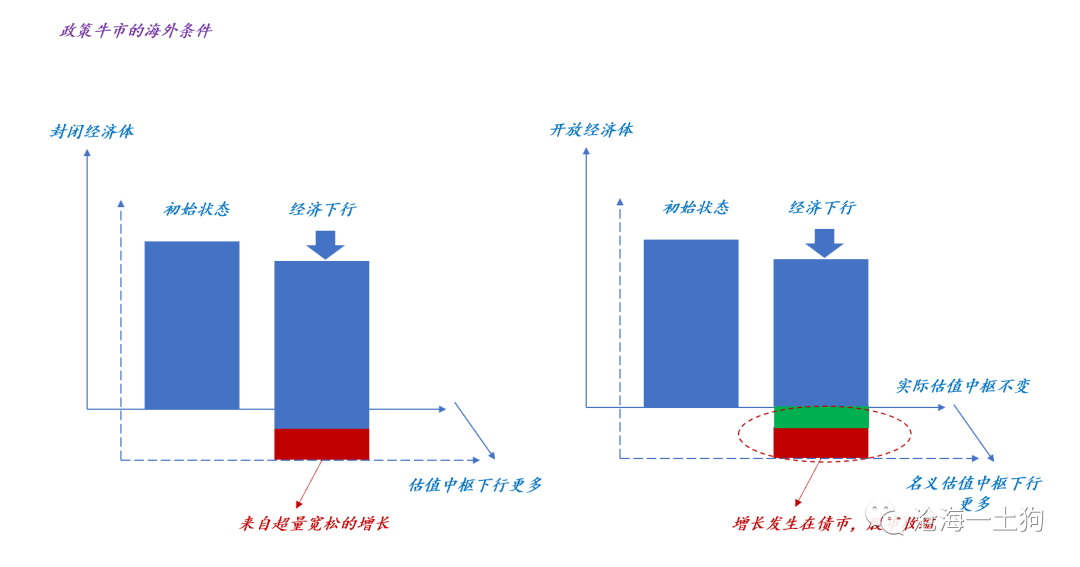

这就导致一个十分奇葩的景象,虽然经济持续下滑,但是,估值中枢不变,股市的总市值遭遇挤压,具体如下图所示,

左手边的情形为封闭经济体情形,经济下行,估值中枢也下行,因此,股票的总市值不变。

右手边的情形为开放经济体情形,经济下行,估值中枢不动,因此,股票的总市值缩小。

那么,如何区分封闭和开放经济体情形呢?主要看十年美债利率和十年中债利率的相对位置:

如果十年美债利率低于十年中债,股市对经济下行的反馈接近封闭经济体情形;如果十年美债利率高于十年美债,股市对经济下行的反馈接近开放经济体情形。

这次的a股比较倒霉,属于开放经济体情形。十年美债对a股估值水平形成了强制约。

对政策牛市条件的讨论

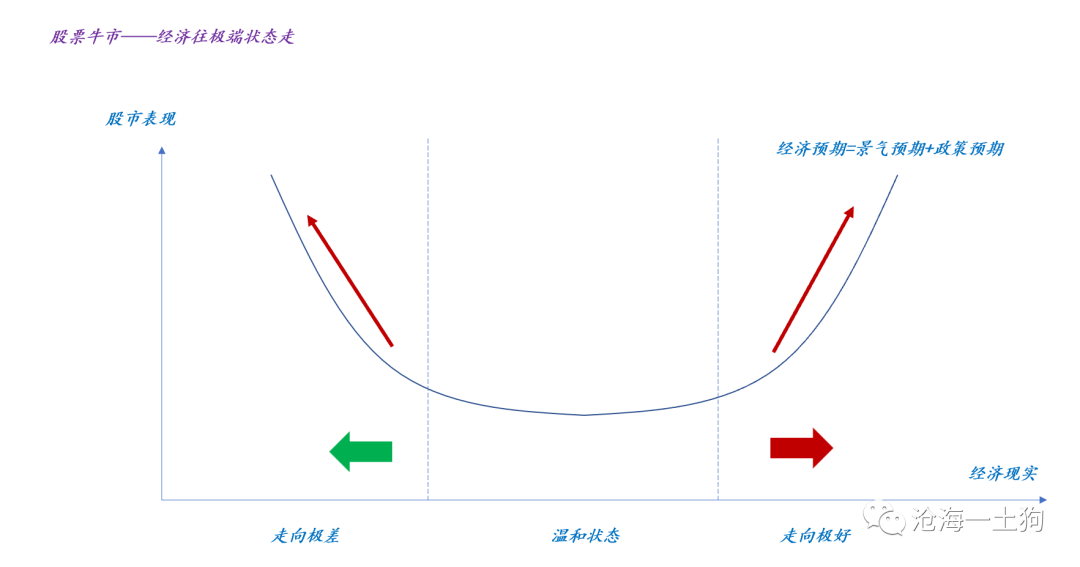

在《股市牛熊的经济含义》一文中,我们讨论过政策牛市的情形。

这篇文章的基本论点在于,股市牛市的核心特质是经济的极端状态:

1、要么经济极差,走政策牛市;

2、要么经济极好,走景气牛市;

对于景气牛市而言,我们一般是不用考虑十年美债利率水平的;但是,对于政策牛市而言,我们必须考虑十年美债利率水平。

如上图所示,

1、封闭经济体下,超量宽松会导致估值中枢下行更多,从而创造来自超量宽松的增长,股票和债券一起走牛市;

2、在开放经济体下,虽然名义估值中枢下行更多——体现为本国十年国债利率的下行,但是,实际估值中枢不变——体现为十年美债利率不变,最终,股市走熊,债市走牛。

考虑了十年美债的制约因素之后,我们再回过头看2014-2015年的政策牛市,思路会很清晰:

如上图所示,那一轮十年美债利率整体在2.7%以下,且震荡下行,一度回落至1.5%附近。

也就是说,如美国的整体情况也很差,其十年国债利率水平不会对国内估值中枢的下移形成制约。

因此,政策牛市的条件要比景气牛市的条件多一个:十年美债利率水平不能碍事儿。

开放经济中的股票定价模型

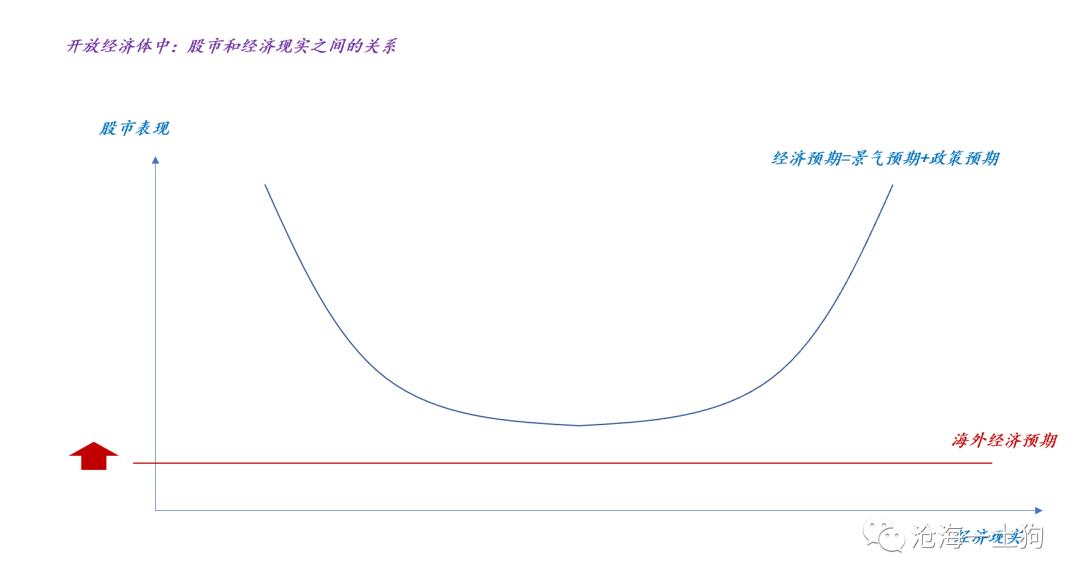

在开放经济体中,我们需要引入变动的全球参考基准,即十年美债利率背后所代表的海外风险偏好。

如上图所示,股市表现取决于一个预期差,即国内经济预期减去海外经济预期。这两个因素可以分别用两个因素代理,1、十年中债利率;2、十年美债利率。

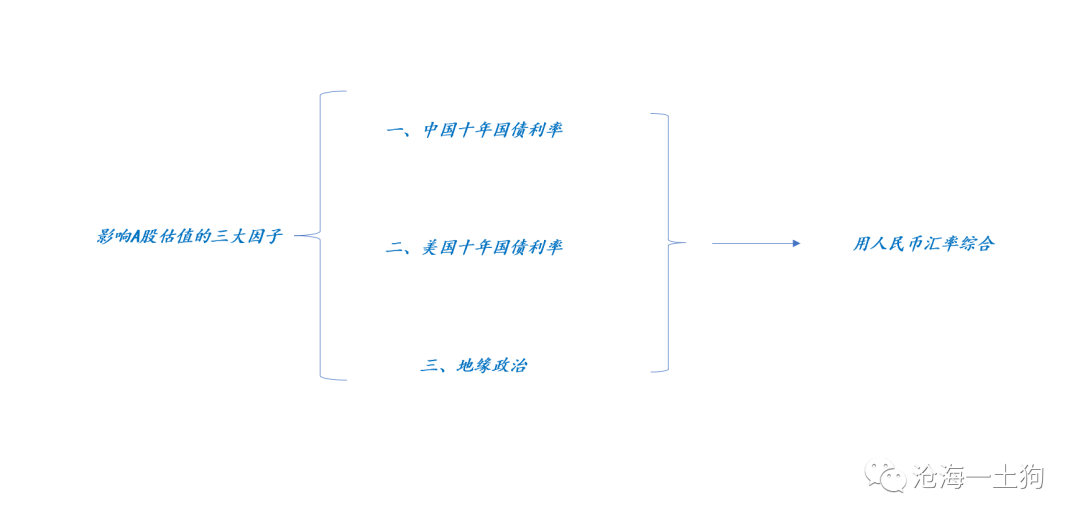

此外,还可以加入一个地缘政治因素。于是,股票的定价因子可以拆成以下形式:

不难发现,1、2、3三个条件也正好是影响人民币汇率的主要条件。

也就是说,之所以人民币汇率和沪深300指数走势表现出极高的相关性,主要是因为它们的主要影响因子是一致的。

通过以上讨论,我们就解释了人民币汇率和沪深300指数的共因关系,甚至我们可以通过汇率趋势来确认股市的趋势。

此外,我们还应该知道一点,凡事均有例外,什么时候汇率和沪深300会丧失相关性呢?当十年中债利率高于十年美债利率时,汇率和沪深300的定价基础将不再一致,二者的相关性会降低。

结束语

综合《股市牛熊的经济含义》一文和本文,我们就知道未来股市走强的两个基本条件:

1、政策预期高涨;

2、美国停止加息,且美国经济温和衰退,导致十年美债利率回落;

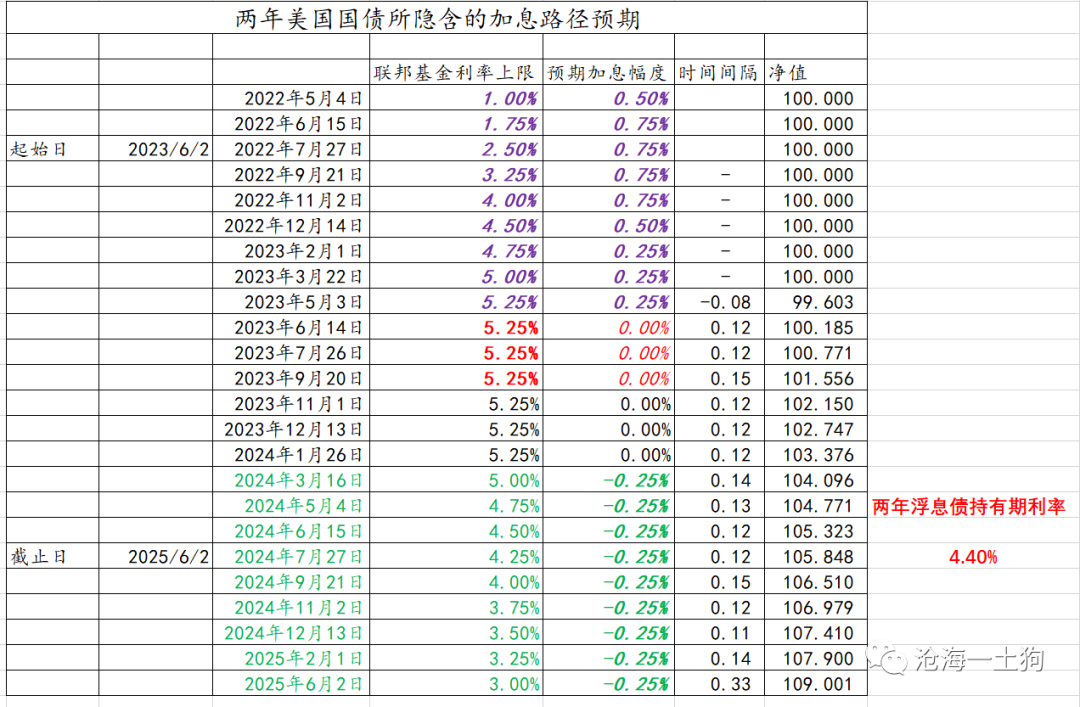

目前来看,第一个条件基本成熟;第二个条件也快具备了。当下,两年美债利率在4.36%,对应的加息预期是:1、未来三次0+0+0;2、高点5.25%;3、明年3月份降息;4、每次降息25bp。

也就是说,目前,市场的预期是6月中止加息,具体则需要6月议息会议落地后确认。

最近,我听到一个十分精妙的总结:a股的总量走势,看十年美债利率走势;a股的结构,看十年国债利率走势。

a股的确需要持续震荡向下的十年美债利率,否则,我们也只能不断地玩存量博弈。

在高达3.6%的十年美债利率面前,公募基金发不动是一个结果;资本开支是一个结果;房子卖不动也是一个结果。

不要那么多阴谋论,不要跟着别人瞎去悲观,那些理由都是些情绪发泄,当十年美债回落至3%之内,你会发现,那些躺平、悲观论调是如此地可笑。

我们现在唯一需要做的就是,希望和等待。许愿国内出政策不如许愿美联储停止加息;甚至更可能的情形是,美联储一停止加息,十年美债利率快速回落,国内政策就出来了。

ps:数据来自wind,图片来自网络

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。