重要提示:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供海通证券的专业投资者参考,完整的投资观点应以海通证券研究所发布的完整报告为准。若您并非海通证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号推送内容而视相关人员为客户;市场有风险,投资需谨慎。

投资要点:

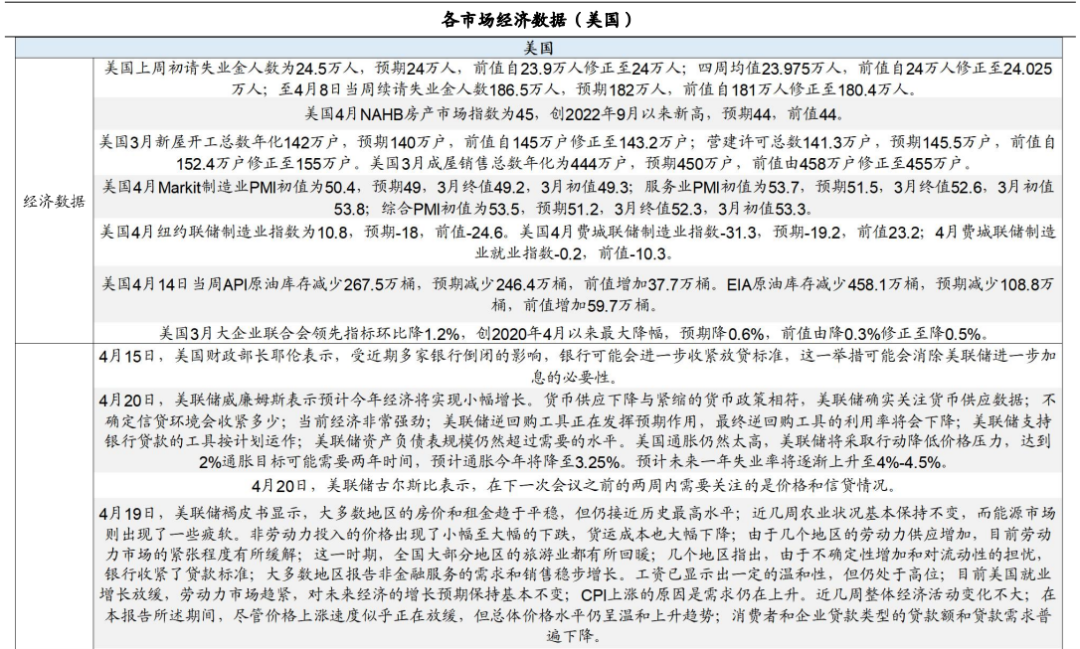

美国失业人数上升,PMI数据表现偏强。美国上周初请失业金人数为24.5万人,高于预期和前值。美国3月新屋开工总数年化142万户,预期140万户,前值143.2万户。美国3月成屋销售总数年化为444万户,低于前值和预期。美国4月Markit制造业PMI初值为50.4,预期49,3月终值49.2;服务业PMI初值为53.7,预期51.5,3月终值52.6;综合PMI初值为53.5,预期51.2,3月终值52.3。美国3月大企业联合会领先指标环比降1.2%,创2020年4月以来最大降幅,预期降0.6%,前值降0.5%。

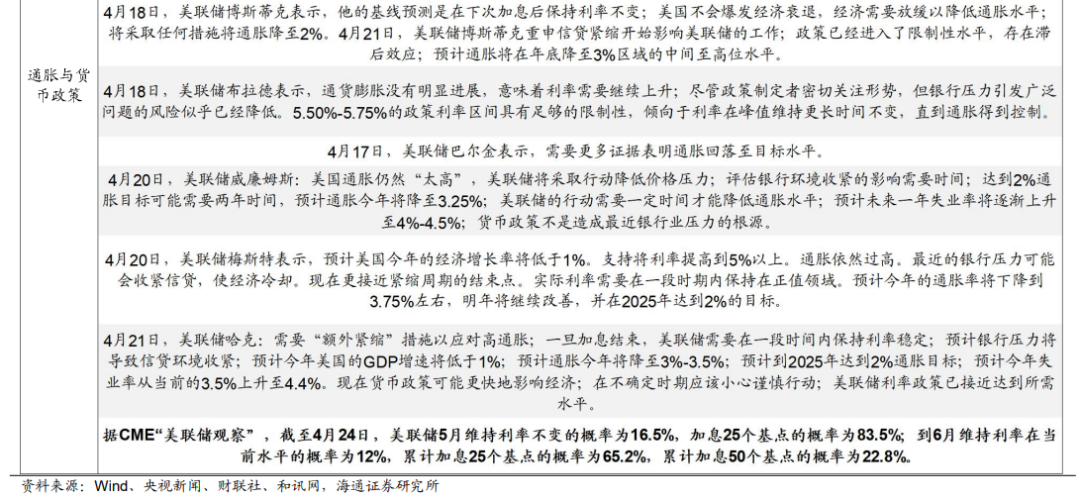

美联储官员维持鹰派表态,5月加息25BP概率为83.5%。美国财政部长耶伦:受近期多家银行倒闭的影响,银行可能会收紧放贷标准,这可能会消除美联储进一步加息的必要性。美联储威廉姆斯:达到2%通胀目标可能需要两年时间,预计通胀今年将降至3.25%。预计未来一年失业率将逐渐上升至4%-4.5%。美联储博斯蒂克:预计在下次加息后保持利率不变。政策已经进入了限制性水平,存在滞后效应;预计通胀将在年底降至3%区域的中间至高位水平。美联储布拉德:通货膨胀没有明显进展,利率需要继续上升;5.50%-5.75%的政策利率区间具有足够的限制性,倾向于利率在峰值维持更长时间不变。美联储梅斯特:支持将利率提高到5%以上。据CME“美联储观察”,截至4月24日,美联储5月维持利率不变的概率为16.5%,加息25个基点的概率为83.5%;到6月维持利率在当前水平的概率为12%,累计加息25个基点的概率为65.2%,累计加息50个基点的概率为22.8%。

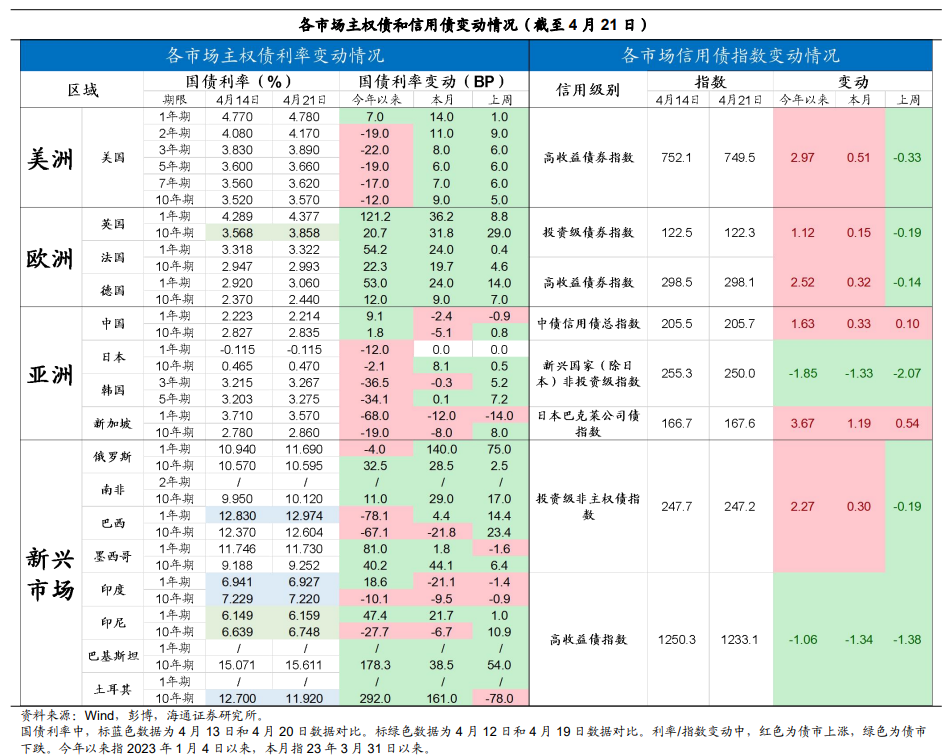

美国。主权债:美债下跌。23/4/14-23/4/21,2Y美债利率上行9bp至4.17%,10Y美债利率上行5BP至3.57%;10Y-2Y美债利差倒挂幅度较4月14日的56bp扩张至60bp。信用债:高收益债指数下跌。

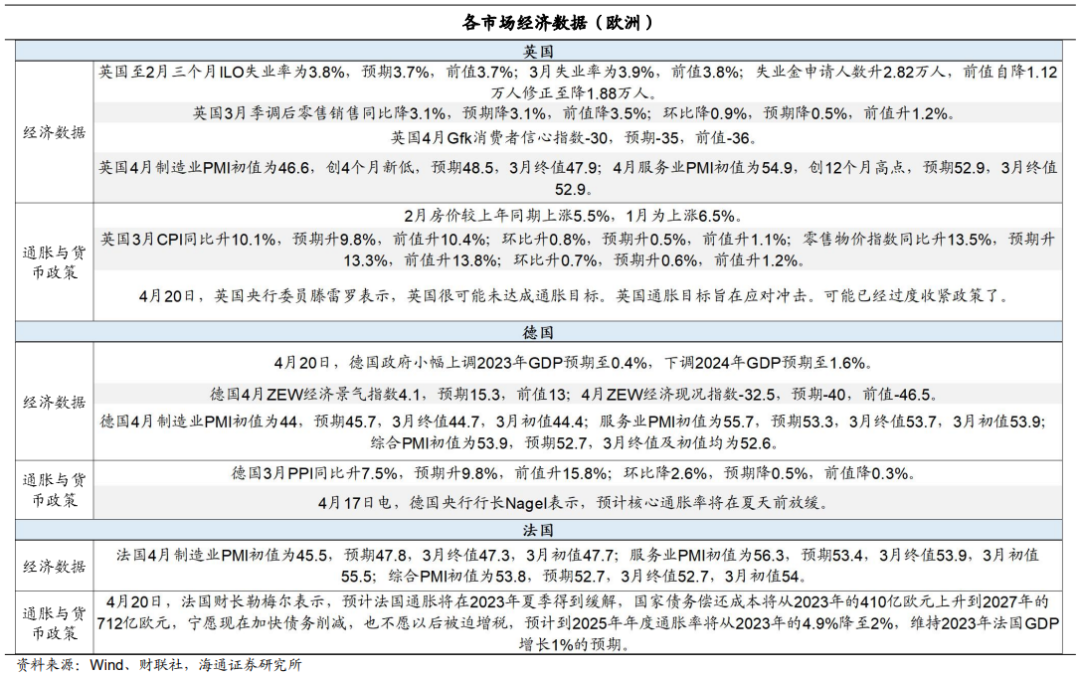

欧洲。主权债:英国、德国、法国债市下跌,长短端利率均上行。信用债:投资级债券指数、高收益债指数均下跌。

亚洲。主权债:中国、日本、新加坡债市分化,中国、新加坡短端利率下行、长端利率上行;日本短端利率持平,长端利率上行。韩国债市下跌,长短端利率均上行。信用债:中债信用债总指数、日本公司债指数上涨,新兴国家(除日本)非投资级指数下跌。

新兴市场。主权债:印度债市上涨,长短端利率均下行;墨西哥债市分化,短端利率下行、长端利率上行。俄罗斯、巴西、印尼债市下跌,长短端利率均上行。南非、巴基斯坦长端利率上行,土耳其长端利率下行。信用债:投资级非主权债指数、高收益债指数均下跌。

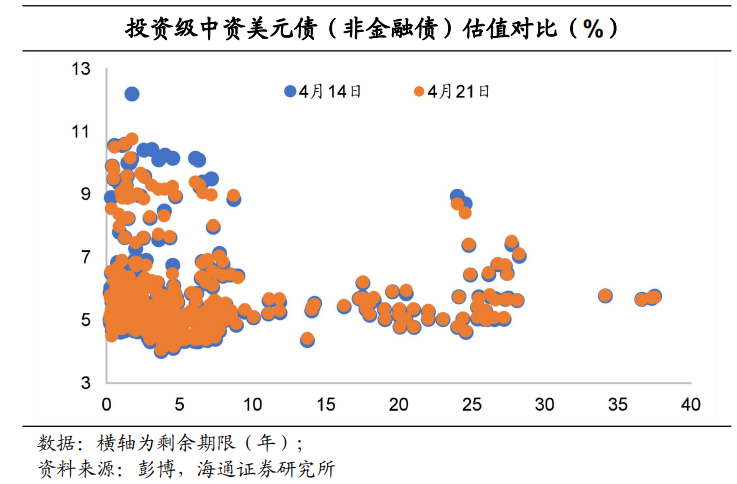

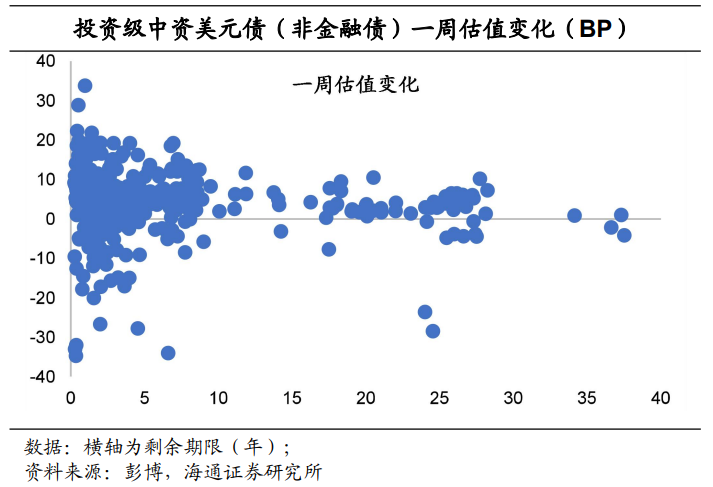

中资美元债:投资级收益率平均上行,投机级价格平均下跌。投资级中资美元债收益率平均上行5.3BP,投机级中资美元债价格平均下跌0.02%。

--------------------

1.主权债和信用债市场周度观察

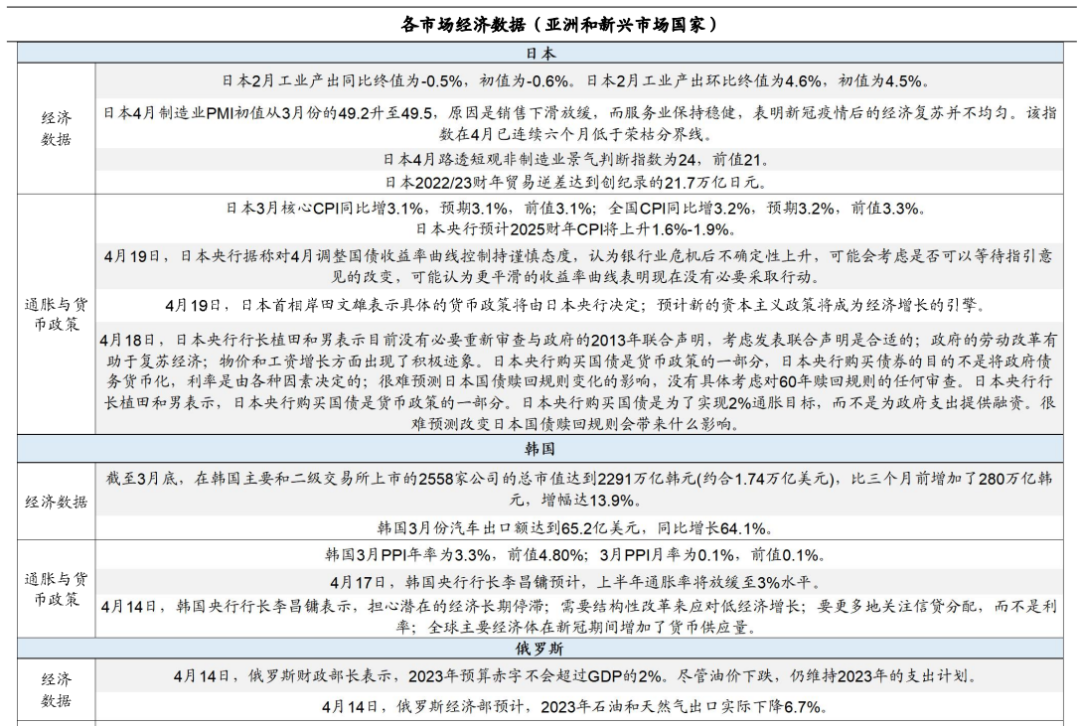

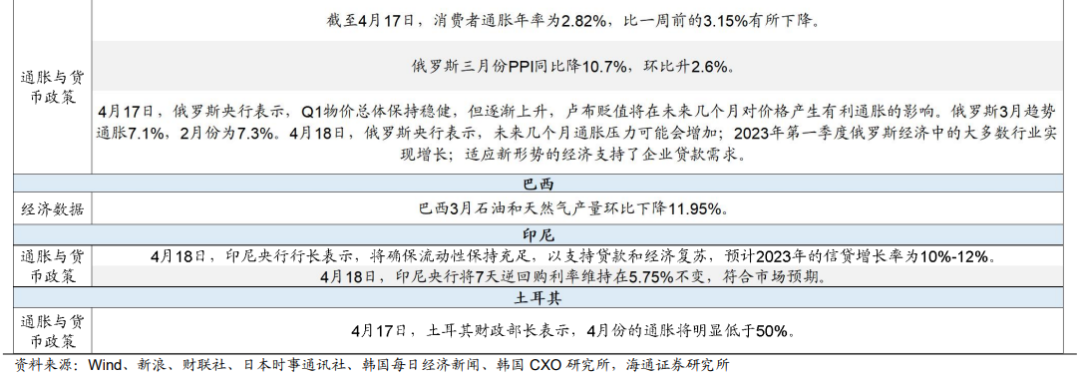

2.各市场经济数据周度观察

3.中资美元债周度观察

3.中资美元债周度观察

3.1中资美元债:投资级收益率平均上行,投机级价格平均下跌

上周投资级中资美元债收益率平均上行。根据我们的样本库,4月21日投资级中资美元债(非金融债)收益率与4月14日相比平均上行5.3BP。具体来看,3年期及以下债券收益率平均上行6.4BP,3-5年期债券收益率平均上行5.5BP,7年期及以上期限的债券收益率平均上行3.6BP。

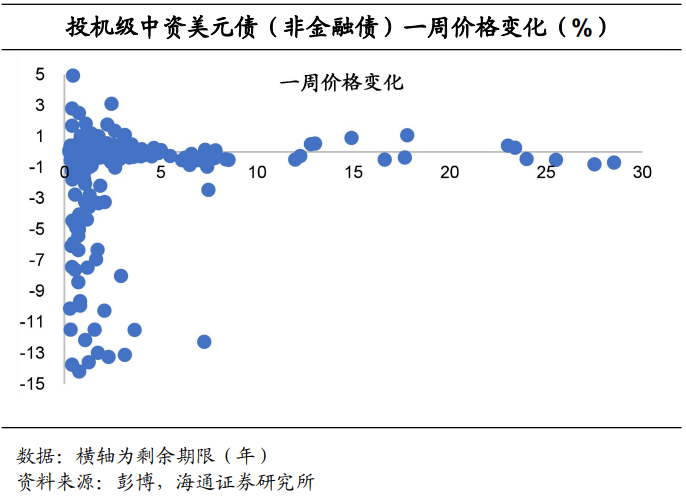

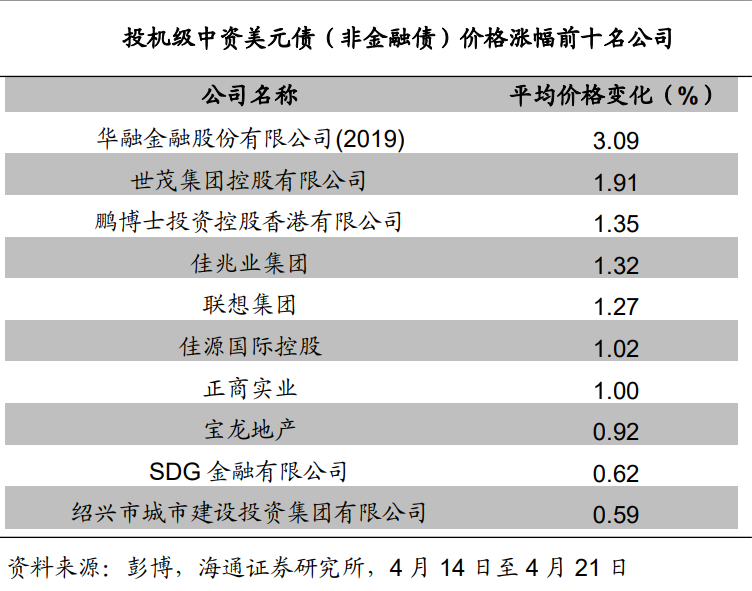

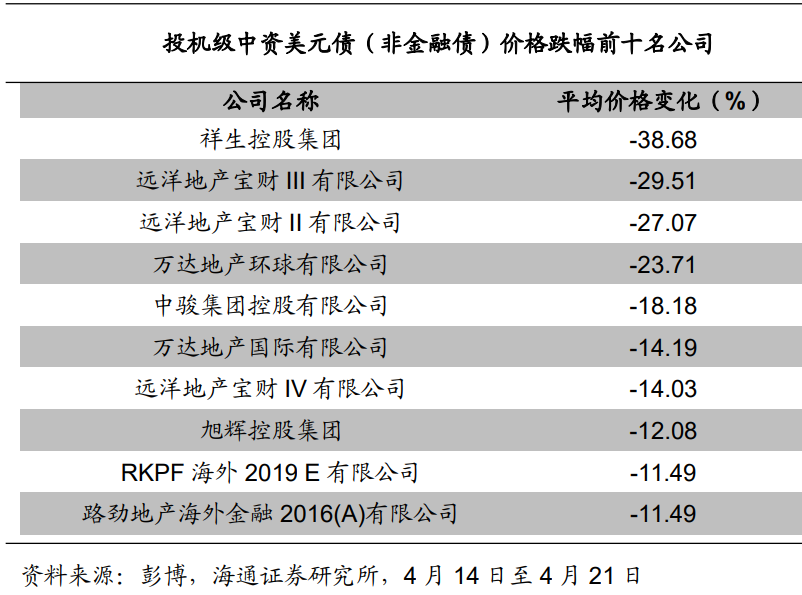

上周投机级中资美元债价格平均下跌0.02%。具体来看,价格上涨幅度最大的发行人为华融金融股份有限公司(2019),价格下跌幅度最大的发行人为祥生控股集团。

3.2 新兴市场美元债发行情况

-------------------------------

本文来自微信公众号“佩珊债券研究”,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议