核心观点

1、基于情绪因子改进后的反转因子的多空收益(即买入前期收益低且情绪低的股票,卖出前期收益高且情绪高的股票)显著高于原始反转因子。本文称这种效应为媒体增强效应(Media Reinforcement Effect,MRE)。

2、来自国有媒体的新闻数据具有明显的媒体增强效应,而来自民营媒体的新闻数据的媒体增强效应不明显。

3、投资者异质信念越强,套利限制越严格,媒体增强效应越显著。

无论是国内还是海外股票市场,新闻数据已经被广泛的使用在因子投资中。最常用的就是以新闻数据构建情绪因子的方式,其中的假设是当期情绪高(更正面)的股票未来的收益更高,而当期情绪低(更负面)的股票未来的收益更低。这种情绪溢出的逻辑与股票动量因子很相似。大多数现有的文献都是基于动量的角度来应用新闻数据。但A股长期以来的反转效应带来的启示是,我们是否可以结合新闻情绪数据改进反转因子。在本文的实证中作者给出了答案。

数据

本文研究过程中共使用了以下数据:

1、2004年1月至2017年6月间,共计331个媒体网站,总计约1500万的新闻分析数据,每篇新闻数据都有-1至1的情绪得分;

2、还有行情数据、机构持股数据及分析师覆盖数据等,这些数据来自Wind及CSMAR数据库。

3、Fama三因子及五因子等数据来自Resset数据库

4、研究区间总共覆盖了2698只股票,分析的频率是周度。

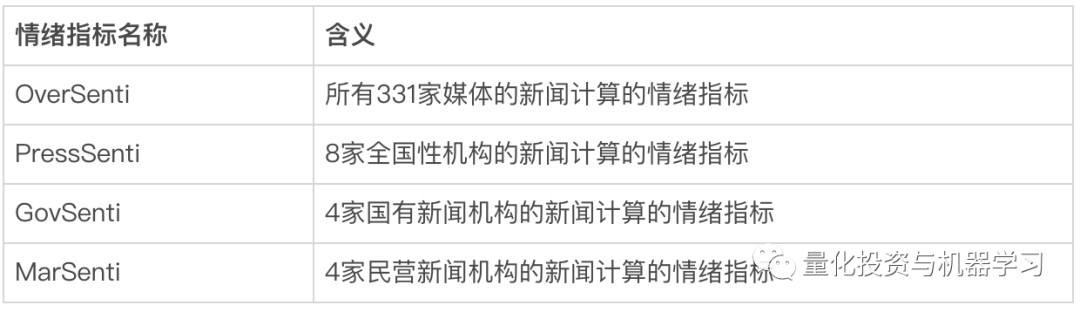

在所有的331个媒体网站中,有八个全国性的大型媒体机构,它们是《中国证券报》、《证券日报》、《证券时报》、《上海证券报》、《中国经营报》《第一财经日报》、《经济观察报》及《21世纪经济报道》。根据其股权结构,定义前4家为国有媒体机构,后四家为民营媒体机构。在根据不同的媒体构建个股新闻情绪指标时,本文做以下定义:

实证结果及分析

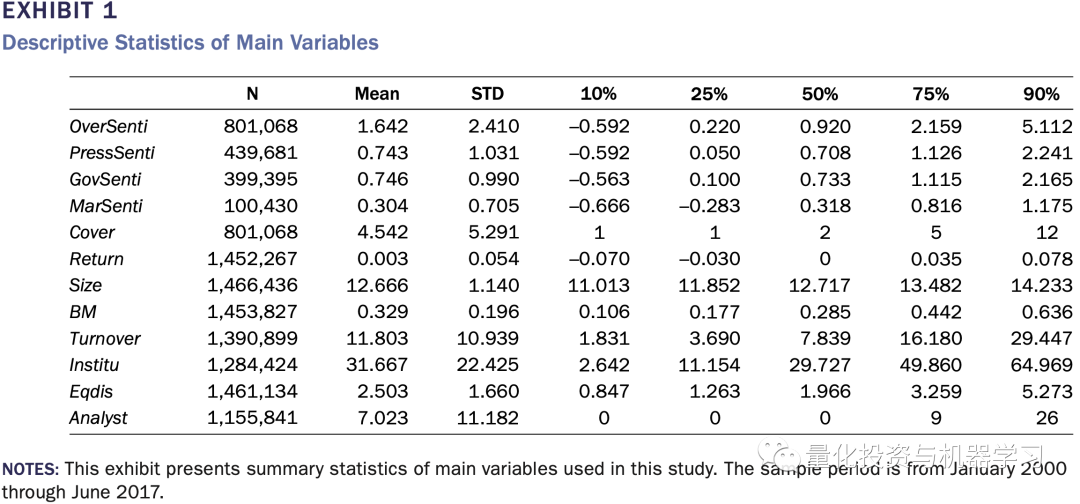

从下表1的统计数据可以看出:

1、GovSenti的均值大于MarSenti,说明国有新闻机构更多的是正面报道,民营的新闻机构更多的是负面报道。

2、每个公司平均每周有2篇新闻报道。

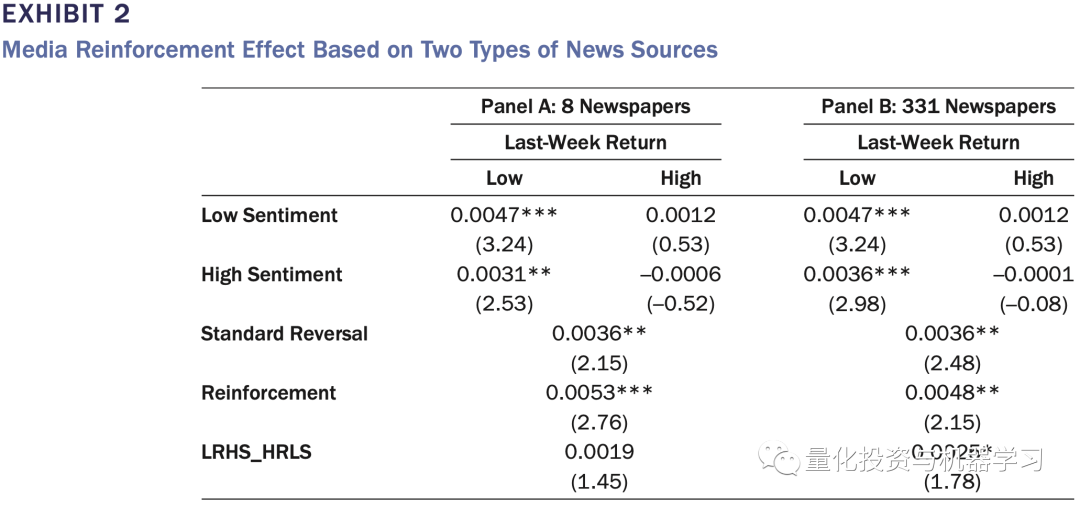

在传统反转因子分组的逻辑下,本文基于情绪因子进行了二次分组。即每一期根据上期的股票收益分为收益高和收益低的两组,再在其中每组间根据上期情绪高低分为情绪高和情绪低的两组,总共有四个组合:

1、高收益高情绪

2、低收益低情绪

3、高收益低情绪

4、低收益高情绪组合

下表2给出了不同样本区间内组合的收益表现(8个全国新闻机构和331个所有新闻机构)。其中Standard Reversal表示传统的反转组合(做多低收益-做空高收益),Reinforcement表示使用情绪加强反转的多空组合(做多低收益低情绪-做空高收益高情绪),LRHS_HRLS则表示做多低收益高情绪-做空高收益低情绪。可以看出:

1、无论是在Panel A还是Panel B中Reinforcement组合的收益均高于Standard Reversal,说明MRE效应的存在。

2、LRHS_HRLS的收益低于Standard Reversal,再一次验证了以上观点。

3、整体来说基于8大全国新闻机构的MRE效应强于所有331新闻机构的集合。

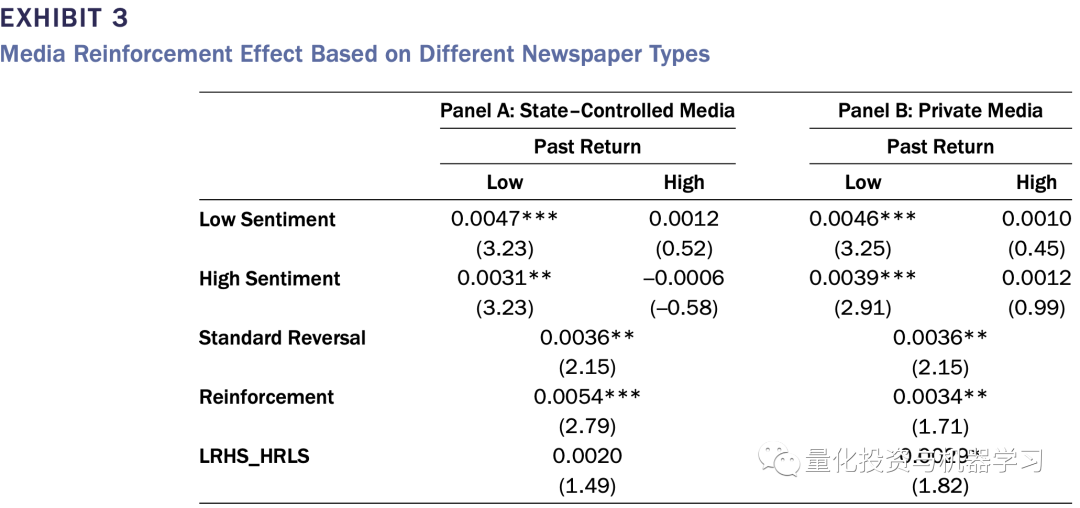

接下来,在8个全国新闻机构中,进一步分为国有和民营新闻机构,结果如下表所示。从Panel A和Panel B中Reinforcement与Standard Reversal的对比可以看出国有新闻机构的新闻MRE效应更强。或者说,国有新闻机构的新闻可以增强反转因子的表现,而民营机构的新闻不存在MRE效应。

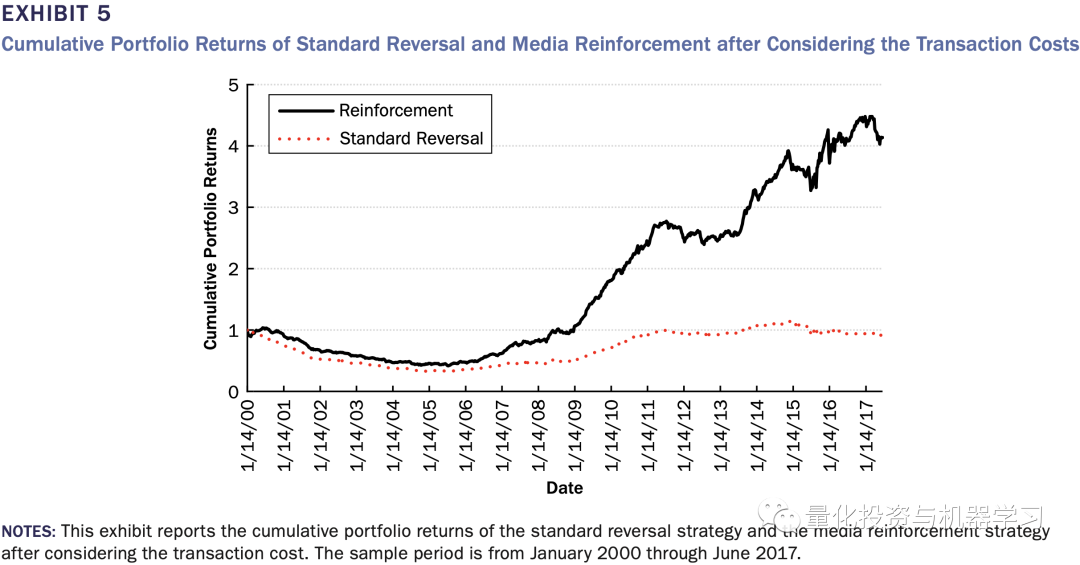

下图为考虑交易费用的Reinforment组合收益与Standard Reversal收益的对比,前者的年化收益率为8.38%,平均每周0.16%的收益,后者年化收益为-0.53%。可以看出经新闻增强的反转组合收益明显高于传统反转组合。

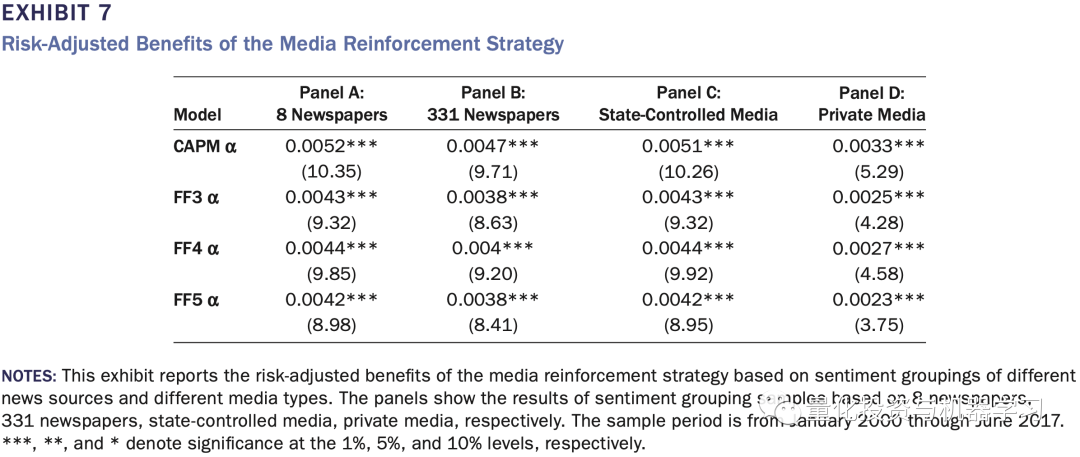

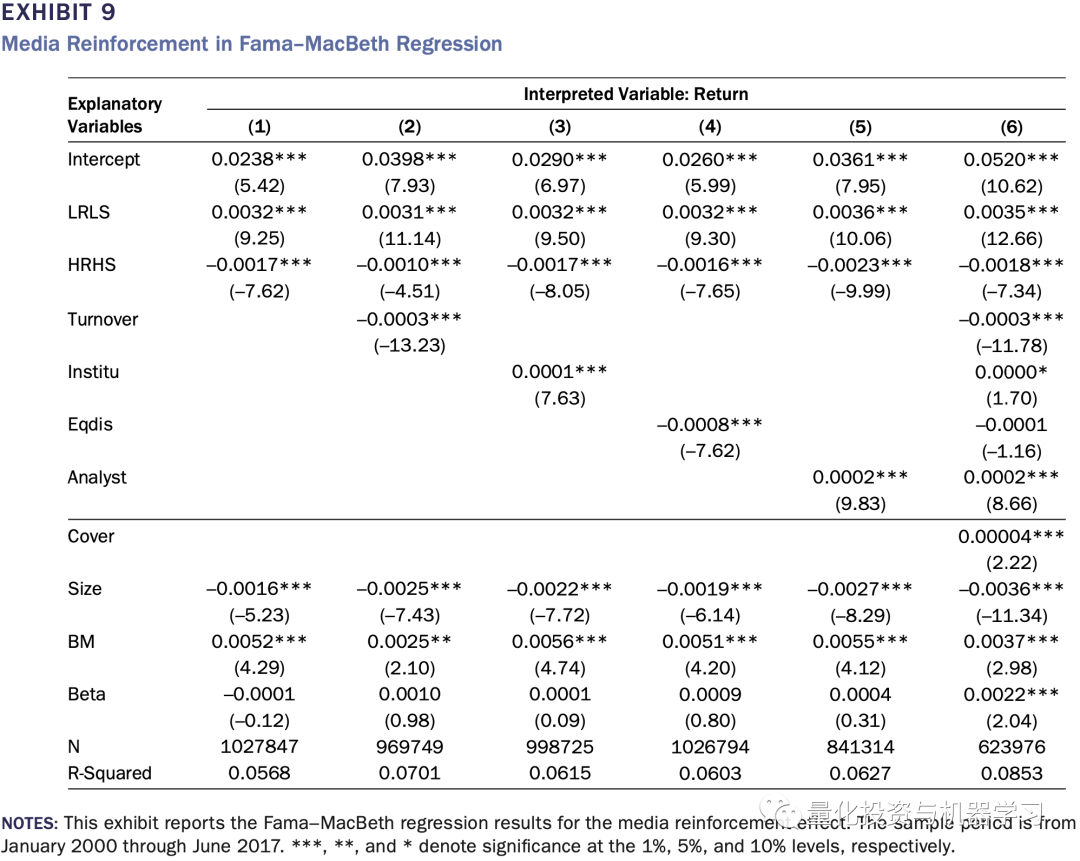

下面(表7和表9)对Reinforement组合的收益进行了时序(Fama因子收益)和截面的分析,可以发现时序测试,Reinforcement组合的收益回归的截距显著大于0,在截面测试中LRLS和HRHS两个哑变量的回归系数也显著不等于0。以上均验证了本文的观点,新闻情绪可以增强反转因子的表现。

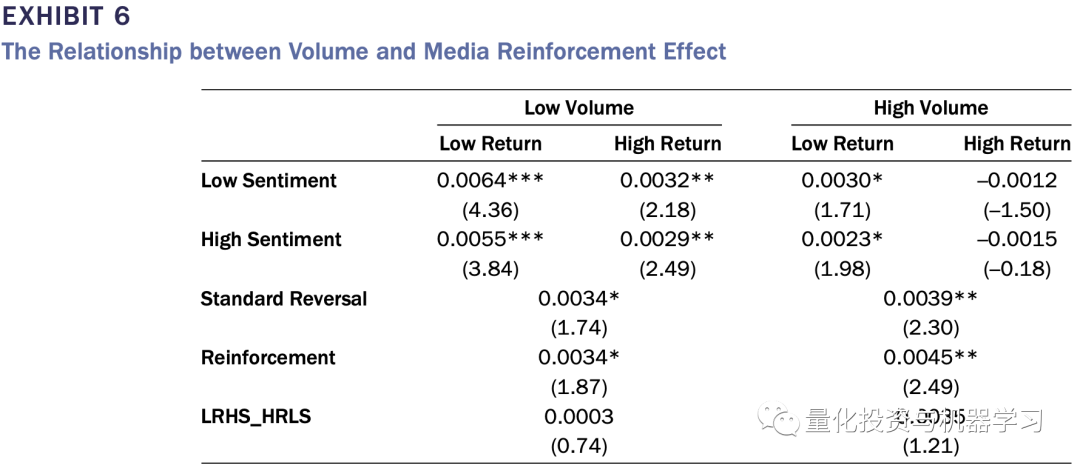

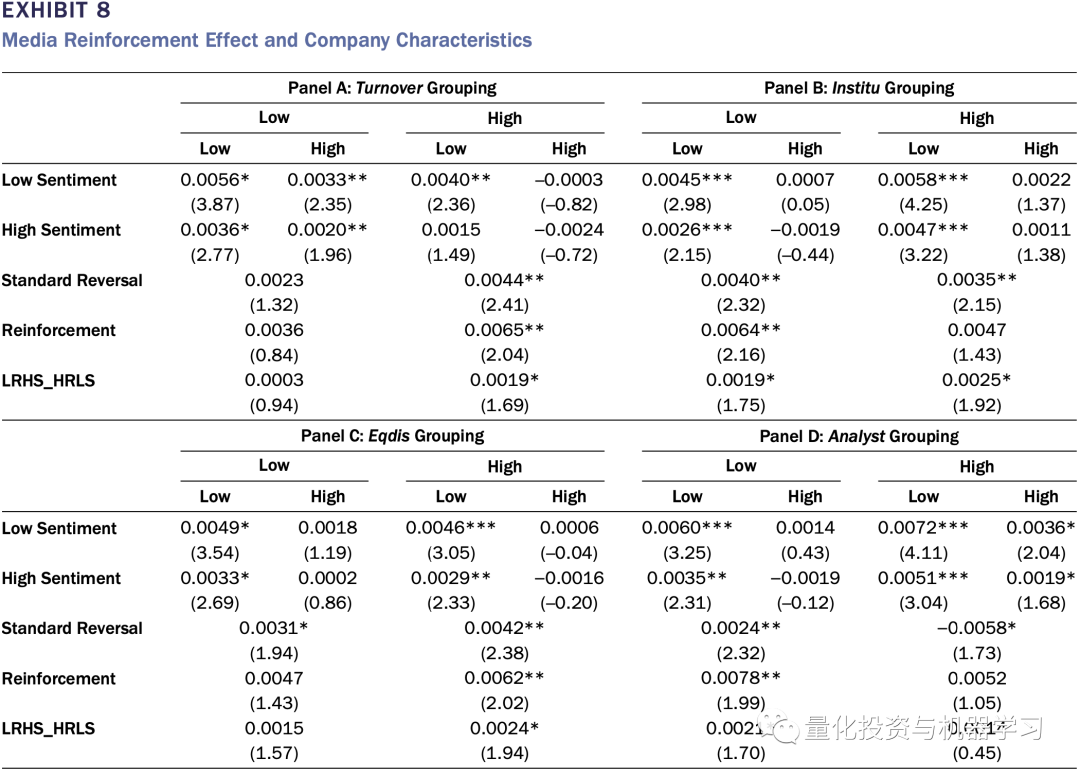

最后根据股票其他的特征在对组合进行分组,结果如下表6和表8展示,总体可以发现在高成交量、高换手、低机构覆盖、高股权分散、低分析师覆盖的股票上,新闻情绪增强反转的效应更加明显。

总结

本文为新闻情绪因子的应用提供了新的思路,文章中还介绍了新闻情绪如何计算,但不是本文的重点,本文核心的启发有两点:

1、新闻情绪不一定带来动量溢出,也可以用于反转增强

2、不同的新闻机构的情绪偏向有区别,可以测试国有与民营机构的新闻在因子化过程中的区别。

本文来自微信公众号“量化投资与机器学习”,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。