7月以来CTA行情分析与展望

下雨天,最需要的不是为你打伞的人,而是告诉你,雨很快就要停了。

从去年6月开始,量化CTA策略普遍一路回撤,至今仍未见好转。整个行业环境非常惨淡。这个时候我们可能需要把回撤的原因做个解析,在此基础上分析在当前环境下策略净值是否能够回升、CTA是否有投资价值等问题。

壹 解释,化繁为简

为了方便投资人理解,我们先来解释一些专有的名词,需要说明的是,解释的内容完全根据佑维的理解,并非为专业的官方定义。如您对策略熟悉可以跳过此段。

长周期策略:是指每天换手率10%以下的策略,策略往往参考过往3个月至1年的价格等信息,对于几天的价格波动不敏感,赚钱要靠商品价格持续的单方向(上涨或下跌)走势,因为换手低,无法对短期的价格波动做快速的反应,在没有方向的震荡行情中表现不好。

短周期策略:是指每天换手30-50%的策略,策略只参考过往1个月到1周的价格等信息,对临近几天的价格波动很敏感,主要赚短波段的钱,不需要有长期的持续性行情,单方向持续一个月就能有收益。

截面策略:是指保证每天多头和空头的市值相等,没有方向的敞口,不赚具体方向的钱,类似股票的alpha策略,靠选择的多头比空头表现相对好获取收益。国内量化CTA机构应用较少。

时序策略:是指不控制敞口,上涨做多,下跌做空,在普涨的行情中可能所有品种都做多,普跌的行情相反。是国内应用较为广泛的策略,在海外应用占比也达到90%。

风险因子:是指期货里的风险因子指动量类因子和期限结构类因子。这类因子和股票的barra的风险因子类似,往往是盈亏同源的效果。

动量类因子:是指做多涨得多的品种,做空跌得多的品种,如果是截面动量,就保持多空市值一样,如果是时序动量则不管多空敞口。

期限结构类因子:是指做多主力合约价格相对于次主力合约价格更高的品种。也就是做多 (主力合约价格 / 次主力合约价格) 更大的品种。

需要强调的是,次主力价格理论上相当于主力价格加仓储成本,次主力价格相对于主力价格越低,说明仓储成本越低,存东西便宜往往说明这种商品没多少库存,总比那些仓库里多到放不下的商品更容易上涨。

CTA策略的alpha和beta:不同于股票,CTA因为既能做多又能做空,所以我们往往将策略敞口赚到的收益叫beta收益,靠分配权重获得的收益叫alpha收益。举个例子,21年初大多数商品价格都是上涨的,这时候时序策略有80%的多头敞口,即使策略在商品间分配的权重错了(也就是给涨得多的品种小权重,给涨得少的品种大权重),但因为大量做多,总能赚到普涨的钱,所以这部分收益叫beta收益。反之如果敞口小,要靠分配权重准确挣钱,而不是赚普涨或普跌的钱,我们统称为alpha收益。

趋势跟踪策略:是国内外普遍使用的期货策略,国外90%的CTA基金都采用趋势跟踪策略。一个简单的例子就是计算某个期货品种过去240个交易日的收益率:

信号 = 当日收盘价 / 240天前的收盘价 - 1

信号是正的就做多,是负的就做空。知道做多做空以后,找国内交易量最大的20个品种,等权分配资金,也就是每个品种放1/20的钱,按照信号做多空。该策略夏普率0.8,年化收益8%。下图是从13年到今年的净值图:

数据来源:佑维投资

数据来源:佑维投资

贰 复盘,温故知新

下面我们先来分析持续回撤的原因。

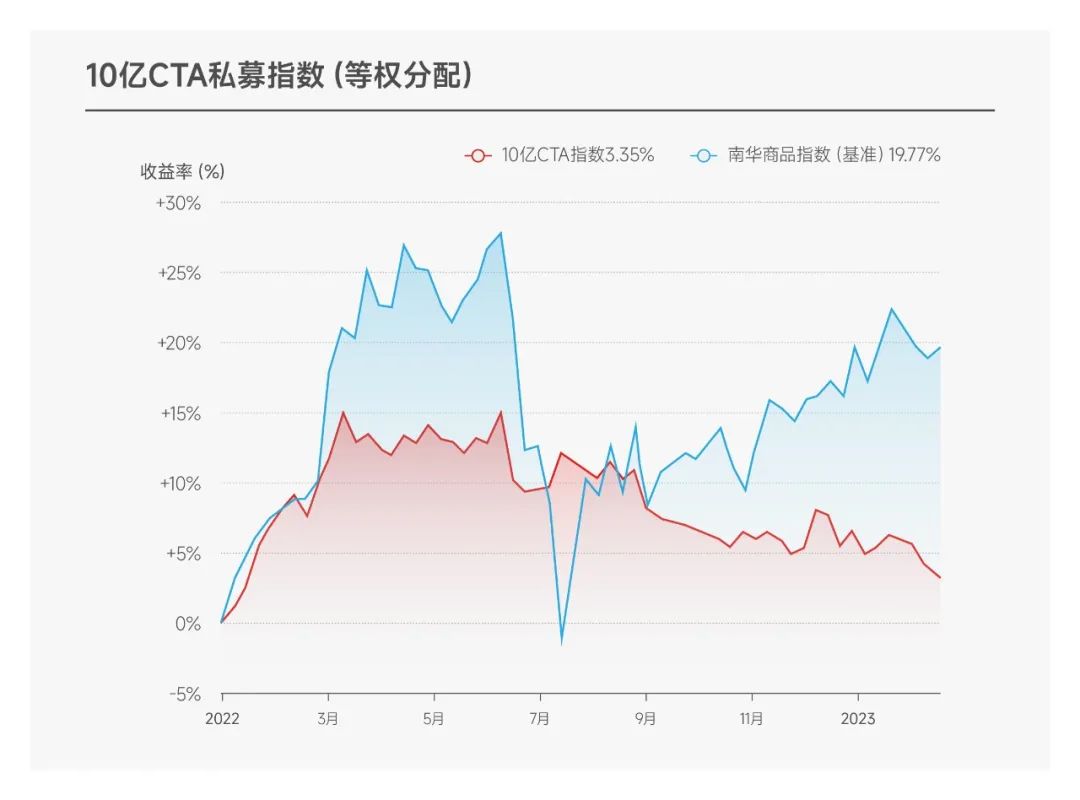

数据来源:也谈FOF、火富牛

数据来源:也谈FOF、火富牛

原因有以下几点:

其一是美联储为应对通胀持续加息。

去年欧美国家普遍高通胀,一方面是欧美央行为了应对疫情而超发货币;另一方面是俄乌冲突导致油价和天然气价格大幅上涨。

在这样的压力下,美联储决定开启金融危机以来幅度最大的加息,提前给了市场强烈的预期。市场普遍预期美国的利率会达到5%,如此之高的利率会直接打压所有风险资产的定价。这就是6月大宗商品价格快速下跌的背景。

由上图可见,蓝色的线是南华商品指数,可以理解为商品期货的“上证指数”,反映商品期货的加权平均价格走势。这条线在6月陡然向下,因极速下跌,任何周期策略都难以在短时间内作出应对反应,这主要导致6月CTA普遍回撤。反观假如市场持续下跌,CTA可根据模型快速调整方向,做出应对反应。

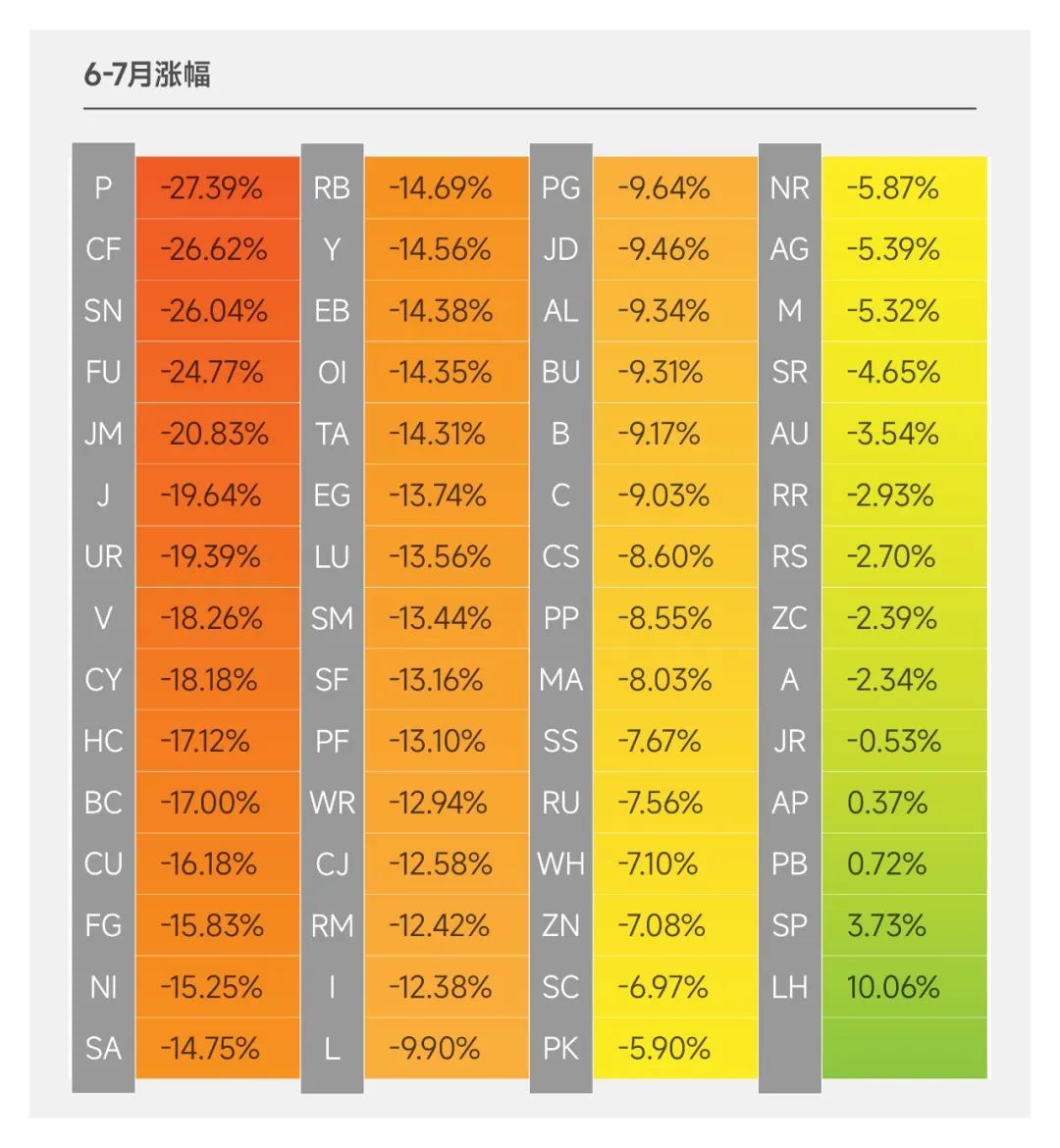

下表是6-7月主要商品期货的收益率,从南华指数也可以看出,7月前期是继续下跌的,此时时序类的策略已经部分从做多转向做空。

数据来源:Wind资讯

数据来源:Wind资讯

可以看到通过6月的回撤,7月CTA策略调整方向迎来反弹机会。

而对于越小的规模,越短的模型回望时间,模型转向速度越快,所对应的就是5亿的指数7月前期明显好于10亿指数。

下面我们来看下8月整体又呈现哪些不同的情况。

其二,美国与中东、俄罗斯的之间的矛盾。

去年是美国的中期选举年,因此为了控制通胀,拜登政府希望通过打击油价的手段来缓解压力。然而,由于俄乌冲突,俄罗斯需要将油价维持在高位;而中东的产油国也不想失去高油价带来的国际影响力。因此,从8月份开始,油价开始上涨,美联储随即发表了鹰派言论,美国政府甚至释放了原油储备。当油价下跌后,俄罗斯或沙特将再次制造其他热点新闻,以再次拉升油价。这种情况屡见不鲜,对于油价的波动,我们需要保持警惕。

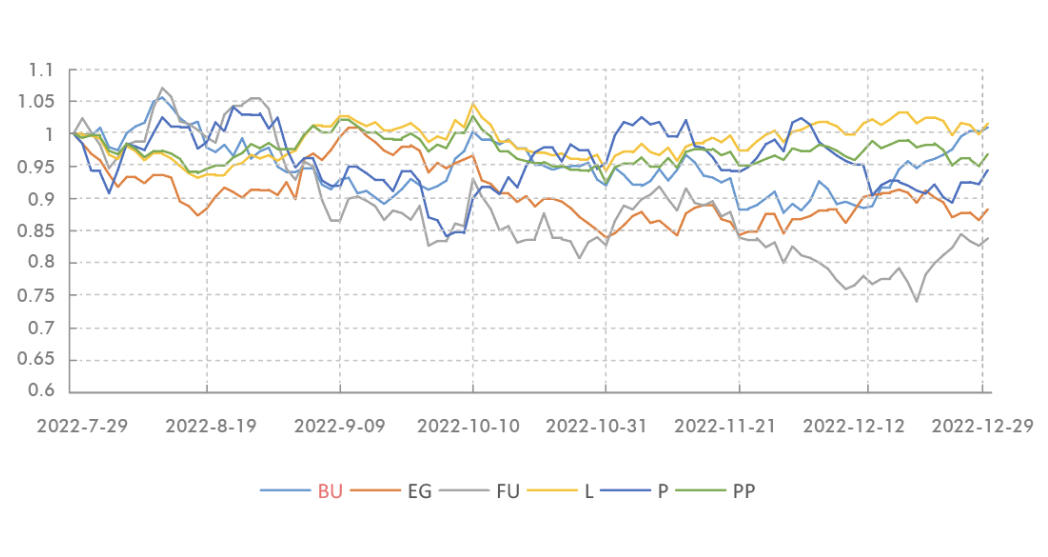

自8月份以来,WTI原油价格一度在80-90美元之间震荡,而后继续在70-80美元之间震荡,观察发现每次震荡的持续时间都不超过2周。考虑到价格与基本面的相关性,原油价格至少会影响一半成交量较高的商品期货品种的价格走势。因此,许多品种的价格都进入了窄幅震荡状态。以下图表为例,展示了8月-12月几个期货品种的价格走势,可以看出这些品种的价格都在横盘震荡状态。

数据来源:Wind资讯

数据来源:Wind资讯

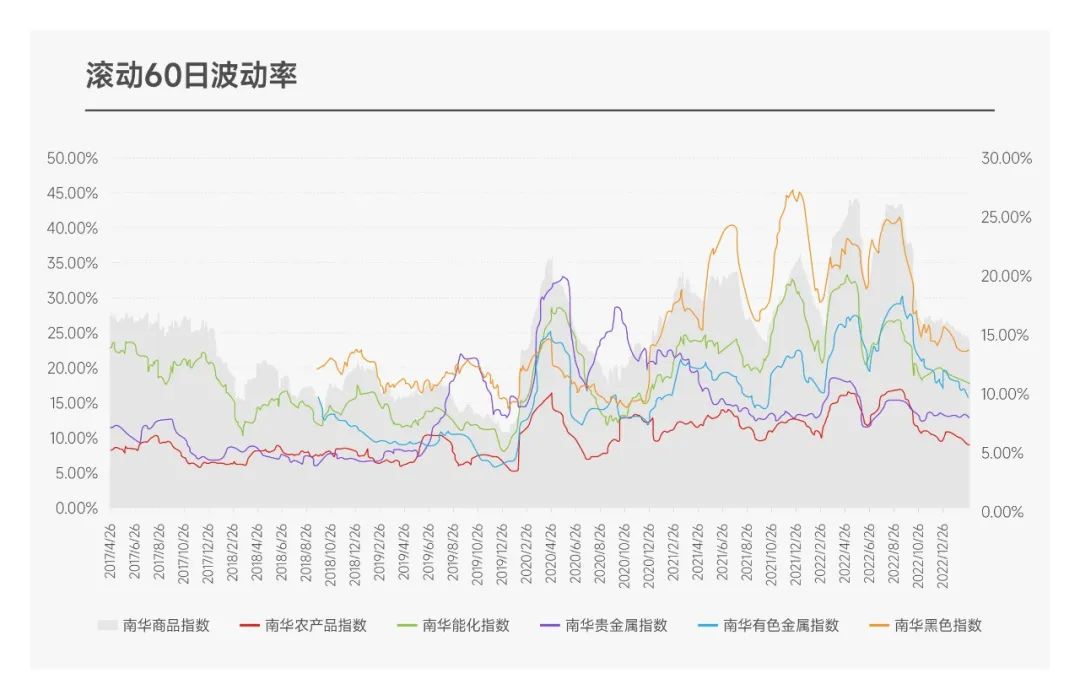

这直接导致了后面几个月商品价格波动率的下降。

数据来源:Wind资讯

数据来源:Wind资讯

然而,需要指出的是,波动率和CTA收益并没有明显的相关关系。从我们之前对于长周期策略的定义中可以看出,对于长周期策略来说,在没有持续性行情的窄幅震荡环境中,是很难赚到钱的。但对于短周期策略而言,影响其收益的因素不仅包括窄幅震荡,还有其他因素。

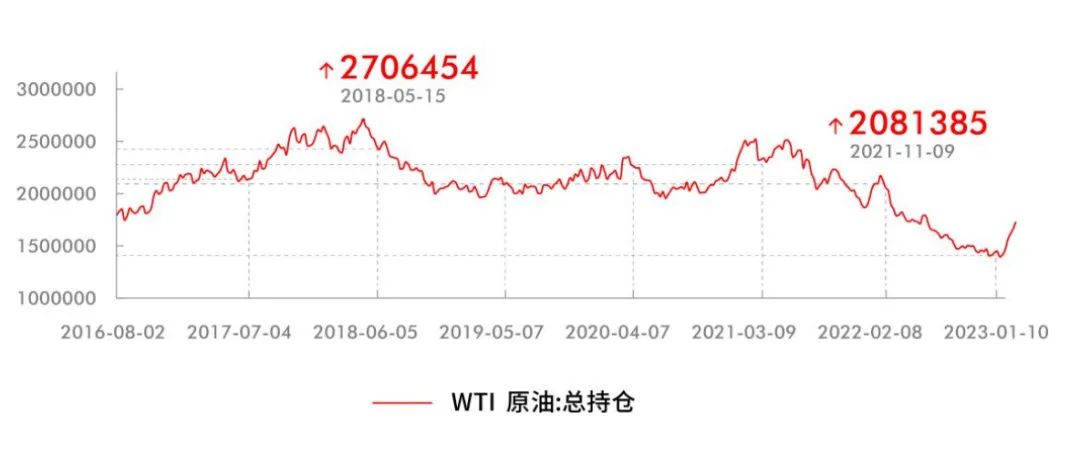

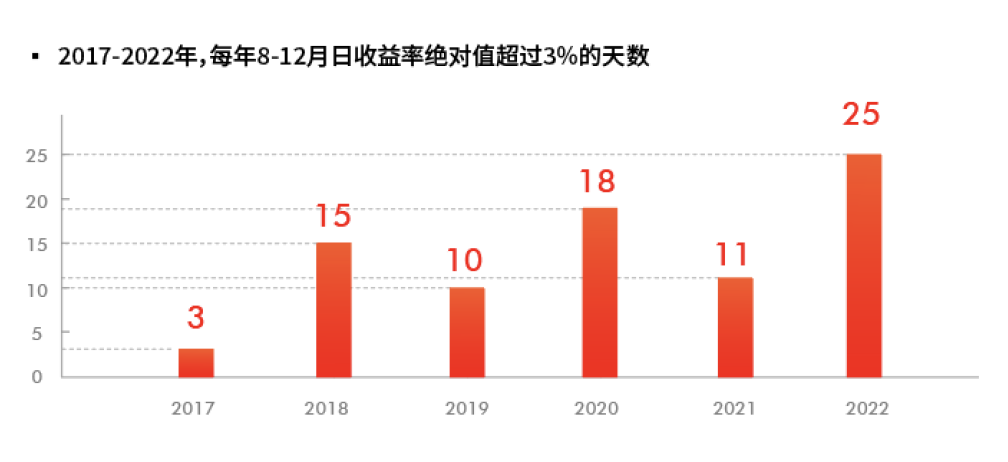

其三,WTI总持仓量的下降。去年7月以后,WTI总持仓量已经创下近10年的最低值。

数据来源:Wind资讯

数据来源:Wind资讯

持仓量的下降意味着参与者的减少,这导致价格跳动更加频繁。需要强调的是,此处所指的是价格的跳动而不是波动。以下图表为例,展示了油价的20日滚动波动率,可以看到自去年8月以来并没有发生什么特别情况。

数据来源:Wind资讯

数据来源:Wind资讯

如果我们统计每日收益率绝对值超过3%的天数,通过上面的图表会发现17年-22年每年8-12月这个指标的变化。22年这个指标的数量是前几年平均值的2倍。

结合第二个因素的分析可以看出,去年这个时期的原油不仅在窄幅震荡,而且还伴随着频繁的单日跳跃。这种情况对于短周期策略来说很具挑战性,因为它需要根据一周的走势调整方向。在接下来的两天中,策略获得了盈利。但第三天出现反向跳跃,将前两天所取得的盈利全部抹平,再次调整方向,所取得的盈利再被同样的方式抹平。根据第二个因素的分析,不仅原油,还有一批相关品种也出现了类似的走势。因此,短周期策略在8-12月比长周期策略表现更差。由此可见,5亿私募在7月表现优于10亿私募,但在此之后,10亿私募的表现要比5亿私募略差强人意。

数据来源:Wind资讯

数据来源:Wind资讯

以上是8月以来普遍量化CTA策略持续回撤的原因分析。

叁 转机,见微知著

在这段时间里,包括我们在内的少数机构,策略上则做出一些反弹,但并没有持续的回撤出现,分析原因有3点:

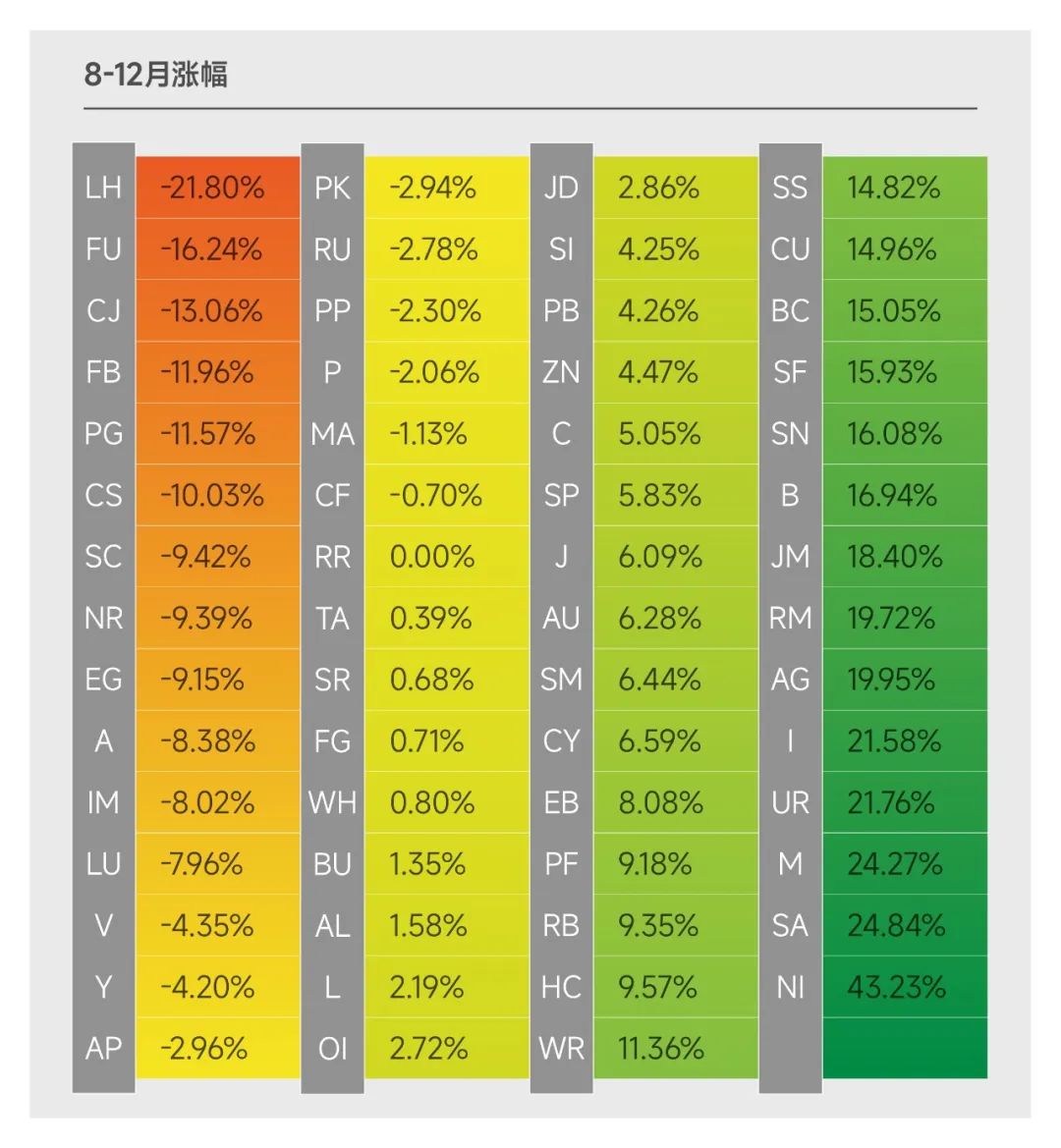

第一,并不是所有的品种都受到原油的影响,一些6-7月调整比较大的品种,或是受益于11月我国疫情管控放开的品种,在这段时间有一波大幅的持续性反弹。

下表是8-12月各品种累计收益率。

数据来源:Wind资讯

数据来源:Wind资讯

如果策略的权重能向这类品种倾斜,是能在各种周期上收获几个月的净值回升的。这里考验的是策略分配权重的能力。

第二,超高换手的策略,按我们自己的分类策略跟踪,日换手100%以上的策略在这段时间表现较好,因为回望的时间短,反应速度快,只要波动别太小,还是能有一些收益。

当然,上述两个因素受到政府在1月底打击铁矿石价格上涨的影响,而交易所的限仓也抑制了黑色类品种的上涨势头,其他涨势较大的品种也随之进入震荡回调状态。因此,日内价格波动下降,各频率策略在2月的表现均不尽如人意。然而,这种策略波动是相对正常的。

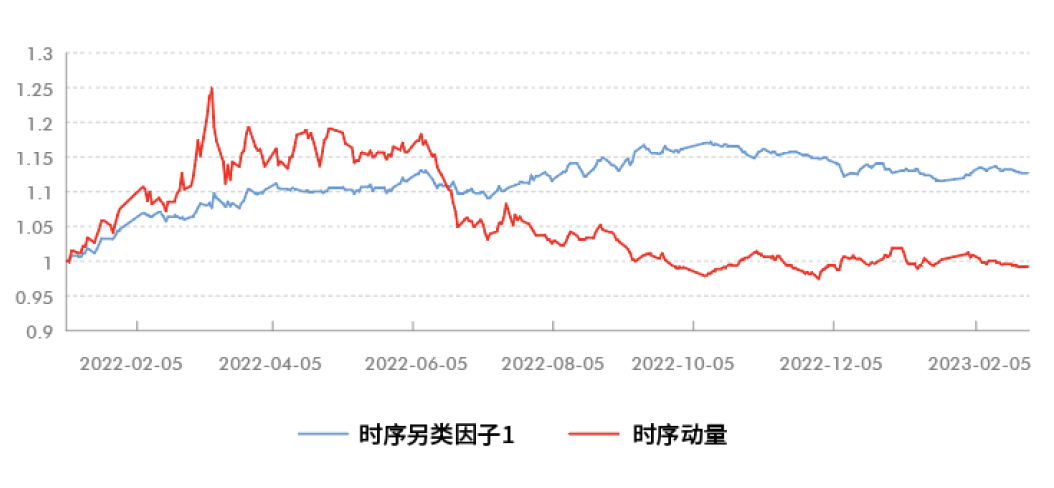

第三,是传统动量类、期限类风险因子占比低,截面与时序相结合。

自去年6月以来,市场出现回撤,主要是动量类(时序或截面)和期限结构类的因子回撤较大。这类因子的权重越重,回撤就越大。但如果能有一些与这类因子相关性低的因子(我们称之为另类因子),就能更好地分散风险。因为另类因子的回撤位置不同,能够提供更好的分散效果。

下图展示了我们自己的风险因子和几个另类因子去年的走势对比。可以看出,另类因子并没有像6-12月的持续下跌一样表现,有些另类因子甚至还在上涨。

数据来源:佑维投资

数据来源:佑维投资

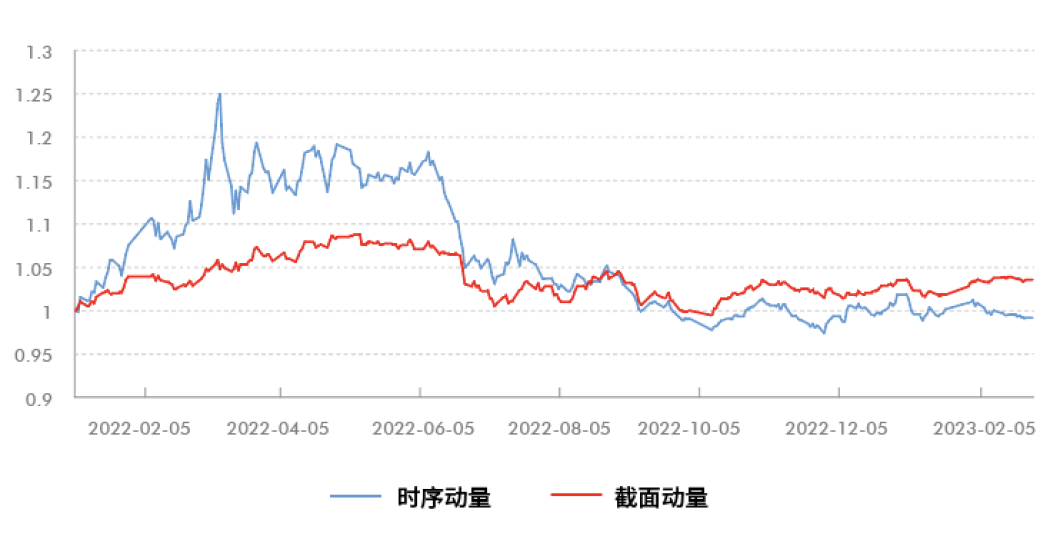

另外,截面因子是重要的。一方面截面的因子比时序因子更丰富一些;另一方面,时序动量和截面动量的下图对比也可以看出,在持续期,时序好于截面,因为即使赚不到alpha,时序也能赚beta;但是震荡期,截面好于时序,因为截面不是赚方向的钱,而是相对收益的钱。

经历过16-17年的投资人也许还记得,16年11月以后,当时普遍采用时序的CTA机构,多数一直亏到17年6月,而同时期的截面策略,17年初就已经新高了。所以,策略还是要多元化。

数据来源:佑维投资

肆 CTA策略,否极泰来

以上为各种类型策略盈亏原因的分析,下面谈一下我们对CTA策略后市的看法。

首先,WTI原油期货的持仓量已经在今年1月快速回升,虽然尚未回到平均水平,但是今年1-2月幅度超过3%天数已经从之前的平均每月5次降至历史平均每月2次。

其次,美联储已接近加息周期的末尾。由于去年美国通胀率的高基数,今年美联储的压力并不大。而且美国财政部的发债需求也在限制联储的加息幅度(美国每年都要发新债还旧债,新债按新的美国利率发行,如果美国利率过高,政府的债务负担就会增加)。因此,今年继续加息以抑制大宗商品价格上涨的背景已不复存在。此外,市场已经开始关注美国衰退的问题,预计美联储可能在年底降息。

最后,中国经济的恢复也将促进部分品种的价格修复。因此,我们可以预期原油价格将从窄幅震荡转向宽幅震荡,伴随持仓量的回升,价格跳跃会减少。这样,短周期策略将能够赚到阶段性行情的钱,至少短周期策略最坏的日子可能已经过去了。至于长周期,要看美国的衰退是否实现。如果美国实现软着陆,同时中国经济恢复增长,才能拉动商品价格出现长周期的持续性行情。当前此种情况是否会出现,较难判断。因此,长周期相较于短周期较为不确定。

总的来说,我们认为除非出现极端的国际事件(比如俄乌战事升级,中美博弈加剧等),长周期的策略可能还会处于横盘状态,需要等待一些明确的经济信号。但是短周期的策略已经度过了最坏的阶段,开始回升。因此,换手率较高的中小型基金的业绩将会开始好转。

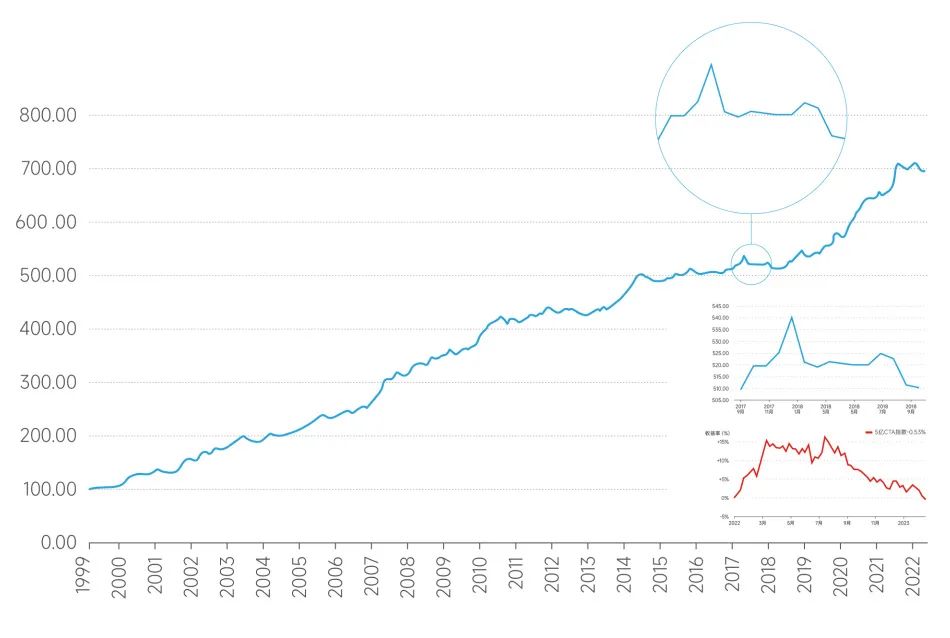

最后有人可能会问,CTA还值得投么?这个问题好像属于老生常谈,但我们还是想通过一些历史数据验证。国内的数据不易获取,我们借鉴海外的数据来举例说明,下面这张表是Eurekahedge CTA/Managed Futures Hedge Fund Index,也就是海外的CTA基金指数,跟踪431个成分基金从2000年开始的业绩均值,可以看到18年是最差的一年,指数累计回撤10个月开始反弹,但从反弹开始,开启了长达4年的好行情。13年也是比较差的年份,累计回撤5个月开始反弹,然后就是一年半的好行情。

数据来源:Eurekahedge

数据来源:Eurekahedge

数据来源:Eurekahedge 火富牛

数据来源:Eurekahedge 火富牛

如果将时间延长来看,海外CTA指数整体的夏普比率并不高,但是从图表上来看,其走势却非常漂亮。其中,2017年9月至2018年12月的冲高回撤,在幅度和走势上都与国内的5亿CTA指数自2022年以来的走势非常相似。之后,海外CTA指数迎来了四年多的好年份。

当然这是行业平均水平,优秀的团队业绩还会更好一些。而且如果细看这张表就会发现,虽然除了18年,指数每年的收益都是正的,但是往往某个月的单月收益,能占到全年收益的1/3甚至更多,这是CTA策略可交易品种少,收益分布不均匀造成的。因此追涨其实不是投资CTA策略的好的选择。

在文章的结尾,外部环境的晦暗不定已经引起广泛的讨论,虽然短期内我们将会经历一段不太明朗的阶段,但从长远收益来看,投资人的选择依旧是正确的选择;因此,在这条道路上选择一位志同道合管理人将会是极其重要的决策。正如巴菲特所言“你无法和一个坏人做成一个好交易”。在当下,一个好的管理人应当是拥有丰富的投资经验、严格的风控制度的合作伙伴。而投资人在此刻作出的决策时,应当考虑到这个决策不仅关乎短期投资,更是长期投资中的一种博弈。正如我们的主题,下雨天,最需要的不是为你打伞的人,而是告诉你,雨很快就要停了。在这个“下雨天”的时刻,我们需要耐心等待,选择正确的管理人,相信雨很快就会停止。

佑维投资专注于二级市场量化投资;

创始人及核心团队来自于WorldQuant、Pine River Capital 等国际知名对冲基金,拥有十年以上的量化多策略实战经验;

致力于打造多市场、多资产、多元化配置的量化私募机构,为投资者持续创造价值。

本文来自微信公众号“佑维投资”,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。