作者:Sharpe3 alliance

题图:Sharpe3 alliance微信公众号

最近很多同业关于CTA的文章百花齐放,为了自身饭碗考虑,决定也写点什么,再贡献点新的角度和浅见。

如文章标题,衍生品市场抛开其他策略只看CTA是种流氓行为,先不谈商品期权出来后与期货的联动及期现关系,单纯看境内期货市场,也是既有趋势交易的CTA,基于产业利润的主观套利(利润不一定在期货兑现),基于境内外价差的内外盘套利(利润不一定在境内兑现),跨期跨品种的统计套和各类百花齐放的策略类型。作为一个负和博弈(xx所及高频确实会不停的抽血)的市场,有人亏钱就肯定有人赚钱。在我们长期在期货市场的搬砖人来看,投资期货市场的思考维度一直是下注的方式,最终套保及不理性交易的利润总是会被赚掉的,在各类交易策略的N个碗里面,利润会落到短期适应市场的那X只碗内,所以核心是根据各项指标及经验,尽可能排除掉大概率不赚钱的那N-X。

一.利润被谁赚了:

涉及现货的产业期现交易,涉及境外的内外盘及涉及权益市场及期权市场的跨市套利策略暂且抛开不提,主要说说圈内除了CTA可能会被接触比较多的统计套利及商品期权两大类策略。

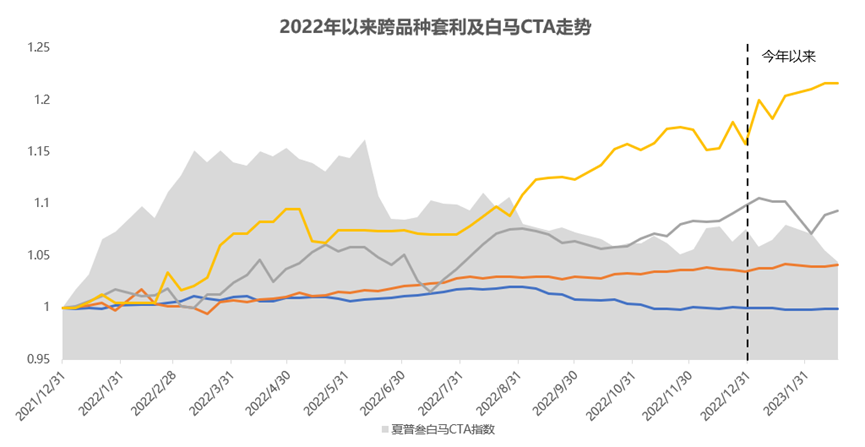

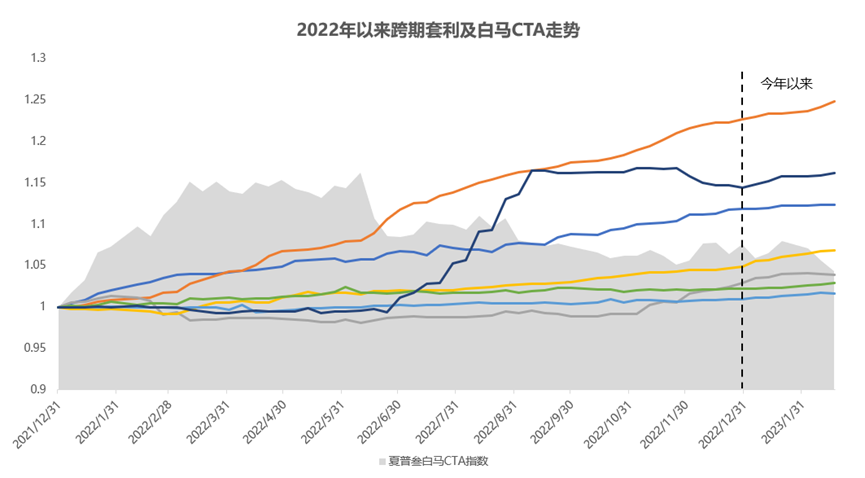

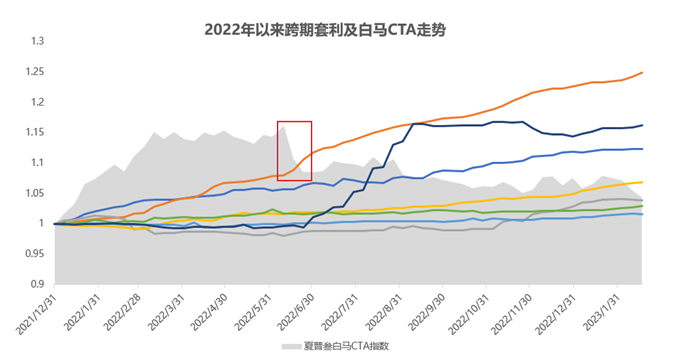

相比19,21等幺蛾子频出的几年,统计套利类的策略从22年至今还是相对舒服很多的,我们提取了我们典型的几个子基金及重点观察对象的净值和白马CTA指数放在了同一个图中。

虽然商品跨期和跨品种的策略也需要一定的市场波动来捕捉交易机会,但管理人在不同波动环境下进行参数调整修正阈值后在低波环境也有可能凭本事赚钱,就看是多少的问题。整体来看,22年利润都相对不错,23年各家管理人都或多或少在跨期或跨品种的行情里吃到了0.5%-1.5%左右的收益。

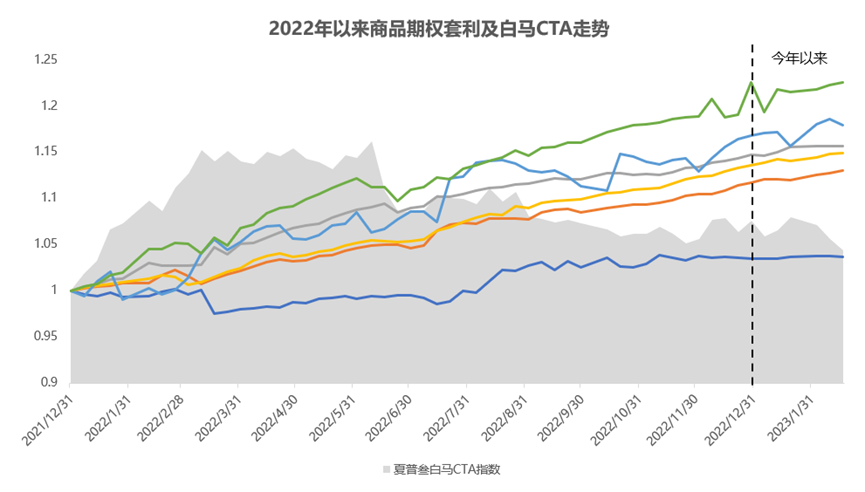

此外,22年更是商品期权类私募的大年了,虽说到了23年商品期权偏卖权的策略在波动率极低的行情中相对去年商品隐波大部分时间在走下行通道的环境中变得不那么好做,但仍在持续赚钱。

二. 利润能持续么:

CTA盈利需要流畅的趋势,统计套利盈利需要一定波动内反复均值回归的行情,从策略的环境适应场景来看确实有互补的特性,尤其看到了去年6月份期限结构因子大回撤的阶段做高频跨期的管理人净值有了一波斜率明显的拉升。

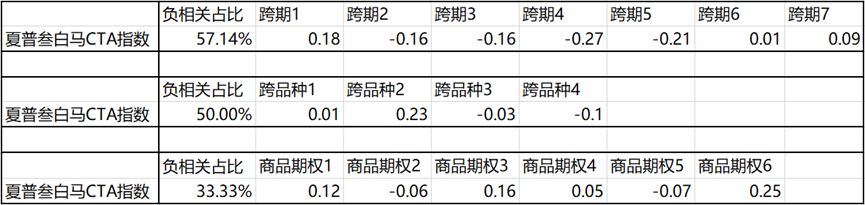

但这也仅仅只能是过往投资经验总结的现象而已,一个是期货市场投资者结构变化太快,过往的历史数据其实大部分都不能代表什么了,另一个就是很多CTA的管理人(特别是统计套)都已经消失在历史的长河里了,并没有多长和广的样本支持一个可靠的结论。我们也就用去年以来三个策略类的管理人产品周度数据和CTA白马指数做了相关性测算,给大家一个简单的参考:

可以看到,跨期套利7个样本里有4个和CTA策略的收益是负相关的,另外有两个相关性小于0.1,跨品种套利有50%的样本呈现负相关,至于商品期权负相关占比只有1/3,更多的是和隐含波动率相关,于是我们用去年一年管理人的周度净值收益率和商品隐含波动率浅浅的回归了一下并也做了个相关性,发现回归结果全部显著,具体相关系数及回归系数如下:

可以看到超过一半的商品期权套利策略的管理人收益和隐含波动率呈负相关关系。

所以,现在可以回答下第二个问题了,利润是否能持续更多还是看FOF投资经理对期货市场交易维度的理解及执行能力了,比如说如何在统计套及CTA间平衡权重,以及对于期货市场升波和降波行情的风控以及更多如何执行这个风控上面。

三.与其骂娘不如做点什么:

与其一边骂着CTA管理人一边赎回,同时还溅射黑着期货本身,不如想想作为投资经理自己还能做点什么。比如对各个可投产品的标签化,适应环境的理解工作,重新评估下产品在回撤期的磨损程度及在有行情进攻期的业绩弹性等问题,亦或刻画一些自定义指数或者反映趋势力的指标来更好的进行风控等等。靠谱的CTA管理人确实百里挑一,很一部分都为了短期业绩,在赌着期限,反转等短期特别有效的因子,是否可以与同业FOF多多交流排雷掉一些不靠谱的管理人。

期货市场不是个简单的市场,但是是个能最大化折现专业价值的市场,每一分经验都是实打实的亏损学费交出来的。

最后借用上周和某封盘的量化CTA大佬请教后的笔记结束:

目前境内期货品种能做的也就50个左右,大家的策略高度相关更多来自本身品种的同质化。在17年虽然波动率也很低,交易萎靡,但还是有部分品种是有趋势的,18年开始有板块轮动会更好一些,但今年是只有10%不到的品种有过趋势行情,早已低于全品种CTA能赚钱的最低比例线,未来的每一天目前看来都是新的一天,期货交易永远是风控大于收益,还是只能依靠风控去穿越迷雾区。剩下来能做的就是去试图理解行情的驱动逻辑来精细化自身的策略,研究明白事件、资金博弈、宏观、产业矛盾是如何驱动和演变行情,以及什么时期哪类逻辑会占主导。