量化投资与机器学习微信公众号,是业内垂直于量化投资、对冲基金、Fintech、人工智能、大数据等领域的主流自媒体。公众号拥有来自公募、私募、券商、期货、银行、保险、高校等行业30W+关注者,荣获2021年度AMMA优秀品牌力、优秀洞察力大奖,连续2年被腾讯云+社区评选为“年度最佳作者”。

对大多数投资组合来说,今年是痛苦的一年。在通胀居高不下、全球央行采取历史性的大幅紧缩应对措施的背景下,传统资产类别遭遇了旷日持久的下滑。由于通胀驱动的经济担忧,再加上欧洲冲突升级带来的地缘政治风险,政策制定者在增长前景恶化和市场疲软的情况下仍然采取了限制性措施,这与近代史上其他危机(特别是2020年新冠肺炎危机)之后积极的财政和货币宽松政策形成了鲜明对比。

在这场市场动荡中,另类资产和策略的成功好坏参半。今年年初,能源表现出作为通胀对冲工具的前景,但由于对经济衰退的担忧,能源价格已回吐部分涨幅。黄金的表现总体上令人失望——既没有达到它作为通货膨胀工具的作用,也没有达到对冲风险的作用。私人资产(其中许多现已公布第二季度收益)正在出现亏损,初步迹象显示,相关的股票和债务投资正在出现冲减。基于期权的对冲策略虽然在某些情况下显示出正回报,但其贡献的规模却令人失望。

另一方面,许多“分散化的方法”已显示出更令人鼓舞的结果:市场中性价值策略继续复苏,并在2022年7月获得正回报,全球宏观和趋势跟踪策略也表现出色。尤其是后一种策略,今年有望取得有记录以来的最佳表现,在迫切需要强劲回报的时候,这一点至关重要。

虽然今年的相对赢家和输家已经显而易见,但在得出结论之前,有必要回顾一下以往的市场压力时期。例如,在2020年3月的短暂下跌中,许多基于期权的策略产生了异常的收益,而趋势跟踪策略基本持平。当时债券也产生了正收益,投资组合的糟糕表现实际上是由股票驱动的。

那么,在考虑投资组合保护时,投资者应该从2022年的表现中学到什么?长时间的市场下跌虽然在前十年的“黄金时期”环境中相对罕见,但在更长的历史中却很常见。股票和债券同时遭受中央银行复合而不是抵消损失的例子也同样如此——人们只需要回溯几十年(也许比许多专家选择吸取教训的时间更长)就能找到类似的历史时期。最重要的是,像当前这样的下跌,不利条件持续影响公共和私人投资策略,对投资者的投资组合是最具破坏性的——因此,在确定旨在提高投资组合的韧性的策略时,它们应该是最重要的。

两种截然不同的对冲策略

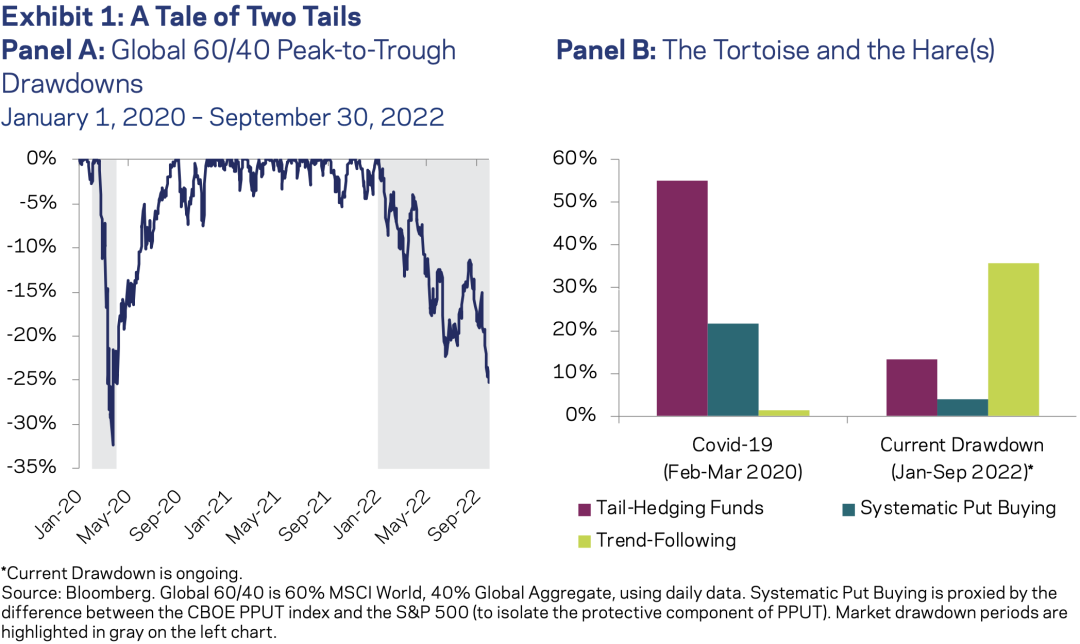

图A显示了自全球金融危机以来传统投资组合最严重的两次下跌:2020年初的“新冠肺炎崩溃”和目前正在发生的危机。尽管它们的规模相似(截至2022年9月30日),但一个关键的区别是当前的下降更缓慢。

图B展示了三种常见的风险保护策略在这两个期间的表现:

- 尾部风险对冲(Tail-heding funds):以Eureka Hedge Tail Risk Index指数为代表;

- 买入下跌期权(Systematic Put Buying):以CBOE PPUT Index的收益减去S&P500的为代表;

- 趋势跟踪(Trend-Following):以SocGen Trend-Following指数为代表。

Tail-heding funds和Systematic Put Buying在2020年初Covid时期的表现比Trend-following更好,但在当前的市场情况下,Trend-following的表现更为突出。

在这篇文章中,我们认为在这两种策略中,对于大多数投资者来说,趋势跟踪比基于期权和尾部风险的策略更有价值。一方面,这似乎是显而易见的——如果你知道收入下降将是短暂的,那么它可能不会削弱你实现长期目标的能力。另一方面,这也表明了一个重要但微妙的事实:在创造财富方面,在较长时间的衰退中表现更好的投资,可能比在剧烈崩盘中表现更好的投资更有价值。更有意义的是,那些在短期“尾部”效果最好的投资组合保护策略,不如那些在长期“尾部”效果最好的策略有价值。

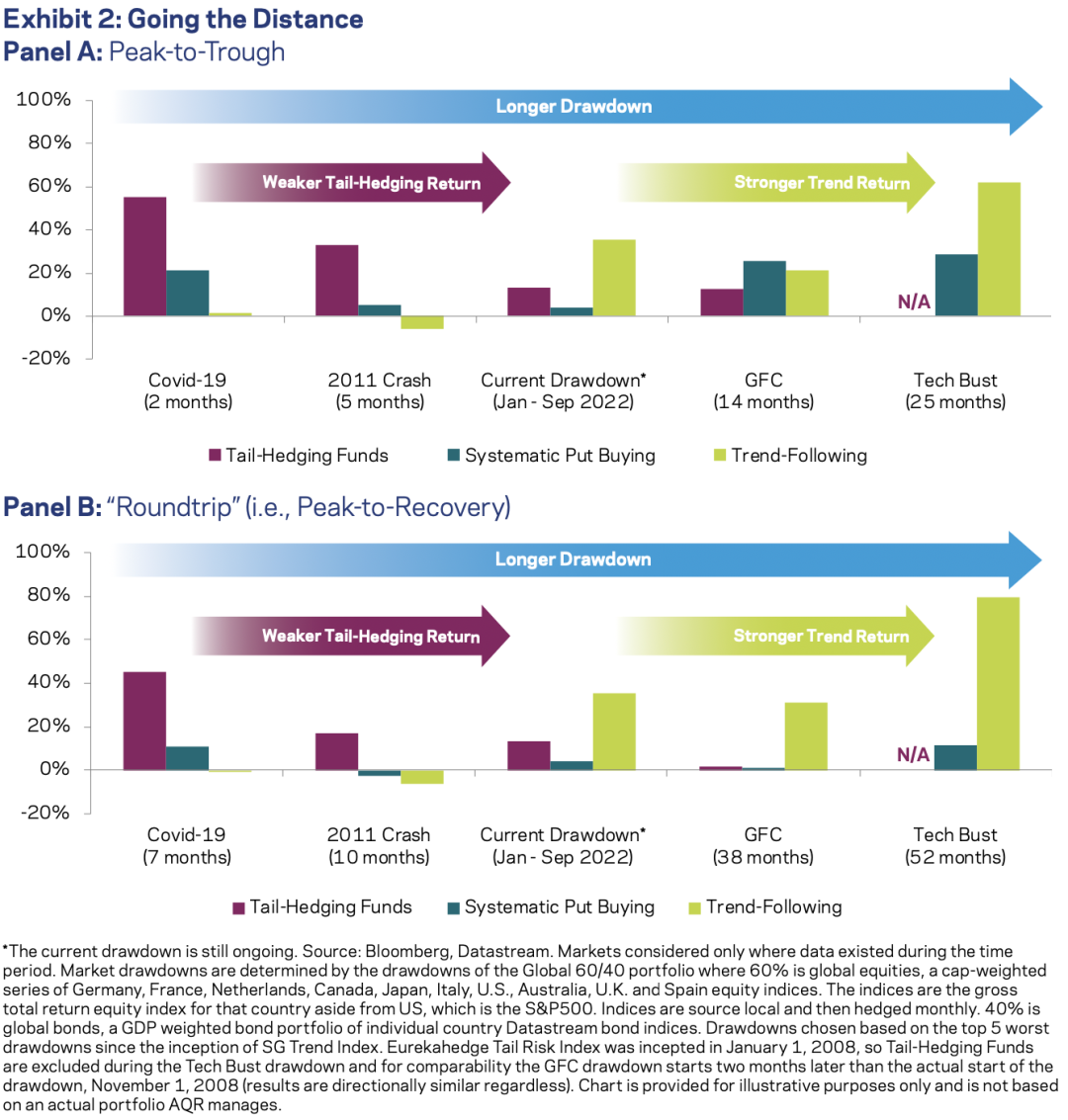

在表2中,我们扩大了这两类策略的比较范围,将2000年以来最大的5次下跌,按持续时间排序。从表1中得到的结论在这个较长的样本中得到了证实:基于期权的对冲策略在较短的下跌中表现更好(左图),但在较长的下跌中表现不佳(右图)。趋势跟踪大致显示出相反的模式:在持续的低迷时期,它的回报最令人印象深刻。无论是在下跌期间(图A),还是重要的从峰值到复苏,或“触底”(图B),趋势跟踪的优势更加明显。这种“双向优势”在经济逻辑上是有道理的:在下跌期间(例如,通过更高的权利金),期权的价格上升,导致在随后的复苏中出现比通常更大的损失。对于趋势跟踪来说,就没有这样的情况,尽管它们可能在转折点附近挣扎,但它们有能力参与复苏。换句话说,与基于期权的策略相比,趋势跟踪策略可能会更好地保持(甚至增加)其“递减收益”。

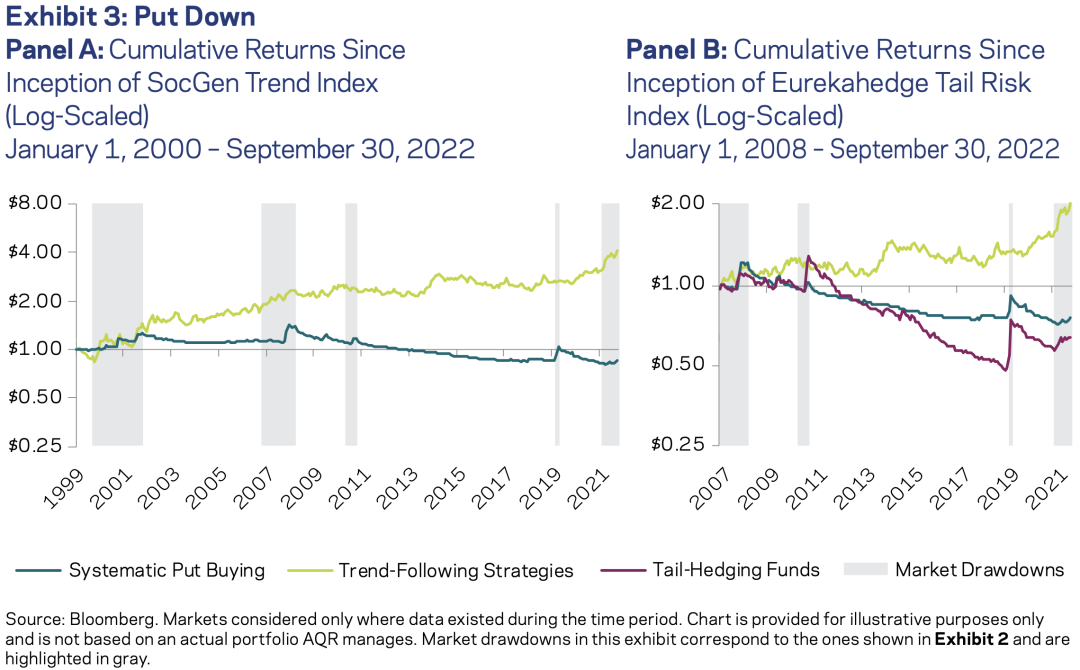

造成这些差异的另一个原因是:在特定下降期之外的平均回报率的影响。图3绘制了自2000年SocGen趋势跟踪指数(图A)和2008年EurekaHedge尾部风险指数(图B)开始以来,基于期权的策略和趋势跟踪策略的长期累积回报。一个明显的楔形出现了,这表明,为了换取崩盘保护,基于期权的策略的长期平均回报为负;而趋势跟踪——除了在长期下跌中产生的趋势之外——其他时间也有正的平均回报。

然而,尽管以期权为基础的尾部对冲策略有缺点,如表2和表3所示,投资者仍然在配置它们。为什么像这样的策略如此受欢迎?一种可能是,市场参与者愿意为即时保护支付高额溢价——他们愿意花大价钱,以免在崩盘中措手失措。不管投资者的偏好如何,有证据表明,在短期崩盘保护和长期回报之间存在明显的权衡。由于基本的经济原因,在这两个方面都很好的策略是不太可能存在的,而且我们还没有找到任何有记录的证据表明任何管理者能够始终实现这两个目标。鉴于短期缩水对长期财富积累并不重要,我们认为2022年是一个有价值的研究案例,可以(重新)考虑趋势跟踪策略在投资组合的权重。

趋势跟踪新趋势

趋势跟踪策略并不新鲜,但在近期强劲表现之后,投资者可能会重新燃起兴趣。那么,投资者在比较投资策略时应该注意什么呢?然而,对于趋势跟踪,我们认为投资者应该特别谨慎。因为趋势跟踪有双重目标:

1、平均收益为正;

2、不景气时的凸性;

投资者需要确保所谓的创新没有隐含地以牺牲一个目标为代价来换取另一个目标。

因此,我们认为,对趋势跟踪策略的任何补充都必须达到增加或至少维持双重任务的两个方面的高标准。虽然这样的创新有一个双重的障碍,我们相信找到它们的最好方法是坚持核心的投资哲学,即抓住市场对新信息反应不足的趋势。

有两种创新已经显示出了特别的前景:

- “另类”资产的趋势跟踪:如果趋势跟踪是由于持续和普遍的投资者行为而起作用,那么你应该在常见的资产类别之外找到其他投资标的。比如大宗商品或者基于股票因子的趋势跟踪。

- 经济趋势跟踪:这是对基本策略更为微妙的应用。跟随价格趋势显然是从反应不足中获利的一种方法,作为一个单一指标——价格应该(至少在理论)包含所有的基本信息。然而,一个潜在的缺点是,价格变化并不总是从根本上驱动的,一种更直接(尽管更具挑战性)的方法是捕捉对不断变化的基本面反应不足的情况,即直接衡量有关基本面的消息,即做多基本面宏观经济趋势正在改善的资产,做空基本面宏观经济趋势正在恶化的资产。这种方法的挑战在于要考虑的输入范围很广:资产受到许多基本面因素的影响。当然,这个挑战也是管理者区分自己的机会。

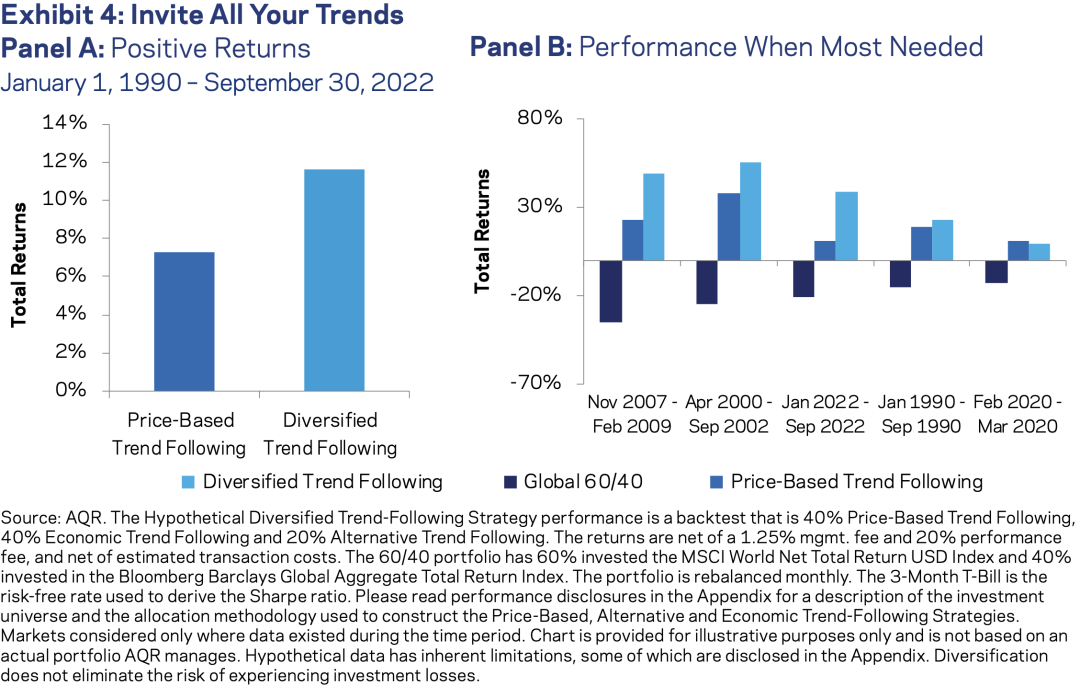

虽然这些策略可能与更传统的投资方式相关(毕竟,它们有着共同的投资理念),但图4显示,它们仍然可以提供有价值的分散性:

总结

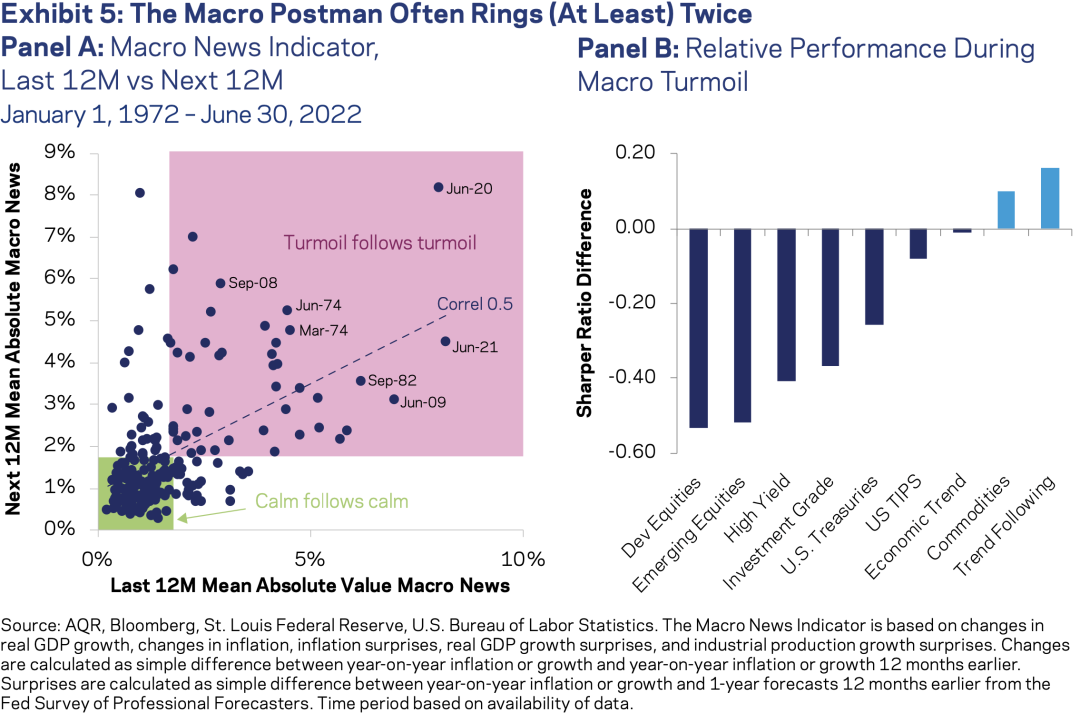

研究表明,趋势跟踪策略具有长期盈利的能力,宏观经济环境仍然有利于趋势跟踪等策略。宏观经济的不确定性往往是持续的,这表明我们今年迄今为止看到的动荡不太可能在短时间内消失(见图5A)。但趋势跟踪是少数几个在动荡时期往往表现优于大盘的投资之一(B组),这表明在投资组合中包含趋势跟踪策略是一个有效的选择。

本文来自微信公众号“量化投资与机器学习”,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。