摘要

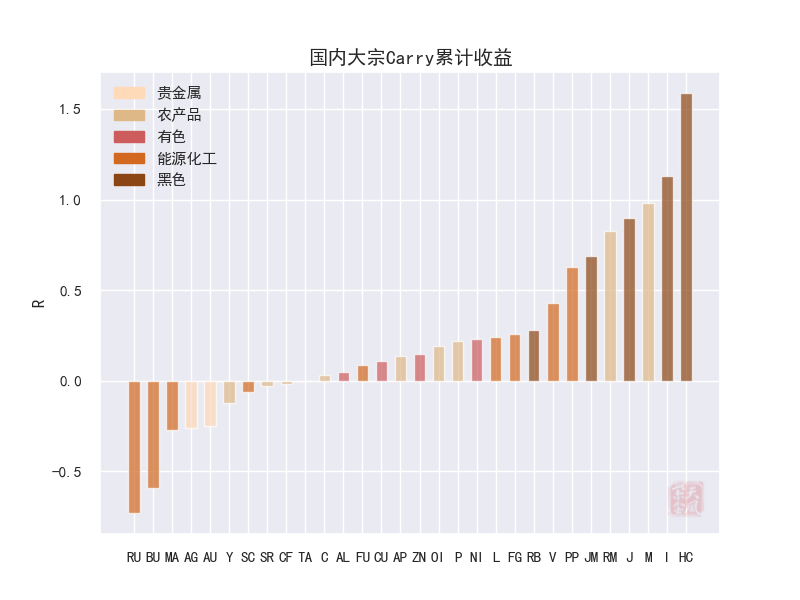

根据我们的查阅,今年以来,全球大宗的Carry溢价仅次于动量。作为一类跨资产的风险因子,结合期货定价理论,研究商品Carry的重要性已不言自明。我们在本文探讨它的一种实现。

Carry。我们计算基差为大宗商品的Carry。在探讨完一些基差统计量之后,我们通过风险溢价模型对商品基差进行定量分解,以进一步分析不同商品资产定价的差异性。

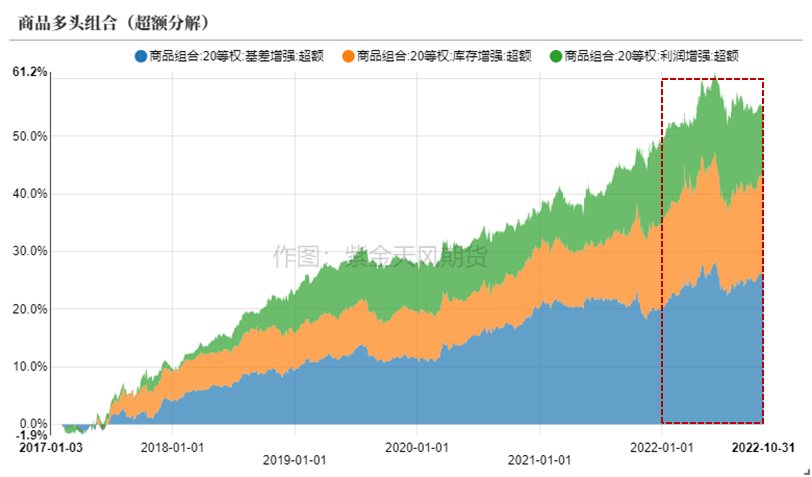

基差多头。我们继续建立商品多头组合,2010年至今,基差因子信息比率达到0.8,并且,它为我们的库存-利润组合平均每年提升3.14%的超额收益,三因子信息比率则达到1.1。

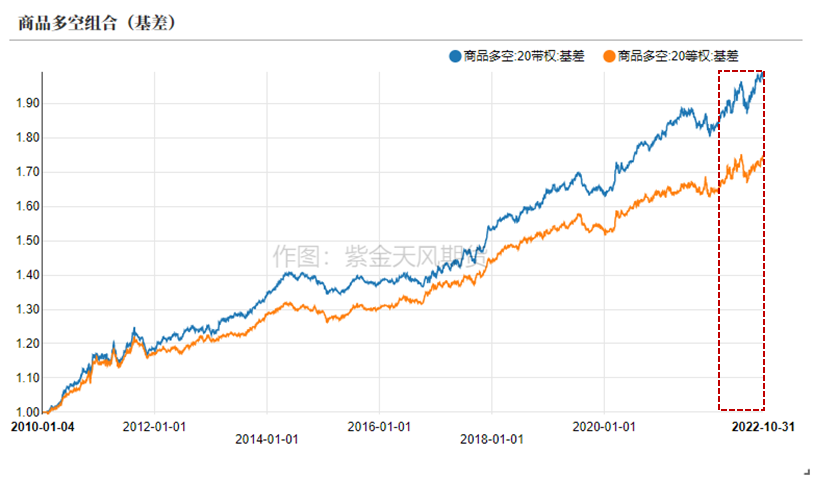

基差多空。基差因子平均IC达到-0.11,ICIR则为-0.37。2010年至今,等权基差多空组合夏普比为0.84,带权基差组合夏普比则达到0.88。

样本外。样本外至今年10月底,基差因子保持了稳定的IC均值(-0.12)以及多空组合夏普比(0.86)。三因子多头方面,虽然利润因子拖累了我们的三因子超额,但其信息比率仍超0.9。

风险提示:过去业绩不代表未来等。

本文只有四个部分。第一部分我们介绍商品Carry的定义,并对其进行统计分析。第二部分则是定量分析风险溢价在基差研究中扮演的角色,包括其与海内外股债收益的联系。第三部分是商品基差因子的实现,以及它对我们库存-利润投资带来的增益。最后一部分是总结。

关键词:大宗商品,基差,现货价格,多头组合,多空组合,风险溢价模型

Carry

关于Carry交易,[1]中曾给出过一种直观的定义:“在不变的市场环境下,买入具有高回报证券的投资风格。”市场环境的典型表示就是资产价格。期货市场有一个特殊性,因为其资产存在到期日,因此,我们在这里定义其市场环境为期货曲线的集合,而非某一个合约的价格,或是现货价格。

大宗商品Carry的收益来源正是因其会“到期”,假定期货曲线不变,期货转为现货交割的收益,或者是移仓换月的收益。根据我们对30种国内商品期货的观察,2010年以来,其中21种能够获得累计为正的换月收益。换句话说,大宗商品的Carry溢价无法被忽视。

来源:Wind,紫金天风期货研究所,截至2022年10月31日

基差(期货-现货)是商品Carry的典型定义,我们的Carry就依据于此。构建基差因子的第一步需要计算不同商品的基差,但使用现货价格计算基差至少会遇到两个问题[2]:分离市场的交易和近月套利空间较小。但如果说,采用近月合约对现货进行替代也可能会遇到合约不够金融化等问题。

我们用现货价格计算基差。下面是我们采用的部分现货价格,这些价格会参考一部分现货基准地,但我们也会根据实际情况进行调整。

来源:Wind,Bloomberg,CCF,紫金天风期货研究所

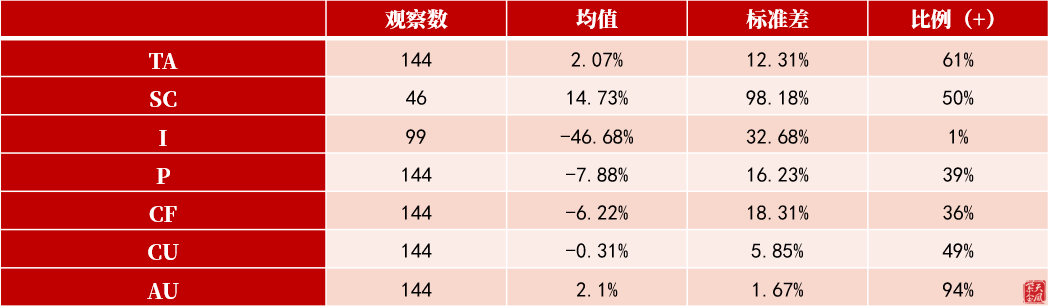

计算基差的具体方式我们在[3]中已经阐述过,但我们不会像[2]或者[4]中采用固定期限的合约计算基差。我们对到期日T的选择依赖于活跃合约。下面我们相应展示上表中品种的基差统计量,基差已经年化。

来源:Wind,紫金天风期货研究所

我们有一些观察,并且部分和海外商品基差的观察[2, 4]存在一致性。首先,能源化工整体(包含未展示品种)的基差波动存在分化,一个主要原因是能化板块贯穿上下游产业链:上游例如原油会更受到地缘政治、经济周期等宏观因素的影响,同时还可能受到下游油品季节性需求的影响,导致其基差波动较高。可能是观察数较少的原因,我们没有在国内原油上观察到不均衡的升贴水比例[2]。而中游,例如这里的PTA,就有着相对较低的基差波动。

黑色系整体基差波动较高,我们认为中国房地产和基建活动的季节性是一个主要诱因。有一点意外的是,农产品整体的基差波动并未很高,它们在黑色和部分能化商品之后。海外市场有一些类似的观察[4]。

最后是贵金属和有色金属,它们的基差波动最低。仓储理论能够很好的解释。对于国内贵金属,类似[2, 4],我们也观察到了其基差能够追踪货币的时间价值,尤其是黄金,其升水比例也达到94%。对于有色金属,名义利率无法完全解释它们的基差,因为它们能够作为生产原料,便利收益的不同导致它们的基差统计量可能会产生分化,例如镍与铜。

风险溢价模型

相比以往的基本面投资,我们的这次工作有一些相同与不同。

得益于资产定价理论[4],我们能够通过风险溢价模型,把握不同商品基差投资中的差异性。[2]和[5]在这方面已经作出了坚实的研究,前者探讨了商品基差背后的宏观经济学风险,并将其因子化(投资惊喜),后者则构建了一篮子对经济周期敏感的大宗商品,论证其40%的基差波动能够被股债收益率解释,风险溢价则是最大驱动。

我们继续验证了商品多头和多空组合投资的连通性,这次是基差因子。并且,我们加入了一种无参数的权重算法,2010年至今,它为多空组合提升了0.1的夏普比率。

来源:Wind,紫金天风期货研究所,截至2022年10月31日

我们的模型暂时还是围绕了一个“较小”的投资组合(20),主要的目的是和我们之前的库存-利润工作[6]保持一致。2010年以来,基差因子为我们的库存-利润组合平均每年提升3.14%的超额收益。样本外至今,虽然利润因子拖累了我们的三因子超额,但其信息比率仍超0.9。

来源:Wind,紫金天风期货研究所,截至2022年10月31日

本文来自微信公众号“飞飞量化”,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。