量化投资与机器学习微信公众号,是业内垂直于量化投资、对冲基金、Fintech、人工智能、大数据等领域的主流自媒体。公众号拥有来自公募、私募、券商、期货、银行、保险、高校等行业30W+关注者,荣获2021年度AMMA优秀品牌力、优秀洞察力大奖,连续2年被腾讯云+社区评选为“年度最佳作者”。

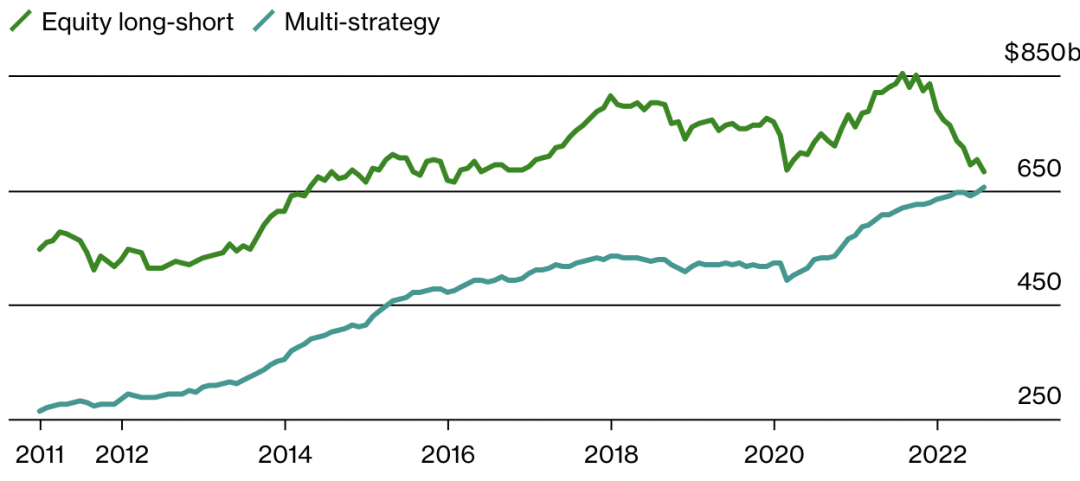

现如今,多空策略对冲基金继续占据主导地位。根据Preqin的数据显示,超过30%的美国对冲基金(约6830亿美元资产)专门从事多空策略。

多空策略对冲基金在2022年惨遭打击

根据近期Bloomberg的一篇报道,那些采用多空策略或其他自由选股策略的对冲基金,到目前为止,只有约21%的对冲基金在2022年实现了正回报;大约27%的对冲基金收益下降了0%到10%,大约53%的对冲基金下降超过10%,截至9月底,美国股票对冲基金平均下跌了15%。

该分析还发现,美国多空对冲基金的多头股票今年迄今平均下跌31%,而空头股票仅下跌20%。换句话说,这些基金因多头头寸表现不佳而蒙受损失。当然,这样的结果与对冲基金的传统认知恰恰相反,既能够对冲重大的亏损。

一些特定的对冲基金在2022年的表现尤其令人失望!

Chase Coleman旗下的老虎环球基金9月份下跌4.4%,将跌幅扩大至52%。同样,Alex Sacredo旗下的Whale Rock基金在今年9月下跌了6%,将跌幅扩大至41%,其中有6只Whale Rock持有的股票跌幅惨烈,包括Intuit,下跌了40%和微软,下跌31%。Sean Gamino旗下的Heron Bay Capital等一些基金也基本上已经倒闭,或将其资产与一些规模更大的机构合并。

据彭EVestment的数据显示,截至今年8月,大约有250亿美元从美国多空股票对冲基金中撤出。过去五年的净提现已超过1000亿美元。

数据来自:EVestment

数据来自:EVestment

到底是哪里出了错呢?

多空股票型对冲基金的衰落已酝酿多年,部分原因可能是他们失去了对冲的习惯!

许多基金经理的策略是在推动股价上涨的十年低利率期间磨练出来的。他们可以通过杠杆投资高涨的股票来赚钱。即便如此,作为一个整体,股票对冲基金在2013年和2019年等强劲牛市年份的表现仍逊色标普500指数基金。如今,由成长型和科技型股票以及少数空头组成的投资组合,已经抓住了这个市场的大部分下行空间。

一些人预计将出现某种程度的紧缩。UBS副首席投资官Edoardo Rulli就是其中之一,他预测市场可能会重新调整,只剩下实力较强的参与者。“新基金的形成将减少,基金的数量可能会减少。这不是一件坏事。”

糟糕的预测,啪啪打脸!

纽约时报财经作家Jeff Sommer将2020年股市预测者令人失望的记录总结为:

“就预测未来而言,华尔街的记录因其无能而引人注目。”

Sommer指出,2019年12月,华尔街一些知名分析师的共识是,标准普尔500指数将在2020年上涨2.7%。结果是上涨了15%,预测误差为12个百分点。但这只是故事的一部分。今年4月,在3月份股市崩盘之后,Bloomberg对分析师进行的一项调查得出的修正共识是今年全年股市将下跌11%。因此,最终的结果(上涨15%)与普遍预期相差26个百分点。

沿着这条思路,Unison Advisors的创始人Nir Kaisar分析了1999年至2016年17年间市场预测者的一系列预测数据。他发现,尽管对特定年份的平均预测与标普500指数年底价格之间存在一定的相关性,但在市场发生重大变化时,这些预测出人意料地不可靠!在2000年至2002年的三个经济衰退年份,策略师平均高估了标普500指数的年终价格26.2%,但在复苏初期的2003年,他们却低估了该指数10.6%。类似的现象在2008年也曾出现过,当时参与研究的策略师将标普500指数的年底水准高估了64.3%,但在2009年上半年却低估了该指数的10.9%。

换句话说,正如Sommer所哀叹的那样:在最重要的时候,这些预测是最没用的!

下面的这篇论文也充分证实了这些发现。在一项对68位市场预测者(包括该领域许多非常知名的人物)的研究中,研究者发现总体准确率为48%,······。

选股者能选到利润吗?

选股者和其他股票对冲基金经理真的能有效地选股吗?

此外,请大家记住“幸存者偏差”现象:在很多情况下,那些做得不是特别好的选股对冲基金经理只是被换掉罢了,或眼睁睁地看着他们的基金被被合并。

当然,所有这一切都完全符合经济学家Eugene Fama、Lars Hansen和Robert Shiller最初提出的有效市场假说:在一个由计算机辅助投资决策的时代,真正有利可图的机会比以往任何时候都要少。因此,通过简单的努力,无论是业余人士还是专业人士,几乎不会取得跑赢市场的结果。

同时,回测中的过拟合会导致错误的发现,市场非有效性并不是人为设计的,而是在多空不断竞争时产生的。

现如今,这场竞争的真正赢家是那些量化对冲基金,它们采用非常复杂和严格的统计方法,通常包括先进的机器学习算法,使用海量的数据集,并配上最先进的计算设备。

最后:要么使用大数据和机器学习,结合其他先进的量化技术,要么把金融留给那些传统金融行业的人吧!

本文来自微信公众号“量化投资与机器学习”,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。