也谈Y份额

作者:大马哈投资

题图:大马哈投资 微信公众号

这两天基金行业内最为重磅的新闻可能是个人养老金制度全面放开并将指数基金纳入个人养老金的投资范围,前两天是媒体报道,今天则是多个部委官宣正式落地,并正式披露了纳入的85只指数基金,那么我们该如何看待这件事情,今天借这个机会来简单聊聊。

践行“长钱长投”的一次实践

新任证监会主席上任以来,在多个场合反复谈到要加快形成“长钱长投”的政策体系,换言之政策层面希望通过引入更多的长钱以降低A股市场的波动性,从而为A股市场长牛提升投资者体验奠定好的基础。

撇开个人养老金制度作为养老的第三支柱能有效的补充我国的社会保障体系外,从证监会的角度,这次个人养老金制度的扩容,是完全遵循着“长钱长投”的逻辑来进行政策设计的:

(1)引入更多“长钱”。很容易理解,个人养老金的投资久期非常长(在达到养老年龄之前,非特殊情况是不能将个人养老金取出的);尽管单人可缴纳的个人养老金上限为1.2万/年(折合1000元/月),对于个人而言看起来不多,但抵不住庞大的投资者基数,这次个人养老金制度由36个试点城市推向全国,假以时日累积,这无疑可以大幅提升个人养老金的存量规模,从而长钱也就变得越来越多。

(2)让“长钱”敢“长投”。有了更多的长钱,也要让他们敢于投资A股市场。在这之前,个人养老金只能配置各类养老FOF基金,这些产品设计初衷很好,但客观来说,近几年由于A股表现不佳以及不少FOF基金经理业绩不达预期,这些产品在投资者心中的认可度并不高,从而出现“长钱不敢长投”的情况。由于指数基金存在透明度高的优势,随着投资者对指数投资的认可度变得越来越高,这次证监会适逢其时的将指数类基金引入个人养老金的投资范围,用官方的语言来说就是“优化产品供给”,无疑可以进一步加大个人养老金配置A股市场的动力。

(3)降低“长钱”的持有成本。对于基金产品而言,最大的持有成本就是各式各样的费率,比如像申购费、赎回费、销服费、管理费及托管费等,这些费率在短期可能对投资者业绩影响不大,但从长期来看则会极大程度的影响投资回报,毕竟我们都知道复利是“世界的第七大奇迹”,各种高昂的费用叠加在一起对长期业绩的侵蚀是非常可观。

当然这部分工作证监会一直就在做,早在2022年证监会就规定“个人养老金基金的单设份额类别不得收取销售服务费,可以豁免申购限制和申购费等销售费用(法定应当收取并计入基金资产的费用除外),可以对管理费和托管费实施一定的费率优惠”,简单来说对于各式各样的费率,养老Y份额能免则免,能降则降,尽可能地降低投资者的持有成本。

这次新纳入的85只指数基金产品也同样不例外,除了实行最低档费率(0.15%管理费+0.05%托管费)的指数基金的Y份额设置没有额外的管理及托管费率折扣外,其余指数(增强)基金在管理费上基本是5折或者3折:

(a)有15只实行0.5%管理费0.1%托管费的场外指数基金,其Y份额费率直接降低到0.15%管理费0.05%托管费的最低档,相当每年可节省0.4%的固定费用。当然也有个别的场外被动指数基金Y份额降费力度没有想象的那么大,比如华安创业板50指数基金,这只产品之前应该是由分级转型过来,实行1%的管理费率,这次仅降低一半至0.5%,跟下面提到的指数增强Y份额一个费率,着实有点不合理。

(b)在19只指数增强基金中,除天弘沪深300指数增强一只产品外,其余18只指数增强均将管理费和托管费打五折,这意味一只实行1.2%综合费率(1%管理费和0.2%托管费)的指数增强基金,Y份额只需支付0.6%的费率,这类份额相当于可以比其他份额多出0.6%的超额收益(这是相当可观的)。

对于Y份额,管理费和托管费都能降,而且还对个人养老金投资者部分免税,政府部门在设计这项政策时的良苦用心由此可见一斑。

85只指数(增强)基金都有谁?

对于指数(增强)基金而言,其最核心的产品要素为其跟踪的指数,其跟踪指数的风险收益特征在很大程度上决定了产品的风险收益特征。

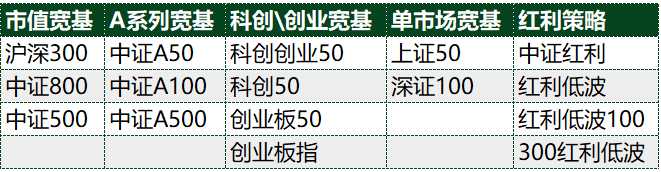

这85只产品合计共跟踪16只指数,具体如下表所示:

从表格中我们可以看出:

(1)监管层对A系列宽基和红利指数是真爱。目前中证指数公司编制的3只A系列宽基全部被纳入到目录中,A50\A100\A500一个不落。除了宽基外,监管层还纳入了中证红利、红利低波、红利低波100和300红利低波四只红利指数,这说明监管层高度认可红利策略的长期配置价值。

(2)监管层对小盘股存在偏见。在市值宽基中,证监会纳入了沪深300和中证500以及它们双拼后的中证800,然而市场成熟度很高的中证1000指数并没有纳入到目录中,市面上并不缺乏这类跟踪中证1000的规模较大且业绩较好的被动指数及指数增强产品。这说明监管层对于中小盘股票是存在偏见的。

(3)科创板和创业板适合被纳入Y份额吗?他们作为20cm品种,波动大一直是这些指数的鲜明特色,我在想这类指数适合期望低波动的个人养老金吗?我个人有点持怀疑态度。而且从历史表现来看,这类指数的波动率并不比中小盘指数低,这也是我感到纳闷的地方。

对于指数(增强)基金而言,其最核心的产品要素为其跟踪的指数,其跟踪指数的风险收益特征在很大程度上决定了产品的风险收益特征。

在产品类型上,除了被动指数基金外,证监会还引入了19只指数增强基金,涉及跟踪指数包括沪深300、中证500、中证800、上证50和中证红利,涉及基金公司包括华夏、富国、易方达、国投瑞银、万家、申万菱信、兴证全球、天弘、汇添富、建信和西部利得共11家。

尽管指数增强基金整体规模才两三千亿,在整个公募或者指数基金中的占比均不大,但这次证监会却将其纳入目录,这说明监管层对这类产品的高度认可。

对于指数增强基金,我对其一直认可度很高,此前文章中我也反复跟大家分享过,我在自己的持仓组合中配置了非常高比例的中小盘指数增强基金。之所以我如此认可这类产品,主要原因还是在于:

(1)首先指数增强基金业绩确定性强。毕竟紧跟基准指数,业绩差也差不到哪里去,而且从长期来看宽基指数是能够获得不错的Beta收益的,这类产品跌下来敢抄底,不像主动基金我们还担心其风格漂移;

(2)其次A股市场有效性不高,指数增强基金有超额收益。我们投资指数增强基金可以获得Beta收益和Alpha收益的双重加持,长期收益并不差,2019年以来指数增强基金的表现已经证明了这一点,很多优秀的主动基金长期业绩都超不过短期业绩看起来平淡无奇的指数增强基金。

(3)最后一点就是指数增强基金很容易挑选。在指数增强基金如何选?中,我提到一个原则,那就是指数增强基金买中等偏上业绩的产品分散投资就好,业绩太差证明基金经理能力不行,业绩太好证明基金经理可能太飘了,业绩容易不稳定。中等偏上业绩的指数增强产品长期业绩往往要更为稳定。

我的一点期待

从长期来看,A股市场的投资回报并不差,这一点很多研究都已经证明。但问题在于A股市场短期波动太大,投资者要么容易拿不住,要么容易卖飞了,从而指数的长期业绩很难转化为投资者的真实业绩。

虽然个人养老金一般情况下不能取出,确定了这笔钱是长钱,但这些钱仍然可以在这些指数中进行快速调仓切换,老百姓的投资自由度很高。这样很容易出现一个大家担心的情况就是,钱是成为长钱了,但并没有长投的习惯或者投资方式,从而很多投资者依然避免不了追涨杀跌的窠臼,从而造成最终投资收益不理想,个人养老金最终难逃亏损的结局。

在此我想提出的一个建议就是,既然监管层都已经做到这一步了,不妨送佛送到西,为投资者免费提供一些有效的资产配置或者定投策略供老百姓无脑跟投参考。

我们知道,像汇金及社保这样的国家队,其长期投资回报可观,且投资行为理性,并能够做到真正的高抛低吸,也得到了很多老百姓的认可。我在想这些长钱背后的国家投资机构是不是可以为个人养老金投资者提供一些有效的投资或者资产配置策略,供老百姓们免费参考,以引导这些长钱在投资行为上变得更加理性。

随着个人养老金全面推开,老百姓对于权益市场的投资知识参差不齐,有了好的指数基金工具但未必能用好,如果国家能为老百姓提供这样一些非强制性的附加资产配置或者定投服务为大家提供投资引导或者参考,这样可以降低很多老百姓投资权益基金时的盲目性,从而让形式上的“长钱”变成实质上的“长钱”,将颇受老百姓信赖的国家级专业机构投资者的研究成果用来为个人养老金投资进行赋能,我想这将“善莫大焉”。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。