多头的超额机会

作者:发鹏期权说

题图: 发鹏期权说微信公众号

在“接下来会如何?”一文我们定调了近段时间指数会是一个类似2020年7-10月的宽幅消化行情。文中指出指数期权波动率及价格均具备高位韧性,最近这大半个月也基本验证。

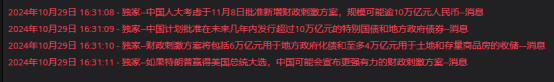

文中还提到新一轮行情需要新的宏观变量,下周即将迎来两大关键事件的指引。分别是下周二的美国总统大选,以及下周一至五的人大会议。对目前的市场来说,前者决定了未来的美元预期,后者决定了政策持续刺激的力度和空间。关于后者,目前市场小作文如下:

近期市场对两个事件都是向好的预期(特朗普上台、财政发力),但是定价上因为国庆前那一波过度兴奋,目前特别是宏观相关的300和50指数相对克制。无论小票方向的指数多妖,300和50指数更能代表宏观定价重心。

横了两周有余,下周事件结果可能会是短期指数走出新一轮运行方向的契机。超预期,则顺势走第二轮,符合或者低于预期则目前的宽幅洗盘时间和区间都有机会扩大。但即便低于预期(按道理不会),只要政策不回到完全冷漠状态,好不容易点燃的权益市场信心即是政策目标,深跌的可能性很小,来了反而要参考2020年下半年抓住机会。

所以,我个人倾向于无论下周事件如何定调,指数的熊牛转换完成的结论都维持。旨在长期主义的权益指数多头,战略上不动摇,战术上则可以多利用短期多空节奏,衍生品波动周期进行持有期收益的增强。

牛市定调下,指数的价格具备韧性,期权的波动率也具备高位韧性。所以未来一段时间,指数多头可以阶段性利用期权备兑策略增收。

专业期权玩家都发现了,最近指数期权有两个典型特征可以大幅增加备兑策略的超额能力。

一是高位韧性的波动率,意味着期权价格整体偏贵。

二是情绪高亢下,虚值认购的持续高估(更贵)。

对于期权新玩家来说,想更进一步了解期权备兑策略的操作细节,详见本条推送的次文“期权备兑策略详解”。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。