央国企指数全梳理~

作者:指数猫

题图: 指数猫微信公众号

最近市场风格变幻莫测。

北证50成为市场的“最靓仔”,率先突破10月8日的高点,自9月24日金融发布会以来,涨幅高达111.9%。

创业板的表现也不俗,涨幅达到了45.6%,超越了一众宽基指数。

不过,当前市场中很多大幅上涨的股票,主要是没有实际业绩支撑的科技概念股。

此前,知名投资人李蓓曾警告普通投资者,高位追逐热门题材和行业,极易被“割韭菜”。

相较而言,很多专业人士更加看好央企和国企指数。

当前央行的“子弹”已就位,政策也明确鼓励央企发挥带头作用,多家央企和国企已响应政策,进行回购或增持。

9月24日,证监会还就《上市公司监管指引第 10 号——市值管理(征求意见稿)》公开征求意见,要求上市公司提升质量、经营效率和盈利能力,推动投资价值提升。

尤其对于主要指数成分股公司,要求披露市值管理制度,长期破净的公司需披露估值提升计划。

央企和国企的重估潜力仍然相当可观,今天我们就来详细梳理一下这些央国企指数。

01

国企和央企有什么区别?

我们首先需要了解央企和国企的基本概念。目前,国务院国资委直接管理的央企仅有98家,是真正的“中字头”企业。

国企的范围则要广泛得多,根据国家统计局发布的统计年鉴,截至2022年,国有控股企业多达36.2万家。

在资本市场中,对央企的界定相对宽泛。

沪深两市共有475家中央国有企业,我们将由国务院国资委和中央国家机关实际控制的这些企业统称为“泛央企”。其中,市净率低于1(即破净)的企业有65家,占比约14%。

地方国资委和地方政府控股的地方国有企业有1008家,其中破净企业191家,占比约19%。

央企数量有限,但常在关乎国家安全和国民经济命脉的关键行业中占据支配地位。

以石油行业为例,中石油、中石化等央企在石油勘探、开采、炼制到销售的整个产业链中都占据主导地位,这确保了它们拥有更为稳定的收入和业务,受市场波动的影响相对较小。

相比之下,国企数量众多,质量上存在较大差异,单个国企的实力往往难以与央企相媲美。

02

港股央企指数

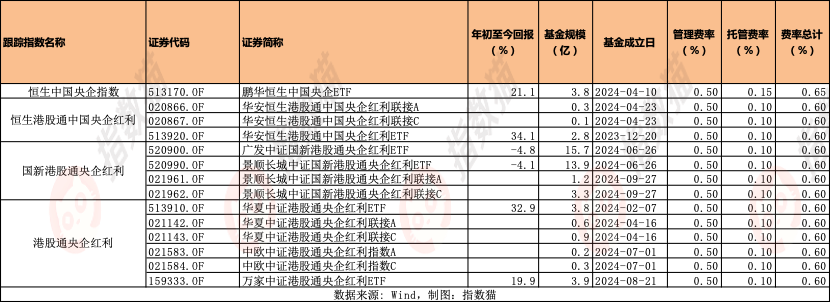

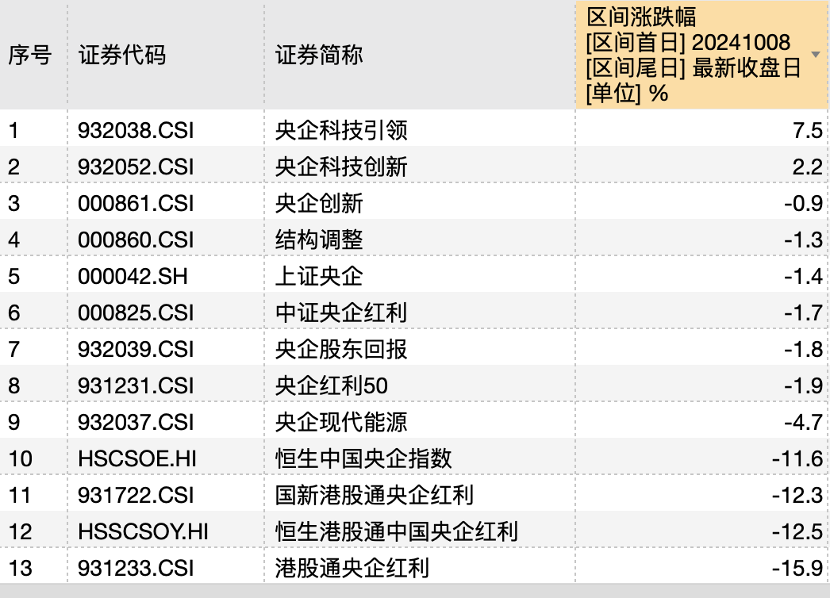

我们先来看央企相关的指数,目前市面上名字中包含“央企”且有跟踪产品的股票指数共有13个。

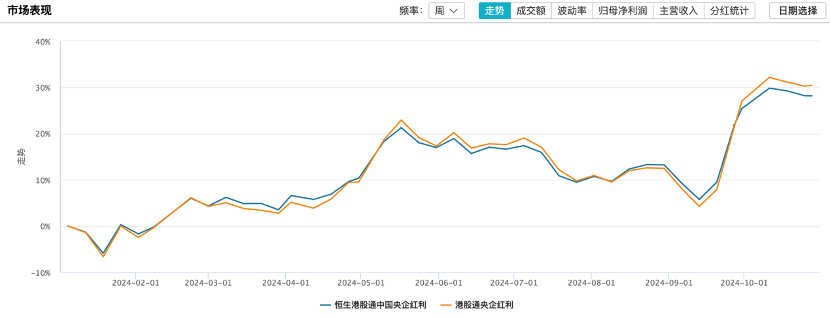

今年港股中的央企指数表现尤其亮眼,年初至今的涨幅均超过20%。

这与港币的货币因素关系不大,港股央企指数的交易币种为港币,年初至今港币兑人民币小幅升值。

更大的可能是受到港股整体强势表现的影响。恒生指数今年以来上涨20.8%,而沪深300指数涨幅为15.5%

从股息率来看,港股通成分股的股息率整体高于A股,这也可能更吸引红利投资者。

港股的央企指数共有4个,其中3个是红利指数,分别是:

1. 恒生港股通中国央企红利

2. 国新港股通央企红利

3. 港股通央企红利

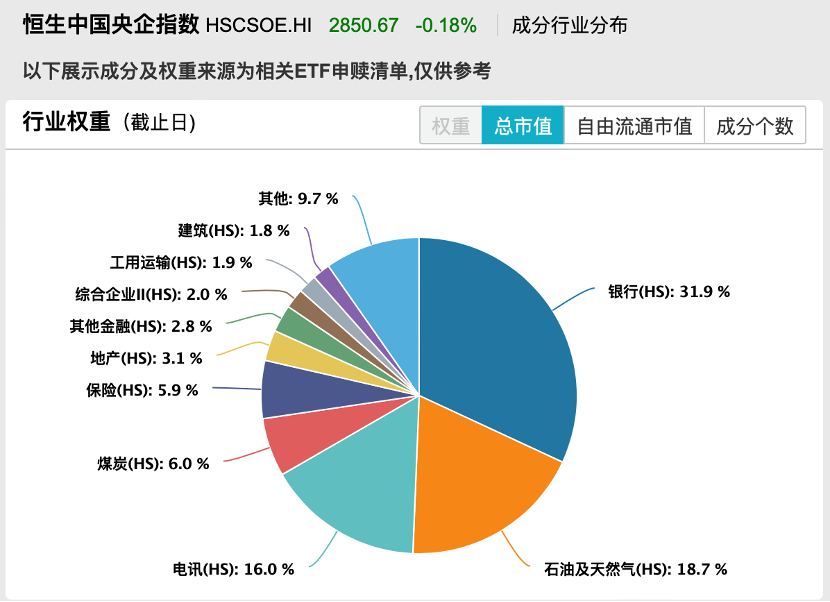

“恒生港股通中国央企红利”和“港股通央企红利”都重仓金融板块,其中前者的金融板块集中度更高,银行和非银金融占比近50%;而“港股通央企红利”金融板块占比在37%。

两者今年走势相近,今年“港股通央企红利”回报稍高,主要是9月底的行情表现较为强劲。

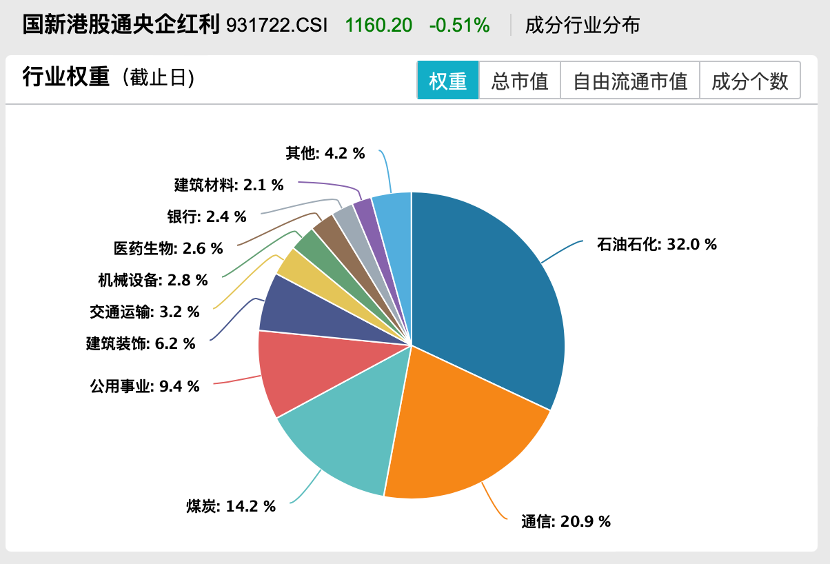

国新港股通央企红利则更偏向能源板块,石油石化行业权重达到32%,通信(20.9%)、煤炭(14.2%),银行仅占2.4%。

今年在港股,金融行业是表现最好的板块之一,能源行业表现也不错,但微弱于金融板块。

恒生中国央企指数是唯一一个名字中不带“红利”的央企指数,但同样重仓传统高股息板块。

从估值来看,重仓能源的国新港股通央企红利估值最高,PE为7.7倍,PB是0.8倍,恒生中国央企指数次之,PE为6.5倍,PB是0.6倍。

四个指数的股息率接近,均在6%以上,最高的是“恒生港股通中国央企红利”。

追踪这些港股央企指数的ETF都是在过去一年内成立的。

03

A股央企指数

A股有9个央企指数,其中3个是红利指数,分别为:

1. 中证央企红利

2. 央企红利50

3. 央企股东回报

中证央企红利重仓银行,股息率最高;央企红利50则不包含银行,而央企股东回报的银行占比很小,仅2.2%。

银行是这两年涨幅最大的板块之一,政策利好使银行基本面得到改善,喜欢银行的投资者可以关注中证央企红利。

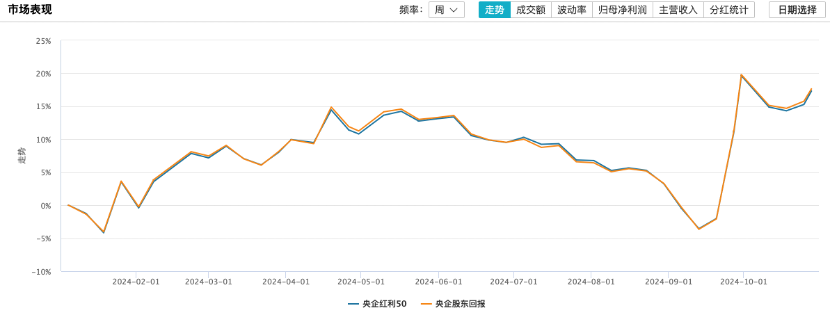

“央企红利50”和“央企股东回报”在行业分布上较为广泛,重仓煤炭、钢铁、建筑装饰等领域,前十大成分股也几乎重合,走势接近。

从股息率来看,央企股东回报为4.1%,略高于央企红利50;从估值看,央企红利50的PE为12倍,也比央企股东回报高。

其他6个央企指数各有侧重:

- 上证央企:由沪市上市的50家央企控股上市公司组成,重仓银行业(27.8%)和公用事业(13.1%)。

- 央企现代能源:选取业务涉及现代能源业的50家央企组成,重仓公用事业(45.9%)、电力设备(14.4%)和石油石化(12.7%),重仓股主要包括长江电力、国电南瑞等,很像一只电力指数。

相比上面介绍的指数,“央企创新”、“央企科技创新”、“结构调整”、“央企科技引领”都更侧重科技创新属性。

在区别上,“央企创新”和“结构调整”相对保守一些,传统红利型行业(如建筑装饰、公用事业等)与成长型行业平分秋色,行业分布较为均衡。

这两个指数在市场环境好的时候,具有较强的进攻性,而当市场环境一般时,基建相关的央企可以贡献稳健的利润,形成攻守兼备的局面。

特别是“央企创新”中建筑业的占比达到19.4%,明显高于“结构调整”的9.8%,这使得“央企创新”更偏防守型。

从估值角度看,这两个指数相差不大,市盈率(PE)约13倍,市净率(PB)约为1.4倍,股息率都在3.3%左右,结构调整相对会高一点。

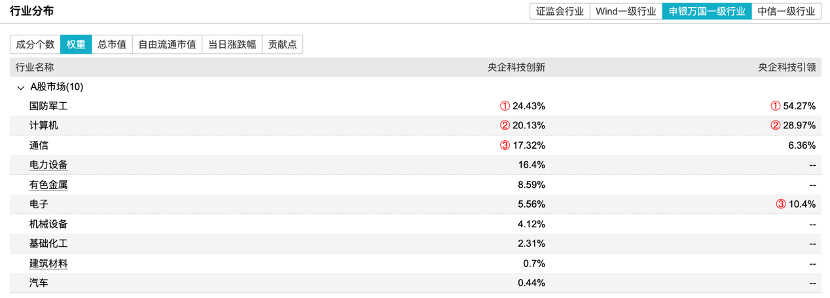

“央企科技创新”和“央企科技引领”则更突出国防军工与计算机行业的比重,成长风格显著,可以视为“军工+信息科技”的特殊组合。

其中,“央企科技引领”的行业分布更集中,军工权重超过一半,军工和计算机合计占比超过80%。

这两个指数的估值也相对较高,“央企科技引领”的市盈率达到54.7倍,市净率为3.9倍,是所有指数中估值最高的;“央企科技创新”市盈率为23.9倍,市净率为2.1倍。

虽然“央企科技创新”和“央企科技引领”年初至今表现相对落后,但自10月8日以来,随着市场风格转向科技成长,反而跑赢了其他央企指数。

目前,追踪A股央企指数的ETF主要包括以下几种:

04

国企指数

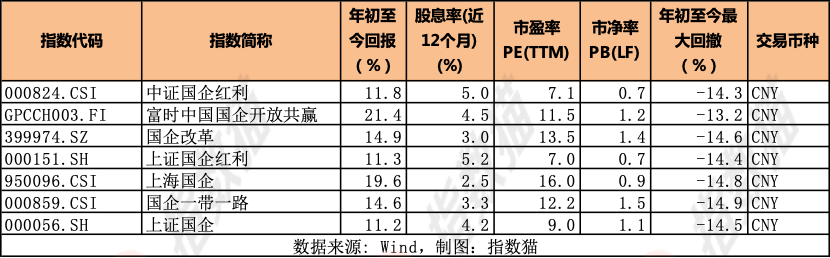

国企指数方面,指数名称里包含“国企”,且有产品追踪的指数共有7只。

港股国企指数表现最佳,富时中国国企开放共赢指数今年涨幅达到21.4%。

这个指数由80只A股和20只港股组成,股息率约为4.5%,前五大成分股占比接近一半,其中中石油和中石化占了30%以上的权重。

十大重仓股全是中字头企业,充分受益于“中特估”。

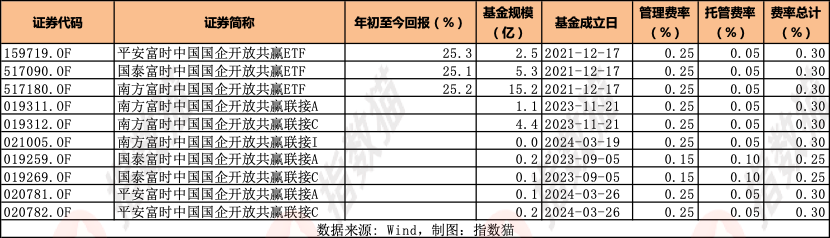

目前,追踪富时中国国企开放共赢的ETF主要包括以下几种:

A股的国企指数有6个,其中2个是红利指数:

- 上证国企红利:上交所选股,煤炭、银行和交通运输合计权重76%。

- 中证国企红利:选股范围更广,集中度相对较低,煤炭、银行和交通运输的权重为55%。

两者的股息率均在5%左右,估值也相近,PE约为7倍,PB在0.7倍。

非红利指数方面,上证国企由上证地方国企50指数和上证中央企业50指数组合而成,涵盖了沪市100家大型国企上市公司。

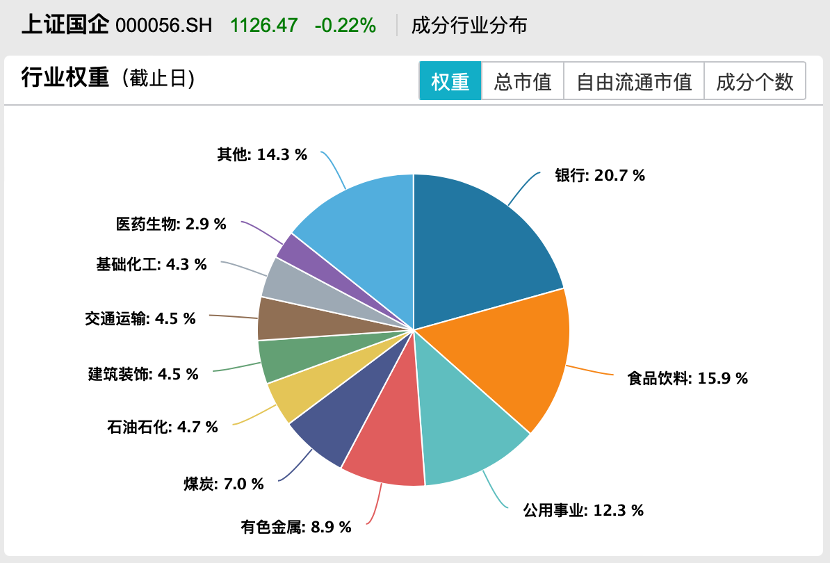

从行业分布来看,除了银行(20.7%)的比重较大,食品饮料(15.9%)也占有重要位置,主要是因为贵州茅台是该指数的第一大重仓股,权重高达10%。

这意味着上证国企受白酒板块的影响较大。

上海国企主要选取上海市国有企业上市公司为样本,反映上海国企的整体走势,整体偏向小盘风格,市值100亿以下的成分股数量占比过半,PE为16倍,相对较高。

“国企改革”更加注重科技创新,进攻性较强,估值也相对较高,市盈率(PE)为13.5倍,其重仓股包括中信证券、五粮液、紫金矿业、招商银行、万华化学等。

“国企一带一路”则偏向基建和周期性主题,建筑装饰和有色金属是其中最大的两个板块,合计占比超过20%。

值得注意的是,相对而言,“国企改革”和“国企一带一路”持仓中的中字头企业相对较少,在中字头行情中可能会落后。

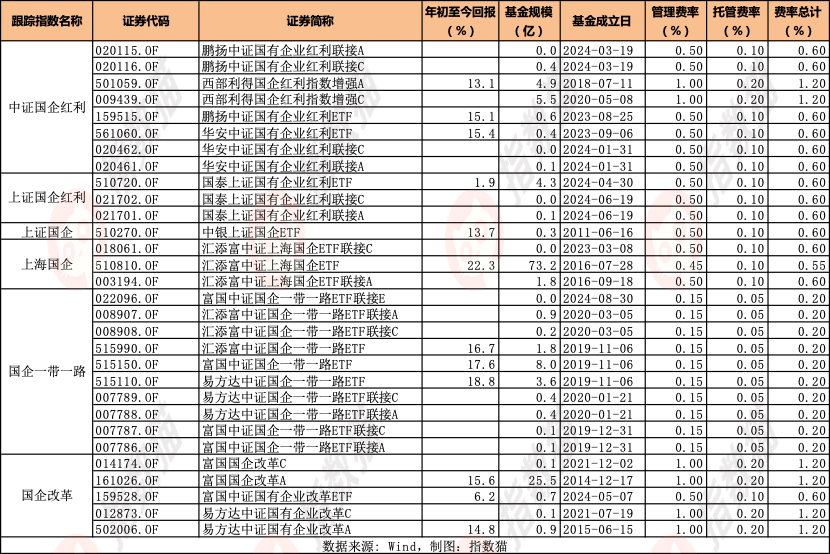

目前,追踪A股国企指数的基金主要包括以下几只:

05

基建指数

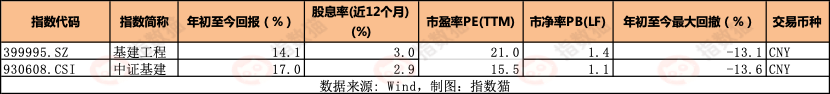

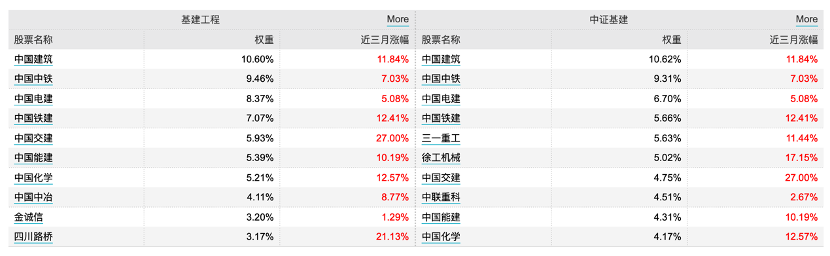

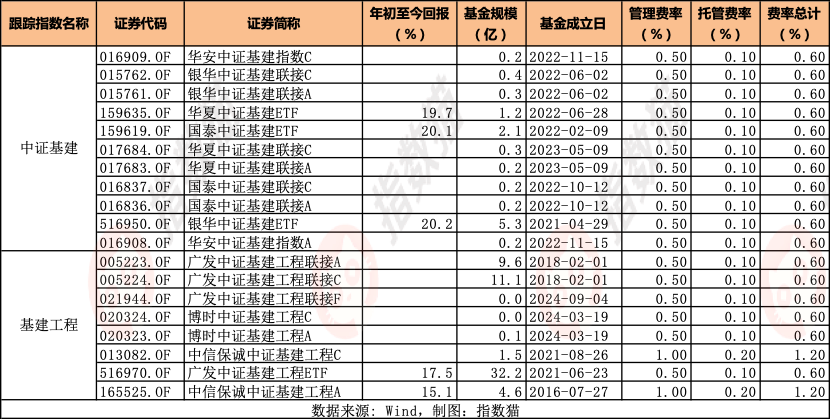

基建指数也与央国企紧密相关,主要有两个:

- 基建工程:重仓建筑装饰行业,集中度极高,达到95%。

- 中证基建:行业集中度相对低一些,重仓建筑装饰(70%)和机械设备(25%)。

两个基建指数"中字头"属性突出,成分股如中国建筑、中国中铁等都是全球领先的基建央企。

跟踪基金主要是这些:

06

总结

1. 港股央企指数:今年整体表现优于A股,股息率接近,都是6%+。三个红利指数中,恒生港股通中国央企红利和港股通央企红利重仓金融板块,国新港股通央企红利则更偏重能源。

2. A股央企指数:红利指数中,中证央企红利重仓银行,股息率最高;“央企创新”、“结构调整”攻守兼备,“央企科技创新”、“央企科技引领”的国防军工、计算机占比突出,成长风格显著。

3. 港股国企指数:富时中国国企开放共赢集中于中字头企业,四桶油、基建板块、两大运营商的表现基本决定了指数的表现。

4. A股国企指数:红利指数方面,上证国企红利的股息率最高。上海国企指数偏向小盘风格,“国企改革”更强调科技创新,“国企一带一路”则侧重于基建和周期性主题。后两个指数中,"中字头"企业的占比较低。

5. 基建指数:基建工程的集中度非常高,受建筑板块的影响较大。中证基建相对分散,不仅包含建筑企业,还纳入了基建产业链上生产挖掘机等设备的企业。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。