A股成长最后一个洼地,葛兰们还有机会?

作者:不在此山中

题图:不在此山中微信公众号

看到标题,小伙伴肯定顿悟,我说的就是医药。

这个曾在中证十大行业排行第二,唯独没干过主要消费的行业,这几年异常水逆。

在成长属性、刚需特质、口罩加持的N重buff加持下,医药盛极一时。

爬得越高、跌得越重。

这几年,成长回撤、医药反腐、带量采购让这个板块一直没怎么起来。

9月24日,超预期的“组合拳”,针对资本市场的刺激政策,打开了A股绝地反击的大门。 市场情绪迅速被激活。

如果说上证指数是A股的旗帜,那创业板就是成长板块的代表。

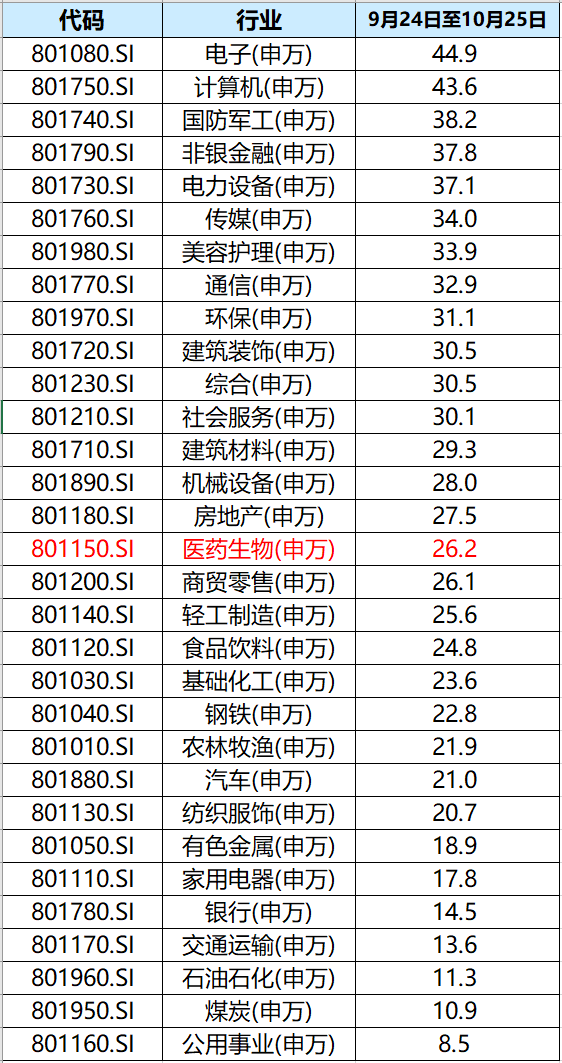

9月24日至10月25日,创业板指(399006)飙涨了46.28%,但医药才涨了26.22%。

贴一张这段时间,申万31个行业涨跌幅,大家感受下:

可以说,医药是成长板块中垫底级的存在。

这波反弹,有人还没解套,有人刚解套,有人踩了风口赚了一波,有人踏空,迟迟不敢入场。

不少踏空的小伙伴明显急了,这时想进场,还能买什么?

我想了下,如果行情继续迈进,一定是成长板块充当排头兵。

因为,大象起舞太难了。

成长板块中,一是我10月15日提到的芯片,很幸运,10月16日至10月25日,短短几日,芯片涨了9.57%。

还有就是医药板块,坦白说,在行业配置中,医药是我较重的一环。

虽没有抄底抄在了半山腰那么悲壮,也算是一脚踩进了深坑。

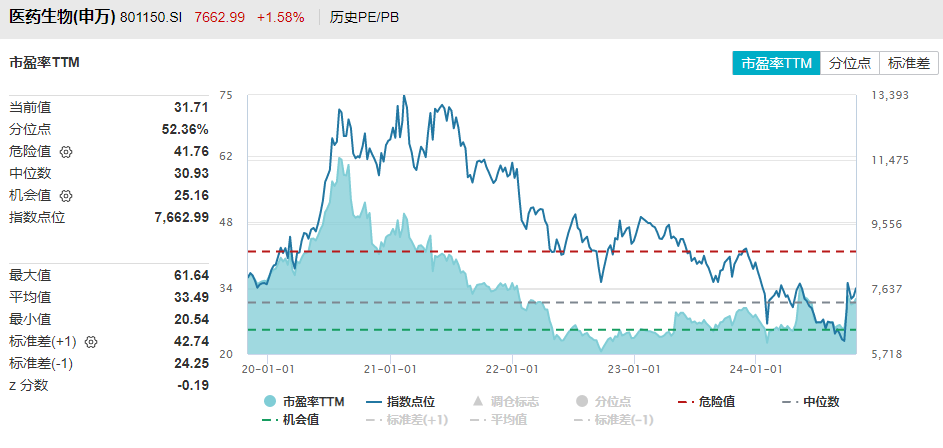

那,反弹了20%+的医药现在什么位置?

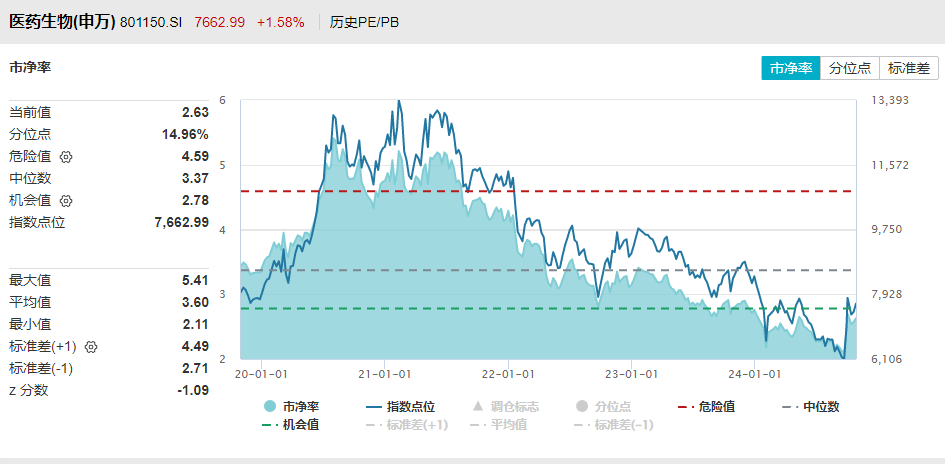

市盈率31.71%,五年百分位是52%,市净率是2.63,五年百分位是15%。

估值百分位上,市盈率中等,市净率很低。

这块有点专业,我解释下。

市盈率是市值/盈利。市净率是市值/净资产。

市盈率高是因为盈利下滑,其实这也就是大家说的“成长陷阱“。

一般来说,成长股估值高于价值股,原因是成长股被赋予了较高的增长预期。

常言道,期望越大,失望也就越大。

一旦增长不及预期,就会估值和盈利的双重下跌,即:“戴维斯双杀”。

这里的估值,你可以理解成人们对它成长的期望。

医药的市盈率高,是因为这几年医药业绩在下滑,市净率低是因为股价的跌幅大于净资产的跌幅。

芒格有句名言:反过来想,总是反过来想。

反之,如果业绩停止下滑,甚至,如果三季度爆出来,医药业绩有所回升,那估值和业绩就是双重叠加的“戴维斯双击”。

那么,业绩情况如何呢?以下是WIND的盈利预测,仅供参考。

可以看出,从2024年开始,一致预期医药行业净利润有回暖趋势。

有句话叫,垃圾是放错了地方的宝藏。只要给低于垃圾的价格,也值得出手。被市场弃之如敝履的医药由于基数低,如果三季或年报业绩超预期,很可能是给点阳光就灿烂。

那如果想配点医药的话,主动基金or被动基金?

前些年,主动基金风生水起,这几年,被动基金又大行其道。

背后原因,我们之前分析过,主动基金主要是质量、成长风格,随着近三年这两个风格的没落,主动基金表现差强人意,反而是价值基金脱颖而出。而“价值“也是2019那波大家看不上的存在。

投资就是在玩这种“涨久必跌,跌久必涨“的游戏。

之前文中说过,医药类由于细分行业众多,业绩良莠不齐,专业性强,投主动基金效果更好。

并且,从历史业绩来看,医药领域确实是被动跑不赢主动。

几年过去了,医药板块起起伏伏,回头再看,主动VS被动,结果如何?

就拿名气最大的葛兰来说:

五年时间,她的中欧医疗健康明显跑赢了中证医药、申万医药生物和与她最具可比性的中证医疗,还跑赢不少。

做个小结,底部反弹至今,成长板块遥遥领先,而在众多成长行业中,医药还是个相对洼地。从基金类别上看,医药行业主动基金历史表现要好于被动。

That’s all.

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。