Model Portfolios:拥抱资产管理的工业化时代

作者:券业星球

题图: 券业星球微信公众号

这是券业星球「基金投顾系列」文章的第三篇,也是整个系列里面最重要的一篇。以下正文。

● ● ●

BLK是全球最大的资产管理公司之一。

在高度工业化的海外资管市场,这家公司的被动化资管业务模式,让它看上去更像一家指数公司。除了提供一系列基于不同敞口的ETF之外,它还向全球的财富管理机构和投资顾问提供Model Portfolios(标准策略组合),当组合调仓或触发再平衡,所有接入Model Portfolios的投顾账户都会同步收到指令,在市场开盘的第一时间执行交易。

● ● ●

像搭积木一样做资产管理

为了服务于蓬勃增长的全球资产配置需求,资管机构可以选择共同基金(Mutual Fund)、ETF这种单品形式来发行产品,也可以通过在成千上万个顾问账户,在账户下的组合中间采用不同资产配比的方式来完成任务。

通常,海外标准的独立管理账户(SMA)所采用的底层策略就是各种各样的Model Portfolios,而Model Portfolios的底层,就是各种各样的ETF和指数基金。

对于一个希望获得资产配置方案的个人投资者来说,他至少有三个选项,这里统一用BLK旗下的产品和组合来举例:

❶ 共同基金。如全球配置基金MDLOX (Global Allocation Fund),多元资产配置收益型基金BAICX (Multi-Asset Income Fund) 等等。

❷ ETF。经典的AOA/AOR/AOM/AOK系列。该系列ETF追踪的是股债混合资产配置指数,底层资产的构造基本相似,资产比例有所不同。

❸ 一系列基于标准策略的Model Portfolios。通常来说,Model Portfolios组合底层是块状的资产,标的数量在20个以内,主要是ETF。

对于资管机构来说,基于Model Portfolios来构建组合就像搭积木,只需在已有的品种上面进行比例搭配,就可以推出新的组合,比起共同基金,行政审批更少、操作门槛更低。

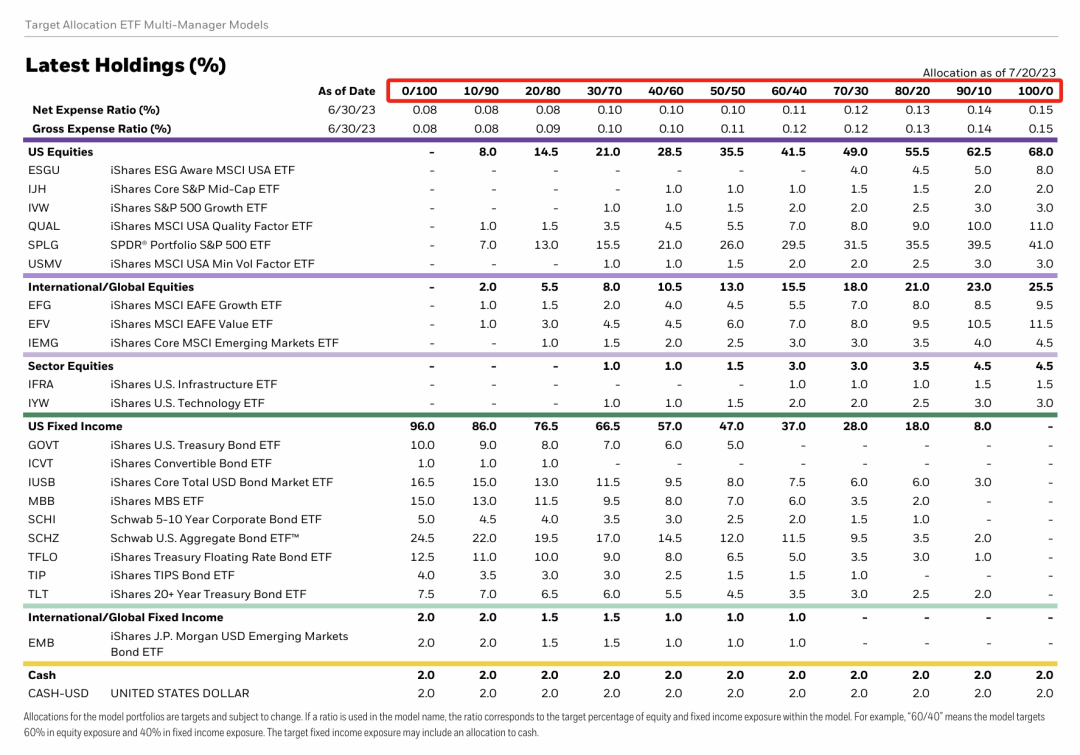

一般来说,基于共同基金的标准资产配置产品,标配高、中、低风险三个基本款,但是BLK的「ETF目标配置系列」Model Portfolios,以10%权益为阶梯,推出了11个组合(权益中枢分别是100%、90%、80%……20%、10%、0)。

■ BLK 旗下 Target Allocation 系列 Model Portfolios

■ BLK 旗下 Target Allocation 系列 Model Portfolios

这种简单的组合构建方式当然也有一些代价,就是放弃了很多运用复杂工具的机会,比如衍生品的运用。

如果投资者对于产品策略有更复杂的需求,那么可以转而寻求BAICX这样的传统共同基金单品。

● ● ●

越简单,越有效

如前文所说,Model Portfolios的基本构建模式是在不同资产/敞口的基础上搭积木,他们称之为「Building Blocks」。

这是当下海外头部资管机构的标配业务,也是资管和财富市场走向工业化的产物。这种高度工业化机制的形成,本质上反映的是专业分工的细化。

过去20年来,海外大型资管机构基本都在做两件事,一是建设自己的投顾队伍、大力推行数字化,二是专注于提供工具型产品,两者都是为了适应被动化、低费率的行业生态。

在Model Portfolios的模式下:

❶ 资管机构提供更多样化的投资解决方案,而不只是推销单个产品。

❷ 理论上,资管机构也不再直接服务于客户。服务的过程,交给了订阅组合的代销渠道和投资顾问。

另一边,Model Portfolios解放了投资顾问,让他们有更多的时间去接触客户,实施更上层的财务规划,而不是把时间花费在对细分资产组合的雕琢上面。

换言之,在分工足够细化的财富管理市场里面,逐渐分离出几类不同的机构或角色,他们的工作准则分别是:

❶ 提供产品的机构(资管机构),以产品/策略为中心。

❷ 支持顾问展业的机构(TAMP),以顾问为中心。

❸ 直接服务于客户的机构(财富管理机构、基金销售机构、RIA等),以客户为中心。

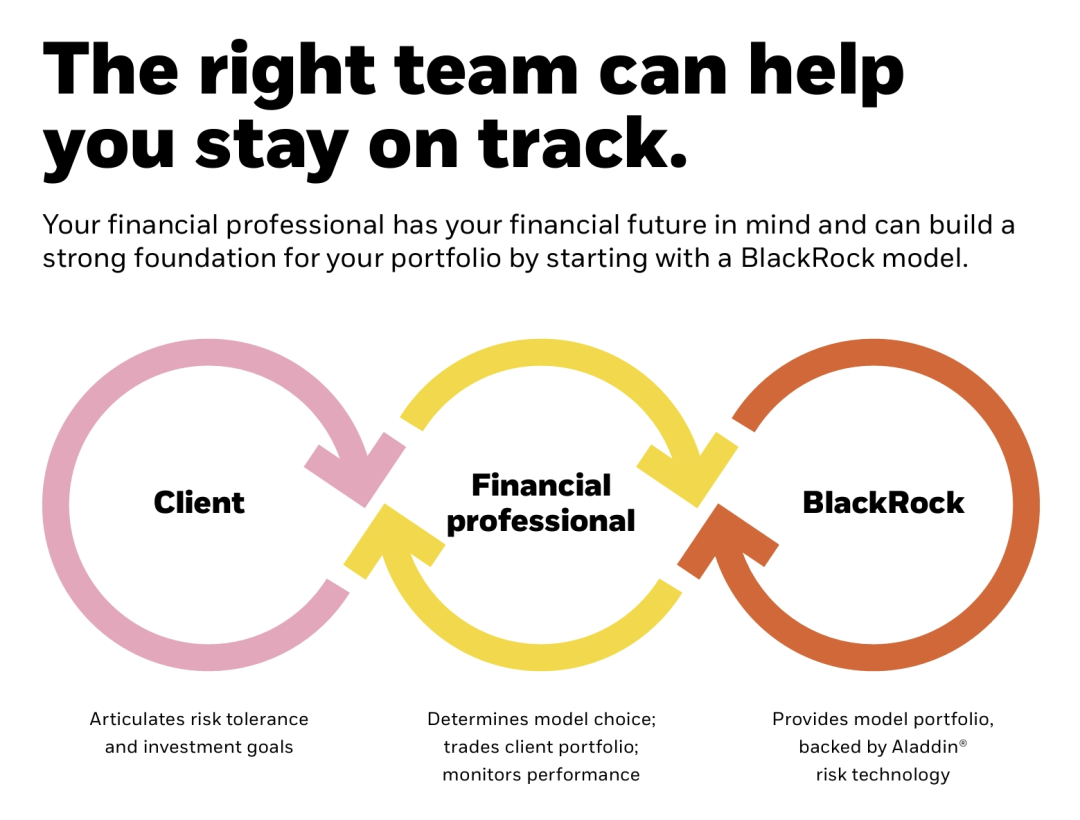

■ Model Portfolios 模式下资管机构、投顾、客户之间的关系

■ Model Portfolios 模式下资管机构、投顾、客户之间的关系

● ● ●

组合设计和渠道分发

Model Portfolios的精髓在于提高资产的分发效率。分发效率就是,一句话能说清的事情,不用再讲第二句。

因而Model Portfolios组合设计的关键是——建仓、调仓规则清晰,底层尽量采用指数型产品,保证策略可执行。

这就好比那些擅长穿搭的人,最爱的其实是基本款,预期稳定,不会踩雷。

慢慢大家发现,资产管理的尽头是资产分发,经营产品的机构,最后成了发出调仓信号的机器。这就是所谓「资产管理的工业化」。

对于组合的分发,任务就完全交给了销售渠道、投资顾问。而找到客户的真实需求场景,是分发的关键。

所以海外财富管理机构的包装好的、给客户呈现的Choice,通常是这样一组:财富保值(Wealth preservation)、成长回报(Risk-controlled growth)、定期现金流(Income)、通胀保护(Inflation protection),等等。

● ● ●

Model Portfolios本土化的关键

虽然中国资管市场的很多惯例、传统高度效仿海外,但是本土化过程中需要一再考量市场土壤的差异。

比如,在不能确定真实退休年龄的情况下,其实所有的目标日期策略和产品,都是没有意义的。

再比如,拿组合设计来说,海外常见的股债80-20组合显然也完全不能挪用。虽然我们的「固收+」将股债配置比例颠倒过来,80的债20的股,依然没有扛住市场的波动,这几年一言难尽。

总的来说,中国资产+海外模式,不一定是错误答案,但是本土客户需求会有差异,资产组合的颗粒度也必然不同。

Model Portfolios提供的是配置型敞口,但在国内,它需要考虑一个很现实的情况,就是大部分时候,资管产品靠【基础品类】来推动。比如2024年,就是QDII股基/红利/短债/美元债/股票ETF,轮番上阵,抓住机会就能做大规模。

投资者对于陌生资产的关注和熟悉需要有一个过程,而这个过程靠投教是很难起作用的。靠什么呢?

涨,大涨,一骑绝尘的大涨。

所以在眼下这个阶段,基于单一策略或者单一资产的组合,会有很大的机会。大部分人对于资产的认知是一块一块建立起来的。更具体点说,只有当红利、黄金、美股、美债都出现过大幅的上涨,一个囊括这些资产的复杂组合,才有可能被人接受。

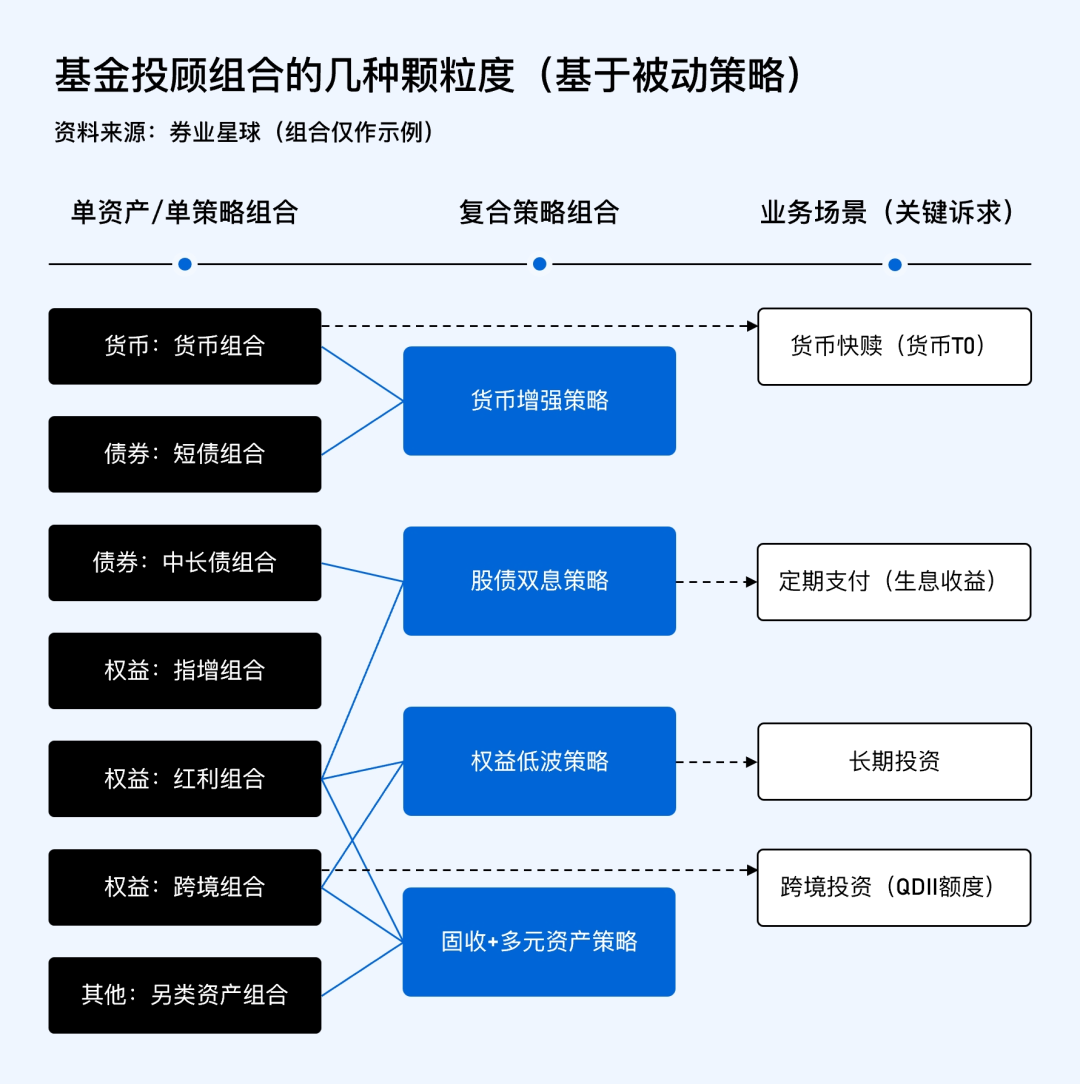

因此,这里的要点在于组合的颗粒度,在于品类的把握。下面我用一张图来说明资产组合与需求场景之间的关系。

图的最左边是单一资产/单一策略的组合,满足客户最简单直接的投资需求。在这个场景下,客户需要知道自己投的是什么,账户的总规划师是客户自己。我们的基金投顾业务当下还处在这个阶段。

图的中间(蓝色部分)是根据不同资产的特性构建而成的跨资产组合,比如【高息股+债券】的组合,长期来看主要服务于客户持有资产「吃息」的需求。这是基金投顾的未来。

理解了短期和长期、海外经验和本土实践的差异点,就能够更好地运用Model Portfolios这个拥有巨大潜力的工具。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。