龙湖集团,民营房企反弹先锋

作者:丫丫港股圈

题图:丫丫港股圈微信公众号

最近的行情实在太猛烈,涨出了很多见证历史的时刻。

地产之前作为拖累大盘的板块,如今算是挺起了一把腰杆,成为主力军之一。

我们之前在接近底部的位置已经提过两个央国企背景的房企,《丘栋荣一季度大幅加仓保利发展》《建发国际,还在增长的房企》。在市场不景气的时候,地产中质地较硬的央国企下跌有底,业绩坚韧,风险有限。

而当市场反转,政策放松,大家可以不再那么关注安全性,那么前期跌的更惨的,没有背景的民企反而会是弹性更强的品种。

如今房企销售还能一直稳居前十的民企,大概就是龙湖集团了。虽然还有一个滨江集团,销售业绩也进入了前十,但是模式上以合作开发为主,权益占比太低,按照权益销售金额则跌出前10。

当市场反转后,龙湖集团股价可以说是一马当先,一飞冲天。反弹3天累计涨幅接近翻倍。地产已经算是众多板块中的反弹先锋,而龙湖是地产中的反弹先锋。当然,在激烈的情绪下,更差的快倒闭的一些房企反弹更为惊人,除非纯市场博弈,不然最好还是对企业质量上有点基本要求。

一、民营房企的为数不多的硕果

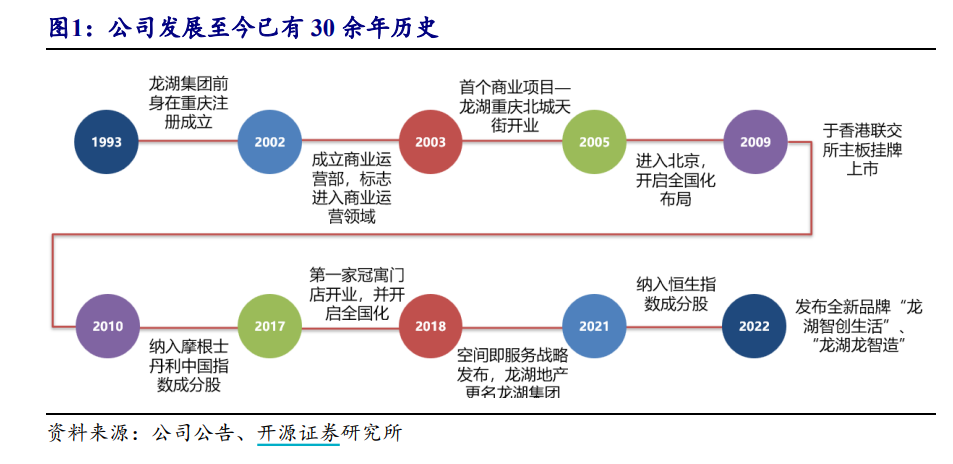

龙湖集团 1993 年起步于重庆,2005 年龙湖进入北京、成都市场,开启全国化布局。

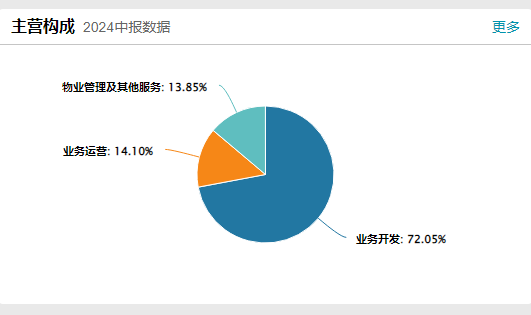

如今公司形成了三大主营业务,分别为开发业务(地产开发)、运营业务(商业投资+长租公寓)、服务业务(物业管理+智慧营造)。当然核心业务还是房地产开发,今年上半年收入占比达到72%,去年底则占到了86.2%。

如今公司形成了三大主营业务,分别为开发业务(地产开发)、运营业务(商业投资+长租公寓)、服务业务(物业管理+智慧营造)。当然核心业务还是房地产开发,今年上半年收入占比达到72%,去年底则占到了86.2%。

地产业务之所以占比大幅下降,一方面是开发业务在大环境中承压,连续两年同比下滑;另一方面则是运营业务表现亮眼,近5年复合增长率达 25%。从 2018 至 2023 年期间,运营及服务业务营收占比不断上升,2023 年运营及服务业务营收占比 13.8%,相较于 2018 年增长 7.7 个百分点。2024年上半年占比进一步提升至14.1%。

先说说地产开发业务。

公司的创始人同时也是持有43.99%股权份额的大股东吴亚军,据说创办龙湖是因为她一次糟糕的买房经历,哪哪都不满意,她认为如果自己做开发商,盖的房一定不会这么差。

龙湖集团首个项目花园南苑开始,其广告口号是“善待你一生”,该项目被定为重庆“小康社区”示范工程 。直接就打出名气,也打下了龙湖追求品质的调性。

后来的龙湖一直以产品、品质和服务著称,践行“匠心龙湖”的产品理念。虽然在地产高周转时代也有点不好的声音,但是整体来说打造优质项目,龙湖还是有这个水平和实力。龙湖在2022年凭借高品质的人居体验跻身克而瑞 “中国房地产企业产品力 TOP100”榜单 TOP2。

不过近几年的地产行业遇冷大家也都清楚,龙湖也不能幸免。

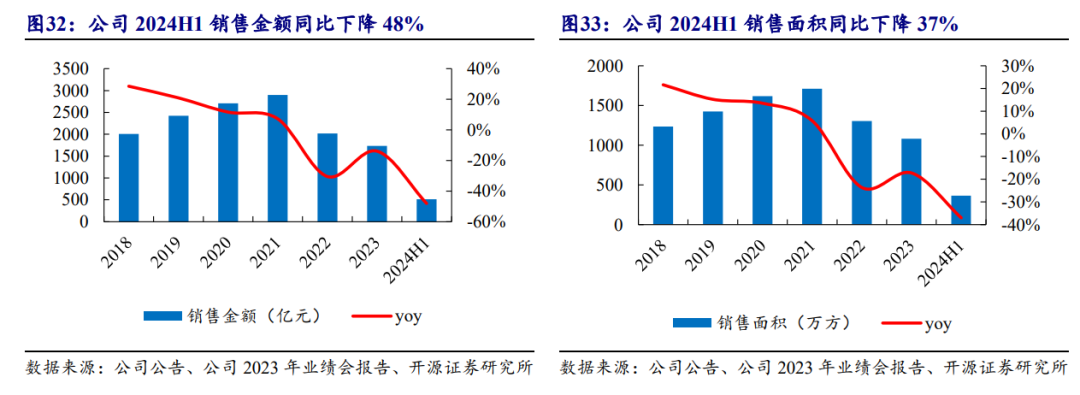

龙湖的销售数据从 2022 年起持续下滑。2023 年公司全口径合同销售额 1735亿元,同比下降 14%。全口径销售面积 1080 万方,同比下降 17%。销售均价 16069元/平米,同比增长 4%。2024 年上半年销售金额 511.2 亿元,销售面积 365.5 万方,同比分别下降 48%、37%,销售均价降至约14000 元/平米。根据克而瑞 2024 年 1-6月全口径销售金额榜单,龙湖排名第10。

但是地产不景气这是整个行业的问题,非战之罪。

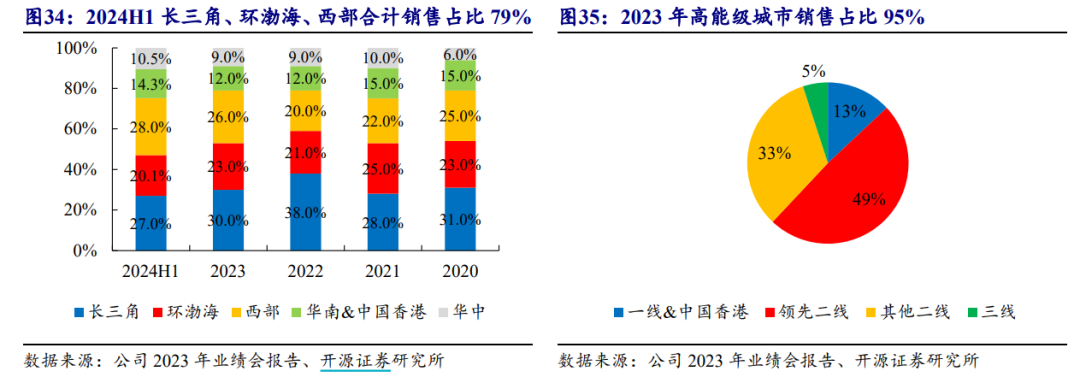

面对这样的大环境,龙湖主要通过把握核心区域、核心城市,把资源花在刀刃上,保存核心实力。龙湖在长三角、环渤海、西部三个区域,2020 年以来持续保持销售占比 75%以上。同时聚焦核心城市,2023 年一二线城市销售占比达 95%。且公司不断深耕所在城市,22城进入当地备案排名 TOP10。

再说说龙湖另一块核心业务龙湖商业,如前文所述,这些年表现不错。

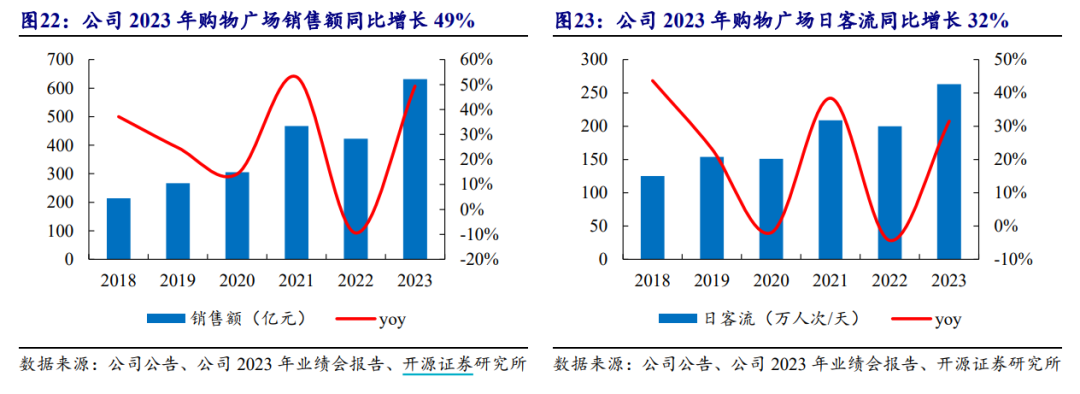

2023 年公司购物广场销售额 632 亿元,同比增加 49%,同店同比增加 30%;平均日客流 263 万人次,同比增长 32%,同店同比增加 28%;2023 年购物广场租金收入102.8 亿元,同比增长 9%,租售比16%。2019-2023 年,公司购物广场的租金收入CAGR 达 21.3%;整体出租率 96%,较 2022 年底增长2个百分点。

截至 2023 年底,龙湖商业已进入 30+城市。累计获取 141 座购物广场,其中已开业运营 88 座购物中心,累计已开业建筑面积达 797 万方。2024 年计划新开 14 座购物广场,其中 8个重资产、6 个轻资产项目,预计总建筑面积可达 951 万方。从城市结构来看,依旧是聚焦高能级城市,一、二线城市占比达 96.6%,深耕的长三角及华西区域占比约 75%。

二、先活下去

据说龙湖的老板曾经问过一些大佬,怎么做大企业,得到的回答是一直活下去,企业自然就大了。

这些年,地产行业遇到的困难是历史级别的,但从龙湖的表现来看,确实是稳自当头。在行业普遍高周转高杠杆,情绪高昂的时候,龙湖就像是老股民遇上了大牛市一样,反而谨慎为先。

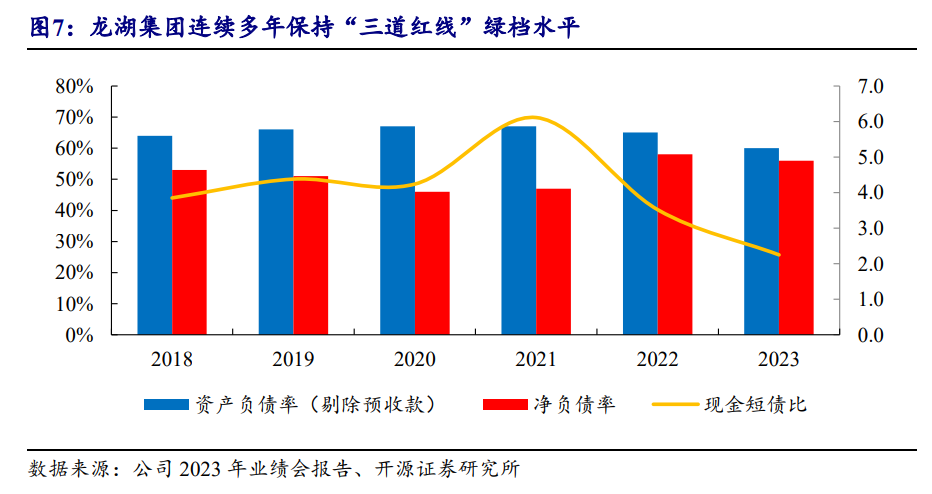

龙湖一直坚持高度自律的财务策略。可以看到在“三道红线”的政策出来前,龙湖就是“三道红线”绿档水平。现在已经保持7年绿档。截至 2023 年底,龙湖在手现金为 604 亿元,现金短债比 2.25 倍,净负债率 56%,公司剔除预收款后的资产负债率 60%,达到近六年来最低水平。

去年,在不少房企暴雷违约的情况下,龙湖提前偿还72亿港币贷款,境内到期公司债全部还清。而后又成功在境内发行23亿元中期票据,票面利率3.50%-3.66%,成为少数仍可在公开市场发行债务的民营企业。

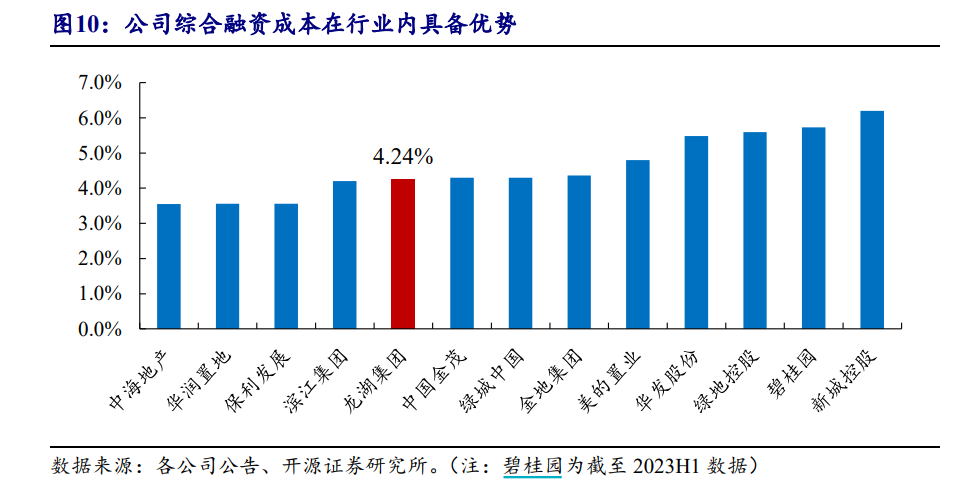

同时,公司平均贷款年限进一步拉长 1.18 年至 7.85 年,截至 2026年底,公司无境外到期债券。公司平均借贷成本持续保持 4.24%的低位。以民营房企的背景,融资成本却可以和一些央国企有得一拼。

可以说从债务层面和自身的财务情况,龙湖确实是把长久地活下去当做了核心思想。

在改善财务状况的另一面,是龙湖对地产业务的收缩。

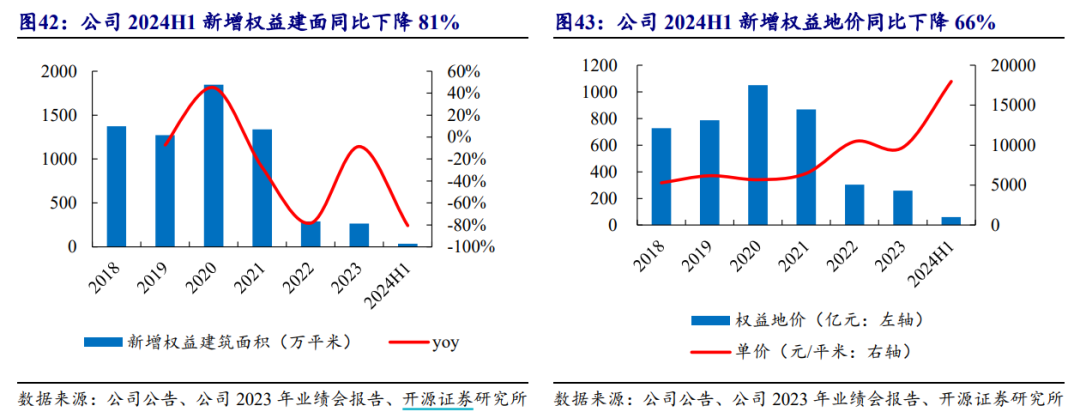

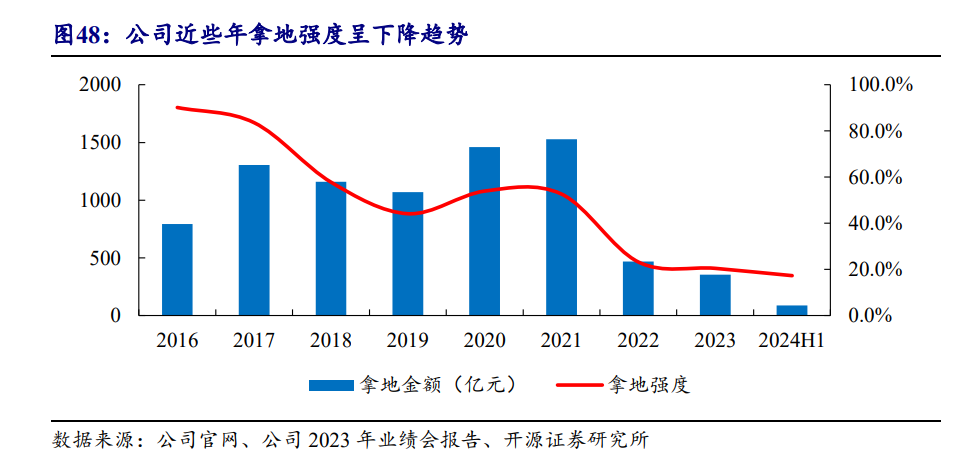

2023 年公司新增拿地 31 幅,新增权益面积 266 万平米,同比下降 9%。权益地价 259 亿元,同比下降 15%。平均权益单价为 9730 元/平米,地价成本较 2022 年有所下降。2024年上半年新增7幅地块,权益建面 36.7 万平米,权益地价 60.4 亿元,同比分别下降81%、66%,权益地价增长至约 16000 元/平米。

龙湖在市场下行背景下,注重项目去化和现金回款能力,投资更加谨慎。

从拿地城市来看,2023 年至 2024 年上半年新增地块全部位于一、二线城市,增加优质土储。

2023 年龙湖的拿地强度(拿地金额/销售金额)21.0%,较 2022 年底下降 2.2 个百分点,为 2016 年以来最低值。2024 年上半年拿地强度继续下降 3.2 个百分点至 17.4%。

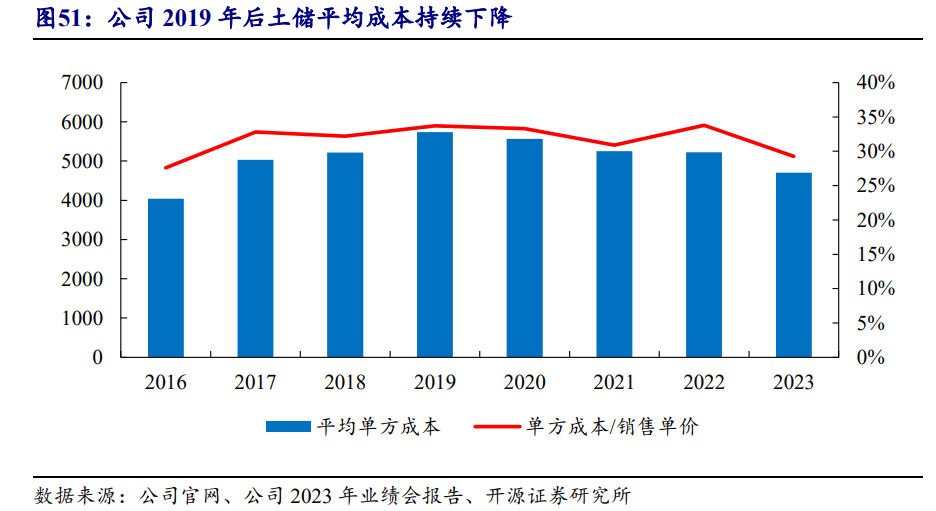

虽然近几年开销谨慎,但是目前来说公司土储面积还是较为充足。截至 2023 年底,公司的土地储备合计 4539 万平方米,权益面积为 3236 万平方米。以2022年销售面积进行估算,充沛的土储可保障公司至少3年以上的销售。并且,龙湖土地储备平均成本持续走低,2023 年龙湖土地储备的平均成本为 4705 元/m2,较 2019 年降低 1032 元/m2。

结语

整体来说,龙湖运营和自身的财务都较为稳健,同时又具备优质项目的打造和运作能力,是民营房企中的佼佼者。

近期地产政策放松,政治局会议指出,要促进房地产市场止跌回稳,对商品房建设要严控增量、优化存量、提高质量,加大“白名单”项目贷款投放力度,支持盘活存量闲置土地。要回应群众关切,调整住房限购政策,降低存量房贷利率,抓紧完善土地、财税、金融等政策,推动构建房地产发展新模式。

我们在之前的文章里就提到,悲观预期下的房企最需要的不是涨价,而是有一个能够稳定交易的市场,就会活了。

在多重利好政策的刺激下,龙湖股价自然也顺势而上。只是短期的地产股价暴涨增加了操作难度。市场会关注楼市情况是否真的有好转,以及政策是否还有更持续的力度。市场的模式会在政策博弈和价值回归中反复。

俗话说“金九银十”,十月市场应该会特别关注地产的成交情况。数据的边际变化可能会对市场有不小的影响。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。