2024年8月CTA策略私募基金产品月报

内容来源:火富牛

01期货市场概览

1.1本月期货市场回顾

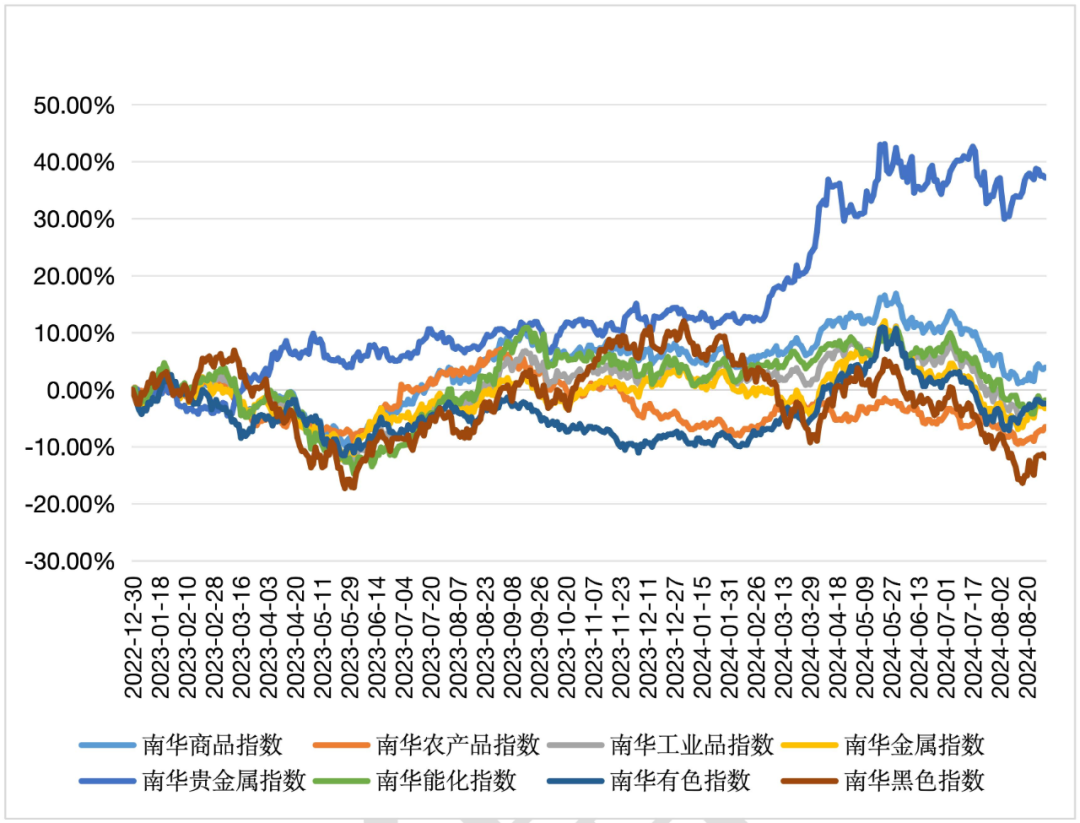

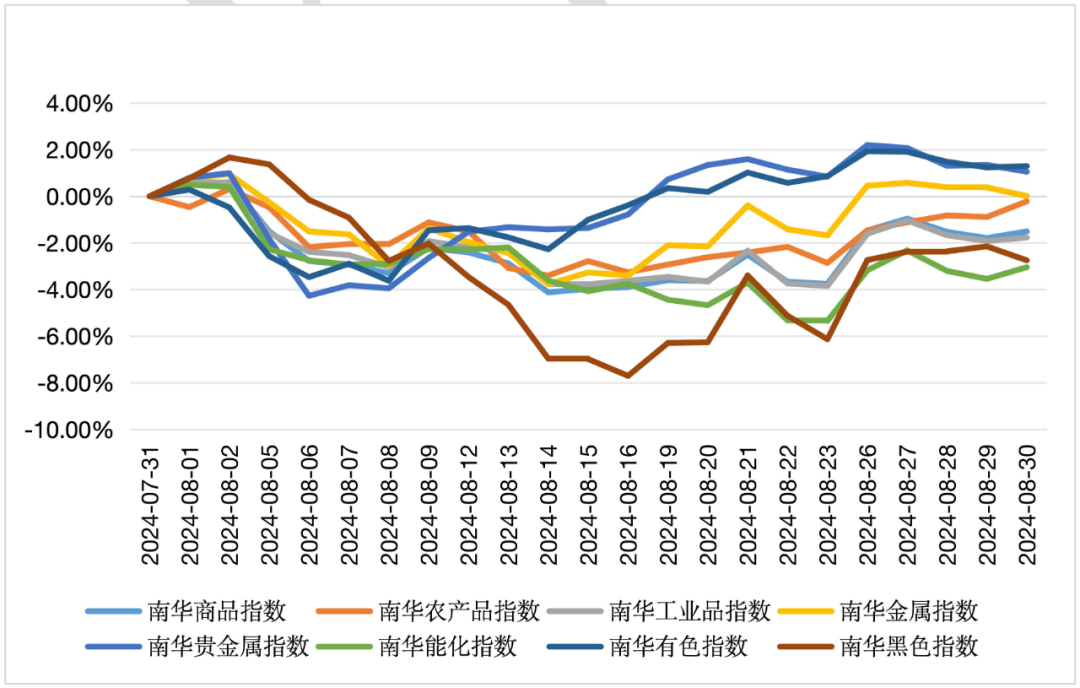

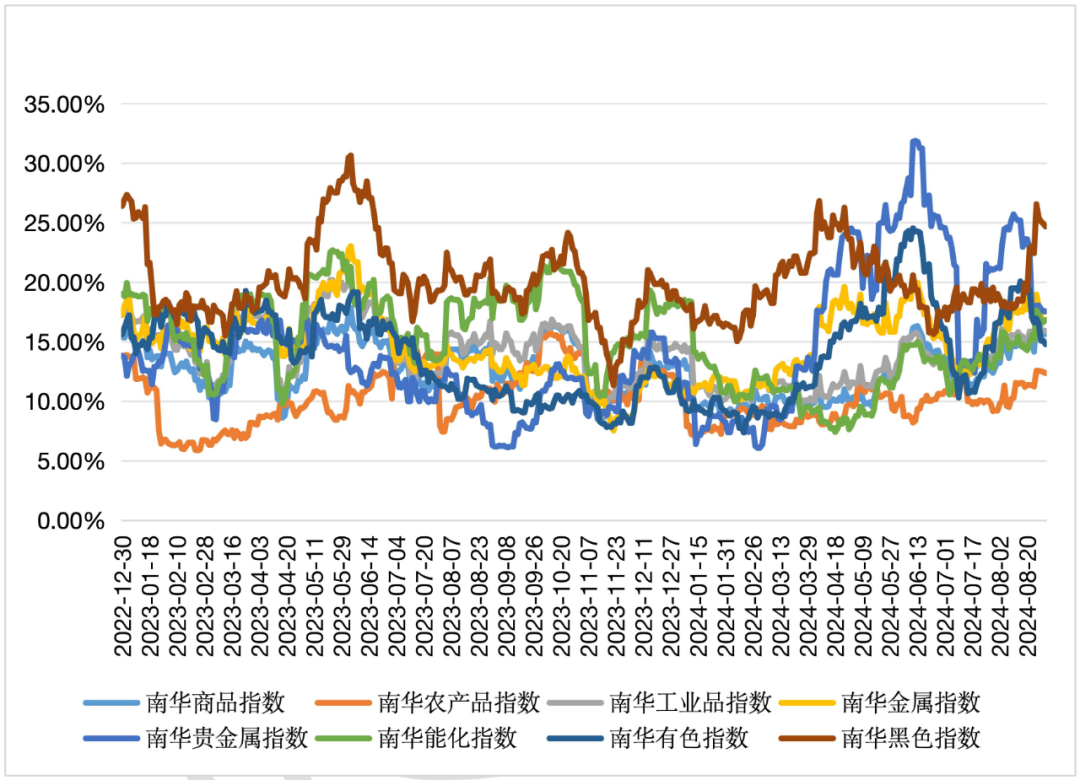

8月商品市场走势呈现出U形态。月初,美国7月ISM制造业PMI意外录得46.8,创下八个月来最大 萎缩幅度,加之日元加息后套息交易的反转,导致市场风险偏好下降,风险资产普遍下跌。商品继续出现大幅回调。月中经济数据有所改善,市场情绪逐渐回暖,同时鲍威尔明确暗示降息,市场开始出现反弹企稳迹象。具体分板块来看:

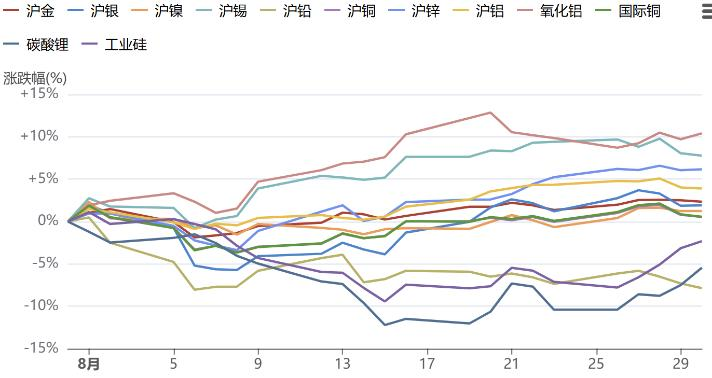

有色金属板块上涨1.3%:该板块受宏观经济波动影响,整体呈现先抑后扬的格局。具体来看,工业硅和沪铅(由于供应端压力缓解)小幅收跌,而其他品种则普遍收涨。

贵金属板块收涨1.05%:本月国际金价再创新高,而白银价格基本持平。国内贵金属市场在高位震荡,走势与商品市场波动性相近。月初,由于日元加息导致流动性收紧,黄金未能发挥避险功能,而是随风险资产一同下跌,这主要是由于金融交易者为了补充保证金而撤资,导致贵金属价格快速冲高后回落。(在2008年、2020年等金融市场因风险偏好下降而遭受流动性冲击时,商品价格,包括黄金,初期也出现了下跌,主要原因是金融交易者为了补充保证金而从市场中抽离流动性,导致贵金属价格迅速冲高后回落)。

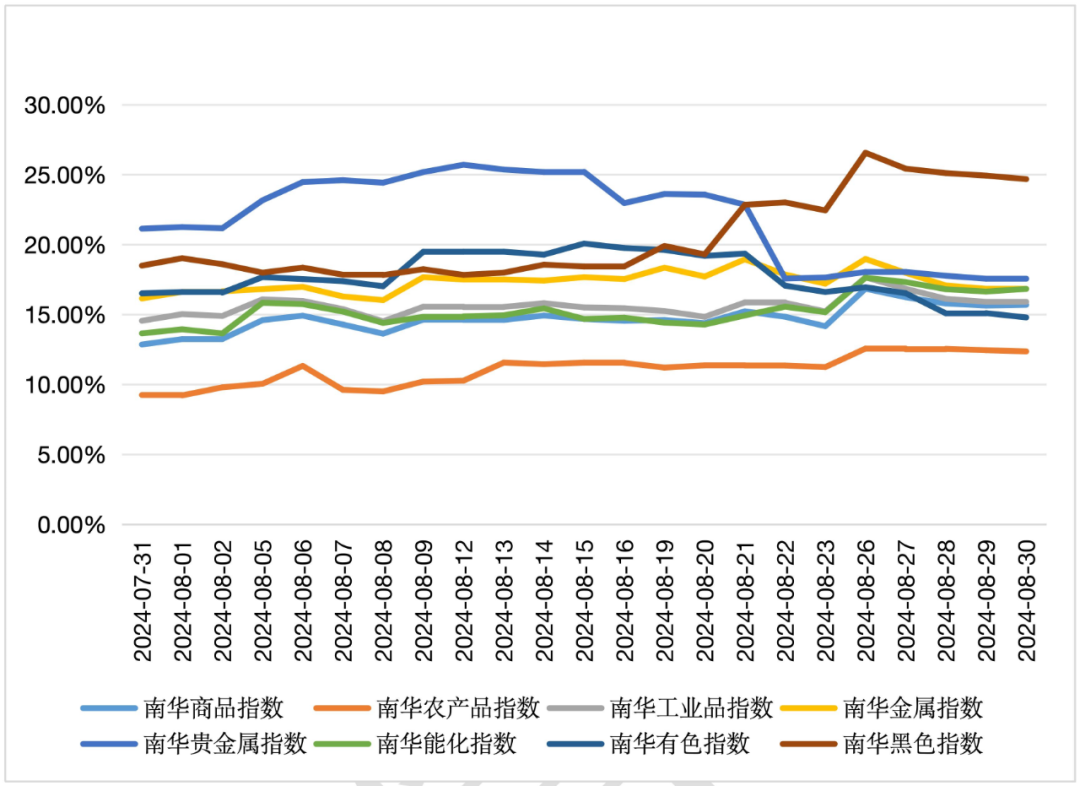

农产品板块收跌0.22%:农产品内部呈现油强粕弱的格局。月初下跌后,棕榈油在基本面偏强和印尼政策变动的推动下有所反弹。豆粕市场则受到美豆产区天气变化和国内供需情况的影响而大幅下跌,尽管美豆优良率保持高位,但价格仍然承压。受国际糖市供需宽松预期和巴西压榨进度正常推进的影响,白糖本月跌幅超过9%。

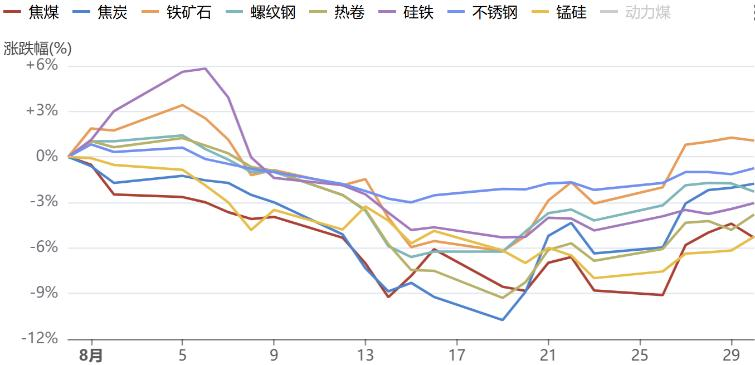

黑色系板块大跌2.7%:由于内需不足,现货市场情绪低迷,加之螺纹钢新老国标切换周期的影响,现货市场出现了短期抛售现象,抑制了钢材价格。

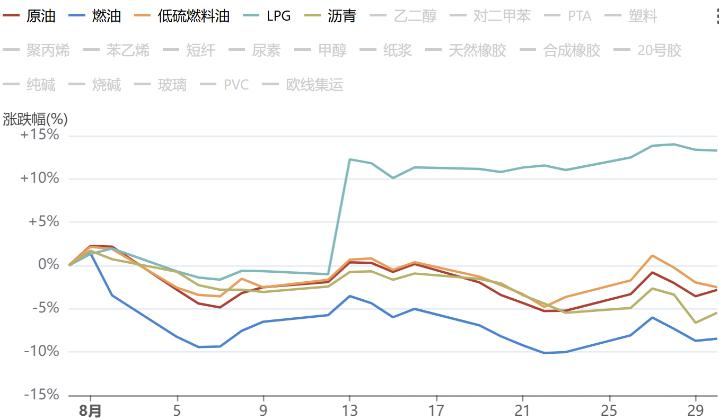

能源化工板块大跌3.04%:全月原油价格宽幅震荡,建材走势跟随黑色板块呈现弱势。橡胶价格大涨17.6%,天胶表现相对较强,RSS3突破了年内高点,而合成胶因受油价拖累表现相对较弱。

从外资持仓结构来看,商品市场的净空头仓位呈现持续增长态势。自5月初的高点约500亿元降至7月末的约-280亿元,这一变化不仅反映了宏观资金从多头转向空头的趋势,也暗示了市场对经济过热预期的调整。具体来看,有色金属、黑色系和能源化工板块均见证了显著的空头仓位增加。

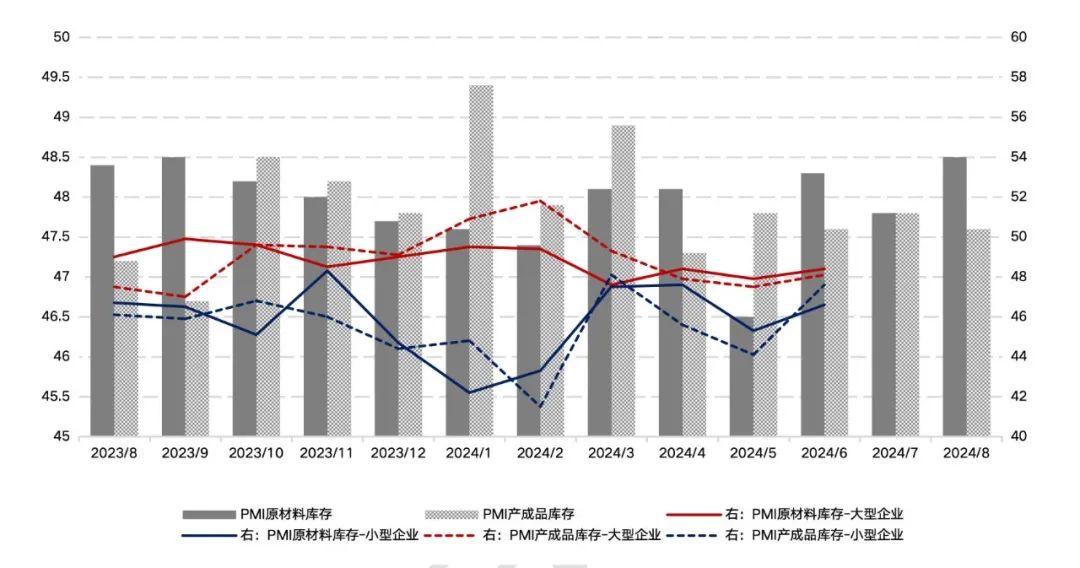

从库存来看,产成品库存和原材料库存均位于临界点以下,弱补库持续。

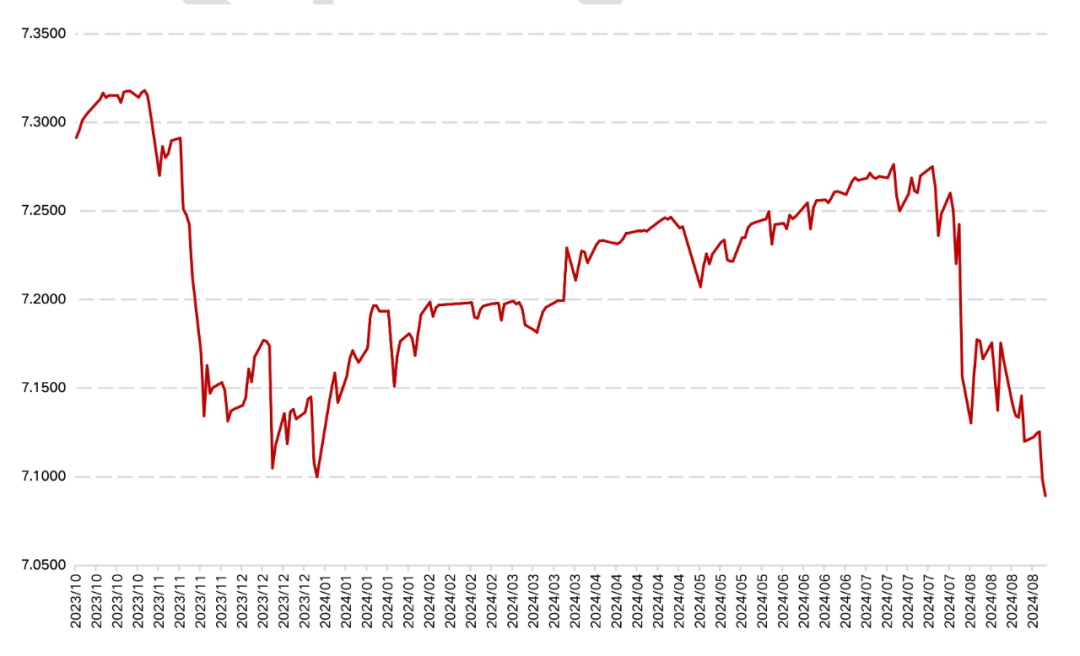

从汇率角度看,8月美元指数与美元/离岸人民币的同步走弱,对全球大宗商品市场形成了普遍的提振效果,尤其是在美元计价的大宗商品上。而对于国内市场,人民币升值既降低了进口成本,也给出口企业带来一定挑战。

图1 PMI库存指数(%)

数据来源:火富牛

图2 美元/人民币(离)收盘价

数据来源:火富牛

数据来源:火富牛

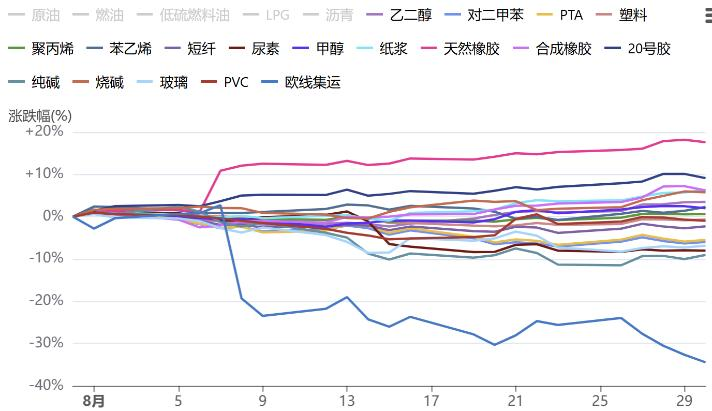

图3 本年南华商品期货指数走势

数据来源:火富牛

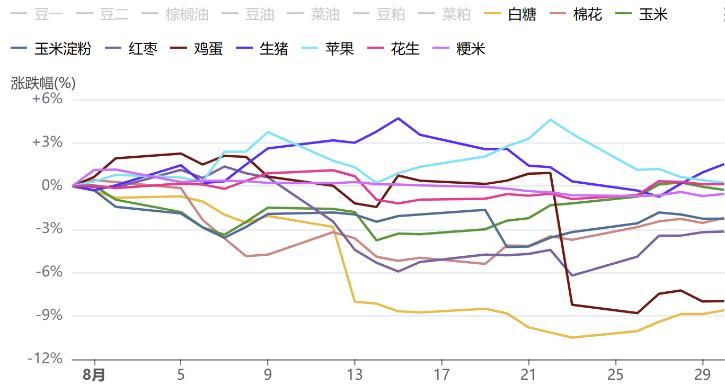

图4 本月南华商品期货指数走势

数据来源:火富牛

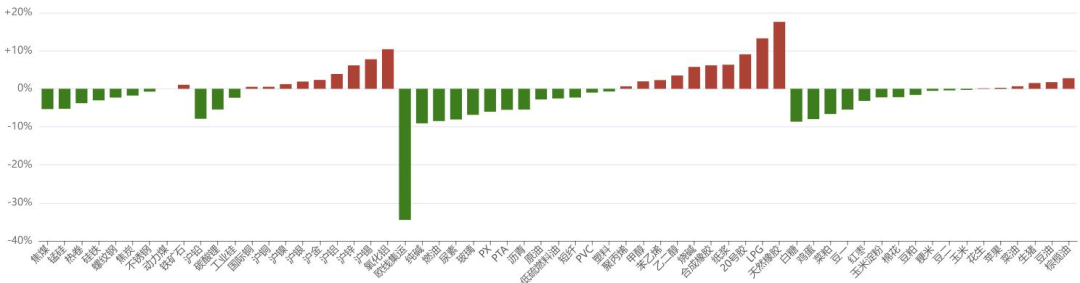

图5 主要商品期货本月品种涨跌幅

数据来源:火富牛

图6 本月有色板块内品种涨跌幅

数据来源:火富牛

图7 本月黑色板块内品种涨跌幅

数据来源:火富牛

图8 本月能源板块内品种涨跌幅

数据来源:火富牛

图9 本月化工板块内品种涨跌幅

数据来源:火富牛

图10 本月农产板块内品种涨跌幅

数据来源:火富牛

图11 本月油脂油料类品种涨跌幅

数据来源:火富牛

图12 本月股指期货品种涨跌幅

数据来源:火富牛

图13 本月国债涨跌幅

数据来源:火富牛

1.2 市场波动率情况

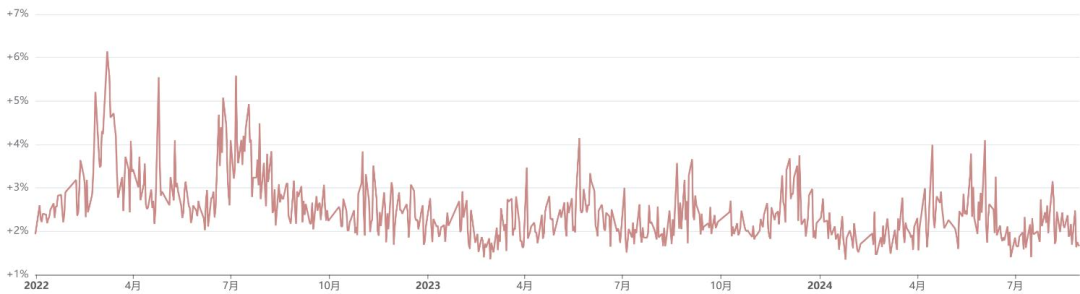

在已实现波动率方面,伴随着商品下跌趋势的形成,南华商品20日滚动波动率中枢抬升至15%以上,本月并未出现大规模升波加速下跌的行情。

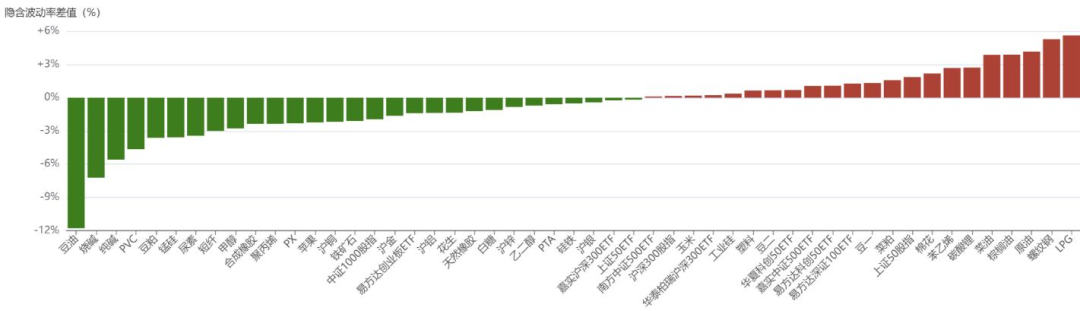

在隐含波动率方面,本月多数商品期权的隐含波动率(IV)涨跌分化,降波的主要品种为豆油和建材。本月未出现大规模的升波行情,更多地表现出一些结构性行情。

图14 南华商品指数滚动20日收益年化波动率

数据来源:火富牛

图15 本月南华商品指数滚动20日收益年化波动率

数据来源:火富牛

图16 本月品种隐含波动率变化

数据来源:火富牛

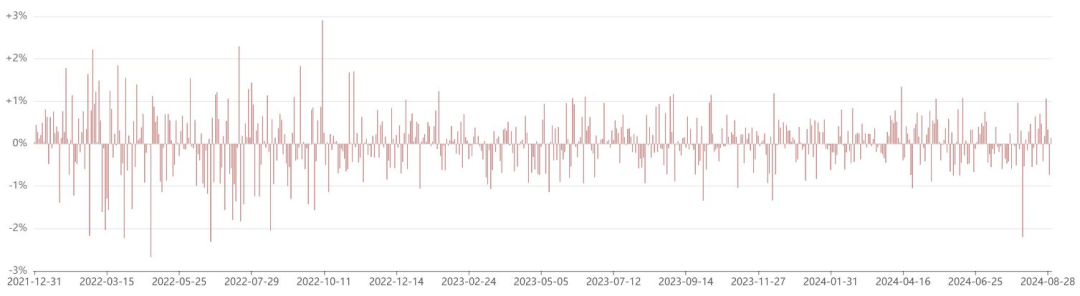

从隔夜跳开的角度来看,本月跳开幅度整体较低,对短周期策略的影响不大。分板块来看,黑色系、有色金属和能化板块的隔夜跳开幅度有所增加,可能对策略产生一定影响。

图17 期货市场隔夜跳开幅度

数据来源:火富牛

从日内振幅来看,本月商品的振幅有所回落。分板块来看,黑色系的大多数品种振幅扩大,日内波动较大,可能导致短周期CTA管理人的业绩出现分化。

图18 期货市场振幅(成交额加权)

数据来源:火富牛

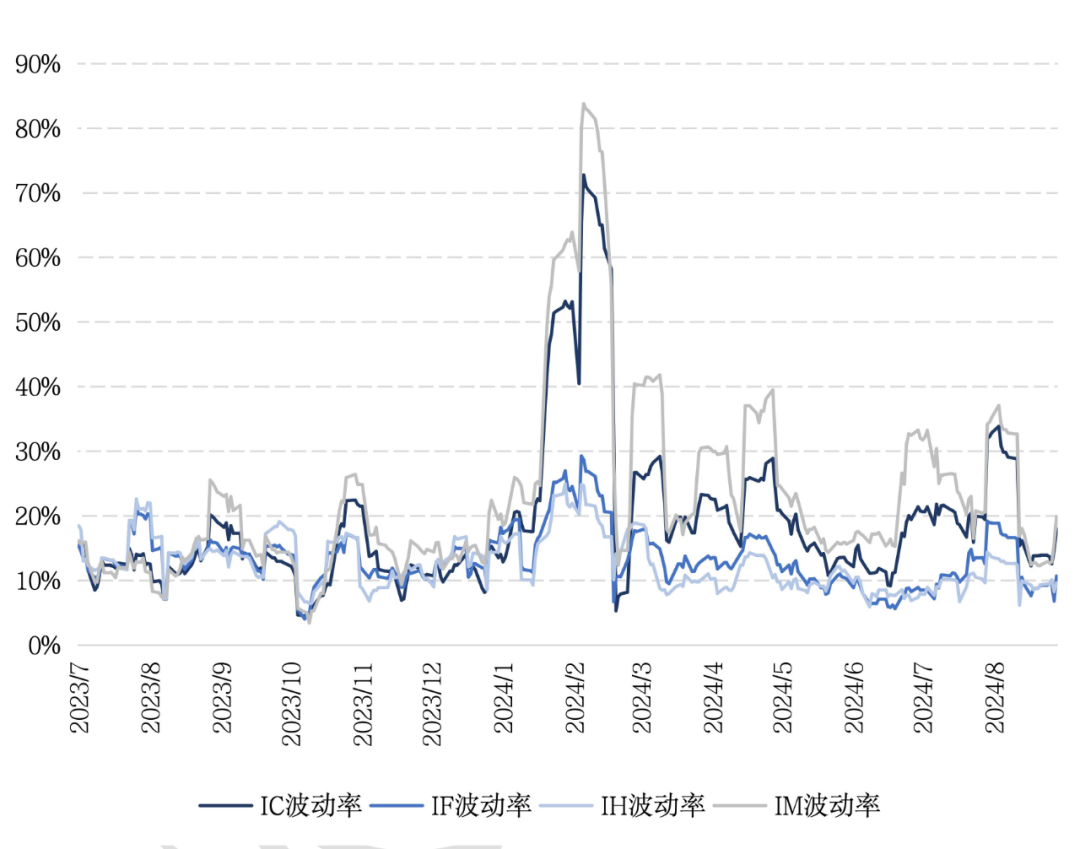

在股指期货波动率方面,本月末观察到波动率有所上升,尤其是IC和IM合约的波动率增幅超过了IH和IF合约。尽管整个8月份波动率呈现上升趋势,但本月市场微观结构显示出明显的国家队干预迹象,导致股指出现异常波动。在这种市场环境下,股指类策略并未实现良好的盈利表现。

图19 股指期货当月连续收盘价近10日滚动收益波动率(年化)

数据来源:火富牛

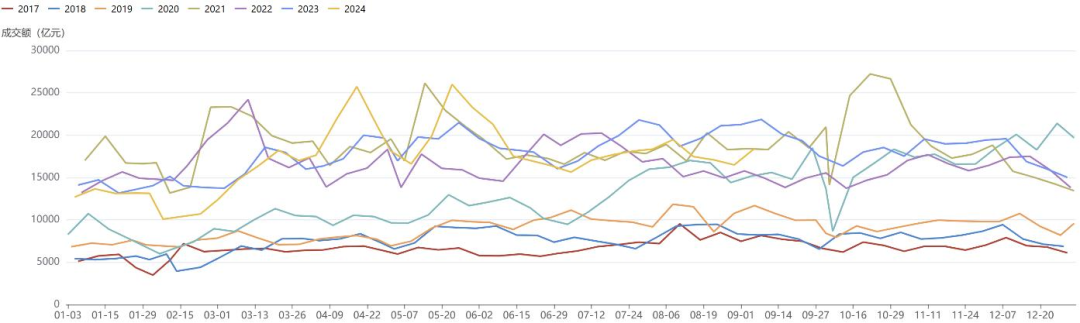

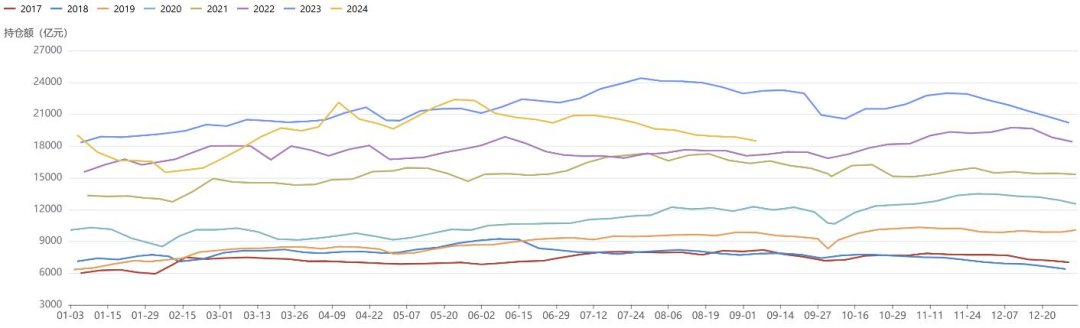

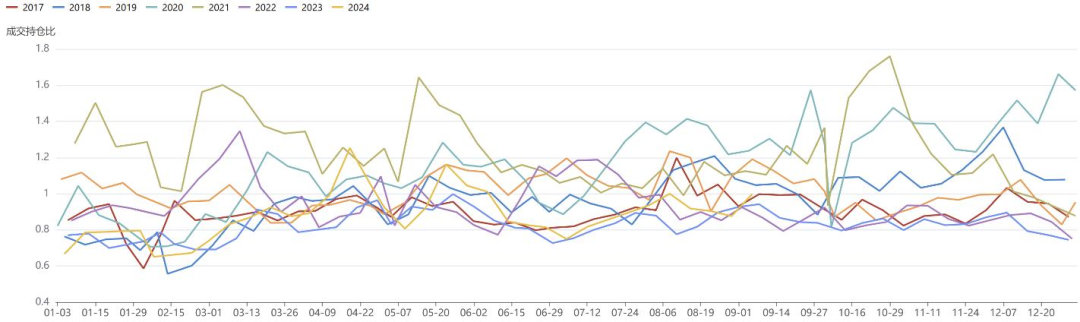

1.3 商品市场交易情况

本月商品市场的持仓资金(即持仓额)出现了一定程度的下降,但整体仍保持在历史中上游水平,这主要表明多头资金正在持续进行平仓操作并退出市场。同时,成交额与持仓量的比率保持稳定,这反映出市场交易活跃度维持在中性水平。

图20 商品期货市场成交额走势

数据来源:火富牛

图21 商品期货市场持仓额走势

数据来源:火富牛

图22 商品期货市场持仓比

数据来源:火富牛

02 CTA策略基金整体表现

2.1 CTA策略基金整体表现

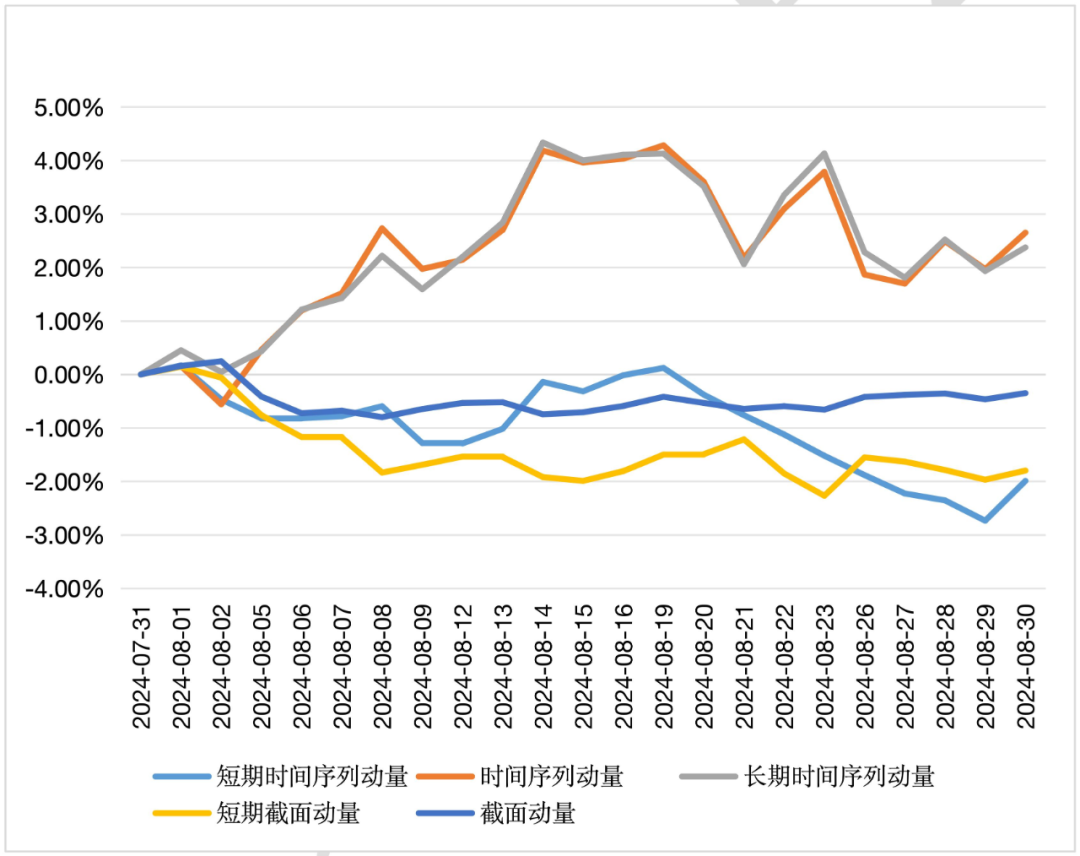

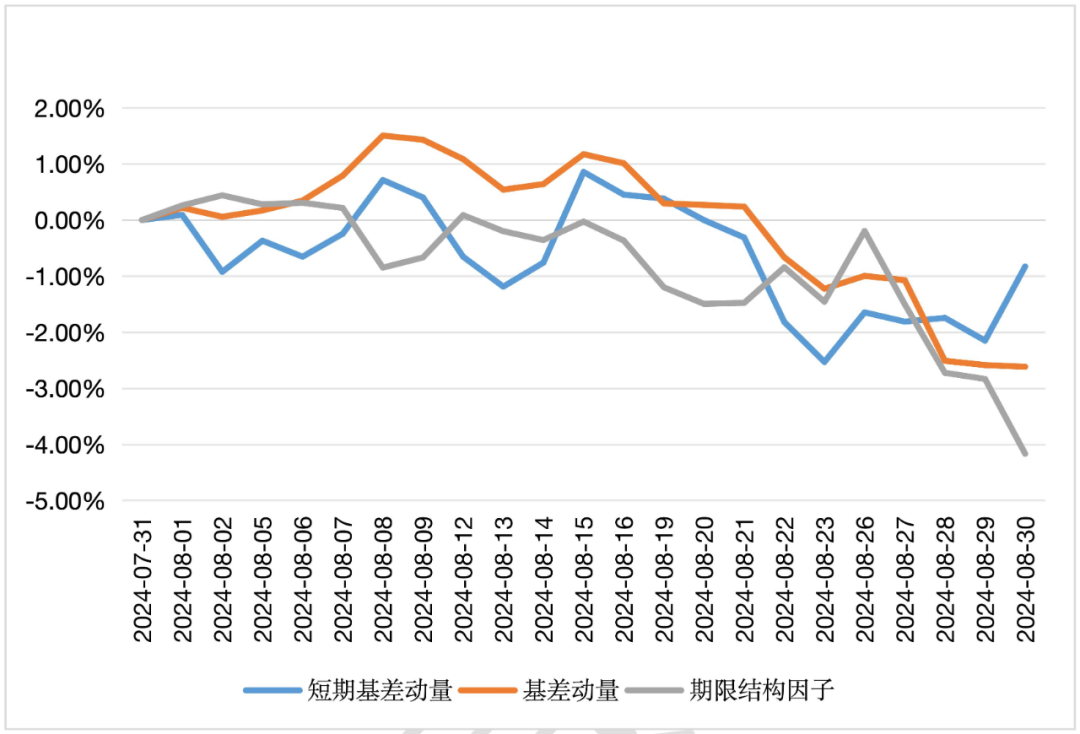

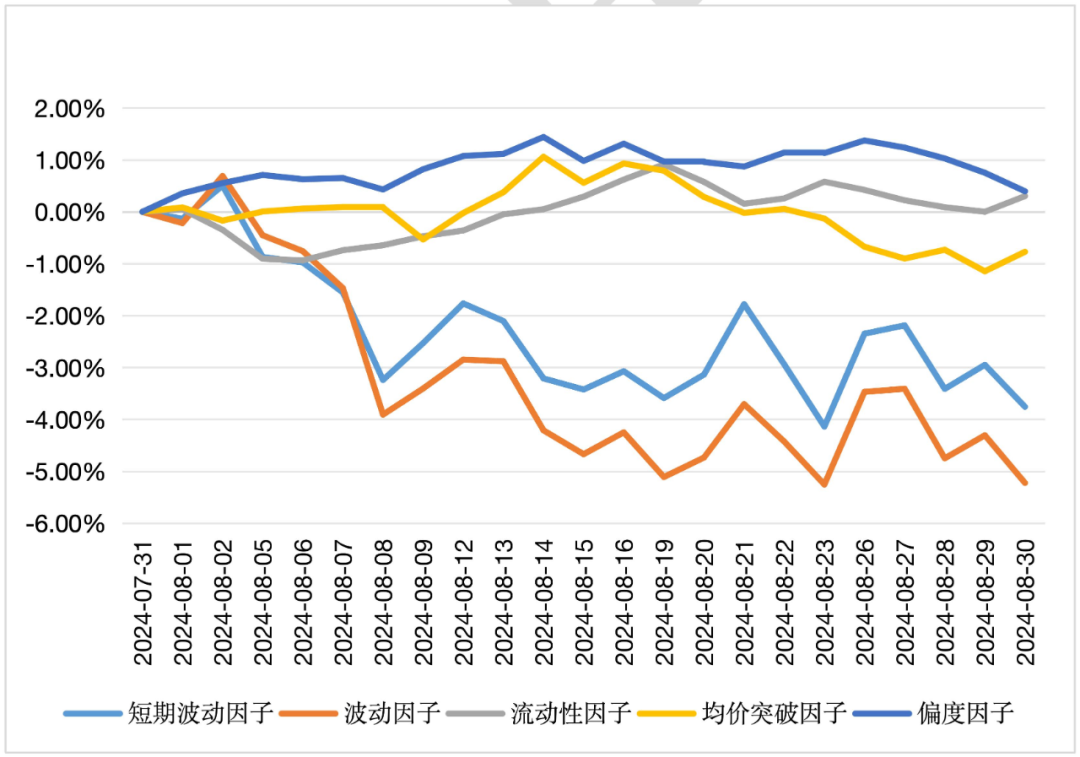

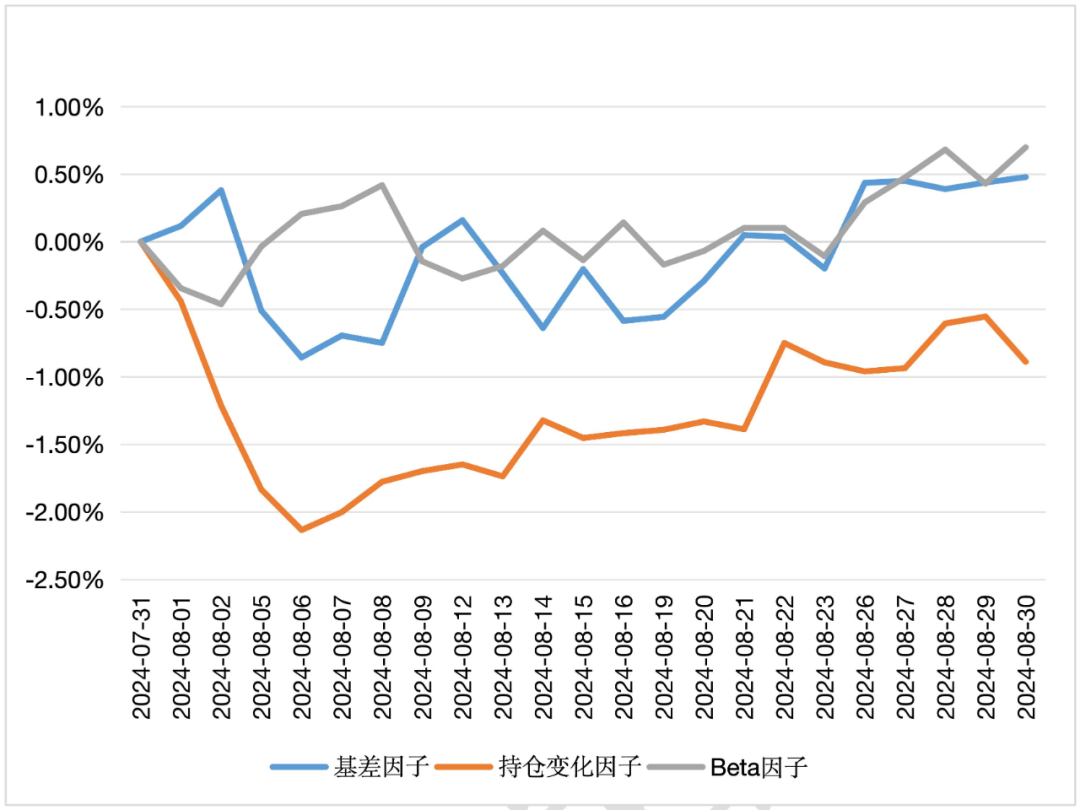

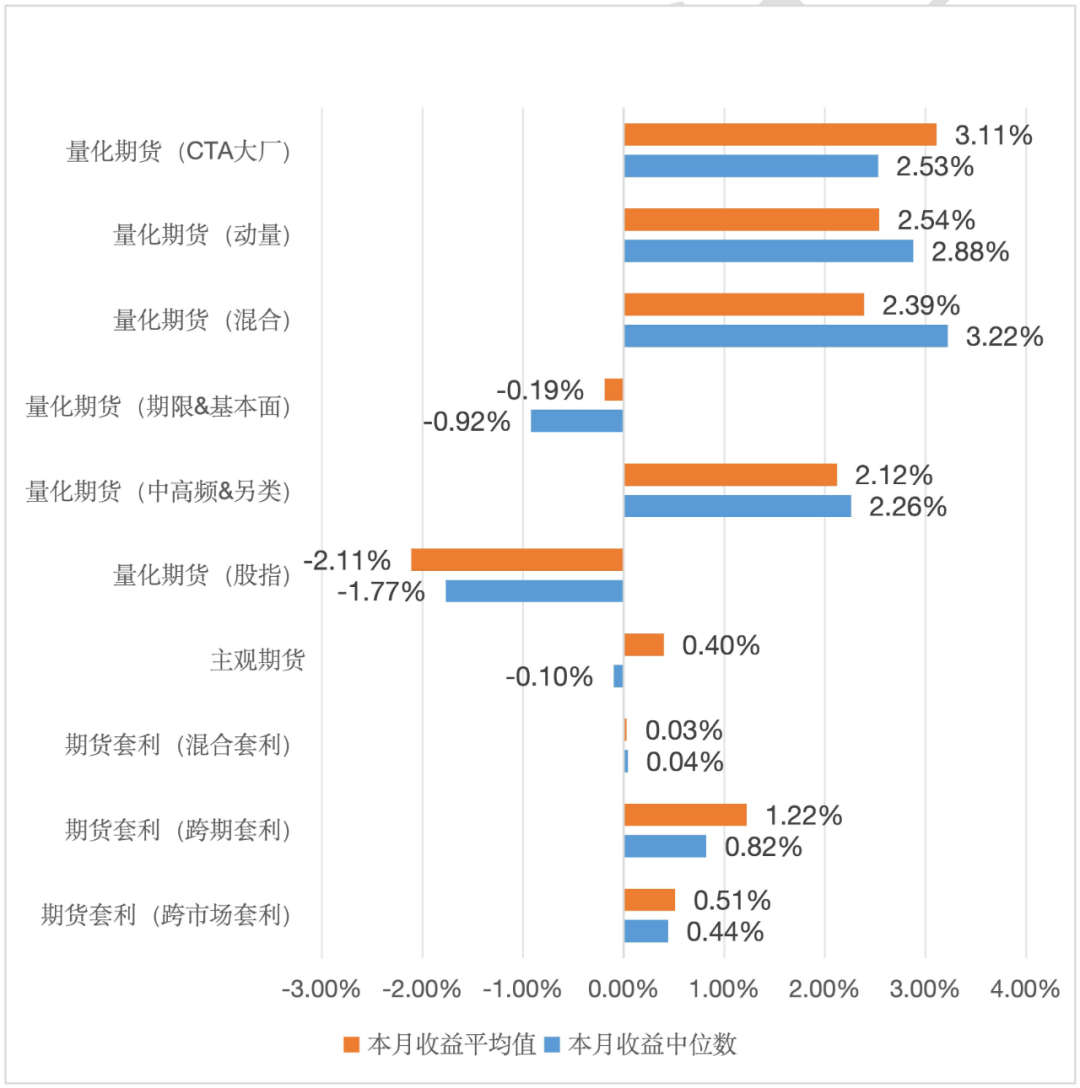

从因子层面来看,受益于长端商品下跌趋势,中长周期时序动量因子收涨;短周期维度商品涨跌反复、相对强弱关系不稳定,其余因子收跌;或导致长周期趋势策略本月表现强于中短周期趋势和截面策略。期限结构类因子整体小幅收跌,基差因子表现最佳,期限结构因子表现最差,反映品种期限结构变化迅速,利空截面策略。量价类因子本月表现平平,其中波动率因子收跌4-5%,大幅利空中高频策略。基本面类因子同样表现平平,Beta因子收涨,持仓变化因子收跌。整体来看,本月一半以上因子收跌,但受益于中长周期时序因子涨幅超过2%,大部分管理人是盈利的,期限结构因子比重较大的管理人或遭受一定压力。

图23 CTA风格因子走势(动量类)

数据来源:火富牛

图24 CTA风格因子走势(期限结构类)

数据来源:火富牛

图25 CTA风格因子走势(量价类)

数据来源:火富牛

图26 CTA风格因子走势(基本面类)

数据来源:火富牛

从CTA策略指数和火富牛CTA观察池中投顾表现综合来看:

在本月的前半段,CTA基金通常能够从市场的下跌趋势中获得可观的盈利,因为商品价格延续了7月份的下跌走势,动量信号与实际的市场下行趋势高度吻合,尤其是中长期趋势跟踪策略表现卓越。然而,到了本月的后半段,由于信号反转的滞后,部分利润被回吐。尽管如此,商品指数的波动率保持稳定,市场波动幅度有所减小,成交额依然处于较高水平。在这样的市场环境下,中高频策略仍然能够捕捉到持续的正收益机会。7月商品走出一个流畅下跌趋势,趋势强度、波动率有所上升,但是量化CTA对于下跌趋势的捕捉能力有限,略微有一定收益能力。截面类策略在商品下跌阶段呈现出较强的防守能力。

8月主观CTA方差极大。灵活管理者在下半月表现出色, 因为商品在下跌过程中超跌。基于估值的考虑,上半月多次尝试做多,在下半月便能获得丰厚的收益。

图27 火富牛CTA跟踪产品本月收益情况

受限于报告篇幅,您可以登录火富牛,在研选菜单下查看不同区间不同策略的私募表现。分析模块涵盖业绩指标、区间收益、收益曲线、滚动收益排名、相关系数矩阵等模块,为您在繁杂的市场环境中分析策略表现提供有力参照。

您可以联系199 0601 6835或者扫描微信客服二维码,免费开通火富牛试用。

添加火富牛官方微信客服开通试用权限

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。